Cameco présente ses résultats pour le

deuxième trimestre : les prévisions pour 2024 sont maintenues ;

solide performance d'exploitation ; les résultats financiers sont

le reflet d'une transition vers des indicateurs économiques de

premier plan ; la perspective de demande durable stimule une

appréciation des prix à long terme ; la stratégie disciplinée

permet de générer une valeur pérenne

Cameco (TSX : CCO ; NYSE : CCJ) publie ce jour ses résultats

financiers et d'exploitation consolidés pour le deuxième trimestre

clos le 30 juin 2024, conformément aux Normes internationales

d'information financière (IFRS).

« La performance d'exploitation du deuxième trimestre a été

solide, générant des résultats financiers qui restent conformes à

nos perspectives pour l’ensemble de l’année 2024 », déclare Tim

Gitzel, président et chef de la direction de Cameco. « Comme prévu,

ces résultats reflètent une variabilité trimestrielle normale, et

même si nous pensons que Westinghouse est sur la bonne voie et

continue de fonctionner comme prévu, nos résultats globaux

continuent d’être influencés par la comptabilité d’achat requise et

d’autres coûts hors exploitation liés à l’acquisition liés à cet

investissement.

« À la fin du deuxième trimestre, Alice Wong a annoncé son

départ à la retraite en tant que vice-présidente principale et

directrice générale. Ce fut un plaisir absolu de travailler avec

Alice au cours de ses 37 années de carrière chez Cameco.

Personnellement, et au nom de l'entreprise, je tiens à remercier

Alice pour son expertise, sa sagesse, son leadership et ses

contributions exceptionnelles, et je lui adresse nos meilleurs vœux

pour la retraite. Rachelle Girard, qui occupait le poste de

vice-présidente des relations avec les investisseurs et qui a fait

preuve d'un discernement éclairé et d'excellentes qualités de

leadership au cours de ses 18 années chez Cameco, a été nommée

vice-présidente principale et directrice générale. Nous sommes

heureux d’accueillir Rachelle au sein de l’équipe de direction de

Cameco et nous nous réjouissons à la perspective d’une forte

contribution alors que nous positionnons l’entreprise pour tirer

parti des opportunités en ces temps passionnants pour l’industrie

nucléaire.

« Cameco est dans la position enviable d’avoir ce que nous

estimons être les meilleurs actifs de niveau 1 au monde, avec des

investissements tout au long du cycle du combustible et du cycle de

vie du réacteur. Grâce à notre stratégie disciplinée qui aligne nos

décisions opérationnelles, marketing et financières, dans un marché

où nous constatons un élan positif soutenu pour l'énergie

nucléaire, nous pensons que ces actifs et investissements nous

permettront de générer de la valeur tout au long du cycle.

« Dans le cadre de l’élément commercial de notre stratégie, avec

le sentiment positif de la demande et un prix de l’uranium à long

terme qui a continué de se renforcer, nous continuons d’être

sélectifs dans l’engagement de notre stock d'uranium de première

qualité disponible dans le sol et de notre capacité de conversion

de l’UF6 à capter une valeur encore plus grande pour de nombreuses

années à venir. Notre portefeuille de contrats s'étend sur plus

d'une décennie, avec des engagements annuels de 2024 à 2028

augmentant ce dernier trimestre à une moyenne d'environ 29 millions

de livres par an. Ce portefeuille oriente l'élément opérationnel de

notre stratégie, qui repose sur des taux de production qui

correspondent à la demande du marché, et sur des coûts dans notre

secteur de l'uranium qui continuent de refléter notre transition

vers une structure de coûts de premier niveau. Et du point de vue

de nos décisions financières, la stratégie jette les bases d'une

forte génération de flux de trésorerie, qui guide nos priorités

d'allocation de capital prudentes et gérées par le risque,

notamment en mettant l'accent sur la réduction de la dette et les

activités de refinancement prudentes entreprises en 2024.

« En tant que fournisseur éprouvé, nous sommes reconnus pour

notre expérience et notre compréhension approfondie du

fonctionnement des marchés du combustible nucléaire. Avec

l'émergence d'un soutien tout au long du cycle de l'énergie

nucléaire, renforcé par une opinion publique positive, des

décisions prometteuses en matière de politique et des solutions

fondées sur le marché, nous pensons que nous sommes en mesure

d'utiliser cette expérience et cette compréhension pour fournir des

sources d'approvisionnement fiables afin de répondre à la demande

durable et à long terme émergeant sur l'ensemble du cycle du

combustible.

« L’énergie nucléaire est clairement reconnue comme un outil

essentiel dans la lutte contre le changement climatique, avec des

avantages supplémentaires dans le contexte de la fiabilité, de la

capacité, de l’évolutivité et de la sécurité énergétique mis en

évidence par les gouvernements et les industries à forte intensité

énergétique. En tant que producteurs éprouvés de produits et de

services d'uranium qui ont démontré une performance à la fois

solide et pérenne, soutenue par des opérations autorisées et

autorisées dans des juridictions géopolitiquement stables, Cameco

et Westinghouse peuvent s'attendre à bénéficier de ces vents très

favorables.

« Nous sommes un fournisseur commercial responsable, doté d’un

bilan solide, d’actifs de premier rang de longue durée dans des

juridictions fiables et d’une expérience opérationnelle avérée.

Nous sommes convaincus de disposer de la bonne stratégie pour

concrétiser notre vision qui consiste à « alimenter un monde d'air

pur » d’une manière qui reflète nos valeurs, y compris un

engagement à faire face aux risques et aux opportunités qui, selon

nous, rendront notre entreprise durable à long terme. »

- Perspectives financières maintenues pour 2024 : nous

continuons de nous attendre à une forte génération de flux de

trésorerie, avec des revenus consolidés estimés entre 2,85

milliards de dollars et 3,0 milliards de dollars. Nous maintenons

les perspectives de notre part du BAIIA ajusté de Westinghouse pour

2024 entre 445 et 510 millions de dollars. Veuillez consulter la

rubrique Prévisions pour 2024 dans notre rapport de gestion du

deuxième trimestre. Le BAIIA ajusté attribuable à Westinghouse est

une mesure non conforme aux IFRS, voir ci-dessous.

- Les résultats financiers continuent de refléter une

transition vers des indicateurs économiques de premier plan :

résultats solides du deuxième trimestre avec un bénéfice net de 36

millions de dollars, un bénéfice net ajusté de 62 millions de

dollars, un BAIIA ajusté de 337 millions de dollars ; bénéfice net

de 29 millions de dollars, bénéfice net ajusté de 118 millions de

dollars et BAIIA ajusté de 681 millions de dollars pour le premier

semestre. Les résultats sont déterminés par les variations

trimestrielles normales des livraisons de contrats dans nos

segments des services d'uranium et de combustible, ainsi que par

l'ajout de Westinghouse, qui est également touché par la

variabilité trimestrielle. Le bénéfice brut s'est amélioré en

raison de l'augmentation du volume des ventes et de l'augmentation

du prix réalisé moyen en dollars canadiens. Le bénéfice net ajusté

et le BAIIA ajusté sont des mesures non conformes aux IFRS, voir

ci-dessous.

- Le segment de l'uranium est sur la bonne voie pour les

perspectives 2024 avec une forte performance opérationnelle :

Dans notre segment de l'uranium, la production et les résultats

financiers du trimestre et du premier semestre de l'exercice ont

été solides. L'augmentation des revenus et du bénéfice brut par

rapport à l'exercice précédent est principalement attribuable à un

prix moyen réalisé plus élevé. Les livraisons de 6,2 millions de

livres au cours du trimestre ont été plus élevées qu'au deuxième

trimestre de 2023, tandis que les livraisons de 13,5 millions de

livres depuis le début de l'année ont été inférieures à la même

période de l'année dernière en raison des variations trimestrielles

normales, bien qu'elles soient restées conformes au modèle de

livraison divulgué dans notre rapport de gestion annuel. Nos

prévisions annuelles pour les livraisons d'uranium de 32 millions à

34 millions de livres restent inchangées. Veuillez consulter la

rubrique Uranium dans notre rapport de gestion du deuxième

trimestre pour plus d'informations.

- Production combinée inchangée pour les services

d'approvisionnement en combustible : dans notre segment de

services d'approvisionnement en combustible, les variations

trimestrielles normales des livraisons contractuelles ont entraîné

une baisse des volumes de livraison au deuxième trimestre et au

premier semestre de l'exercice, par rapport aux mêmes périodes en

2023. La production a diminué au deuxième trimestre et au premier

semestre en raison de problèmes opérationnels temporaires qui ont

eu une incidence sur le premier semestre de 2024, entraînant une

hausse du coût unitaire des ventes, produisant une légère

augmentation de nos perspectives 2024 pour le coût unitaire moyen

des ventes des services d'approvisionnement en combustible. Bien

que les perspectives des services d'approvisionnement en

combustible et les résultats de production ne soient pas ventilés

par gamme de produits (y compris la production combinée d’UO2,

d'UF6 et les grappes de combustible de réacteur à eau lourde), nous

avions précédemment indiqué que nous visions une production de 12

000 tonnes à l’installation de conversion d’UF6 de Port Hope en

2024. Notre prévision de production annuelle pour les services de

carburant reste comprise entre 13,5 millions et 14,5 millions de

kgU de produits combinés de services d'approvisionnement en

combustible en 2024, mais nous nous attendons maintenant à ce que

la composante de conversion de cette prévision se situe entre 11

000 tonnes et 11 500 tonnes d’UF6. Veuillez consulter la rubrique

Services d'approvisionnement en combustible dans notre rapport de

gestion du deuxième trimestre pour plus d'informations.

- Le succès des contrats à long terme se poursuit, maintenant

l'exposition à des prix plus élevés : en date du 30 juin 2024,

nous avions des engagements portant sur la livraison d'une moyenne

d'environ 29 millions de livres par an de 2024 à 2028, une

augmentation par rapport à une moyenne d'environ 28 millions de

livres par an à la fin du mois de mars. Nous avons également des

contrats dans nos segments des services d'uranium et

d'approvisionnement en combustible qui s'étendent sur plus d'une

décennie, et dans notre segment de l'uranium, bon nombre de ces

contrats bénéficient de mécanismes de tarification liés au marché.

En outre, nous discutons d'un portefeuille d'activités important et

croissant, qui, nous l'espérons, nous aidera à poursuivre le

développement de notre portefeuille de contrats à long terme.

- Maintenir la discipline financière et une liquidité

équilibrée pour exécuter la stratégie :

- Bilan solide : en date du 30 juin 2024, nous avions 362

millions de dollars de trésorerie et d'équivalents de trésorerie et

1,4 milliard de dollars de dette totale. De plus, nous avons une

facilité de crédit non utilisée de 1,0 milliard de dollars, qui

arrive à échéance le 1er octobre 2027. Avec l'amélioration des prix

dans le cadre de notre portefeuille de contrats à long terme, les

progrès que nous réalisons dans notre segment de l'uranium vers le

retour à notre structure de coûts de niveau 1, et une augmentation

attendue de notre production de conversion d'UF6, nous nous

attendons à voir une forte génération de flux de trésorerie en

2024.

- Réduction ciblée de la dette : grâce à notre discipline

financière axée sur la gestion du risque et à notre solide

situation de trésorerie, nous avons continué, au deuxième

trimestre, de donner la priorité à la réduction du prêt à terme à

taux variable utilisé pour financer l'acquisition de Westinghouse,

en remboursant 100 millions USD de plus sur le capital impayé de

400 millions USD. Nous prévoyons de continuer à accorder la

priorité au remboursement du capital impayé de 300 millions USD sur

le prêt à terme tout en équilibrant nos liquidités et notre

trésorerie.

- Des plans de refinancement prudents : en accord avec la

gestion financière prudente dont nous avons fait preuve et nos

priorités d’allocation du capital pour 2024, au deuxième trimestre

nous avons refinancé avec succès les débentures de premier rang non

garanties de 500 millions de dollars que nous avons retirées à

l'échéance le 24 juin 2024. Les nouvelles débentures de premier

rang non garanties de 500 millions de dollars, série I, arrivent à

échéance le 24 mai 2031 et ont un coupon de 4,94 %.

- Maintenir la flexibilité financière : nous prévoyons

déposer un nouveau prospectus préalable de base lorsque le

prospectus actuel expirera en octobre.

- La répartition de l'achat de production de JV Inkai reste à

l’examen : la production de notre coentreprise au Kazakhstan a

été inférieure pour le trimestre et le premier semestre de 2024 en

raison des défis liés à l'approvisionnement en acide sulfurique au

début de l'année. JV Inkai continue de connaître des problèmes de

chaîne d'approvisionnement, notamment liés à la stabilité des

livraisons d'acide sulfurique. La production prévue pour 2024 de

8,3 millions de livres d'U3O8 (sur une base de 100 %) est

provisoire et subordonnée à la réception de volumes suffisants

d'acide sulfurique. Après la fin du trimestre, Kazatomprom a publié

un communiqué de presse indiquant qu’à la fin du mois de juin, le

gouvernement de la République du Kazakhstan avait introduit des

modifications au code des impôts du pays, y compris des

augmentations significatives du taux de la taxe sur l’extraction

minière (MET) payée par les entités minières sur la production

d’uranium, à compter de 2025. Nous évaluons la nouvelle MET et, si

elle demeure telle qu'elle est actuellement formulée, les

conclusions préliminaires indiquent que les coûts de production au

Kazakhstan seraient semblables à ceux des opérations dans le nord

de la Saskatchewan, selon les hypothèses utilisées pour le prix de

l'uranium, le profil de production et le taux de change. Veuillez

consulter la rubrique Mises à jour relatives à l'uranium pour le T2

2024 dans notre rapport de gestion du deuxième trimestre pour plus

d'informations.

- Conventions collectives approuvées par les membres syndicaux

de McArthur River/Key Lake et de Cameco Fuel Manufacturing (CFM)

: de nouvelles conventions collectives de trois ans ont été

signées avec la section locale 8914 des Métallos à la mine McArthur

River et à l'usine Key Lake, ainsi qu'avec les employés syndiqués

de CFM, dont les mandats expirent respectivement en décembre 2025

et en juin 2027.

- Changements apportés à l'équipe de direction : à compter

du 30 juin 2024, Alice Wong a quitté son poste de vice-présidente

principale et directrice générale après plus de 37 ans chez Cameco,

occupant son poste actuel depuis 2011. À compter du 1er juillet

2024, Rachelle Girard a été nommée vice-présidente principale et

directrice générale chargée de la supervision des relations avec

les investisseurs, des ressources humaines, de la gestion de la

chaîne d'approvisionnement, de l'audit interne et de l'éthique

d'entreprise, et Cory Kos a été nommé vice-président, relations

avec les investisseurs.

Résultats financiers consolidés

TRIMESTRE CLOS

SEMESTRE CLOS

POINTS SAILLANTS

AU 30 JUIN

AU 30 JUIN

(EN MILLIONS DE DOLLARS, SAUF MENTION

CONTRAIRE)

2024

2023

VARIATION

2024

2023

VARIATION

Chiffre d’affaires

598

482

24 %

1 232

1 169

5 %

Marge brute

175

110

59 %

362

277

31 %

Bénéfice net attribuable aux

actionnaires

36

14

>100 %

29

133

(78) %

$ par action ordinaire (de base)

0,08

0,03

>100 %

0,07

0,31

(77) %

$ par action ordinaire (après

dilution)

0,08

0,03

>100 %

0,07

0,31

(77) %

Bénéfice net ajusté (BNA, non IFRS,

consulter la rubrique Mesures non IFRS ci-dessous)

62

(3)

>100 %

118

112

5 %

$ par action ordinaire (ajusté et après

dilution)

0,14

(0,01)

>100 %

0,27

0,26

4 %

BAIIA ajusté (non IFRS, voir

ci-dessous)

337

54

>100 %

681

278

>100 %

Encaisse issue des activités (après

variations du fonds de roulement)

260

87

>100 %

323

302

7 %

Les informations financières présentées pour les trimestres et

les semestres clos au 30 juin 2023 et au 30 juin, 2024 n’ont pas

été auditées.

Points saillants par segment

TRIMESTRE CLOS

SEMESTRE CLOS

AU 30 JUIN

AU 30 JUIN

POINTS SAILLANTS

2024

2023

VARIATION

2024

2023

VARIATION

Uranium

Volume de production (millions de

livres)

7,1

4,4

61 %

12,9

8,8

47 %

Volume des ventes (millions de livres)

6,2

5,5

13 %

13,5

15,2

(11) %

Prix moyen réalisé 1

(USD/livre)

56,43

49,41

14 %

57,04

46,81

22 %

(CAD/livre)

76,93

67,05

15 %

77,15

63,17

22 %

Chiffre d’affaires

481

369

30 %

1 042

963

8 %

Marge brute

144

72

100 %

313

208

50 %

Bénéfice net attribuable aux

actionnaires

192

68

182 %

445

256

74 %

BAIIA ajusté 2

248

118

110 %

550

378

46 %

Services d’approvisionnement en

combustible

Volume de production (millions de kgU)

2,9

3,4

(15) %

6,7

7,6

(12) %

olume des ventes (millions de kgU)

2,9

3,2

(9) %

4,4

5,6

(21) %

Prix moyen réalisé 3

(CAD/kgU)

39,98

35,63

12 %

42,80

36,51

17 %

Chiffre d’affaires

118

113

4 %

190

206

(8) %

Bénéfice net attribuable aux

actionnaires

33

39

(15) %

53

70

(24) %

BAIIA ajusté 2

42

48

(13) %

67

86

(22) %

Marge du BAIIA ajusté (%) 2

36

42

(14) %

35

42

(17) %

Westinghouse

Chiffre d’affaires

670

-

n/a

1 325

-

n/a

(notre part)

Perte nette

(47)

-

n/a

(170)

-

n/a

BAIIA ajusté 2

121

-

n/a

197

-

n/a

1

Le prix moyen réalisé de l’uranium est

calculé en divisant le revenu des ventes de concentré d’uranium,

les frais de transport et de stockage par le volume des concentrés

d’uranium vendus.

2

Mesure non IFRS, voir ci-dessous.

3

Le prix moyen réalisé des services

d'approvisionnement en combustible est calculé en divisant le

revenu de la vente de services de conversion et de fabrication, y

compris les grappes de combustible et les composants de réacteurs,

les frais de transport et de stockage par les volumes vendus.

Le tableau ci-dessous montre les dépenses engagées au cours des

périodes considérées pour l’uranium produit et acheté (consultez la

rubrique Mesures non IFRS ci-dessous). Ces coûts n’incluent pas les

coûts d'entretien et de maintenance, les frais de vente comme les

redevances, le transport et les commissions, et ils ne reflètent

pas l’impact des stocks d'ouverture sur notre coût des ventes

déclaré.

TRIMESTRE CLOS

SEMESTRE CLOS

AU 30 JUIN

AU 30 JUIN

(CAD/livre)

2024

2023

VARIATION

2024

2023

VARIATION

Production

Coût décaissé

16,96

23,35

(27) %

18,11

23,24

(22) %

Coût hors caisse

9,10

12,82

(29) %

9,41

11,81

(20) %

Coût de production total 1

26,06

36,17

(28) %

27,52

35,05

(21) %

Quantité produite (millions de livres)

1

7,1

4,4

61 %

12,9

8,8

47 %

Achats

Coût décaissé

109,11

68,31

60 %

96,25

68,17

41 %

Quantité achetée (millions de livres)

1

1,7

3,8

(55) %

4,4

4,2

5 %

Totaux

Coûts de production et d’achat

42,10

51,06

(18) %

45,00

45,75

(2) %

Quantités produites et achetées (millions

de livres)

8,8

8,2

7 %

17,3

13,0

33 %

1

En raison de la comptabilisation à la

valeur de consolidation, notre part de la production de la

coentreprise Inkai est présentée comme un achat au moment de la

livraison. Ces achats vont fluctuer au cours des différents

trimestres et le calendrier des achats ne correspondra pas à la

production. Aucun achat n'a été réalisé au cours du trimestre. Au

cours du premier semestre 2024, nous avons acheté 1,1 million de

livres à un prix par livre de 129,96 dollars (96,88 USD).

Mesures non IFRS

Les mesures non IFRS mentionnées dans ce document sont des

mesures supplémentaires, qui servent d’indicateurs de notre

performance financière. La direction estime que ces mesures non

conformes aux IFRS fournissent des informations supplémentaires

utiles aux investisseurs, aux analystes en valeurs mobilières, aux

prêteurs et aux autres parties intéressées pour évaluer notre

performance opérationnelle et notre capacité à générer des flux de

trésorerie pour répondre à nos besoins de trésorerie. Ces mesures

ne sont pas des mesures reconnues en vertu des IFRS, n’ont pas de

significations normalisées et sont donc peu susceptibles d’être

comparables à des mesures présentées par d’autres sociétés sous la

même désignation. Ces mesures ne doivent donc pas être considérées

isolément ou comme un substitut aux informations financières

déclarées en vertu des IFRS. Voici les mesures non IFRS utilisées

dans le présent document.

BÉNÉFICE NET AJUSTÉ

Le bénéfice net ajusté (BNA) est notre bénéfice net attribuable

aux actionnaires, ajusté pour tenir compte des éléments hors

exploitation et hors trésorerie tels que les gains et les pertes

sur produits dérivés, les ajustements à la provision de remise en

état qui découlent d’autres charges d’exploitation et le profit

résultant d'une acquisition à des conditions avantageuses qui,

selon nous, ne reflètent pas le rendement financier sous-jacent

pour la période de référence. D’autres éléments peuvent également

être ajustés de temps à autre. Nous ajustons également cette mesure

pour certains des éléments que nos sociétés mises en équivalence

prennent pour parvenir à d’autres mesures non IFRS. Le BNA est

l’une des cibles que nous mesurons pour constituer la base d’une

partie de la rémunération annuelle des employés et des dirigeants

(consultez la rubrique Mesures de nos résultats dans notre rapport

de gestion 2023).

Dans notre calcul du BNA, nous tenons compte des produits

dérivés. Nous n’utilisons pas la comptabilité de couverture au sens

des normes IFRS. Nous sommes donc tenus de déclarer les bénéfices

et les pertes pour chaque activité de couverture, aussi bien pour

les contrats se terminant durant la période que pour ceux qui sont

en cours à la fin de la période. Nous devons traiter les contrats

en cours comme s’ils étaient terminés à la fin de la période

considérée (à leur valeur de marché). Toutefois, nous estimons que

les bénéfices et les pertes que nous devons déclarer conformément

aux normes IFRS ne reflètent pas correctement l’esprit qui

sous-tend nos activités de couverture. C’est pourquoi nous

procédons à des ajustements lors du calcul du BNA afin de mieux

refléter l’impact de notre programme de couverture pour la période

considérée. Veuillez consulter la rubrique Opérations de change

dans notre rapport de gestion 2023 pour de plus amples

renseignements.

Nous procédons également à des modifications des provisions de

remise en état, qui sont directement comptabilisées dans le

bénéfice. Chaque trimestre, nous sommes tenus de mettre à jour les

provisions pour remise en état liées à toutes les opérations, en

fonction des nouvelles estimations de flux de trésorerie, des taux

d’actualisation et des taux d’inflation. Il en résulte

généralement, en plus du solde de la provision, un ajustement d'une

obligation liée à la mise hors service d’actifs. Lorsque les actifs

liés à une opération ont été radiés en raison d’une dépréciation,

comme c’est le cas pour nos activités de Rabbit Lake et ISR aux

États-Unis, l’ajustement est comptabilisé directement dans le

compte de résultat comme « autres charges (produits) d’exploitation

». Pour plus d’informations, voir la note 10 de nos états

financiers intermédiaires. Ce montant a été exclu de notre mesure

du BNA.

En raison du changement de propriété de Westinghouse au moment

de son acquisition par Cameco et Brookfield, ses stocks à la date

d’acquisition ont été réévalués en fonction du prix de marché à

cette date. Au fur et à mesure que ces quantités sont vendues, le

coût pour Westinghouse des produits et services vendus reflète ces

valeurs marchandes, indépendamment de leurs coûts historiques.

Notre part de ces coûts est incluse dans les bénéfices des sociétés

mises en équivalence et enregistrée dans le coût des produits et

services vendus dans les informations sur les sociétés émettrices

(voir la note 7 des états financiers). Étant donné que cette charge

est hors trésorerie, en dehors du cours normal des activités et

qu’elle n’existe qu’en raison du changement de propriété, nous

avons exclu notre part de notre mesure du BNA.

Westinghouse a également imputé certains coûts de transition

hors exploitation liés à l’acquisition que les parties acquérantes

ont accepté de payer, ce qui a conduit à une réduction du prix

d'achat payé. Notre part de ces coûts est incluse dans les

bénéfices des sociétés mises en équivalence et enregistrée dans les

autres charges dans les informations sur les sociétés émettrices

(voir la note 7 des états financiers). Étant donné que cette charge

est en dehors du cours normal des activités et qu’elle n’existe

qu’en raison du changement de propriété, nous avons exclu notre

part de notre mesure du BNA.

Afin de faciliter la compréhension de ces mesures, le tableau

ci-dessous présente un rapprochement du bénéfice net ajusté et de

notre bénéfice net pour le deuxième trimestre et le premier

semestre de 2024 et effectue une comparaison avec la même période

en 2023.

TRIMESTRE CLOS

SEMESTRE CLOS

AU 30 JUIN

AU 30 JUIN

(MILLIONS $)

2024

2023

2024

2023

Bénéfice net attribuable aux

actionnaires

36

14

29

133

AjustEments

Ajustements sur produits dérivés

14

(35)

47

(41)

Comptabilisation des achats de stock

(après impôts)

12

-

50

-

Coûts de transition liés à l’acquisition

(après impôts)

5

-

19

-

Ajustements des autres charges (bénéfices)

d'exploitation

(2)

8

(17)

6

Impôts sur les bénéfices sur les

ajustements

(3)

10

(10)

14

Bénéfice net ajusté (perte)

62

(3)

118

112

Le tableau ci-dessous montre les facteurs de variation du

bénéfice net ajusté (une mesure non IFRS, voir ci-dessus) au cours

du deuxième trimestre et du premier semestre 2024 par rapport à la

même période en 2023.

TRIMESTRE CLOS

SEMESTRE CLOS

AU 30 JUIN

AU 30 JUIN

(MILLIONS $)

IFRS

AJUSTÉ

IFRS

AJUSTÉ

Bénéfice net (perte) - 2023

14

(3)

133

112

Variation de la marge brute par

segment

(La marge brute est calculée en déduisant

du chiffre d’affaires le coût des produits et services vendus,

ainsi que la dépréciation et l'amortissement, déduction faite des

gains de couverture)

Uranium

Incidence des variations du volume des

ventes

10

10

(24)

(24)

Hausse des prix réalisés (USD)

60

60

186

186

Impact du taux de change sur les prix

réalisés

2

2

3

3

Baisse (hausse) des coûts

1

1

(61)

(61)

Variation – uranium

73

73

104

104

Services d’approvisionnement en

combustible

Incidence des variations du volume des

ventes

(3)

(3)

(15)

(15)

Hausse des prix réalisés (CAD)

13

13

28

28

Hausse des coûts

(17)

(17)

(32)

(32)

Variation – services d’approvisionnement

en combustible

(7)

(7)

(19)

(19)

TRIMESTRE CLOS AU 31 MARS (EN MILLIONS $)

IFRS AJUSTÉ Bénéfice net – 2023 119 115 Variation de la marge brute

par segment (La marge brute est calculée en déduisant du chiffre

d’affaires le coût des produits et services vendus, ainsi que la

dépréciation et l'amortissement) Uranium Incidence des variations

du volume des ventes (35) (35) Hausse des prix réalisés (USD) 119

119 Hausse des coûts (52) (52) Variation – uranium 32 32 Services

d’approvisionnement en combustible Incidence des variations du

volume des ventes (12) (12) Hausse des prix réalisés ($CAD) 16 16

Hausse des coûts (16) (16) Variation – services d’approvisionnement

en combustible (12) (12) Autres variations

Hausse des dépenses d’administration

(9)

(9)

(5)

(5)

Hausse des dépenses d’exploration et de

R&D

(2)

(2)

(8)

(8)

Variation des provisions pour remise en

état

11

1

26

3

Hausse (baisse) du bénéfice tiré des

sociétés mises en équivalence

(7)

10

(109)

(40)

Variation du bénéfice (perte) sur produits

dérivés

(48)

1

(91)

(3)

Variation des gains (pertes) de change

49

49

68

68

Baisse du résultat financier

(23)

(23)

(45)

(45)

Hausse des coûts financiers

(20)

(20)

(36)

(36)

Variation du recouvrement (charge)

d’impôts sur les bénéfices

5

(8)

10

(14)

Autres

-

-

1

1

Bénéfice net - 2024

36

62

29

118

BAIIA

Le BAIIA est défini comme le bénéfice net attribuable aux

actionnaires, ajusté en fonction des coûts liés à l’impact de la

structure de capital et fiscale de la société, y compris les

dépréciations et amortissements, les revenus financiers, les

charges financières (y compris l’accumulation) et les impôts sur

les bénéfices. Le BAIIA inclut notre part des sociétés mises en

équivalence.

BAIIA AJUSTÉ

Le BAIIA ajusté est défini comme le BAIIA ajusté pour tenir

compte de l’incidence de certains coûts ou bénéfices comptabilisés

au cours de la période, qui ne sont pas indicatifs de la

performance commerciale sous-jacente ou qui ont une incidence sur

la capacité d’évaluation de la performance opérationnelle de

l’entreprise. Ces ajustements comprennent les montants indiqués

dans la définition du bénéfice net ajusté.

Dans le calcul du BAIIA ajusté, nous ajustons également les

éléments inclus dans les résultats de nos sociétés mises en

équivalence qui ne sont pas des ajustements afin de parvenir à

notre mesure du BNA. Ces éléments sont déclarés dans la rubrique

des autres dépenses dans les informations financières de l'entité

émettrice et ne sont pas représentatifs des opérations

sous-jacentes. Il s’agit avant tout des coûts de transaction,

d’intégration et de restructuration liés aux acquisitions.

La société pourrait à l’avenir réaliser des gains similaires ou

engager des dépenses similaires.

MARGE DU BAIIA AJUSTÉ

La marge du BAIIA ajusté est définie comme le BAIIA ajusté

divisé par le chiffre d’affaires pour la période concernée.

Le BAIIA, le BAIIA ajusté et la marge du BAIIA ajusté sont des

mesures non IFRS qui nous permettent, ainsi qu’aux autres

utilisateurs, d’évaluer les résultats des opérations dans une

perspective de gestion sans tenir compte de notre structure de

capital.

Afin de permettre une meilleure compréhension de ces mesures,

les tableaux ci-dessous établissent un rapprochement entre le

bénéfice net et le BAIIA et le BAIIA ajusté pour le deuxième

trimestre et le premier semestre de 2024 et 2023.

Pour le trimestre clos au 30 juin 2024 :

SERVICES

D’APPROVISIONNEMENT

(MILLIONS $)

URANIUM

EN

COMBUSTIBLE

WESTINGHOUSE

AUTRES

TOTAL

Bénéfice (perte) net(te) attribuable

aux actionnaires

192

33

(47)

(142)

36

Dépréciation et amortissement

52

9

-

1

62

Produits financiers

-

-

-

(8)

(8)

Charges financières

-

-

-

43

43

Impôts sur les bénéfices

-

-

-

18

18

244

42

(47)

(88)

151

Ajustements sur les sociétés mises en

équivalence

Dépréciation et amortissement

2

-

89

-

Produits financiers

-

-

(1)

-

Charges financières

-

-

54

-

Impôts sur les bénéfices

4

-

(11)

-

Ajustements nets sur les sociétés mises en

équivalence

6

-

131

-

137

BAIIA

250

42

84

(88)

288

Bénéfice sur produits dérivés

-

-

-

14

14

Autres revenus d'exploitation

(2)

-

-

-

(2)

(2)

-

-

14

12

Ajustements sur les sociétés mises en

équivalence

Comptabilisation des achats de stock

-

-

16

-

Coûts de transition liés à

l'acquisition

-

-

6

-

Autres charges

-

-

15

-

Ajustements nets sur les sociétés mises en

équivalence

-

-

37

-

37

BAIIA ajusté

248

42

121

(74)

337

Pour le trimestre clos au 30 juin 2023 :

SERVICES

D’APPROVISIONNEMENT

(MILLIONS $)

URANIUM

EN

COMBUSTIBLE

AUTRES

TOTAL

Bénéfice (perte) net(te) attribuable

aux actionnaires

68

39

(93)

14

Dépréciation et amortissement

32

9

1

42

Produits financiers

-

-

(31)

(31)

Charges financières

-

-

23

23

Impôts sur les bénéfices

-

-

23

23

100

48

(77)

71

Ajustements sur les sociétés mises en

équivalence

Dépréciation et amortissement

3

-

-

Impôts sur les bénéfices

7

-

-

Ajustements nets sur les sociétés mises en

équivalence

10

-

-

10

BAIIA

110

48

(77)

81

Perte sur produits dérivés

-

-

(35)

(35)

Autres revenus d'exploitation

8

-

-

8

BAIIA ajusté

118

48

(112)

54

Pour le semestre clos au 30 juin 2024 :

SERVICES

D’APPROVISIONNEMENT

(MILLIONS $)

URANIUM 1

EN

COMBUSTIBLE

WESTINGHOUSE

AUTRES

TOTAL

Bénéfice (perte) net(te) attribuable

aux actionnaires

445

53

(170)

(299)

29

Dépréciation et amortissement

88

14

-

2

104

Produits financiers

-

-

-

(14)

(14)

Charges financières

-

-

-

82

82

Impôts sur les bénéfices

-

-

-

49

49

533

67

(170)

(180)

250

Ajustements sur les sociétés mises en

équivalence

Dépréciation et amortissement

10

-

173

-

Produits financiers

-

-

(3)

-

Charges financières

-

-

118

-

Impôts sur les bénéfices

24

-

(48)

-

Ajustements nets sur les sociétés mises en

équivalence

34

-

240

-

274

BAIIA

567

67

70

(180)

524

Bénéfices sur produits dérivés

-

-

-

47

47

Autres revenus d'exploitation

(17)

-

-

-

(17)

(17)

-

-

47

30

Ajustements sur les sociétés mises en

équivalence

Comptabilisation des achats de stock

-

-

66

-

Coûts de transition liés à

l'acquisition

-

-

25

-

Autres charges

-

-

36

-

Ajustements nets sur les sociétés mises en

équivalence

-

-

127

-

127

BAIIA ajusté

550

67

197

(133)

681

Pour le semestre clos au 30 juin 2023 :

SERVICES

D’APPROVISIONNEMENT

(MILLIONS $)

URANIUM 1

EN

COMBUSTIBLE

AUTRES

TOTAL

Bénéfice (perte) net(te) attribuable

aux actionnaires

256

70

(193)

133

Dépréciation et amortissement

100

16

2

118

Produits financiers

-

-

(59)

(59)

Charges financières

-

-

46

46

Impôts sur les bénéfices

-

-

59

59

356

86

(145)

297

Ajustements sur les sociétés mises en

équivalence

Dépréciation et amortissement

5

-

-

Impôts sur les bénéfices

11

-

-

Ajustements nets sur les sociétés mises en

équivalence

16

-

-

16

BAIIA

372

86

(145)

313

Perte sur produits dérivés

-

-

(41)

(41)

Autres revenus d'exploitation

6

-

-

6

BAIIA ajusté

378

86

(186)

278

COÛT DÉCAISSÉ PAR LIVRE, DÉPENSE HORS CAISSE PAR LIVRE ET

COÛT TOTAL PAR LIVRE POUR L’URANIUM PRODUIT ET ACHETÉ

Le coût décaissé par livre, la dépense hors caisse par livre et

le coût total par livre pour l’uranium produit et acheté sont des

mesures non IFRS. Nous utilisons ces mesures pour évaluer la

performance de notre activité uranium. Ces mesures ne sont pas

nécessairement indicatives du résultat d'exploitation ou du flux de

trésorerie issu des activités tels que déterminés selon les

IFRS.

Afin de permettre une meilleure compréhension de ces mesures, le

tableau ci-dessous établit un rapprochement entre le coût des

produits vendus et la dépréciation et l'amortissement pour le

deuxième trimestre et le premier semestre de 2024 et 2023.

TRIMESTRE CLOS

SEMESTRE CLOS

AU 30 JUIN

AU 30 JUIN

(MILLIONS $)

2024

2023

2024

2023

Coût des produits vendus

284,7

264,5

640,5

654,5

Ajouter / (soustraire)

Redevances

(32,2)

(14,1)

(50,0)

(38,8)

Coûts d'entretien et de maintenance

(11,7)

(11,1)

(23,8)

(23,1)

Autres coûts de vente

(4,5)

(1,4)

(9,4)

(4,1)

Variation des stocks

69,6

124,4

99,8

(97,7)

Coûts d'exploitation au comptant

(a)

305,9

362,3

657,1

490,8

Ajouter / (soustraire)

Dépréciation et amortissement

51,5

32,2

88,2

100,1

Coûts d'entretien et de maintenance

(0,2)

(1,0)

(0,4)

(2,5)

Variation des stocks

13,3

25,2

33,6

6,3

Coûts d'exploitation totaux (b)

370,5

418,7

778,5

594,7

Uranium produit et acheté (millions de

livres) (c)

8,8

8,2

17,3

13,0

Coûts décaissés par livre (a ÷

c)

34,76

44,18

37,98

37,75

Coûts totaux par livre (b ÷ c)

42,10

51,06

45,00

45,75

Rapport de gestion et états financiers

Le rapport de gestion et les états financiers consolidés

condensés intérimaires non audités du deuxième trimestre

fournissent une explication détaillée de nos résultats

d’exploitation pour le trimestre clos au 30 juin 2024, par rapport

aux mêmes périodes de l’exercice précédent. Le présent communiqué

de presse doit être consulté parallèlement à ces documents, ainsi

que nos états financiers consolidés vérifiés et notes pour

l’exercice clos au 31 décembre 2023, et le rapport de gestion du

premier trimestre et annuel, ainsi que notre notice annuelle la

plus récente, tous disponibles sur notre site internet à l’adresse

cameco.com, sur SEDAR+ à l’adresse sedarplus.ca et sur EDGAR at

sec.gov/edgar.shtml.

Personnes qualifiées

Les informations techniques et scientifiques fournies dans le

présent document au sujet de nos actifs physiques de McArthur

River/Key Lake, Cigar Lake et Inkai ont été approuvées par les

personnes suivantes, qui sont des personnes qualifiées aux fins du

Règlement 43-101 :

MCARTHUR RIVER/KEY LAKE

- Greg Murdock, directeur général, McArthur River, Cameco

- Daley McIntyre, directrice générale, Key Lake, Cameco

CIGAR LAKE

- Kirk Lamont, directeur général, Cigar Lake, Cameco

INKAI

- Sergey Ivanov, directeur général adjoint, services techniques,

Cameco Kazakhstan LLP

Avertissement concernant les énoncés prospectifs

Le présent communiqué de presse inclut des déclarations et

informations sur nos attentes pour l’avenir, que nous considérons

comme des énoncés prospectifs. Les énoncés prospectifs sont basés

sur notre point de vue actuel, qui peut varier considérablement, et

les résultats et événements réels sont susceptibles de différer

sensiblement de ceux que nous prévoyons à l’heure actuelle. Voici

des exemples d’énoncés prospectifs dans ce communiqué de presse :

nous nous attendons à rester sur la bonne voie pour réaliser nos

perspectives pour l’ensemble de l’année 2024 ; notre capacité à

positionner l'entreprise pour tirer parti des opportunités dans

l'industrie nucléaire ; la dynamique positive soutenue que nous

observons pour l'énergie nucléaire, qui nous permettra, selon nous,

de générer de la valeur tout au long du cycle ; notre sélectivité

dans l'engagement de la capacité d'inventaire et de conversion nous

permettant de capter une plus grande croissance future ; notre

conviction que notre portefeuille de contrats s'aligne sur la

demande du marché et notre transition vers une structure de coûts

de premier niveau, jetant les bases d'un flux de trésorerie solide

et d'une réduction de la dette ; notre capacité à fournir de

l'offre pour répondre à la demande à long terme tout au long du

cycle du combustible ; la capacité de Cameco et de Westinghouse à

bénéficier de la reconnaissance de l'énergie nucléaire en tant

qu'outil essentiel dans la lutte contre le changement climatique ;

la conviction que notre stratégie réalisera notre vision

d'alimenter un monde d'air pur d'une manière qui reflète nos

valeurs, et d'aborder les risques et les opportunités pour rendre

notre entreprise durable à long terme ; nos prévisions de

génération de flux de trésorerie, y compris nos perspectives de

chiffre d’affaires consolidé et les perspectives relatives à notre

part du BAIIA ajusté de Westinghouse pour 2024 ; nos attentes

concernant notre segment de l'uranium étant sur la bonne voie pour

nos perspectives 2024, et nos livraisons annuelles d'uranium

prévues ; nos objectifs de production de services

d'approvisionnement en combustible ; nous nous attendons à ce que

notre portefeuille d'activités en cours de discussion nous aide à

développer davantage notre portefeuille de contrats à long terme ;

nos attentes concernant un retour à notre structure de coûts de

niveau 1, l'augmentation prévue de notre production de conversion

d'UF6 et nos attentes concernant la génération de flux de

trésorerie ; notre intention d'accorder la priorité au

remboursement de la dette tout en équilibrant nos liquidités et

notre trésorerie ; notre intention de déposer un nouveau prospectus

préalable de base ; nos attentes en matière de production pour JV

Inkai, notre répartition de la production prévue, le calendrier des

livraisons et notre évaluation des implications des modifications

annoncées de la législation fiscale au Kazakhstan ; y compris notre

analyse préliminaire de leur incidence sur les coûts de production

d’Inkai et les conclusions préliminaires indiquant que les coûts de

production au Kazakhstan seraient similaires à ceux des activités

du nord de la Saskatchewan ; et la date prévue pour l’annonce de

nos résultats du troisième trimestre 2024.

Les risques importants qui pourraient conduire à des résultats

différents comprennent : des changements inattendus affectant

l’offre, la demande, les contrats à long terme et les prix de

l’uranium ; des changements affectant la demande des consommateurs

pour l’énergie nucléaire et l’uranium induits par l’évolution des

opinions et des objectifs sociétaux à l’égard de l’énergie

nucléaire, de l’électrification et de la décarbonation ; le risque

que nos opinions concernant l’énergie nucléaire, son profil de

croissance et ses avantages se révèlent erronées ; le risque que

nous ne soyons pas en mesure d’atteindre les niveaux de production

anticipés dans les délais prévus, ou que les coûts impliqués pour y

parvenir dépassent nos attentes ; le risque que les niveaux de

production d’Inkai ne soient pas aux niveaux escomptés en raison de

l’indisponibilité de volumes suffisants d’acide sulfurique ou pour

toute autre raison, ou qu’elle ne soit pas en mesure de livrer sa

production comme prévu, ou de l’effet négatif des modifications

apportées à la législation fiscale du Kazakhstan sur les plans

d’activité et de durée de vie des mines de JV Inkai pour 2025 et

au-delà ; les risques pour les activités de Westinghouse liés à

d’éventuelles perturbations de la production, à la mise en œuvre de

ses objectifs commerciaux, au respect des exigences en matière

d’octroi de licences ou d’assurance de la qualité, ou au fait

qu’elle pourrait autrement ne pas être en mesure d’atteindre la

croissance escomptée ; le risque que nous ne soyons pas en mesure

de respecter les engagements de vente pour quelque raison que ce

soit ; les risques pour nos activités associés aux perturbations

potentielles de la production, y compris ceux liés aux

perturbations de la chaîne d'approvisionnement mondiale, à

l'incertitude économique mondiale, à la volatilité politique, aux

problèmes de relations de travail et aux risques opérationnels ; le

risque que nous ne soyons pas en mesure de mettre en œuvre nos

objectifs commerciaux d'une manière compatible avec nos valeurs

environnementales, sociales, de gouvernance et autres ; le risque

que la stratégie que nous poursuivons se révèle infructueuse ou que

nous ne soyons pas en mesure de l'exécuter avec succès ; le risque

que nous ne réalisions pas les bénéfices attendus de l'acquisition

de Westinghouse ; le risque que Westinghouse ne soit pas en mesure

de mettre en œuvre ses objectifs commerciaux d'une manière

compatible avec ses valeurs environnementales, sociales, de

gouvernance et autres ; et le risque que nous soyons retardés dans

l'annonce de nos futurs résultats financiers.

En présentant les informations prospectives, nous avons formulé

des hypothèses importantes qui peuvent s’avérer incorrectes

concernant : la demande, l’offre, la consommation et les contrats à

long terme pour l’uranium, la croissance de la demande et

l’acceptation publique mondiale de l’énergie nucléaire, et les prix

; notre production, nos achats, nos ventes, nos livraisons et nos

coûts ; les conditions du marché et d’autres facteurs sur lesquels

nous avons fondé nos plans et prévisions futurs ; les discussions

concernant notre pipeline de contrats ; la production d'Inkai, sa

réception de volumes suffisants d'acide sulfurique, et notre

allocation de la production prévue et le calendrier des livraisons

; les hypothèses concernant la production, les achats, les ventes,

les livraisons et les coûts de Westinghouse, l’absence de

perturbations commerciales et le succès de ses plans et stratégies

; le succès de nos plans et stratégies, y compris la production

planifiée ; l'absence de règlements, de politiques ou de décisions

gouvernementales nouveaux ou défavorables ; qu'il n'y aura pas de

conséquences négatives importantes pour notre entreprise résultant

de perturbations de la production, y compris celles liées aux

ruptures d'approvisionnement, à l'incertitude et à la volatilité

économiques ou politiques, aux problèmes de relations de travail,

au vieillissement de l'infrastructure et aux risques d'exploitation

; les hypothèses relatives au BAIIA ajusté de Westinghouse ; et

notre capacité à annoncer les résultats financiers futurs

lorsqu'ils sont attendus.

Veuillez également consulter la discussion dans notre rapport de

gestion annuel 2023, notre rapport de gestion annuel du premier et

du deuxième trimestres 2024 et notre plus récente notice annuelle

pour connaître les autres risques importants susceptibles de

provoquer un écart substantiel entre les résultats réels et nos

attentes actuelles, ainsi que d'autres hypothèses importantes que

nous avons formulées. Les informations prospectives sont conçues

pour vous aider à comprendre le point de vue actuel de la direction

sur nos perspectives à court et long terme et peuvent ne pas

convenir à d'autres fins. Nous ne mettrons pas nécessairement ces

informations à jour, à moins que les lois sur les valeurs

mobilières ne l'imposent.

Téléconférence

Nous vous invitons à vous joindre à notre téléconférence du

deuxième trimestre le mercredi 31 juillet 2024, à 8h00, heure de

l'Est.

L'appel sera ouvert à tous les investisseurs et aux médias. Pour

vous joindre à l'appel, veuillez composer le 844-763-8274 (Canada

et États-Unis) ou le 647-484-8814. Un opérateur vous connectera à

la téléconférence. Les diapositives et une webdiffusion en direct

de la téléconférence seront disponibles via un lien sur cameco.com.

Voir le lien sur notre page d'accueil le jour de l'événement.

Une version enregistrée des débats sera disponible :

- sur notre site internet, cameco.com, juste après la

téléconférence

- en post-view jusqu’à minuit, heure de l’est, le 31 août 2024,

en appelant le 855-669-9658 (Canada), le 877-344-7529 (États-Unis)

ou le 412-317-0088 (code d'accès 7511295)

Date de publication du rapport du troisième trimestre

2024

Nous prévoyons d’annoncer nos résultats du troisième trimestre

2024 avant l’ouverture des marchés, le jeudi 7 novembre 2024.

Profil

Cameco est l’un des plus grands fournisseurs mondiaux du

combustible d’uranium indispensable pour alimenter en énergie un

monde d’air pur. Nous devons notre position concurrentielle au fait

que nous détenons le contrôle des plus grandes réserves à haute

teneur au monde, avec des opérations à faible coût, ainsi que des

investissements importants dans le cycle du combustible nucléaire,

y compris des participations dans Westinghouse Electric Company et

Global Laser Enrichment. Dans le monde entier, des services publics

comptent sur Cameco pour fournir des solutions globales de

combustible nucléaire pour produire une électricité nucléaire sûre,

fiable et zéro carbone. Les actions de Cameco sont cotées aux

bourses de Toronto et de New York. Notre siège social est situé à

Saskatoon, dans la province de la Saskatchewan au Canada.

Tels qu’utilisés dans le présent communiqué de presse, les

termes « nous », « notre », « nos », « Société » et « Cameco »

désignent Cameco Corporation et ses filiales, sauf mention

contraire.

Le texte du communiqué issu d’une traduction ne doit d’aucune

manière être considéré comme officiel. La seule version du

communiqué qui fasse foi est celle du communiqué dans sa langue

d’origine. La traduction devra toujours être confrontée au texte

source, qui fera jurisprudence.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240730430431/fr/

Relations avec les investisseurs : Cory Kos 306-716-6782

cory_kos@cameco.com

Relations avec les médias : Veronica Baker 306-385-5541

veronica_baker@cameco.com

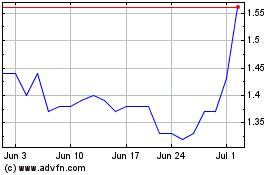

Clear Channel Outdoor (NYSE:CCO)

Historical Stock Chart

From Oct 2024 to Nov 2024

Clear Channel Outdoor (NYSE:CCO)

Historical Stock Chart

From Nov 2023 to Nov 2024