(retrait conjoncturel limité à -1,7% par

rapport à une base de comparaison élevée en 2023)

Confirmation des perspectives 2023/20242

: EBITDA ajusté3 attendu supérieur ou égal à 170 millions

d’euros (ou 160 millions d’euros hors incidence de produits

non-récurrents4), en forte croissance par rapport à l’exercice

précédent (137 millions d’euros)

Regulatory News:

- Au 3ème trimestre 2023/2024, le Groupe Pierre &

Vacances-Center Parcs (Paris:VAC) enregistre un chiffre d’affaires

de ses activités touristiques en retrait limité (-1,7%) par rapport

au 3ème trimestre de l’exercice précédent, dans un contexte externe

difficile pour le tourisme, en particulier en France (effets

calendaires défavorables, mauvaises conditions météorologiques,

effets pré-JO, conjoncture économique, sociale et politique

dégradée, normalisation du marché après une année 2023 dynamisée

par le rebond post-Covid …). Après une progression de près de 9% au

1er semestre, le Groupe affiche ainsi un chiffre d’affaires

pour l’ensemble de ses marques en hausse de près de 5% sur

les 9 premiers mois de l’exercice.

- Compte tenu de ces performances, du niveau du portefeuille de

réservations à date, et de la réalisation de son plan d’économies,

le Groupe confirme sa prévision de croissance de sa rentabilité

opérationnelle sur l’ensemble de l’exercice 2023/2024, avec un

EBITDA ajusté supérieur ou égal à 170 millions d’euros (ou 160

millions d’euros hors incidence de produits non-récurrents).

Franck Gervais, Directeur Général de Pierre & Vacances -

Center Parcs, a déclaré :

« En dépit d’une faible dynamique sectorielle et de la

combinaison de facteurs conjoncturels défavorables, notre activité

affiche un retrait modéré au 3ème trimestre de l’exercice,

illustrant la résilience du Groupe et la pertinence de son

positionnement sur un tourisme de proximité à impact positif. Les

réservations pour la saison estivale montrent une bonne dynamique

de dernière minute et représentent déjà plus de 80% de l’objectif,

ce qui, combiné à la bonne exécution de notre plan stratégique,

nous conforte dans l’atteinte de notre prévision d’EBITDA pour

l’ensemble de l’exercice, en croissance significative par rapport à

la rentabilité opérationnelle enregistrée en 2023. »

1] Chiffre d’affaires

En normes IFRS, le chiffre d’affaires du 3ème trimestre de

l’exercice 2023/2024 s’établit à 421,0 millions d’euros (et à 1

199,6 millions d’euros sur les 9 premiers mois de l’exercice), à

comparer à 429,8 millions d’euros au 3ème trimestre 2022/2023

(et à 1 171,6 millions d’euros sur les 9 premiers mois de

l’exercice précédent).

Le Groupe commente son chiffre d’affaires et les indicateurs

financiers qui y sont liés conformément à son reporting

opérationnel, plus représentatif de son activité, i.e. (i) avec la

présentation des co-entreprises en intégration proportionnelle et

(ii) hors incidence de l’application d’IFRS 16. Un tableau de

réconciliation entre le chiffre d’affaires issu du reporting

opérationnel et le chiffre d’affaires en normes IFRS est présenté

en fin de communiqué.

Par ailleurs, le chiffre d’affaires est présenté selon les

secteurs opérationnels suivants, définis conformément à la norme

IFRS 85, i.e. :

- Center Parcs, regroupant à la fois

l’exploitation des Domaines commercialisés sous les marques Center

Parcs, Sunparks et Villages Nature, et les activités de

construction / rénovation d’actifs touristiques et de

commercialisation immobilière ; - Pierre & Vacances,

regroupant l’activité touristique réalisée en France et en Espagne

sous la marque Pierre & Vacances, l’activité immobilière en

Espagne, et l’activité de la Direction de l’Asset management (en

charge notamment de la relation avec les bailleurs individuels et

institutionnels) ; - maeva.com (inclus dans le secteur

opérationnel Pierre & Vacances6 jusqu’au 30 septembre 2023),

plateforme de distribution et services, opérant les marques

maeva.com, Campings maeva, maeva Home et La France du Nord au Sud

sur le marché français et la marque Vacansoleil sur les marchés

européens ; - Adagio, regroupant l’exploitation des

résidences urbaines prises à bail par le Groupe Pierre &

Vacances-Center Parcs et confiées en mandat de gestion à la

joint-venture Adagio SAS, ainsi que l’exploitation des sites

directement pris à bail par la joint-venture ; - un secteur

opérationnel regroupant la Direction des Grands Projets (en

charge de la construction et réalisation des nouveaux actifs pour

le compte du Groupe en France) et Senioriales, filiale de

promotion immobilière et d'exploitation de résidences non

médicalisées pour seniors autonomes ; - le secteur opérationnel

Corporate regroupant essentiellement les activités de

Holding.

3ème trimestre

9 mois

en m€

23/24

22/23

Evol

23/24

22/23

Evol

Center Parcs

283,2

297,7

-4,9%

778,1

792,6

-1,8%

dont CA des activités

touristiques

273,1

279,6

-2,3%

752,1

716,2

+5,0%

dont CA Hébergement

209,5

221,4

-5,4%

581,7

562,0

+3,5%

P&V

78,1

74,2*

+5,2%

236,9

222,2*

+6,6%

dont CA des activités

touristiques

78,1

73,8

+5,8%

236,9

221,9

+6,7%

dont CA Hébergement

60,0

58,2

+3,1%

190,4

178,1

+6,9%

Adagio

59,1

66,0

-10,4%

164,9

165,3

-0,2%

dont CA des activités

touristiques

59,1

66,0

-10,4%

164,9

165,3

-0,2%

dont CA Hébergement

53,2

60,0

-11,4%

147,9

149,6

-1,2%

maeva.com

10,9

9,3

+17,3%

34,8

30,0

+15,9%

dont CA des activités

touristiques

10,9

9,3

+17,3%

34,8

30,0

+15,9%

Grands Projets & Senioriales

15,4

17,8

-13,7%

53,6

62,7

-14,6%

Corporate

0,0

0,1

-100,0%

0,6

1,1

-51,9%

Total

446,6

465,2

-4,0%

1 268,9

1 274,0

-0,4%

CA des activités touristiques

421,2

428,7

-1,7%

1 188,7

1 133,4

+4,9%

CA Hébergement

322,6

339,6

-5,0%

920,0

889,7

+3,4%

CA Autres activités

touristiques

98,5

89,1

+10,6%

268,7

243,7

+10,3%

CA Autres

25,4

36,5

-30,4%

80,1

140,6

-43,0%

* retraité de l’extériorisation du secteur opérationnel

maeva.com

Chiffre d’affaires des activités

touristiques

Au 3ème trimestre de l’exercice 2023/2024, le Groupe enregistre

un chiffre d’affaires de ses activités touristiques en retrait

modéré de -1,7%, dans un contexte conjoncturel externe compliqué,

en particulier en France : météo maussade, positionnement des jours

fériés et ponts moins favorable, conjoncture économique, politique

et sociale tendue, ralentissement des réservations en amont des

Jeux Olympiques …

Sur les 9 premiers mois de l’exercice, l’activité des marques du

Groupe progresse de près de 5%, à 1 188,7 millions d’euros.

Chiffre d’affaires Hébergement

Le chiffre d’affaires Hébergement s’élève à 920,0 millions

d’euros sur les 9 premiers mois de l’exercice 2023/2024, en hausse

de 3,4%, tirée à la fois par une augmentation du prix moyen de

vente (+2,0%) et du nombre de nuits vendues (+1,3%). Le taux

d’occupation est en hausse de 0,2 point, à 71,1% et le RevPar7

progresse de 2,6%.

L’activité a décéléré au 3ème trimestre de l’exercice (-5,0%)

sous l’effet de plusieurs éléments conjoncturels défavorables,

affectant particulièrement les marques Center Parcs et Adagio :

- Center Parcs : -5,4%

L’activité a été notamment pénalisée sur les Domaines français

par l’indisponibilité partielle des cottages du Domaine des Hauts

de Bruyères et du Domaine des Bois Francs en avril, conformément au

programme de rénovation, et des décalages calendaires (ponts moins

favorables et inversion des zones de vacances). Le chiffre

d’affaires hébergement est en revanche en croissance pour les

Domaines situés au BNG8.

- Adagio : -11,4%

Le retrait de l’activité est essentiellement imputable aux

aparthotels situés en Ile de France, qui représentent plus de 50%

du chiffre d’affaires de la marque au 3ème trimestre. Cette baisse

s’explique à la fois par le décalage calendaire de Pâques, les

rénovations en cours sur certains sites, et par l’effet d’évitement

de la région parisienne en amont des Jeux Olympiques (« travels

bans » des entreprises, salons et événements annulés ou repoussés,

arbitrages des touristes en faveur d’autres capitales).

La marque Pierre & Vacances affiche en revanche une

hausse de son chiffre d’affaires hébergement de +3,1%.

- Le chiffre d’affaires des résidences en

France est en légère baisse (-0,9%) sous l’effet d’une

diminution9 du stock exploité à bail (-2,1% de nuits offertes par

rapport au 3ème trimestre de l’exercice précédent). A stock

constant, l’activité est en progression (RevPar en hausse de

+1,2%). - Le chiffre d’affaires des résidences en Espagne

est en croissance significative (+13,5%), bénéficiant d’une forte

progression du taux d’occupation (+8,3 points).

Chiffre d’affaires des autres activités touristiques10

:

Le chiffre d’affaires des autres activités touristiques

s’élève à 268,7 millions d’euros sur les 9 premiers mois de

l’exercice, en croissance de 10,3%.

Au 3ème trimestre de l’exercice, le chiffre d’affaires est en

hausse de 10,6%, porté par :

- l’augmentation des ventes sur sites (+4,1%,

avec une croissance de plus de 11% des activités de restauration et

d’animation) ; - la progression des activités de maeva.com

(+17,3%), avec :

- une croissance de 20% de l’activité de distribution, tirée par

la performance du produit camping qui profite de la relance

européenne des sites web sous la bannière Vacansoleil,

- une hausse de 9% du pôle services, portée par le développement

des activités de son réseau d'agences de locations saisonnières

maeva Home.

Autres chiffres d’affaires

:

Sur les 9 premiers mois de l’exercice 2023/2024, le chiffre

d’affaires des autres activités s’établit à 80,1 millions d’euros,

dont 25,4 millions d’euros au 3ème trimestre (à comparer à 36,5

millions d’euros au 3ème trimestre 2022/2023, retrait sans

incidence significative sur l’EBITDA).

Le chiffre d‘affaires des autres activités au 3ème trimestre est

composé principalement :

- des opérations de rénovation de Domaines

Center Parcs pour le compte des propriétaires bailleurs, pour 10,1

millions d’euros (à comparer à 18,2 millions d’euros au 3ème

trimestre 2022/2023). - des Senioriales pour 7,1 millions d’euros

(vs 13,8 millions d’euros au 3ème trimestre 2022/2023). Pour

rappel, au 1er janvier 2024, le Groupe a cédé une partie du

périmètre Senioriales (activités d’exploitation à bail de

résidences) au Groupe ACAPACE. - de la Direction des Grands Projets

: 8,3 millions d’euros, essentiellement liés à l’extension du

Domaine Villages Nature Paris (vs 4,0 millions d’euros au 3ème

trimestre 2022/2023).

2] Evolution des KPI opérationnels

RevPar

Prix moyen de vente

(par nuit, pour un

hébergement)

Nombre de nuits

vendues

Taux d’occupation

€ (HT)

Var % N-1

€ (HT)

Var % N-1

Unités

Var % N-1

%

Var pts N-1

Center Parcs

133,8

-5,9%

174,6

-5,2%

1 200 088

-0,2%

76,6%

-0,6 pt

Pierre & Vacances

55,8

+4,2%

89,7

+0,7%

668 510

+2,4%

68,8%

+1,8 pts

Adagio

82,6

-11,5%

116,9

-4,1%

454 687

-7,6%

71,3%

-6,0 pts

Total 3ème trimestre 2023/2024

98,2

-4,9%

138,9

-4,0%

2 323 285

-1,0%

73,0%

-0,8 pt

Center Parcs

123,1

+1,5%

168,6

+2,5%

3 449 069

+1,0%

73,0%

-0,7 pt

Pierre & Vacances

70,5

+8,9%

116,4

+0,6%

1 635 421

+6,3%

68,0%

+4,5 pts

Adagio

75,9

-2,9%

107,8

+2,1%

1 371 950

-3,2%

71,0%

-3,8 pts

Total 9 mois 2023/2024

98,1

+2,6%

142,5

+2,0%

6 456 440

+1,3%

71,1%

+0,2 pt

3] Faits marquants du 3ème trimestre 2023/2024

Comme annoncé par communiqué le 29 mai 2024, le Groupe a obtenu

les accords de ses établissements prêteurs pour refinancer sa dette

corporate.

Les opérations de refinancement ont été finalisées le 23 juillet

avec :

(i) le remboursement de la dette réinstallée d’un montant en

principal de 303 millions d’euros et son prêt garanti par l’Etat

d’un montant en principal de 25 millions d’euros en utilisant les

liquidités disponibles du Groupe, (ii) la mise en place d’une ligne

de crédit revolving (RCF) d’un montant de 205 millions d’euros, à

maturité 2029.

4] Perspectives

Compte tenu du niveau de réservations à date sur la saison

estivale (qui représentent plus de 80% de l’objectif, soit un taux

d’atteinte similaire à celui de l’année précédente), et de la

dynamique de réservations de dernière minute, le Groupe anticipe un

chiffre d’affaires hébergement sur l’été comparable à celui de

l’été précédent, qui constitue une base de référence élevée.

Fort des performances passées et de ces perspectives d’activité,

qui montrent la résilience du Groupe dans un environnement

perturbé, ainsi que la pertinence de la proposition d’offre de

proximité de ses marques, le Groupe confirme sa prévision d’EBITDA

à 170 millions d’euros pour l’exercice 2023/2024 (ou 160 millions

d’euros hors incidence de produits non-récurrents), en forte

progression par rapport à l’exercice précédent (137 millions

d’euros).

5] Tableau de réconciliation entre le

chiffre d’affaires issu du reporting opérationnel et le chiffre

d’affaires en normes IFRS.

En normes IFRS, le chiffre d’affaires des 9 premiers mois de

l’exercice 2023/2024 s’élève à 1 199,6 millions d’euros, à comparer

à 1 171,6 millions d’euros en 2022/2023, soit une croissance de

+2,4%, portée par les activités touristiques. Ces performances sont

liées à la fois à une hausse des prix moyens de vente et du nombre

de nuits vendues.

en millions d’euros

2023/2024 selon reporting

opérationnel

Retraitement IFRS 11

Incidence IFRS 16

2023/2024 IFRS

Center Parcs

778,1

-

-9,8

768,4

Pierre & Vacances

236,8

+0,1

-

236,9

Adagio

164,9

-41,1

-

123,8

maeva.com

34,8

-

-

34,8

Grands Projets & Senioriales

53,6

-9,9

-8,5

35,2

Corporate

0,6

-

-

0,6

Total CA 9 mois 2023/2024

1 268,9

-51,0

-18,2

1 199,6

en millions d’euros

2022/2023 selon reporting

opérationnel

Retraitement IFRS 11

Incidence IFRS 16

2022/2023 IFRS

Center Parcs

792,6

-6,4

-34,7

751,6

Pierre & Vacances

222,2

-

-

222,2

Adagio

165,3

-39,7

-

125,6

maeva.com

30,0

-

-

30,0

Grands Projets & Senioriales

62,7

-17,0

-4,8

40,9

Corporate

1,1

-

-

1,1

Total CA 9 mois 2022/2023

1 274,0

-63,0

-39,5

1 171,6

Retraitements IFRS 11 : pour son reporting opérationnel,

le Groupe continue d’intégrer les co-entreprises selon la méthode

proportionnelle, considérant que cette présentation traduit mieux

la mesure de sa performance. En revanche, les co-entreprises sont

intégrées selon la méthode de la mise en équivalence dans les

comptes consolidés IFRS.

Incidence IFRS 16 : L’application d’IFRS 16 à compter du

1er octobre 2019 conduit à annuler, dans les comptes consolidés,

une quote-part du chiffre d’affaires et de la plus-value au titre

des cessions réalisées dans le cadre des opérations immobilières

avec des tiers (compte tenu des contrats de location détenus par le

Groupe), confère ci-dessus pour l’incidence sur le chiffre

d’affaires des 9 premiers mois de l’exercice.

_______________________________________ 1 Selon le Reporting

Opérationnel 2 Prévision annoncée par communiqué le 29 mai 2024. 3

EBITDA ajusté = résultat opérationnel courant issu du Reporting

opérationnel (résultat opérationnel consolidé avant autres produits

et charges opérationnels non courants, hors incidence des normes

IFRS 11 et IFRS 16), retraité des provisions et dotations nettes

aux amortissements sur actifs opérationnels immobilisés. L’EBITDA

ajusté s’entend en ce compris le bénéfice de l’économie de loyers

réalisée par le projet Villages Nature au résultat des accords

signés en décembre 2022 (10,9 millions d’euros au titre de

l’exercice 2023, 14,5 millions d’euros au titre de l’exercice 2024,

12,4 millions d’euros au titre de l’exercice 2025 et 4,0 millions

d’euros au titre de l’exercice 2026). 4 Enregistrement au 1

semestre de l’exercice 2023/24 d’un complément d’aides

gouvernementales allemandes au titre de la pandémie de Covid-19

pour un montant de 10,9 millions d’euros) 5 Se reporter au Document

d’Enregistrement Universel, page 186, déposé auprès de l’AMF le 21

décembre 2023 et disponible sur le site internet du groupe :

www.groupepvcp.com 6 Le Groupe a extériorisé le secteur

opérationnel maeva.com dans un souci d’amélioration de la

lisibilité de la performance de cette business line et a par

conséquent retraité l’information comparative historique présentée

dans ce communiqué. 7 RevPar = chiffre d’affaires hébergement

divisé par le nombre de nuits offertes 8 Belgique, Pays Bas,

Allemagne 9 Baisse du stock liée au non-renouvellement de baux 10

Chiffre d’affaires lié aux activités sur sites (restauration,

animations, boutiques, prestations de service…), honoraires de

syndic & multipropriété, franchises et mandats de gestion,

marges de commercialisation et chiffre d’affaires réalisé par la

business line maeva.com

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240723649655/fr/

Pour toute information :

Relations Investisseurs et Opérations Stratégiques

Emeline Lauté : +33 (0) 1 58 21 54 76 info.fin@groupepvcp.com

Relations Presse Valérie Lauthier : +33 (0) 1 58 21 54 61

valerie.lauthier@groupepvcp.com

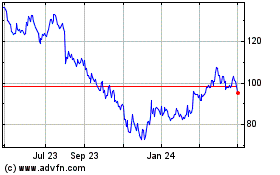

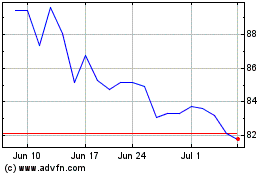

Marriott Vacations World... (NYSE:VAC)

Historical Stock Chart

From Nov 2024 to Dec 2024

Marriott Vacations World... (NYSE:VAC)

Historical Stock Chart

From Dec 2023 to Dec 2024