Chiffre d’affaires publicitaire TV : 458,5

M€ (+7,2%)

Chiffre d’affaires consolidé : 656,9 M€

(+7,1% hors effet de périmètre1)

EBITA consolidé : 120,1 M€

Regulatory News:

Le Groupe M6 déploie sa stratégie de transformation centrée

sur le développement de ses activités de streaming et la puissance

de ses marques et contenus linéaires. Le second trimestre a

notamment été marqué par le succès du lancement de sa nouvelle

plateforme de streaming M6+ et de la diffusion des matchs de l’Euro

2024 de football.

- Au 1er semestre de l’exercice 2024, le Groupe M6 enregistre un

chiffre d’affaires consolidé de 656,9 M€, en hausse de

+7,1% à périmètre constant.

- Le chiffre d’affaires publicitaire du Groupe affiche une

hausse de +4,9% par rapport au 1er semestre 2023, porté par le

rebond du marché publicitaire TV et la diffusion d’événements

sportifs fédérateurs, principalement l’Euro 2024 de football. Le

chiffre d’affaires publicitaire TV s’inscrit ainsi en hausse

de +7,2%, atteignant 458,5 M€.

- M6+ a été lancé avec succès au mois de mai 2024. Son

taux de notoriété atteint déjà 88% et le nombre d’heures

vues depuis son lancement est en hausse de 60% par rapport à

2023. Sur le semestre, le chiffre d’affaires streaming s’affiche à

44,3 M€, en croissance de 39% par rapport à 2023. Il

représente 8,4% du chiffre d’affaires TV total, +2

points sur un an.

- Les recettes non publicitaires sont en hausse de +8,9%,

principalement portées par le dynamisme de l’activité cinéma au

cours du semestre.

Le Groupe affiche un résultat opérationnel courant (EBITA)

consolidé de 120,1 M€ (-11,1%), soit une marge

opérationnelle de 18,3%, impactée par l’augmentation des coûts

de programmes (Euro) et les investissements dans le streaming,

notamment les coûts liés au lancement de M6+.

La part dans les sociétés mises en équivalence s’élève à -6,1

M€, en raison de la poursuite des investissements en technologie de

streaming dans Bedrock et d’un alourdissement du coût de la dette

de GSG qui absorbe l’amélioration de sa marge opérationnelle (12%

contre 8,8% en 2023).

Le résultat net attribuable au Groupe s’établit quant à lui à

85,1 M€.

1er semestre

en M€

2024

2023

% var.

Chiffre d'affaires consolidé2

656.9

621.9

+5.6%

Revenus publicitaires Groupe

528.8

504.3

+4.9% - dont revenus publicitaires TV

458.5

427.8

+7.2% - dont autres revenus publicitaires

70.3

76.5

-8.2%

Revenus non publicitaires Groupe

128.1

117.6

+8.9%

Résultat opérationnel

courant (EBITA) consolidé3

120.1

135.0

-11.1%

Taux de marge opérationnelle courante

18.3%

21.7%

-3.4pt Produits et charges

opérationnels liés aux regroupements d'entreprises

-4.9

-4.9

+0.2%

Plus-value sur

cessions de participations

0.0

4.7

n.a

Résultat opérationnel (EBIT)

115.1

134.7

-14.6%

Résultat financier

9.8

4.5

n.a Part dans les sociétés mises en

équivalence

-6.1

4.3

n.a Impôts différés et exigibles

-33.5

-37.0

-9.5%

Résultat net de la période

85.3

106.5

-19.9%

Résultat net de la

période attribuable au Groupe

85.1

104.6

-18.7%

En application de l’IFRS 8, la contribution des 4 secteurs

d’activités du Groupe au chiffre d’affaires et au résultat

opérationnel courant consolidés est la suivante :

1er trimestre 2ème trimestre 1er

semestre en M€

2024

2023

%

2024

2023

%

2024

2023

%

TV

254.5

249.8

+1.9%

270.8

246.3

9.9%

525.3

496.1

+5.9% Radio

33.9

34.4

-1.4%

40.7

43.9

-7.2%

74.7

78.3

-4.6%

Production & Droits audiovisuels

27.0

18.7

+44.3%

13.3

8.6

54.8%

40.3

27.3

+47.6% Diversifications

6.6

9.8

-31.9%

9.6

10.0

-4.0%

16.2

19.7

-17.8%

Autres CA

0.2

0.2

n.a

0.2

0.2

n.a

0.4

0.5

n.a

Chiffre

d'affaires consolidé

322.3

312.9

+3.0%

334.6

309.0

8.3%

656.9

621.9

+5.6%

TV

86.5

99.0

-12.7%

Radio

15.0

18.5

-18.9%

Production & Droits audiovisuels

16.8

10.3

+62.8% Diversifications

3.2

9.9

-67.4%

Résultats non affectés

-1.5

-2.8

n.a

Résultat

opérationnel courant consolidé (EBITA)

57.9

59.5

-2.6%

62.2

75.5

-17.7%

120.1

135.0

-11.1%

Marge opérationnelle

18.0%

19.0%

18.6%

24.4%

18.3%

21.7%

Télévision

Diffusion linéaire

Au 1er semestre 2024, les chaînes en clair du Groupe (M6, W9,

6ter et Gulli) réalisent une part d’audience de 20,5%[4] sur la

cible commerciale des 25-49 ans (contre 20,6% au 1er semestre

2023), dans un environnement toujours plus concurrentiel.

Sur M6, les divertissements sont toujours puissants et

rassembleurs (meilleure saison historique de Pékin Express, les

marques Top Chef, Mariés au premier regard et Qui veut être mon

associé ont été leaders sur la cible commerciale), l’offre de

cinéma et de fictions françaises inédites ont renforcé les soirées,

tout comme le renouvellement des magazines.

En juin, l’Euro 2024 a rassemblé tous les publics et ce sont 47

millions de Français qui ont partagé ces temps forts sur M6, avec

12,7 millions pour le quart de finale France-Portugal, meilleure

audience de la chaîne en 2024 et meilleure audience de la chaîne

depuis trois ans.

W9 réalise son meilleur semestre depuis 4 ans sur la cible

commerciale, grâce au renouvellement réussi de son avant-soirée

(The Power, Les Apprentis Champions) et des soirées puissantes tant

avec les matchs de l’Europa League qu’avec une offre large de

cinéma et de magazines.

6ter reste la première chaîne TNT HD avec 2,3% de part

d’audience sur la cible des 25-49, et Gulli maintient sa place de

chaîne de référence pour les enfants tout en affichant une belle

progression en soirée auprès des adultes (+0,4 point par rapport au

S1 2023 sur la cible commerciale).

Enfin Paris Première rassemble 12,7 millions de téléspectateurs

par mois et est en progression de +0,1 point, atteignant 0,8% de

PDA 4+, son nouveau record historique. Téva, la chaine féminine du

groupe, atteint 0,6% sur la cible des FRDA -50.

Diffusion non-linéaire

Le Groupe M6 enregistre enfin un semestre record pour son

activité de streaming, tiré par l’excellent lancement de M6+,

virage stratégique qui confirme la pertinence d’une amplification

de la diffusion non linéaire de ses contenus. En effet, plus du

tiers de la consommation des grands flux linéaires récurrents se

fait désormais en digital auprès du public, démontrant la demande

croissante pour un visionnage à tout instant. A cet égard et pour

renforcer son attractivité, M6+ a renforcé son offre avec de

nouveaux contenus exclusifs. La plateforme se distingue toujours

comme étant la plus jeune du marché, 9 ans plus jeune que la

moyenne de ses concurrentes.

H1

2024

2023

% change

Monthly users(millions)

21.3

16.1

+33%

MHV streaming6(millions

of hours viewed)

322

262

+23% % total MHV

6.5%

5.5%

+1pp

Streaming revenue7(€

millions)

44.3

31.8

+39% % TV revenue

8.4%

6.4%

+2pp

Performance globale

La forte croissance de la consommation non-linéaire se traduit

ainsi par une hausse de +39% du chiffre d’affaires streaming au 1er

semestre 2024.

Au global et porté par la bonne tenue du marché de la publicité

TV et la diffusion de l’Euro de football en juin, les recettes

publicitaires du pôle TV ressortent en hausse de +7,2% par rapport

au 1er semestre 2023.

Le coût des contenus du pôle TV est en hausse de +22,2 M€

et atteint 264,2 M€ au 30 juin 2024 contre 242,0 M€ au 30 juin

2023, du fait de la diffusion de l’Euro et de la hausse des

investissements dans le streaming.

L’activité TV contribue ainsi pour 86,5 M€ à l’EBITA

consolidé, et la marge opérationnelle courante du segment

s’élève à 16,5% en recul de 3,5 points en raison de la hausse de

19,2 M€ des OPEX dans le streaming.

Radio

Au 1er semestre 2024, le pôle Radio RTL affiche une part

d’audience de 16,5%[7] auprès des auditeurs âgés de 13 ans et plus

et maintient ainsi sa position de leader des groupes privés,

réunissant plus de 8,8 millions d’auditeurs chaque jour.

Sur les six premiers mois de l’année, le chiffre d’affaires de

la Radio s’élève à 74,7 M€, en recul de -4,6% par rapport au S1

2023 dont -3,4% sur le chiffre d’affaires publicitaire.

L’EBITA atteint 15,0 M€, contre 18,5 M€ au 1er semestre 2023,

affichant ainsi une marge opérationnelle de 20,1%, contre 23,7% au

S1 2023, impactée par une hausse des investissements dans les

programmes et des coûts de diffusion.

Production & Droits audiovisuels

Le chiffre d’affaires de l’activité Production & Droits

audiovisuels s’élève à 40,3 M€, en hausse de +47,6% sur le

semestre, porté par le dynamisme de l’activité cinéma sur la

période et de beaux succès en salle.

Le nombre d’entrées en salles pour les films distribués par SND

atteint 5,4 M au 1er semestre 2024 (contre 1,5 M au 1er semestre

2023), principalement tirée par le succès des films Cocorico (2

millions d’entrées) et Une vie (1,6 million), sans équivalent en

2023.

Enfin M6 Films se réjouit de son investissement en coproduction

du film Un petit truc en plus, qui vient de dépasser 9 millions

d’entrées en salles.

L’EBITA du pôle s’établit à 16,8 M€, contre 10,3 M€ au 1er

semestre 2023.

Diversifications

Le chiffre d’affaires des Diversifications atteint 16,2 M€, en

baisse de -3,5 M€ en raison de la déconsolidation du pôle médias et

services de M6 Digital Services, cédée le 30 septembre 2023. Hors

effet de périmètre, le chiffre d’affaires est en hausse de +1,9 M€,

porté par la tournée de la comédie musicale Molière.

En revanche, l’EBITA des Diversifications s’élève à 3,2 M€,

contre 9,9 M€ au 1er semestre 2023, affichant un recul de -5,6 M€

hors effet de périmètre, principalement en raison de la crise du

marché immobilier en France qui impacte directement la performance

de Stéphane Plaza France.

Situation financière

Au 30 juin 2024, les capitaux propres du Groupe s’élèvent à 1

236,0 M€, contre 1 305,1 M€ au 31 décembre 2023.

La situation de trésorerie nette est positive et s’élève à

+173,4 M€[8], contre +180,2 M€ au 30 juin 2023, en raison de la

hausse du dividende et des investissements réalisés dans le

streaming et les droits sportifs.

Engagement RSE

Le 3 juillet 2024, la fondation du Groupe M6 a reçu le trophée

Or du prix « Talents ! » dans la catégorie Diversité et inclusion

pour la journée de découverte de l’entreprise, outil d’innovation

sociale visant à rapprocher les représentations réciproques de

l’univers carcéral et de l’entreprise.

Par ailleurs, le Groupe a lancé en décembre 2023 la formation «

Comprendre et couvrir les sujets climat et environnement ». Cette

formation a été suivie par 46 journalistes au 30 juin 2024.

Perspectives

Dans un environnement macro-économique incertain, le second

semestre 2024 sera marqué par la poursuite des investissements

opérationnels dans M6+ et le retour des grandes marques de contenus

du Groupe sur nos antennes et sur M6+ dès la fin du mois d’août.

Par ailleurs, le Groupe M6 se réjouit que RTL Allemagne ait annoncé

son intention d’utiliser la plateforme Bedrock pour opérer son

streaming, projet qui donnera encore plus de moyens à Bedrock et

assurera sa rentabilité à partir de 2026.

Prochaine publication : Information du 3ème

trimestre 2024 : le 23 octobre 2024 après clôture de la Bourse.

M6 Métropole Télévision est une société cotée sur Euronext Paris,

compartiment A. Code MMT, code ISIN : FR0000053

1 Hors déconsolidation de Ctzar cédée le 1 juillet 2023 et du

pôle médias et services thématiques de M6 Digital Services cédé le

30 septembre 2023.

2 L’information présentée vise à faire ressortir la répartition

du chiffre d’affaires consolidé en fonction des recettes

publicitaires et non publicitaires. Les recettes publicitaires du

groupe incluent d’une part le chiffre d’affaires publicitaire TV

(les recettes publicitaires des chaînes de télévision en clair M6,

W9, 6ter et Gulli et des plateformes 6play et Gulli Replay, et la

part publicitaire des recettes des chaînes payantes), et d’autre

part le chiffre d’affaires publicitaire des radios RTL, RTL2 et Fun

et la part publicitaire du chiffre d’affaires des activités de

diversifications.

3 Le résultat opérationnel courant (ou EBITA) se définit comme

le résultat opérationnel (ou EBIT) avant prise en compte des

amortissements et perte de valeur des actifs incorporels (à

l’exception des droits audiovisuels) liés aux acquisitions et

résultats de cession d’actifs financiers et de filiales.

4 Médiamétrie Mediamat - base France entière, toutes

localisations (changement de mesure au 1er janvier 2024)

5 Médiamétrie - 4 Ecrans en 2023 / Médiamétrie – Médiamat en

2024 – Total d’heures consommées en catch-up sur le périmètre des

chaînes du groupe mesurées par Médiamétrie (y.c. chaînes

payantes)

6 Total du chiffre d’affaires issu des revenus publicitaires

digital (AVOD) et des revenus d’abonnements liés à la SVOD

(6playMax/M6+ Max et GulliMax)

7 Médiamétrie EAR > National, Janvier-Juin 24 LàV, 5h-24h

8 La trésorerie nette ne tient pas compte des dettes locatives

issues de l’application de la norme IFRS 16 - Contrats de location

et exclut désormais les prêts et emprunts aux associés. Les

périodes précédentes ont été retraitées pour offrir une base de

comparaison similaire.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240723546332/fr/

RELATIONS INVESTISSEURS Myriam Pinot 01 41 92 57

73 / myriam.pinot@m6.fr

RELATIONS PRESSE Paul Mennesson 01 41 92 61 36 /

paul.mennesson@m6.fr

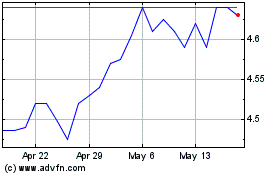

MFS Multimarket Income (NYSE:MMT)

Historical Stock Chart

From Nov 2024 to Dec 2024

MFS Multimarket Income (NYSE:MMT)

Historical Stock Chart

From Dec 2023 to Dec 2024