Chiffre d’affaires : 1 543 m€ (-12,6 % vs

30.09.2023) EBITDA courant : 61 m€ (3,9 % du chiffre d'affaires)

Cash-flow d’exploitation : +133 m€

Regulatory News :

JACQUET METALS (Paris:JCQ) :

En 2024 les conditions de marché sont principalement

caractérisées par une demande faible sur tous les marchés du Groupe

et par une pression sur les prix et les marges brutes :

- la distribution d’aciers mécaniques (division IMS group) est

particulièrement affectée par le ralentissement des activités

manufacturières en Allemagne, avec des répercussions sur d’autres

marchés tels que les pays de l’Est ou l’Italie. Les volumes

distribués par IMS group sont ainsi inférieurs à ceux des neuf

premiers mois de 2023 de -9 % (T3 : -9,7 %) à périmètre constant,

et supérieurs de +1,5 % (T3 : +1,1 %) en prenant en compte les

dernières acquisitions ; La division a d’ores et déjà engagé des

mesures visant à adapter sa structure : elles se traduiront par une

réduction de ses capacités de distribution en Allemagne (personnels

et surfaces de stockage) de l’ordre de 30% dans les trimestres à

venir.

- pour les divisions STAPPERT et JACQUET, l’érosion des volumes a

été plus limitée, respectivement de -2,3 % (T3 : +1,8 %) et -0,4 %

(T3 : +3,1 %).

Dans ces conditions, les ventes du Groupe s’élèvent à 1

543 millions d’euros, inférieures de 12,6 % à celles enregistrées

au 30 septembre 2023 et la marge brute représente 21,4 % du

chiffre d’affaires contre 21,5% un an auparavant.

L’EBITDA courant s’établit à 61 millions d’euros,

représentant 3,9 % du chiffre d’affaires contre 6,7 % au 30

septembre 2023. Le Résultat Net Part du Groupe s’élève quant

à lui à 4 millions d’euros.

Dans ce contexte, le Groupe a généré 133 millions d’euros de

cash-flow d’exploitation. Fin septembre 2024, les

capitaux propres s’élèvent à 658 millions d’euros et le

ratio d’endettement net sur capitaux propres (gearing) à 30

% (31 % fin 2023).

Hors croissance externe, les investissements ont

représenté 53 millions d’euros, notamment dédiés à l’acquisition

d’un site opéré par la division IMS group en Italie (1er trimestre)

et de 3 centres de distribution pour la division JACQUET, aux

Pays-Bas (3e trimestre), au Canada dans la région d’Edmonton (3e

trimestre) et aux Etats-Unis dans la région de Los Angeles (3e

trimestre). D'autre part, IMS group a réalisé l’acquisition

en début d’année de la société italienne COMMERCIALE FOND

spécialisée dans la distribution d’aluminium (chiffre d’affaires

2023 : 31 millions d’euros).

Au 4e trimestre 2024, les conditions de marché ne devraient pas

s’améliorer par rapport à celles observées au 3e trimestre 2024.

Dans un environnement économique qui reste incertain, le Groupe

s’attachera à la gestion de son Besoin en Fonds de Roulement et de

ses coûts, à préserver sa solidité financière, et à poursuivre sa

politique d’investissement et de développement.

Résultats au 30 septembre 2024

Le Conseil d’administration du 6 novembre 2024 présidé par Éric

Jacquet a arrêté les comptes consolidés établis au 30 septembre

2024.

Tableaux Financiers Non-Inclus.

Le chiffre d’affaires consolidé s’établit à 1 543

millions d’euros, inférieur de 12,6 % à celui du 30 septembre 2023

avec les effets suivants :

- volumes distribués : -5,1 % (T3 -3,4 %) ; - prix : -12,7 % (T3

-7,3 % et +1,2 % vs T2 2024) ; - périmètre : +5,3 % (T3 +5,6 %) à

la suite des acquisitions réalisées en 2023 et 2024.

La marge brute s’élève à 330 millions d’euros et

représente 21,4 % du chiffre d’affaires (T3 22,5 %) contre 380

millions d’euros un an plus tôt (21,5 % du chiffre d’affaires).

Les charges opérationnelles courantes* s'élèvent à 270

millions d'euros contre 262 millions d’euros au 30 septembre 2023.

Les charges attachées aux nouvelles sociétés (acquisitions 2023 et

2024) contribuent à hauteur de 16 millions d’euros à l’augmentation

des charges opérationnelles courantes. À périmètre constant, les

charges opérationnelles sont en baisse de 3 %. * hors

amortissements (32) m€ et provisions 0 m€

L’EBITDA courant s’établit ainsi à 61 millions d’euros et

représente 3,9 % du chiffre d’affaires contre 118 millions d’euros

au 30 septembre 2023 (6,7 % du chiffre d’affaires).

Le Résultat Opérationnel Courant s’élève quant à lui à 28

millions d’euros (1,8 % du chiffre d’affaires).

Après enregistrement en début d’année d’un produit d’acquisition

provisoire (badwill) de 4,4 millions d’euros, le Résultat Net

Part du Groupe s’établit à 4,1 millions d’euros.

Structure financière au 30 septembre 2024

Au cours des 9 premiers mois de l’année, le Groupe a généré un

flux de trésorerie d’exploitation positif de 133 millions

d’euros.

Le Besoin en Fonds de Roulement opérationnel s’élève à

595 millions d’euros (29 % du chiffre d’affaires) contre 657

millions d’euros fin 2023 (28 % du chiffre d’affaires), avec des

stocks en baisse de 79 millions d’euros sur la période (599

millions d'euros fin septembre 2024 par rapport à 677 millions

d’euros fin 2023).

Après le versement du dividende, les rachats d’actions, le

financement des investissements et l’acquisition de la société

COMMERCIALE FOND, l’endettement net s’élève à 196 millions

d’euros contre 210 millions d’euros fin 2023, pour des capitaux

propres de 658 millions d’euros (soit un ratio d’endettement net

sur capitaux propres ou gearing de 30 % contre 31 % fin 2023).

Fin septembre 2024, la trésorerie s’élève à 337 millions

d’euros et les lignes de crédit à 983 millions d’euros (dont 450

millions d'euros non utilisés).

Résultats au 30 septembre 2024 par division

JACQUET METALS décline son offre au travers d’un portefeuille de

3 divisions, chacune s’adressant à des clients et marchés

spécifiques :

Tableaux Financiers Non-Inclus.

JACQUET

La division est spécialisée dans la distribution de tôles quarto

en aciers inoxydables. Elle réalise 64 % de son activité en Europe

et 31 % en Amérique du Nord.

Le chiffre d’affaires s’établit à 352 millions d’euros contre

415 millions d’euros au 30 septembre 2023 soit une évolution de

-15,2 % :

- volumes distribués : -0,4 % (T1 -5,3 % ; T2 +2,6 % ; T3 +3,1

%) ; - prix : -14,8 % (T1 -17,4 % ; T2 -16,6 % ; T3 -9,5% et +2,9 %

vs T2 2024).

La marge brute s’élève à 91 millions d’euros et représente 25,9

% du chiffre d’affaires contre 118 millions d’euros au 30 septembre

2023 (28,3% du chiffre d’affaires).

L’EBITDA courant s’élève à 14 millions d’euros représentant 3,9

% du chiffre d’affaires contre 40 millions d’euros au 30 septembre

2023 (9,7 % du chiffre d’affaires).

m€

T3 2024

T3 2023

30.09.24

9 mois

30.09.23

9 mois

Chiffre d'affaires

109,4

116,8

352,0

415,2

Variation 2024 vs 2023

-6,4 %

-15,2 %

Effet prix

-9,5 %

-14,8 %

Effet volume

+3,1 %

-0,4 %

Marge brute

28,9

29,5

91,1

117,6

en % du chiffre d'affaires

26,4 %

25,2 %

25,9 %

28,3 %

EBITDA courant

4,3

5,6

13,8

40,3

en % du chiffre d'affaires

3,9 %

4,8 %

3,9 %

9,7 %

Résultat Opérationnel

Courant

2,3

3,6

7,9

34,5

en % du chiffre d'affaires

2,1 %

3,1 %

2,2 %

8,3 %

STAPPERT

La division est spécialisée dans la distribution de produits

longs inoxydables principalement en Europe. Elle réalise 43 % de

ses ventes en Allemagne, 1er marché européen.

Le chiffre d’affaires s’établit à 422 millions d’euros contre

500 millions d’euros au 30 septembre 2023 soit une évolution de

-15,6 % :

- volumes distribués : -2,3 % (T1 -7,0 % ; T2 -0,6 % ; T3 +1,8

%) ; - prix : -13,3 % (T1 -17,3 % ; T2 -12,9 % ; T3 -7,5 % et +1,0

% vs T2 2024).

La marge brute s’élève à 76 millions d’euros et représente 18,0

% du chiffre d’affaires contre 84 millions d’euros au 30 septembre

2023 (16,8 % du chiffre d’affaires).

L’EBITDA courant s’élève à 12 millions d’euros représentant 2,7

% du chiffre d’affaires contre 19 millions d'euros au 30 septembre

2023 (3,8 % du chiffre d’affaires).

m€

T3 2024

T3 2023

30.09.24

9 mois

30.09.23

9 mois

Chiffre d'affaires

133,2

141,2

421,8

499,6

Variation 2024 vs 2023

-5,7 %

-15,6 %

Effet prix

-7,5 %

-13,3 %

Effet volume

+1,8 %

-2,3 %

Marge brute

27,3

21,2

75,9

84,1

en % du chiffre d'affaires

20,5 %

15,0 %

18,0 %

16,8 %

EBITDA courant

6,5

1,7

11,6

19,2

en % du chiffre d'affaires

4,9 %

1,2 %

2,7 %

3,8 %

Résultat Opérationnel

Courant

5,8

0,7

9,3

17,5

en % du chiffre d'affaires

4,4 %

0,5 %

2,2 %

3,5 %

IMS group

La division est spécialisée dans la distribution de métaux pour

la mécanique le plus souvent sous forme de pro- duits longs. Elle

réalise 42 % de ses ventes en Allemagne, 1er marché européen.

La distribution d’aciers mécaniques (division IMS group) est

particulièrement affectée par le ralentissement des activités

manufacturières en Allemagne, avec des répercussions sur d’autres

marchés tels que les pays de l’Est ou l’Italie. Les volumes

distribués par IMS group sont ainsi inférieurs à ceux des neuf

premiers mois de 2023 de -9 % (T3 : -9,7 %) à périmètre constant,

et supérieurs de +1,5 % (T3 : +1,1 %) en prenant en compte les

dernières acquisitions ; La division a d’ores et déjà engagé des

mesures visant à adapter sa structure : elles se traduiront par une

réduction de ses capacités de distribution en Allemagne (personnels

et surfaces de stockage) de l’ordre de 30% dans les trimestres à

venir.

Par ailleurs, début 2024, la division IMS group s’est renforcée

en Italie avec l’acquisition de la société COMMERCIALE FOND qui est

spécialisée dans la distribution d’aluminium et qui dispose de 4

centres logistiques situés à Modène, Milan, Turin et Padoue.

Le chiffre d’affaires s’établit à 781 millions d'euros contre

865 millions d’euros au 30 septembre 2023 soit une évolution de

-9,7 % :

- volumes distribués : -9,0 % (T1 -8,2 % ; T2 -9,4 % ; T3 -9,7

%) ; - prix : -11,4 % (T1 -15,8 % ; T2 -10,7 % ; T3 -6,0 % et +0,7

% vs T2 2024) ; - périmètre : +10,7 % (T1 +9,2 % ; T2 +12,1 % ; T3

+11,5 %) à la suite des acquisitions réalisées en 2023 et 2024.

La marge brute s’élève à 163 millions d’euros et représente 20,9

% du chiffre d’affaires contre 178 millions d’euros au 30 septembre

2023 (20,6 % du chiffre d’affaires).

L’EBITDA courant s’élève à 12 millions d’euros représentant 1,6

% du chiffre d’affaires contre 37 millions d'euros au 30 septembre

2023 (4,3 % du chiffre d’affaires).

m€

T3 2024

T3 2023

30.09.24

9 mois

30.09.23

9 mois

Chiffre d'affaires

229,9

240,1

781,3

864,7

Variation 2024 vs 2023

-4,2 %

-9,7 %

Effet prix

-6,0 %

-11,4 %

Effet volume

-9,7 %

-9,0 %

Effet périmètre

+11,5 %

+10,7 %

Marge brute

49,4

44,5

163,3

178,1

en % du chiffre d'affaires

21,5 %

18,5 %

20,9 %

20,6 %

EBITDA courant

3,1

2,7

12,3

37,0

en % du chiffre d'affaires

1,4 %

1,1 %

1,6 %

4,3 %

Résultat Opérationnel

Courant

0,5

1,5

7,8

34,3

en % du chiffre d'affaires

0,2 %

0,6 %

1,0 %

4,0 %

Réunion analystes financiers : 6 novembre

2024 - 18H15 CET

Accès

cliquez ici

Calendrier de communication financière

Résultats annuels 2024 : 12 mars 2025

L’ensemble des informations financières est à la disposition des

investisseurs et des actionnaires sur le site internet de la

Société à l’adresse suivante : jacquetmetals.com

États de synthèse du compte de résultat

consolidé

k€

30.09.24

9 mois

30.09.23

9 mois

Chiffre d’affaires

1 542 504

1 764 440

Marge brute

en % du chiffre d'affaires

330 340

21,4 %

379 874

21,5 %

Charges opérationnelles

(269 825)

(261 564)

Dotation nette aux

amortissements

(32 424)

(29 931)

Dotation nette aux provisions

341

3 012

Résultat des cessions d'actifs

immobilisés

1 117

303

Autres produits et charges non

courants

4 401

-

Résultat opérationnel

33 950

91 694

Résultat financier

(14 355)

(13 841)

Résultat avant impôts

19 595

77 853

Impôts sur les résultats

(12 943)

(25 033)

Résultat net consolidé

6 652

52 820

Résultat net part du

Groupe

4 093

49 236

Résultat net part du Groupe

par action émise (en €)

0,19

2,17

Résultat opérationnel

33 950

91 694

Eléments non récurrents et

résultat de cession

(5 518)

(303)

Résultat Opérationnel

Courant

28 432

91 391

en % du chiffre d'affaires

1,8 %

5,2 %

Dotation nette aux

amortissements

32 424

29 931

Dotation nette aux provisions

(341)

(3 012)

Eléments non récurrents

-

-

EBITDA courant

60 515

118 310

en % du chiffre d'affaires

3,9 %

6,7 %

Chiffre d'affaires

Le chiffre d’affaires consolidé s’établit à 1 543 millions

d’euros, inférieur de 12,6 % à celui du 30 septembre 2023.

m€

T3 2024

T3 2023

30.09.24

9 mois

30.09.23

9 mois

Chiffre d'affaires

469

494

1 543

1 764

Variation 2024 vs 2023

-5,1 %

-12,6 %

Effet prix

-7,3 %

-12,7 %

Effet volume

-3,4 %

-5,1 %

Effet périmètre

+5,6 %

+5,3 %

Les différents effets sont calculés comme suit :

- effet volume = (Vn - Vn-1) × Pn-1 avec V = volumes et P = prix

de vente moyen converti en euro au taux de change moyen ; - effet

prix = (Pn - Pn-1) × Vn ; - effet de change est inclus dans l’effet

prix. Il n’a pas d’impact significatif au 30 septembre 2024 ; -

effet de périmètre / opérations de l’exercice N : - acquisitions :

l’effet périmètre correspond à la contribution (volumes et chiffre

d’affaires) de l’entité acquise depuis la date d’acquisition, -

cessions : l’effet périmètre correspond à la contribution (volumes

et chiffre d’affaires) en N-1 de l’entité cédée depuis la date de

cession -1 an ; - effet de périmètre / opérations de l’exercice

précédent N-1 : - acquisitions : l’effet périmètre correspond à la

contribution (volumes et chiffre d’affaires) de l’entité acquise au

1er janvier N jusqu’à la date anniversaire en N de l’acquisition, -

cessions : l’effet périmètre correspond à la contribution (volumes

et chiffre d’affaires) en N-1 de l’entité cédée depuis le 1er

janvier N-1 jusqu’à la date de cession.

La répartition géographique du chiffre d’affaires est la

suivante :

Tableaux Financiers Non-Inclus.

Marge brute

La marge brute s’élève à 330 millions d’euros et représente 21,4

% du chiffre d’affaires contre 380 millions d’euros un an plus tôt

(21,5 % du chiffre d’affaires).

m€

T3 2024

T3 2023

30.09.24

9 mois

30.09.23

9 mois

Chiffre d'affaires

469

494

1 543

1 764

Coût des ventes

(363)

(399)

(1 212)

(1 385)

Dont achats consommés

(365)

(406)

(1 218)

(1 413)

Dont dépréciation des stocks

2

7

5

29

Marge brute

106

95

330

380

en % du chiffre d’affaires

22,5 %

19,3 %

21,4 %

21,5 %

Résultat opérationnel

Les charges opérationnelles courantes* s'élèvent à 270 millions

d'euros contre 262 millions d’euros au 30 septembre 2023. Les

charges attachées aux nouvelles sociétés (acquisitions 2023 et

2024) contribuent à hauteur de 16 millions d’euros à l’augmentation

des charges opérationnelles courantes. À périmètre constant, les

charges opérationnelles sont en baisse de 3 %. * hors

amortissements (32) m€ et provisions 0 m€

Les charges opérationnelles courantes se décomposent ainsi :

- charges de personnel (149 millions d’euros) ; - autres charges

(120 millions d’euros) composées notamment de transports,

consommables, énergies, maintenance, honoraires et assurances.

L’EBITDA courant s’établit ainsi à 61 millions d’euros et

représente 3,9 % du chiffre d’affaires contre 118 millions d’euros

au 30 septembre 2023 (6,7 % du chiffre d’affaires) ; il n’est pas

retraité d’éléments non récurrents.

Le Résultat Opérationnel Courant s’élève quant à lui à 28

millions d’euros (1,8 % du chiffre d’affaires).

Après enregistrement de profits sur cessions d'actifs (1,1

million d’euros) et d’acquisition provisoire (badwill de 4,4

millions d’euros), le Résultat opérationnel s'établit à 34 millions

d'euros.

Résultat financier

Le résultat financier représente une charge de 14 millions

d’euros, stable par rapport au 30 septembre 2023.

Le taux moyen de l’endettement brut au 30 septembre 2024 (sur 12

mois glissants) est de 5,3 % (endettement brut moyen : 538 millions

d'euros), contre 4,7 % au 31 décembre 2023 (endettement brut moyen

2023 : 473 millions d'euros).

m€

T3 2024

T3 2023

30.09.24

9 mois

30.09.23

9 mois

Coût de l'endettement

net

(4,0)

(3,6)

(11,8)

(10,8)

Autres éléments financiers

(1,4)

(0,7)

(2,6)

(3,0)

Résultat financier

(5,4)

(4,3)

(14,4)

(13,8)

Résultat net

Le Résultat net part du Groupe s’établit à 4,1 millions

d’euros.

Le taux d'impôt moyen au 30 septembre 2024 ressort à 27 %. En

raison de la fiscalité différée sur les retraitements comptables et

de la non-activation de certains reports fiscaux, le taux effectif

est de 66 %.

m€

T3 2024

T3 2023

30.09.24

9 mois

30.09.23

9 mois

Résultat avant impôts

4,9

3,2

19,6

77,9

Impôts sur les résultats

Taux d'impôt

(3,7)

74,9 %

(2,7)

84,1 %

(12,9)

66,1 %

(25,0)

32,2 %

Résultat net consolidé

1,2

0,5

6,7

52,8

Part des minoritaires

(0,7)

(0,5)

(2,6)

(3,6)

Résultat net part du

Groupe

en % du chiffre d'affaires

0,5

0,1 %

0,0

0,0 %

4,1

0,3 %

49,2

2,8 %

Événements postérieurs à la clôture

Néant.

États de synthèse de la situation financière

consolidée

Bilan

m€

30.09.24

31.12.23

Écarts d'acquisition

70

70

Actif immobilisé net

260

224

Droits d’utilisation

86

85

Stocks nets

599

677

Clients nets

227

198

Autres actifs

118

129

Trésorerie

337

342

Total Actif

1 697

1 725

Capitaux propres

658

681

Provisions (y.c provisions pour

engagements sociaux)

95

97

Fournisseurs

230

218

Dettes financières

533

553

Autres passifs

91

86

Obligations locatives

89

90

Total Passif

1 697

1 725

Besoin en fonds de roulement

Le Besoin en Fonds de Roulement opérationnel s’élève à 595

millions d’euros (29 % du chiffre d’affaires) contre 657 millions

d’euros fin 2023 (28 % du chiffre d’affaires), avec des stocks en

baisse de 79 millions d’euros sur la période (599 millions d'euros

fin septembre 2024 par rapport à 677 millions d’euros fin

2023).

m€

30.09.24

31.12.23

Variations

Stocks nets

599

677

-79

Nombre de jours de vente1

181

183

Clients nets

227

198

+30

Nombre de jours de vente

46

46

Fournisseurs

(230)

(218)

-12

Nombre de jours d'achats

57

61

BFR opérationnel net

595

657

-61

en % du chiffre d'affaires1

29,4 %

27,9 %

Autres créances / dettes hors

impôts et éléments financiers

(34)

(27)

BFR hors impôts et éléments

financiers

561

630

-69

Autres et variations de

périmètre

12

BFR avant impôts et éléments

financiers retraité des autres variations

561

6422

-81

en % du chiffre d'affaires1

27,7 %

26,9 %

1 12 mois glissants (intégrant les acquisitions 2023 et 2024 sur

12 mois glissants au 30 septembre 2024). 2 Retraité des autres

variations et variations de périmètre

Provisions pour risques et charges et engagements

sociaux

Les provisions pour risques et charges et engagements sociaux

s’établissent à 95 millions d’euros fin septembre 2024 par rapport

à 97 millions d’euros fin 2023. Elles sont composées de :

- provisions pour engagements sociaux (38 millions d’euros fin

septembre 2024 contre 40 millions d’euros fin 2023) qui

correspondent à des engagements de retraite pour l'essentiel ; -

provisions courantes et non courantes (57 millions d’euros fin

septembre 2024, stables par rapport à fin 2023) principalement

liées à des engagements contractuels (remise en état de site,

etc.), des risques contentieux, des coûts de réorganisation ou

encore à des risques de taxation rétroactive de certaines

importations.

Flux de trésorerie et endettement net

m€

30.09.24

9 mois

30.09.23

9 mois

Capacité d'autofinancement

Variation du BFR

52

81

79

53

Flux de trésorerie

d'exploitation

133

132

Investissements

(53)

(44)

Cessions d'actifs

1

1

Dividendes versés aux actionnaires de

JACQUET METALS SA

(4)

(23)

Intérêts versés

(14)

(12)

Autres mouvements

(48)

(54)

Variation de l'endettement net

14

2

Endettement net à l'ouverture

210

234

Endettement net à la clôture

196

232

Au 30 septembre 2024, le Groupe a généré un flux de trésorerie

d’exploitation positif de 133 millions.

Les investissements (hors croissance externe) ont représenté 53

millions d’euros, notamment dédiés à l’acquisition d’un site opéré

par la division IMS group en Italie (1er trimestre) et de 3 centres

de distribution pour la division JACQUET, aux Pays-Bas (3e

trimestre), au Canada dans la région d’Edmonton (3e trimestre) et

aux Etats-Unis dans la région de Los Angeles (3e trimestre).

Le poste " Autres mouvements " comprend notamment le prix de

l’acquisition de COMMERCIALE FOND, le montant des rachats d’actions

ainsi que des loyers en application de la norme IFRS 16 - Contrats

de location (16 millions d’euros).

Après le versement du dividende, les rachats d’actions, le

financement des investissements et l’acquisition de la société

COMMERCIALE FOND, l’endettement net s’élève à 196 millions d’euros

contre 210 millions d’euros fin 2023, pour des capitaux propres de

658 millions d’euros (soit un ratio d’endettement net sur capitaux

propres ou gearing de 30 % contre 31 % fin 2023).

m€

30.09.24

31.12.23

Dettes financières

Trésorerie et équivalent de

trésorerie

532,9

336,9

552,6

342,3

Dette nette

196,0

210,2

Gearing (Dette nette / Capitaux

propres)

29,8 %

30,9 %

Financements

En février 2024, le Groupe a mis en place un

Schuldscheindarlehen (SSD) de 72 millions d’euros (échéance 2029 in

fine) en remplacement du SSD de 70 millions d’euros qui arrivait à

échéance fin 2024.

Au 30 septembre 2024, le Groupe dispose de 983 millions d’euros

de lignes de crédits utilisées à hauteur de 54 % :

m€

Échéances

Autorisés

au 30.09.24

Utilisés au

30.09.24

%

utilisation

2024

2025-

2026

2027-

2028

2029 et

au delà

Crédit syndiqué revolving

2026

160

-

0 %

-

-

-

-

Schuldsheindarlehen 2026

146

146

100 %

-

146

-

-

Schuldsheindarlehen 2029

72

72

100 %

-

-

-

72

Prêts amortissables PPR 2031

95

95

100 %

-

-

26

69

Crédits amortissables

91

91

100 %

8

46

25

11

Autres lignes de crédit

147

39

27 %

18

21

-

-

Financements JACQUET METALS

SA

711

443

62 %

27

213

51

152

Lignes de crédit opérationnelles

multi-objet (lettres de crédit, etc.)

178

37

21 %

27

10

-

-

Factoring

44

2

5 %

2

-

-

-

Financements d’actifs (crédits

amortissables, etc.)

51

51

100 %

4

23

16

8

Financements filiales

272

90

33 %

33

32

16

8

Total

983

533

54 %

60

245

67

161

En plus des financements donnés dans le tableau ci-dessus, le

Groupe dispose de 80 millions d’euros de lignes de cessions de

créances sans recours, utilisées à hauteur de 45 millions d’euros

au 30 septembre 2024.

Décomposition des dettes financières :

m€

30.09.24

31.12.23

Dettes financières à taux

fixe

Dettes financières à taux

variable

202,0

330,8

204,7

347,9

Dettes financières

532,9

552,6

La dette à taux variable est couverte à hauteur de 36 %, au

moyen de 120 millions d’euros de contrat de couverture de taux à

échéance 2024.

Les obligations associées aux financements concernent

principalement les financements suivants :

Crédit syndiqué revolving

2026

Schuldscheindarlehen

2026

Schuldscheindarlehen

2029

Date de signature

juillet 2023

juillet 2021

février 2024

Date d'échéance

juillet 2026

juillet 2026

février 2029

Montant

160 millions d’euros

(non utilisé au 30 septembre

2024)

146 millions d’euros (entièrement

utilisé)

72 millions d’euros (entièrement

utilisé)

Amortissement

n.a.

in fine

Garantie

Néant

Clause de changement de

contrôle

JSA doit détenir au minimum 37 %

du capital social ou des droits de vote de JACQUET METALS SA

Principales obligations

Respect de l'un des deux ratios

:

- ratio d’endettement net sur

capitaux

propres (gearing) inférieur à 100

%, ou

- levier inférieur à 2

ratio d’endettement net sur

capitaux propres (gearing) inférieur à 100 %

Au 30 septembre 2024, les obligations associées aux

financements sont respectées.

JACQUET METALS est un acteur majeur de la

distribution de métaux spéciaux. Le Groupe développe et exploite un

portefeuille de trois marques :

JACQUET tôles quarto inox -

STAPPERT produits longs inox - IMS group métaux pour

la mécanique

Avec un effectif de 3 353 collaborateurs,

JACQUET METALS dispose d’un réseau de 124 centres de distribution

dans 24 pays en Europe, Asie et Amérique du Nord.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20241106401083/fr/

JACQUET METALS : Thierry Philippe - Directeur général

finance - comfi@jacquetmetals.com NEWCAP : Emmanuel Huynh -

T +33 1 44 71 94 94 - jacquetmetals@newcap.eu

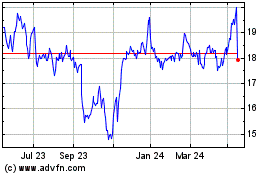

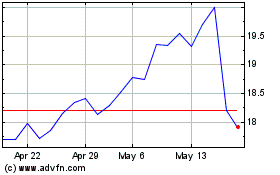

Jacquet Metals (EU:JCQ)

Historical Stock Chart

From Nov 2024 to Dec 2024

Jacquet Metals (EU:JCQ)

Historical Stock Chart

From Dec 2023 to Dec 2024