Signature du contrat de cession portant sur l'acquisition de 42,06% du capital de Clasquin par SAS Shipping Agencies Services Sàrl (« SAS »)

March 28 2024 - 12:45PM

Business Wire

Regulatory News:

A la suite des communiqués du 4 décembre 2023 et du 21 mars

20241,, et après finalisation des procédures d'information et de

consultation des instances représentatives du personnel compétentes

de Clasquin (Paris:ALCLA), lesquelles ont émis un avis favorable,

Monsieur Yves REVOL, OLYMP et SAS Shipping Agencies Services Sàrl

(« SAS »), filiale de MSC Mediterranean Shipping Company SA, ont

signé ce jour un contrat de cession d’actions portant sur

l’acquisition par SAS de 42,06%2 du capital social de Clasquin, au

prix de 142,03 euros par action3.

Il est rappelé que :

- La réalisation de l’opération, soumise à l'obtention des

autorisations des autorités réglementaires compétentes4, devrait

intervenir d'ici la fin de l'année.

- SAS déposera auprès de l'Autorité des Marchés Financiers (AMF),

à la suite de la réalisation de l’opération, une offre publique

d'achat portant sur le solde des actions Clasquin, au même prix de

142,03 euros par action. Ce projet d'offre sera soumis à

l'approbation de l'AMF.

- La transaction est soutenue par le Directeur Général de

Clasquin et les membres clés de l'équipe de management, qui se sont

engagés à apporter leurs actions Clasquin dans le cadre de l'offre

publique d'achat de SAS, représentant au total environ 8,5% du

capital social5..

- Le nom de l’expert indépendant chargé de préparer un rapport

sur les conditions financières de l’offre sera communiqué dès sa

désignation par le Conseil d'Administration de Clasquin, sur

proposition du comité ad hoc composé en majorité d’administrateurs

indépendants. Le Conseil d'Administration de Clasquin se réunira à

nouveau pour émettre son avis motivé sur l'offre après avoir pris

connaissance du rapport de l'expert indépendant, de la

recommandation émise par le comité ad hoc et de l'avis du Comité

Social et Economique de Clasquin (cf. communiqué de Clasquin du 21

mars 2024).

Le Groupe Clasquin continuerait d’opérer ses activités avec ses

équipes et sous les marques du Groupe (Clasquin, Timar,

LCI-Clasquin Cargolution, CVL, Exaciel, Art Shipping International

et Transports Petit notamment).

LES PROCHAINS RENDEZ-VOUS (publication après clôture)

- Jeudi 25 avril 2024 : Activité du T1 2024

- Mercredi 5 juin 2024 : Assemblée Générale Mixte

- Jeudi 25 juillet 2024 : Activité du T2 2024

- Mardi 17 septembre 2024 : Résultats semestriels 2024

- Mardi 29 octobre 2024 : Activité du T3 2024

CLASQUIN est un spécialiste de l’ingénierie en

transport aérien et maritime et en logistique Overseas. Le Groupe

se positionne en architecte et maître d’œuvre de toute la chaîne de

transport et de logistique Overseas : il pilote et organise les

flux de marchandises de ses clients, entre la France et le monde et

plus particulièrement de et vers l’Asie Pacifique, l’Amérique du

Nord, le Maghreb et l'Afrique subsaharienne. Le titre est coté sur

EURONEXT GROWTH, ISIN FR0004152882, Reuters ALCLA.PA, Bloomberg

ALCLA FP. Pour plus d’information, merci de consulter notre site

www.clasquin.com. CLASQUIN est éligible au PEA PME conformément à

l'article D221-113-5 du Code monétaire et financier créé par le

décret n°2014-283 du 4 mars 2014 et à l'article L221-32-2 du Code

monétaire et financier fixant les conditions d'éligibilité (moins

de 5 000 salariés et chiffre d'affaires annuel n'excédant pas 1 500

millions d'euros ou total de bilan n’excédant pas 2 000 millions

d'euros)." CLASQUIN fait partie de l’indice EnterNext© PEA-PME 150.

LEI : 9695004FF6FA43KC4764

________________________________________ 1 Voir les communiqués

de presse de Clasquin du 4 décembre 2023 et du 21 mars 2024. 2

Représentant actuellement 55,93% des droits de vote sur la base

d'un nombre total de droits de vote théoriques de 3 475 523. 3 Le

prix du bloc pourra faire l'objet d'un ajustement à la baisse en

cas de leakage (incluant les distributions), notamment avant la

réalisation de la cession du bloc. 4 L’opération est soumise à des

autorisations règlementaires au titre du contrôle des

concentrations dans l’Union européenne et dans certaines autres

juridictions, ainsi qu’au titre du contrôle des investissements

étrangers en France ; cette condition réglementaire est au bénéfice

de toutes les parties qui ne peuvent y renoncer que par accord

entre elles. D’autres conditions suspensives sont stipulées,

notamment l’absence d’événement défavorable important et

l’obtention des consentements importants de tiers (les deux

conditions étant au bénéfice de l’acheteur, qui peut y renoncer à

sa discrétion) ainsi que d’autres conditions suspensives usuelles.

5 Les engagements d'apport à l’offre publique d'achat deviendraient

caducs en cas d'offre concurrente faite à un prix supérieur à

l'offre publique d'achat de SAS et déclarée conforme par l'AMF, à

moins que SAS ne décide d'améliorer son offre au regard des termes

de l'offre concurrente dans les conditions prévues par le règlement

général de l'AMF.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240328365074/fr/

CLASQUIN

Philippe LONS – Directeur général délégué/Directeur financier

Domitille CHATELAIN – Group Head of Communication &

Marketing

Groupe CLASQUIN – 235 cours Lafayette – 69006 Lyon Tél. : 04 72

83 17 00

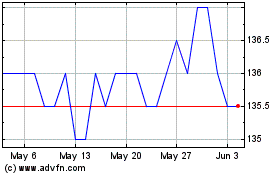

Clasquin (EU:ALCLA)

Historical Stock Chart

From Nov 2024 to Dec 2024

Clasquin (EU:ALCLA)

Historical Stock Chart

From Dec 2023 to Dec 2024