Chiffre d’affaires net trimestriel de

57,9 millions de dollars, en hausse de 24 % en glissement

annuel

Chiffre d’affaires net

de 212,6 millions de dollars pour l’ensemble de

l’exercice, en hausse de 33 % en glissement

annuel

Bénéfice brut de 61 % pour l’ensemble

de l’exercice, en hausse par rapport aux 58 % de 2016

Résultat d’exploitation

de 22 millions de dollars pour l’ensemble de l’exercice,

en hausse de 58 % en glissement annuel

La Société comptait 1 566 clients

actifs à la fin de l’exercice, soit une hausse de 28 % en

glissement annuel

Rimini Street, Inc. (Nasdaq : RMNI),

fournisseur mondial de produits et services liés aux logiciels

d’entreprise, et le fournisseur numéro un de support tiers pour les

produits logiciels Oracle et SAP, a annoncé aujourd’hui ses

résultats pour le quatrième trimestre et pour l’exercice complet

clos le 31 décembre 2017.

« Le quatrième trimestre a été un nouveau trimestre record

en termes de chiffre d’affaires et le 48e trimestre consécutif

de croissance du chiffre d’affaires pour Rimini Street »,

a déclaré Seth A. Ravin, cofondateur et PDG de

Rimini Street. « Au niveau mondial, nous continuons d’observer

une demande croissante pour nos produits et services de support de

logiciels d’entreprise. Nos offres actuelles couvrent un marché

potentiel représentant plus de 30 milliards de dollars en

dépenses annuelles consacrées aux services informatiques. Avec des

dépenses mondiales annuelles dépassant les

160 milliards de dollars pour les logiciels et les

services de maintenance, et compte tenu des dépenses

supplémentaires liées aux services informatiques adjacents,

Rimini Street entrevoit une opportunité considérable de

croissance continue pour les années à venir. En tant que leader

mondial du support et de la maintenance indépendants, nous sommes

en bonne position pour poursuivre notre croissance grâce à des

ventes et à des investissements marketing supplémentaires, ainsi

qu’à l’expansion vers de nouveaux pays, produits et

services. »

« Le chiffre d’affaires atteint au quatrième trimestre et

pour l’ensemble de l’exercice 2017 a dépassé nos prévisions

les plus optimistes, ceci s’expliquant par une demande mondiale

croissante pour nos produits et services et par l’exécution

opérationnelle des ventes et de la prestation de services », a

confié pour sa part Tom Sabol, directeur financier de

Rimini Street. « En plus de nous focaliser sur la

croissance des revenus et l’expansion des bénéfices bruts, nous

nous concentrons également sur différents objectifs, notamment la

réduction de la dette totale, la réduction du coût du capital et

l’amélioration des flux de trésorerie disponibles, car nous pensons

que cela nous permettra d’investir davantage dans la croissance et

d’atteindre à terme la rentabilité en vertu des PCGR. »

Développements récents concernant les litiges

Le 8 janvier 2018, la Cour d’appel des États-Unis a

rendu une décision favorable en faveur de Rimini Street. La

Cour d’appel a annulé certaines décisions rendues en faveur

d’Oracle pendant et après l’affaire Oracle contre

Rimini Street en 2015. Le Cour d’Appel a également annulé

d’autres décisions, notamment l’ensemble des réclamations et

jugements à l’encontre de M. Ravin, ainsi qu’une injonction

qui avait déjà été suspendue par la juridiction d’appel.

Rimini Street va chercher à obtenir un remboursement, dont le

montant pourrait aller jusqu’à 50,3 millions de dollars,

du paiement précédemment versé à Oracle suite au jugement. D’après

les estimations actuelles de Rimini Street, Oracle pourrait

rembourser environ 21 millions de dollars au

deuxième trimestre de 2018, et la société s’attend à présent à

ce que le reste du montant soit remboursé avant la fin 2018.

Les montants remboursés à Rimini Street par Oracle seront

utilisés pour rembourser sa dette impayée liée à sa facilité de

crédit bancaire. Une fois que tous les recours auront été épuisés

et après déduction de tous les frais de renvoi et d’appel, une

partie du produit reçu devra être utilisée pour rembourser la

compagnie d’assurance qui a payé une partie des frais de

justice.

En ce qui concerne la réclamation que Rimini Street a

déposée à l’encontre d’Oracle (Rimini Street contre Oracle),

la Cour a autorisé Rimini Street à donner suite à sa plainte

modifiée contre Oracle, demandant un jugement déclaratoire de

non-violation des droits d’auteur, ainsi qu’à poursuivre sa plainte

contre Oracle pour interférence intentionnelle dans les relations

contractuelles et violation des lois sur les pratiques commerciales

déloyales, en vigueur en Californie et au Nevada. L’affaire ne

devrait pas être jugée avant 2020, au plus tôt.

Points financiers marquants du quatrième

trimestre 2017

- Le chiffre d’affaires net s’est élevé à

57,9 millions de dollars pour le trimestre, soit une

hausse de 24 % comparé aux 46,7 millions de dollars

pour la même période de l’exercice précédent.

- Les recettes d’abonnement annualisées

se sont chiffrées à 231,6 millions de dollars pour le

trimestre, ce qui représente une hausse de 24 % par rapport

aux 186,9 millions de dollars pour la même période de

l’exercice précédent.

- La société comptait

1 566 clients actifs au 31 décembre 2017, soit

une hausse de 28 % par rapport au chiffre de

1 226 clients actifs au 31 décembre 2016.

- Le pourcentage de bénéfice brut a été

de 57 % pour le trimestre, par rapport à 59,4 % pour la

même période de l’exercice précédent.

- Le résultat d’exploitation s’est élevé

à 4,3 millions de dollars pour le trimestre, par rapport

à 37,9 millions de dollars pour la même période de

l’exercice précédent. Ce bénéfice d’exploitation comprend des

recouvrements de montants d’assurance s’élevant à

5,2 millions de dollars et 47,4 millions de

dollars, respectivement liés aux litiges pour le quatrième

trimestre de 2017 et de 2016. Le résultat d’exploitation hors PCGR

a été de 5,6 millions de dollars pour le trimestre,

comparativement à une perte d’exploitation hors PGCR de

3,3 millions de dollars à la même période l’an

dernier.

- La perte nette imputable aux détenteurs

d’actions ordinaires s’est établie à 3,9 millions de

dollars, soit une perte nette diluée de 0,07 dollars par

action, sur la base du nombre moyen pondéré d’actions en

circulation, s’élevant à 55 millions, par rapport au bénéfice

net attribuable aux détenteurs d’actions ordinaires de

14,1 millions de dollars. Soit un bénéfice dilué de

0,31 dollars par action, sur la base du nombre moyen pondéré

d’actions en circulation s’élevant à 45,3 millions pour la

même période de l’exercice précédent. La perte nette hors PCGR

imputable aux détenteurs d’actions ordinaires, pour le trimestre

s’est établie à 8,5 millions de dollars, comparativement

à 15,4 millions de dollars pour la même période de

l’exercice précédent.

- Le BAIIA ajusté pour le trimestre a été

positif à 6 millions de dollars, par rapport à un BAIIA

ajusté négatif de 3,9 millions de dollars pour la même

période de l’exercice précédent.

Points financiers marquants de l’exercice 2017

- Le chiffre d’affaires net s’est élevé à

212,6 millions de dollars pour l’exercice

complet 2017, en hausse de 33 % par rapport aux

160,2 millions de dollars de l’année 2016.

- Le taux de rétention des revenus a été

de 93 % pour la période de 12 mois se terminant le

31 décembre 2017.

- Le pourcentage de bénéfice brut a

augmenté, passant à 61 % pour l’ensemble de

l’exercice 2017, comparé aux 58,1 % de 2016.

- Le résultat d’exploitation a atteint

22 millions de dollars pour l’exercice 2017,

comparativement à 13,9 millions de dollars pour

l’exercice 2016 ; le bénéfice d’exploitation hors PCGR

s’est lui établi à 29,8 millions de dollars pour

l’ensemble de l’exercice 2017, contre une perte de

12 millions de dollars pour l’exercice 2016.

- La perte nette imputable aux détenteurs

d’actions ordinaires s’est établie à 53,3 millions de

dollars, soit une perte nette diluée de 1,65 dollars par

action, sur la base du nombre moyen pondéré d’actions en

circulation s’élevant à 32,2 millions pour l’ensemble de

l’exercice 2017, par rapport à la perte nette imputable aux

actionnaires ordinaires de 22,9 millions de dollars. Soit

une perte nette diluée de 0,95 dollars par action, sur la base

du nombre moyen pondéré d’actions en circulation s’élevant à

24,3 millions pour l’ensemble de l’exercice 2016. La

perte nette hors PCGR imputable aux détenteurs d’actions ordinaires

s’est établie à 32,9 millions de dollars, comparativement

à 35,1 millions de dollars pour l’ensemble de

l’exercice 2016.

- Le BAIIA ajusté pour l’ensemble de

l’exercice 2017 a été positif à 32,1 millions de

dollars, contre un BAIIA ajusté négatif de 12 millions de

dollars pour l’ensemble de l’exercice 2016.

Les rapprochements des mesures financières hors PCGR à leurs

mesures financières PCGR plus directement comparables, établis dans

ce communiqué de presse sont fournis dans les tableaux financiers

inclus à la fin de ce communiqué de presse. Une explication de ces

mesures et de la façon dont elles sont calculées est également

fournie sous la rubrique « À propos des mesures financières

hors PCGR et de certains indicateurs clés ».

Faits saillants de la Société pour le quatrième

trimestre 2017

- A achevé la fusion avec

GP Investments Acquisition Corp., et a commencé à

négocier en tant que société publique sur le Nasdaq sous le symbole

« RMNI » le 11 octobre 2017.

- A obtenu sept

récompenses Golden Bridge Awards pour 2017,

notamment le prix « IT Company of the Year”, en plus de

nombreux prix récompensant l’excellence de son service

clients.

- A été reconnue par

les One Planet Best in Business

and Professional Excellence Awards qui ont

décerné trois prix à la Société, dont : « Company of the

Year » et « Most Innovative Service of the

Year »

- A effectué des présentations lors de

16 événements destinés aux directeurs informatiques, aux

informaticiens et aux responsables de l’approvisionnement dans le

monde entier, notamment le Gartner IT Symposium à Orlando

en Floride, au Brésil, au Japon, en Australie et en Espagne, ainsi

que l’IDC CIO Summit en Malaisie.

Réalisations et faits marquants pour l’exercice

complet 2017

- A investi dans sa croissance et son

expansion mondiale, avec notamment le lancement de la filiale

française de la Société, Rimini Street SAS, accompagné de

l’ouverture d’un nouveau bureau à Paris et l’ouverture

du Siège latino-américain élargi de la Société, à São

Paulo, au Brésil.

- A élargi la couverture de sa plateforme

technologique, offrant un soutien pour six nouveaux produits

de base de données, notamment IBM DB2,

Microsoft SQL Server, et la famille de produits de base

de données Sybase de SAP.

- A lancé

la Rimini Street Advanced Database Security,

une solution de sécurité de nouvelle génération qui identifie et

intercepte les tentatives d’exploitation des vulnérabilités des

bases de données avant que celles-ci n’atteignent leur cible.

- A résolu un nombre record de cas, à

savoir plus de 25 000 cas d’assistance dans 61 pays,

et obtenu un score de satisfaction de la clientèle, de 4,8 sur 5

(où 5 signifie « excellent »).

- A fourni plus de 20 000 mises

à jour fiscales, légales et réglementaires aux clients du monde

entier via une combinaison novatrice de technologie fiscale, légale

et réglementaire en attente de brevet, de méthodologie éprouvée et

de processus de développement certifiés ISO 9001.

- A été reconnue comme “Top

Workplace” par le Bay Area News Group pour la

quatrième fois.

- A été citée dans la liste des

« Meilleures entreprises de logiciels de la région de la baie

de San Francisco » par le

San Francisco Business Times, pour la deuxième année

consécutive.

- A établi un partenariat avec

55 organisations caritatives à travers le monde par le biais

de la Fondation Rimini Street, apportant des

contributions financières, des dons en nature et de nombreuses

heures de bénévolat des employés.

Prévisions de chiffre d’affaires pour le premier

trimestre 2018

La Société prévoit actuellement que son chiffre d’affaires pour

le premier trimestre de l’année 2018 se situera entre 59 et

60 millions de dollars environ.

Prévisions de chiffre d’affaires pour l’ensemble de

l’exercice 2018

La Société prévoit actuellement que son chiffre d’affaires pour

l’ensemble de l’exercice 2018 se situera entre 250 et

270 millions de dollars environ.

Informations concernant le webcast et la conférence

téléphonique

Rimini Street a tenu une conférence téléphonique et un

webcast pour discuter des résultats du quatrième trimestre et de

l’ensemble de l’exercice 2017 à 17 h, heure de l’Est /

14 h, heure du Pacifique le 15 mars 2018. Un webcast

en direct de l’événement était disponible sur le site des Relations

avec les investisseurs de Rimini Street, à l’adresse

https://investors.riministreet.com/events-and-presentations/upcoming-and-past-events.

Les participants ont pu accéder à la conférence téléphonique

en composant le (855) 213-3942 aux États-Unis et

au Canada, et en saisissant le code 4385768. Une

rediffusion du webcast est disponible pendant au moins

90 jours.

Utilisation des mesures comptables hors PCGR de la

société

Ce communiqué de presse contient certaines « mesures

financières hors PCGR ». Ces mesures financières hors PCGR ne

sont pas fondées sur un ensemble complet de règles ou de principes

comptables. Ces informations hors PCGR sont complémentaires, et ne

sont pas censées représenter une mesure de la performance

conformément aux divulgations requises par les principes comptables

généralement reconnus, ou PCGR. Les mesures financières hors PCGR

doivent être considérées en plus des informations financières

déterminées conformément à PCGR, et non pas en tant que substitut

ou supérieures à celles-ci. Un rapprochement des résultats PCGR aux

résultats hors PCGR est inclu dans les tableaux financiers fournis

dans ce communiqué de presse. Une description et une explication

des mesures financières hors PCGR sont présentées sous la

rubrique « À propos des mesures financières hors PCGR et

de certains indicateurs clés ».

À propos de Rimini Street, Inc.

Rimini Street, Inc. est un fournisseur mondial de services et de

produits de support de logiciels d’entreprise et le fournisseur

numéro un de support tiers pour les produits logiciels Oracle

et SAP, sur la base du nombre de clients actifs soutenus et de la

reconnaissance de firmes d’analystes du secteur. Depuis 2005,

la Société redéfinit les services de support de logiciels

d’entreprise avec un programme innovant et primé permettant aux

titulaires de licences IBM, Microsoft, Oracle, SAP et d’autres

fournisseurs de logiciels d’entreprise d’économiser

jusqu’à 90 % du total de leurs coûts de support. Les

clients peuvent continuer à utiliser leur version logicielle

actuelle, sans qu’il soit nécessaire d’exécuter de mise à niveau

pendant au moins 15 ans. Plus

de 1 560 organisations du

classement Fortune 500, du marché intermédiaire et du

secteur public, ainsi que d’autres organisations de secteurs très

divers dépendent actuellement de Rimini Street comme fournisseur de

support tiers de confiance. Pour en savoir plus, veuillez consulter

le site http://www.riministreet.com, suivre @riministreet sur

Twitter, et rejoindre Rimini Street

sur Facebook et LinkedIn. (IR-RMNI)

Déclarations prévisionnelles

Certaines déclarations contenues dans le présent communiqué ne

constituent pas des faits historiques, mais sont des déclarations

prévisionnelles aux fins des dispositions de règle refuge de la loi

Private Securities Litigation Reform Act de 1995. Les déclarations

prévisionnelles sont généralement accompagnées de mots, tels que

« pourrait », « devrait »,

« aurait », « projette », « envisage

de », « prévoit de », « croit »,

« estime », « prédit »,

« potentiel », « semble », « cherche

à », « continue de », « futur »,

« s’attend à », « perspectives » ou d’autres

mots, phrases ou expressions similaires. Ces déclarations

prévisionnelles incluent, mais sans s’y limiter, des déclarations

concernant nos résultats financiers cibles pour le premier

trimestre et l’ensemble de l’exercice 2018, l’industrie en

général, les événements futurs, les opportunités et initiatives de

croissance futures, les estimations du marché potentiel total de

Rimini Street, et les projections des économies réalisées par

les clients. Ces déclarations sont basées sur diverses hypothèses

et sur les attentes actuelles de la direction, et ne constituent ni

des prédictions de la performance réelle, ni des faits historiques.

Ces déclarations sont assujetties à un certain nombre de risques et

d’incertitudes concernant les activités de Rimini Street, et

les résultats réels pourront être sensiblement différents. Ces

risques et incertitudes comprennent, sans toutefois s’y limiter,

les changements de l’environnement commercial dans lequel évolue

Rimini Street, notamment l’inflation et les taux d’intérêt,

ainsi que les conditions financières, économiques, réglementaires

et politiques générales affectant le secteur dans lequel opère

Rimini Street ; les évolutions défavorables des litiges

ou des enquêtes gouvernementales ; le montant final et le

moment de tout remboursement d’Oracle lié à notre litige ;

notre capacité à refinancer la dette existante selon des conditions

favorables ; tous changements dans les taxes, les lois

gouvernementales et les réglementations ; les produits et les

politiques en matière de tarifs de la concurrence ; les

difficultés de gestion de la rentabilité de la croissance ; la

perte d’un ou de plusieurs membres de l’équipe de direction de

Rimini Street ; l’incertitude quant à la valeur à long terme

des actions ordinaires RMNI ; ainsi que tous risques et

incertitudes mentionnés dans le rapport annuel de

Rimini Street déposé sur Formulaire 10-K le

15 mars 2018, sous l’intitulé « Facteurs de

risque », tels que mis à jour périodiquement dans les rapports

trimestriels de Rimini Street sur Formulaire 10-Q, les

rapports courants sur Formulaire 8-K et les autres documents

de Rimini Street, déposés auprès de la Commission des valeurs

mobilières des États-Unis (« Securities and Exchange

Commission »). Il se peut qu’il existe des risques

supplémentaires que Rimini Street connaît actuellement ou que

Rimini Street considère dans l’immédiat comme insignifiants,

qui pourraient également faire différer les résultats réels de ceux

contenus dans les déclarations prévisionnelles. En outre, ces

déclarations prévisionnelles expriment les attentes, projets ou

prévisions d’événements et de points de vue futurs de

Rimini Street à la date de ce communiqué. Rimini Street

s’attend à ce que ses évaluations changent en réponse à des

événements et à des développements ultérieurs. Cependant, même si

Rimini Street décide d’actualiser ces déclarations

prévisionnelles à l’avenir, Rimini Street décline expressément

toute obligation de le faire. Le lecteur est prié de ne pas

considérer ces déclarations prévisionnelles comme représentant les

évaluations de Rimini Street à une quelconque date postérieure

à la date du présent communiqué.

© 2018 Rimini Street, Inc. Tous droits réservés. « Rimini

Street » est une marque de commerce déposée de Rimini Street,

Inc. aux États-Unis et dans d’autres pays, et Rimini Street, le

logo Rimini Street, et les combinaisons de ces derniers, ainsi que

les autres marques identifiées par le symbole TM sont des

marques de commerce de Rimini Street, Inc. Toutes les autres

marques de commerce demeurent la propriété de leurs propriétaires

respectifs et, sauf indication contraire, Rimini Street ne

revendique aucune affiliation, aucun cautionnement, ni aucune

association avec tout titulaire de marque ou avec toutes autres

sociétés, mentionnés dans les présentes.

RIMINI STREET, INC. ET SES FILIALESBilan consolidé

condensé(en milliers, sauf montants par action)(Non

vérifié)

ACTIFS 31 décembre

31 décembre 2017 2016 Actifs à court

terme : Trésorerie et équivalents de trésorerie $ 21 950 $ 9

385 Liquidités soumises à des restrictions 18 077 18 852 Comptes

débiteurs, hors provision de 51 USD et 36 USD, respectivement 63

525 55 324 Charges payées d’avance et autres 8 560

5 748 Total des actifs à court terme 112 112 89 309

Actifs à long terme : Immobilisations corporelles,

nettes 4 255 4 559 Coûts d’émission de titres de créance reportés,

nets 3 520 3 950 Dépôts et autres 1 565 965 Impôts sur le revenu,

reportés, nets 719 595 Total des actifs

$ 122 171 $ 99 378

PASSIF ET DÉFICIT DES

ACTIONNAIRES Passif à court terme : Tranche à court

terme de la dette à long terme $ 15 500 $ 24 750 Comptes créditeurs

10 137 8 839 Rémunération, avantages et commissions à payer 18 154

18 304 Autres charges à payer 22 920 18 346 Règlement d’assurance

reporté 8 033 - Responsabilité pour les dérivés incorporés 1 600 5

400 Produit constaté d’avance 152 390 137 293

Total du passif à court terme 228 734 212 932

Passif à long terme : Dette à long terme, net de la tranche

exigible à court terme 66 613 63 314 Produit constaté d’avance 29

182 27 538 Responsabilité pour les bons de souscription

remboursables - 7 269 Autre passif à long terme 7 943

1 835 Total passif 332 472 312

888

Déficit des actionnaires (1)

: Actions privilégiées, 0,0001 USD de valeur nominale par

action. 100 000 actions autorisées ; aucune action émise et en

circulation - - Actions privilégiées convertibles RSI, 0,001 USD de

valeur nominale par action. 100 486 actions autorisées, émises et

en circulation en 2016 ; préférence de liquidation globale de 20

551 USD en 2016 - 19 542 Action ordinaire ; 0,0001 USD de valeur

nominale. 1 000 000 actions autorisées ; 59 314 et 24 282 actions

émises et en circulation au 31 décembre 2017 et 2016,

respectivement 6 2 Capital d’apport additionnel 94 967 19 102 Autre

perte globale cumulée (867 ) (1 046 ) Déficit accumulé (304

407 ) (251 110 ) Total du déficit des actionnaires

(210 301 ) (213 510 ) Total du passif et du déficit des

actionnaires $ 122 171 $ 99 378

_______________________________________ (1) Lorsque nécessaire, le

déficit des actionnaires a été redressé rétroactivement pour

refléter le ratio d’échange par fusion, ainsi que pour la

recapitalisation inverse correspondante et la conversion du stock

privilégié en actions ordinaires.

RIMINI STREET,

INC. ET SES FILIALESÉtat consolidé, condensé des

résultats(en milliers, sauf les montants par action)(Non

vérifié)

Trois

mois clos le Exercice clos au 31 décembre 31

décembre 2017 2016 2017 2016

Chiffre d’affaires net $ 57 904 $ 46 737 $ 212 633 $ 160 175 Coût

des produits d’exploitation 24 896 18 971

82 898 67 045 Bénéfice brut

33 008 27 766 129 735

93 130 Charges d’exploitation : Ventes et marketing

19 074 19 363 66 759 72 936 Frais généraux et administratifs 9 360

12 130 36 144 36 212 Frais de litige et indemnités d’assurances à

recouvrer y afférentes : Règlement des litiges et intérêts

préjugement - 214 - 2 920 Frais professionnels et autres frais de

défense dans le cadre des litiges 5 447 5 514 17 171 21 379

Indemnités d’assurances à recouvrer (5 198 ) (47 380

) (12 311 ) (54 248 ) Total charges d’exploitation

28 683 (10 159 ) 107 763

79 199 Résultat d’exploitation 4 325 37 925 21 972 13 931

Charges hors exploitation : Intérêts débiteurs (9 728 ) (8 336 )

(43 357 ) (13 356 ) Autres dépenses de financement de dette (3 657

) (2 093 ) (18 361 ) (6 372 ) Gains (pertes) sur la variation de la

juste valeur des dérivés incorporés et des actions remboursables,

nets 5 915 (1 677 ) (12 552 ) (3 822 ) Autres produits (charges),

nets (102 ) (1 122 ) 320 (1 786

) Résultat (perte) hors impôts sur le revenu (3 247 ) 24 697 (51

978 ) (11 405 ) Charge d’impôt sur le chiffre d’affaires

(676 ) (637 ) (1 319 ) (1 532 ) Résultat net

(perte) (3 923 ) 24 060 (53 297 ) (12 937 ) Dividende réputé pour

droit de conversion bénéficiaire des actions privilégiées RSI

- (10 000 ) - (10 000 )

Résultat net (perte) imputable aux détenteurs d’actions ordinaires

$ (3 923 ) $ 14 060 $ (53 297 ) $ (22 937 ) Résultat

net (perte) imputable aux détenteurs d’actions ordinaires : De base

$ (0,07 ) $ 0,58 $ (1,65 ) $ (0,95 ) Dilué $ (0,07 ) $ 0,31

$ (1,65 ) $ (0,95 ) Nombre moyen pondéré d’actions

ordinaires en circulation (1) : De base 55 021

24 273 32 229 24 262 Dilué

55 021 45 258 32 229

24 262 ___________________________________ (1) Les

actions ont été retraitées rétroactivement pour refléter le ratio

d’échange par fusion, ainsi que pour la recapitalisation inverse

correspondante et la

conversion du stock privilégié en actions

ordinaires.

RIMINI STREET, INC. ET SES

FILIALESRapprochements PCGR à hors PCGR(en milliers,

sauf montants par action)(Non vérifié)

Trois mois clos le Exercice clos au 31

décembre 31 décembre 2017 2016 2017

2016 Réconciliation du résultat d’exploitation (perte)

hors PCGR : Résultat d’exploitation $ 4 325 $ 37 925 $

21 972 $ 13 931 Ajustements hors PCGR : Frais de litige, nets des

ajustements d’assurance y afférents 249 (41 652 ) 4 860 (29 949 )

Dépenses de rémunération sous forme d’actions 1 047 468 2 963 2 297

Radiation des coûts de financement reportés -

- - 1 700 Résultat

d’exploitation (perte) hors PCGR $ 5 621 $ (3 259 ) $ 29 795

$ (12 021 )

Perte nette hors PCGR imputable à la

réconciliation des détenteurs d’actions ordinaires :

Résultat net (perte) imputable aux détenteurs d’actions

ordinaires $ (3 923 ) $ 14 060 $ (53 297 ) $ (22 937 ) Ajustements

hors PCGR : Frais de litige, nets des ajustements d’assurance y

afférents 249 (41 652 ) 4 860 (29 949 ) Dépenses de rémunération

sous forme d’actions 1 047 468 2 963 2 297 Radiation des coûts de

financement reportés - - - 1 700 Gains (pertes) sur la variation de

la juste valeur des dérivés incorporés et des actions

remboursables, nets (5 915 ) 1 677 12 552 3 822 Dividende réputé

pour droit de conversion bénéficiaire des actions privilégiées RSI

- 10 000 - 10 000

Perte nette hors PCGR imputable aux détenteurs d’actions

ordinaires $ (8 542 ) $ (15 447 ) $ (32 922 ) $ (35 067 )

Rapprochement du BAIIA ajusté hors PCGR : Résultat

net (perte) $ (3 923 ) $ 24 060 $ (53 297 ) $ (12 937 ) Ajustements

hors PCGR : Intérêts débiteurs 9 728 8 336 43 357 13 356 Charge

d’impôt sur le chiffre d’affaires 676 637 1 319 1 532 Charges de

dépréciation et d’amortissement 496 487

1 973 1 783 BAIIA 6 977 33 520 (6 648 )

3 734 Ajustements hors PCGR : Frais de litige, nets des ajustements

d’assurance y afférents 249 (41 652 ) 4 860 (29 949 ) Dépenses de

rémunération sous forme d’actions 1 047 468 2 963 2 297 Radiation

des coûts de financement reportés - - - 1 700 Gains (pertes) sur la

variation de la juste valeur des dérivés incorporés et des actions

remboursables, nets (5 915 ) 1 677 12 552 3 822 Autres dépenses de

financement de dette 3 657 2 093

18 361 6 372 BAIIA ajusté $ 6 015 $ (3

894 ) $ 32 088 $ (12 024 )

À propos des mesures financières hors PCGR et de certains

indicateurs clés

Afin de fournir aux investisseurs et aux autres personnes un

complément d’information sur les résultats de Rimini Street,

nous avons divulgué les mesures financières hors PCGR, suivantes et

certains indicateurs clés. Nous avons décrit ci-dessous les clients

actifs, le taux de recettes d’abonnement annualisées et le taux de

rétention des revenus, chacun étant un indicateur opérationnel clé

pour notre entreprise. Nous avons également divulgué les mesures

financières hors PCGR, suivantes : bénéfice (perte)

d’exploitation hors PCGR, perte nette hors PCGR, BAIIA ET BAIIA

ajusté. Rimini Street a fourni dans les tableaux ci-dessus un

rapprochement de chaque mesure financière hors PCGR, utilisée dans

cette publication des résultats, à la mesure financière hors PCGR,

la plus directement comparable. En raison d’une provision pour

moins-value pour nos impôts différés actifs, aucun effet fiscal

n’était associé à un quelconque de nos ajustements hors PCGR. Les

mesures financières hors PCGR sont également décrites

ci-dessous.

L’utilisation de mesures hors PCGR a pour principal objectif de

fournir un complément d’information qui, selon la direction,

pourrait être utile aux investisseurs et leur permettre d’évaluer

nos résultats comme le fait la direction. Nous présentons également

des mesures financières hors PCGR, car nous estimons qu’elles

aident les investisseurs à comparer notre performance sur une base

constante à travers les périodes de reporting, et à comparer nos

résultats à ceux d’autres sociétés, en excluant les postes qui

d’après nous, ne sont pas indicatifs de notre performance

opérationnelle de base. Plus précisément, la direction utilise ces

mesures hors PCGR : comme mesures de la performance

opérationnelle ; pour préparer notre budget d’exploitation

annuel ; pour attribuer des ressources afin d’optimiser la

performance financière de nos activités ; pour évaluer

l’efficacité de nos stratégies commerciales ; pour assurer la

cohérence et la comparabilité avec les performances financières

précédentes ; pour faciliter une comparaison de nos résultats

avec ceux d’autres sociétés qui sont nombreuses à utiliser des

mesures financières hors PCGR pour compléter leurs

résultats PCGR ; et dans les communications avec notre

conseil d’administration concernant notre performance financière.

Les investisseurs doivent toutefois réaliser que toutes les

sociétés ne définissent pas ces mesures hors PCGR uniformément.

Un Client actif est une entité distincte qui

achète nos services pour soutenir un produit spécifique, y compris

une société, un établissement d’enseignement ou une institution

gouvernementale, ou l’unité commerciale d’une société. Nous

comptons par exemple deux clients séparés lorsqu’un support pour

deux produits différents est fourni à la même entité. Nous

considérons que notre capacité à étendre nos clients actifs est un

indicateur de la croissance de notre entreprise, du succès de nos

ventes et de nos activités de marketing, et de la valeur que nos

services offrent à nos clients.

Les recettes d’abonnement annualisées correspondent

au montant des recettes d’abonnement reconnu durant un trimestre et

multiplié par quatre. Ceci nous donne une indication des recettes

qui peuvent être réalisées dans la période de 12 mois suivante

en considérant notre clientèle existante, dans l’hypothèse

qu’aucune annulation ni aucun changement de prix ne surviendra

durant cette période. Les recettes d’abonnement excluent les

recettes non récurrentes, qui ont été jusqu’ici négligeables.

Le taux de rétention des revenus correspond aux

recettes d’abonnement réelles (en dollars) reconnues pendant une

période de 12 mois, provenant des clients qui étaient clients

le jour précédant le commencement de ladite période de

12 mois, divisées par les recettes d’abonnement annualisées le

jour précédant le commencement de la période de 12 mois.

Le bénéfice (la perte) d’exploitation hors PCGR est

le bénéfice d’exploitation ajusté de manière à exclure : les

frais de litige, nets des ajustements d’assurance y afférents, les

dépenses de rémunération sous forme d’actions, et la radiation des

frais de financement reportés. Les exclusions sont discutées plus

en détail ci-dessous.

La perte nette hors PCGR imputable aux

détenteurs est le résultat net (perte) imputable aux

détenteurs d’actions ordinaires, ajusté de manière à exclure :

les frais de litige, nets des ajustements d’assurance y afférents,

les dépenses de rémunération sous forme d’actions, la radiation des

frais de financement reportés, les gains (pertes) sur la variation

de la juste valeur des dérivés incorporés et des actions

remboursables, nets, et le dividende réputé pour droit de

conversion bénéficiaire des actions privilégiées RSI.

Spécifiquement, la direction exclut les postes suivants de ses

mesures financières hors PCGR, si applicable, pour les périodes

présentées :

Frais de litige, nets des ajustements

d’assurance y afférents : Les frais de litige et indemnités

d’assurances à recouvrer y afférentes, ainsi que les ajustements de

la responsabilité de règlement reportée correspondent aux frais

extérieurs sur les activités de litige. Ces coûts reflètent le

litige dans lequel nous sommes engagés actuellement et ne

concernent pas les activités quotidiennes de notre activité de base

qui est de servir nos clients.

Dépenses de rémunération sous forme

d’actions : La stratégie de rémunération de la Société inclut

l’utilisation de rémunérations à base d’action pour attirer et

fidéliser les employés. Cette stratégie a essentiellement pour but

d’aligner les intérêts des employés avec ceux de nos actionnaires

et d’assurer la rétention à long terme des employés, au lieu de

motiver ou de récompenser la performance opérationnelle pour une

période donnée. Par conséquent, les dépenses de rémunération à base

d’action varient pour des raisons qui ne sont généralement pas

liées aux décisions opérationnelles et à la performance dans une

période donnée.

Radiation des coûts de financement

reportés : La radiation des coûts de financement reportés

concerne certains frais ayant été dépensés en 2016, car nous avons

déterminé que les arrangements relatifs à ces coûts

n’entraîneraient pas de financements futurs lorsque nous avons

complété notre facilité de crédit en juin 2016. À ce titre,

ces radiations ne sont pas liées à la façon dont nous gérons notre

entreprise et nos décisions opérationnelles sur une base

continue.

Gains (pertes) sur la variation de la juste

valeur des dérivés incorporés et des actions remboursables,

nets : Notre facilité de crédit contient des

fonctionnalités qui ont été déterminées comme étant des dérivés

incorporés nécessitant une bifurcation et une comptabilité en tant

qu’instruments financiers distincts. Nous avons choisi d’exclure

les gains et pertes sur les dérivés incorporés et les actions

remboursables liés au changement de la juste valeur de ces

instruments, étant donné la nature financière de cette exigence de

juste valeur. Nous ne pouvons pas gérer ces montants dans le cadre

de nos opérations commerciales, et ces coûts ne sont pas essentiels

aux services que nous fournissons à nos clients, et nous les avons

exclus.

Dividende réputé pour droit de conversion

bénéficiaire des actions privilégiées RSI : Les

dividendes réputés reflétant la caractéristique de conversion

bénéficiaire sont traités comme une augmentation du capital

d’apport additionnel avec une réduction correspondante du capital

d’apport additionnel. Une caractéristique de conversion

bénéficiaire est une caractéristique de conversion non détachable

qui est « dans les cours » à la date d’engagement, ce qui

nécessite la reconnaissance d’un dividende réputé. Nous ne pouvons

pas gérer ces montants dans le cadre de nos opérations

commerciales, et ces coûts ne sont pas essentiels aux services que

nous fournissons à nos clients, et nous les avons exclus.

Le BAIIA est le résultat net (perte), ajusté de

manière à exclure : les intérêts débiteurs, les charges

d’impôts, et les dépenses de dépréciation et d’amortissement.

Le BAIIA ajusté est le BAIIA ajusté de manière

à exclure : les frais de litige, nets des ajustements

d’assurance y afférents, les dépenses de rémunération à base

d’action, la radiation des coûts de financement reportés, les gains

(pertes) sur la variation de la juste valeur des dérivés incorporés

et des actions remboursables, nets, et les autres dépenses de

financement de dettes, comme indiqué plus haut.

Le texte du communiqué issu d’une traduction ne doit d’aucune

manière être considéré comme officiel. La seule version du

communiqué qui fasse foi est celle du communiqué dans sa langue

d’origine. La traduction devra toujours être confrontée au texte

source, qui fera jurisprudence.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20180321005167/fr/

Rimini Street, Inc.Contact pour

les relations avec les investisseursDean Pohl, +1

203-347-4446dpohl@riministreet.comouContact pour les relations avec les

médiasMichelle McGlocklin, +1

925-523-8414mmcglocklin@riministreet.com

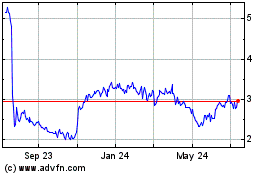

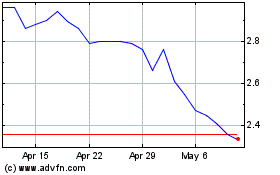

Rimini Street (NASDAQ:RMNI)

Historical Stock Chart

From Aug 2024 to Sep 2024

Rimini Street (NASDAQ:RMNI)

Historical Stock Chart

From Sep 2023 to Sep 2024