ALSTOM SA: Premier semestre de l’exercice fiscal 2023/24 d’Alstom.

Confirmant son solide positionnement sur le marché, Alstom prend

des mesures importantes pour réduire son endettement après un cash

flow négatif.

Premier semestre de l’exercice fiscal

2023/24 d’Alstom. Confirmant son solide positionnement sur le

marché, Alstom prend des mesures importantes pour réduire son

endettement après un cash flow négatif.

- Chiffres clés du S1 2023/24

en ligne avec les résultats préliminaires communiqués le 4

octobre

- Perspectives pour

l’exercice fiscal 2023/24 :

- Croissance organique du chiffre d’affaires :

au-delà de 5 %

- Marge d’exploitation ajustée1

à environ 6 %

- Cash-flow libre attendu dans une fourchette de (500) à

(750) millions d’euros

- Objectifs à moyen terme

confirmés

- Plan d’action

d’Alstom

- Efficacité commerciale et opérationnelle, plan de

réduction des coûts

- 2 milliards d’euros pour renforcer le bilan de

l’entreprise

- Simplification de la structure

opérationnelle

15 novembre 2023 – Au cours du

premier semestre 2023/24 (du 1er avril au 30 septembre 2023),

Alstom a enregistré 8,4 milliards d’euros de commandes. Le

chiffre d’affaires du Groupe a atteint 8,4 milliards d’euros,

le ratio « commandes sur chiffre d’affaires »

s’établissant ainsi à 1,0.

Le carnet de commandes a atteint

90,1 milliards d’euros, offrant une forte visibilité sur les

ventes futures. La marge brute sur le carnet de commandes1 a

atteint 17,2 % au 30 septembre 2023, comparé à 16,9 % au 31

mars 2023.

Le résultat d’exploitation ajusté1 d’Alstom a

atteint 438 millions d’euros, équivalent à une marge d’exploitation

ajustée de 5,2 %. Le résultat net ajusté1 a atteint 174 millions

d’euros et le cash-flow libre a été de (1 119) millions d’euros au

cours de ce premier semestre.

« Le cash-flow libre négatif d’Alstom

durant ce premier semestre constitue un appel clair au changement.

Bien que la demande reste à un niveau soutenu, malgré une certaine

volatilité, notre performance commerciale a été faible.

L’intégration de Bombardier Transport continue de progresser.

Cependant, la livraison du programme Aventra a été plus complexe

que prévu. La croissance de la production et des ventes s’accélère.

Nous mettons en œuvre un plan d’actions global visant à maintenir

notre notation Investment Grade et à sécuriser nos objectifs à

moyen terme. Confiant dans la solidité de notre carnet de commandes

et dans les fondamentaux d’Alstom, je suis pleinement engagé à

relever ce défi. », a déclaré Henri

Poupart-Lafarge, Président du Conseil d’administration et

Directeur Général d’Alstom.

***

Alstom prend de nouvelles mesures pour

réduire son endettement et sécuriser ses objectifs de rentabilité

et de génération de cash à moyen terme

L'entreprise travaille à l'élaboration d'un plan

global opérationnel, commercial et d'efficacité des coûts. Ce plan

vise à accélérer la troisième phase de la feuille de route de

l’acquisition (l’optimisation) :

- Continuer à accroitre la marge

brute du carnet de commandes par des prises de commandes de qualité

(augmentation de 0,5 % par an au cours des trois prochaines

années),

- Réussir l’accélération de la mise

en production (actuellement la production de voitures augmente de

plus de 10 % par an),

- Améliorer le respect des délais de

livraison (retour au niveau pré-acquisition d’ici l’exercice fiscal

2024/25),

- Efficacité et rigueur en matière de

besoin en fonds de roulement, notamment grâce à la réduction du

délai de rotation des stocks (ramené à 75 jours comme objectif à

moyen terme) et à la réduction des actifs sur contrats grâce à

l'amélioration de l'exécution,

- Reduction des frais généraux

(réduction d’environ 1 500 ETP, représentant près de 10 % du total

des fonctions commerciales et administratives).

Renforcer la structure du bilan de

l’entreprise afin de maintenir sa notation « Investment

Grade »

Le Conseil d’Administration d’Alstom s’engage à

maintenir une notation solide et durable de type « Investment

Grade ». Il a ainsi décidé de renforcer la structure

bilancielle du Groupe et vise une réduction de sa position de dette

nette d’un montant de 2 milliards d’euros d’ici mars 2025.

Les actionnaires de référence existants

soutiennent ce plan et travaillent en étroite collaboration avec la

direction afin de l’exécuter dans les meilleurs délais.

En fonction des conditions de marché, Alstom

étudie différents types d’opérations pour accélérer le processus de

désendettement de l’entreprise, parmi lesquelles :

- Un programme de cession d’actifs,

qui a déjà été lancé (générant des produits de cessions de 0,5

à 1 milliard d’euros) ;

- Émissions de titres de

quasi-capital et assimilés, incluant le refinancement de certains

actifs ;

- Une augmentation de capital avec

droits de préemption pour les actionnaires.

La société reste flexible quant à la séquence et

au dimensionnement de chaque instrument.

Au sujet de la liquidité, Alstom a signé le 31

octobre une nouvelle ligne de crédit d'un montant de 2,25 milliards

d’euros avec une banque internationale de premier rang, démontrant

ainsi une nouvelle fois la flexibilité financière d’Alstom.

La principale priorité d’Alstom est de renforcer

ses indicateurs de crédit et de consolider les fondations du groupe

afin de créer une valeur actionnariale durable.

Changements dans l’organisation pour

améliorer la responsabilité et la discipline

financière

Le Conseil d’Administration proposera au vote de

la prochaine Assemblée Générale des actionnaires, en juillet 2024,

la nomination de Phillipe Petitcolin, ancien Directeur Général de

Safran, en tant qu’administrateur, puis en tant que Président du

Conseil d’administration. Par conséquent, les fonctions de

Président du Conseil d’administration et de Directeur Général

seront alors dissociées et Henri Poupart-Lafarge restera Directeur

Général.

De plus, dans le cadre de la troisième phase de

la feuille de route de l’acquisition, le Groupe va engager une

simplification de son organisation opérationnelle, pour en

renforcer la responsabilité. Cette simplification sera un levier

essentiel de la réduction du nombre d'ETP mentionnée ci-dessus.

Au titre des conséquences du déficit de

cash-flow libre du S1 2023/24, une révision du plan de rémunération

variable a été lancée en vue d’insérer une condition de réalisation

d’objectifs axés sur la génération de cash pour l'ensemble des 28

000 salariés qui en bénéficient.

***Chiffres

clés2

|

Données publiées(En millions d’euros) |

Semestre clos au30 septembre

2022 |

Semestre clos au30 septembre

2023 |

% variation publiée |

% variation organique |

| Commandes

reçues3 |

10 072 |

8 446 |

(16) % |

(14) % |

| Chiffre

d’affaires |

8 048 |

8 443 |

4,9 % |

8,8 % |

| Résultat

d’exploitation ajusté3 |

397 |

438 |

10 % |

|

| Marge

d’exploitation ajustée3 |

4,9 % |

5,2 % |

|

|

| EBIT avant

APA3 |

200 |

275 |

|

|

| Résultat net

ajusté3 |

179 |

174 |

|

|

|

Cash-Flow libre |

(45) |

(1 119) |

|

|

|

(En millions d’euros) |

Exercice fiscal clos au31 mars

2023 |

Semestre clos au30 septembre

2023 |

% variation publiée |

% variation organique |

|

Carnet de commandes |

87 387 |

90 080 |

3 % |

3 % |

|

Marge brute sur carnet de commandes3 |

16,9 % |

17,2 % |

|

|

***

Situation stratégique et

commerciale

1. Croître en offrant

toujours plus de valeur à nos clients

Au cours du premier semestre de l’exercice

fiscal 2023/24, le Groupe a enregistré 8,4 milliards d’euros de

prises de commandes, avec un succès commercial dans de multiples

zones géographiques, notamment en Europe, Asie/Pacifique et en

Amérique, et lignes de produits, notamment les matériels roulants,

les systèmes et les services. Lors de la même période de l’exercice

précédent, Alstom avait enregistré des prises de commandes de 10,1

milliards d’euros. Cette baisse de 16 % est principalement due au

contrat important attribué l’année dernière par le réseau de

Landesanstalt Schienenfahrzeuge Baden-Württemberg (SFBW) en

Allemagne, d’un montant d’environ 2,5 milliards d’euros.

En Europe, Alstom a enregistré

un niveau de commandes de 5,2 milliards d’euros au cours du premier

semestre de l’exercice fiscal 2023/24 contre 6,6 milliards d’euros

lors du premier semestre de l’exercice précédent.

En Allemagne, Alstom a signé un contrat portant

sur la fourniture de 40 trains grande capacité Coradia StreamTM

ainsi que leur maintenance pendant 30 ans pour l’opérateur

Nahverkehrsverbund Schleswig-Holstein (NAH.SH), d'une valeur de

près de 900 millions d’euros, incluant une option jusqu’à 55 trains

supplémentaires avec l’ensemble de services correspondants. Alstom

a également signé un contrat avec RAILPOOL pour 50 locomotives

TraxxTM Universal multi-systèmes.

En France, Alstom a signé un contrat-cadre avec

Akiem, société européenne de location de matériel roulant, portant

sur 100 locomotives TraxxTM Universal multi-systèmes (MS3), la

commande comprend une tranche ferme de 65 locomotives. Le montant

total du contrat-cadre s’élève à 500 millions d’euros.

Alstom, dans le cadre d’un consortium avec les

entreprises de travaux publics Gulermak et Arcada, a signé un

contrat avec la municipalité roumaine de Cluj-Napoca, en

Transylvanie, pour la construction de la ligne 1 du métro de la

ville. La part d’Alstom dans ce projet clé en main à la pointe de

la technologie s’élève à environ 400 millions d’euros.

En Italie, Alstom a signé un contrat portant sur

la fourniture de trains à grande vitesse.

Dans la région Amérique, Alstom

a enregistré un niveau de commandes de 1,5 milliard d’euros contre

0,8 milliard d’euros lors du premier semestre de l’exercice

précédent, porté notamment par un contrat avec la Southeastern

Pennsylvania Transportation Authority (SEPTA) aux États-Unis

portant sur la livraison de 130 tramways CitadisTM électriques à

plancher bas intégral, d'une valeur de plus de 667 millions d’euros

avec des options pour la construction de 30 tramways

supplémentaires. Alstom et le Département des Transports du

Connecticut (CTDOT) aux États-Unis ont confirmé une commande de 60

voitures, d'une valeur d'environ 285 millions d’euros, assortie

d'options pour la livraison de 313 voitures supplémentaires, dans

le cadre du programme de renouvellement des voitures du CTDOT sur

les lignes « Shore Line East » et « Hartford Line ».

Dans la région Asie/Pacifique,

les prises de commandes s’élèvent à 1,7 milliard d’euros, stables

comparé à la même période de l’exercice précédent. Aux Philippines,

Alstom, en consortium avec Colas Rail, a remporté auprès de

Mitsubishi Corporation un contrat pour fournir un système

ferroviaire intégré dans le cadre de l’extension du projet

North-South Commuter Railway (NSCR). La part contractuelle d’Alstom

représente environ 1,1 milliard d’euros. En Australie, Alstom

fournira 23 trains VLocityTM additionnels dans le territoire de

Victoria.

Dans la région Afrique/Moyen-Orient/Asie

centrale, Alstom a enregistré des prises de commandes pour

un montant de 35 millions d’euros, contre 1,0 milliard d’euros lors

du premier semestre de l’exercice précédent. La performance de

l'année dernière a été principalement portée par un contrat pour la

fourniture de trains MetropolisTM et de services de maintenance

pour la modernisation de la ligne 1 du métro du Caire.

Au 30 septembre 2023, le carnet de commandes a

atteint 90,1 milliards d’euros, offrant au Groupe une forte

visibilité sur ses ventes futures.

Le chiffre d’affaires d'Alstom s’élève à 8,4

milliards d’euros au cours du premier semestre de l’exercice fiscal

2023/24, soit une hausse de 4,9 % sur une base publiée et 8,8 % sur

une base organique par rapport au semestre clos le 30 septembre

2022. Les ventes relatives aux contrats non-performants,

principalement issus du portefeuille hérité de Bombardier

Transport, définis comme étant les ventes sur des projets ayant une

marge à terminaison négative, s'élèvent à 1,0 milliard d’euros au

cours du premier semestre de l’exercice 2023/24.

Le chiffre d’affaires de l’activité Matériels

Roulants a atteint 4,5 milliards d’euros, représentant une

augmentation de 2 % sur une base publiée et 6 % sur une base

organique, porté par la hausse de la production de certains

contrats tels que les voitures de métro pour BART à San Francisco

et les trains Metropolis pour le système ferroviaire métropolitain

de São Paulo au Brésil, ainsi qu’un solide niveau d’exécution en

Europe, en Inde et au Kazakhstan.

Le chiffre d’affaires de l’activité Services

s’est élevé à 2,0 milliards d’euros, en progression de 10 % sur une

base publiée et 14 % sur une base organique, comparé à l’exercice

précédent, bénéficiant d’une croissance forte de la production en

Grande Bretagne, en Italie et aux États-Unis.

En Signalisation, Alstom a annoncé 1,2 milliard

d’euros de chiffre d’affaires, en hausse de 8 % sur une base

publiée et 12 % sur une base organique comparé à l’exercice

précédent, porté par un niveau d’exécution rigoureuse dans toutes

les régions, notamment en Europe et en APAC.

Le chiffre d’affaires de l’activité Systèmes a

augmenté de 2 % sur une base publiée et de 5 % sur une base

organique et s’est élevé à 0,8 milliard d’euros, porté par une

bonne performance des projets de systèmes clé en main au Mexique et

au Canada.

***

2. Innover en créant

des solutions de mobilités plus durables et plus intelligentes pour

tous

Au cours du premier semestre 2022/23, les

dépenses nettes de R&D d’Alstom ont atteint 254 millions

d'euros4, soit 3,0 % du chiffre d'affaires, reflétant les

investissements continus du Groupe dans l’innovation pour

développer des solutions de mobilité plus intelligentes et plus

écologiques, à la base de la stratégie Alstom in Motion.

Les programmes financés par l’IPCEI5 Hydrogène

ont été lancés. Ce programme européen d’importance permettra

d’approfondir le développement du portefeuille de composants

nécessaires pour les trains à hydrogène, les piles à combustible,

les batteries et les convertisseurs de puissance. Il soutiendra le

développement de nouveaux trains à hydrogène pour une utilisation

régionale, sur les locomotives de manœuvre et de fret, en

s’appuyant sur le retour d’expérience des trains régionaux

Coradia iLint™ qui sont désormais en service

commercial.

Le développement de la gamme Avelia se poursuit.

Deux pré-séries de rames Avelia Horizon™

poursuivent leurs tests dynamiques sur le réseau français. Le cap

des 320 km/h a été franchi en septembre 2023. Le développement des

configurations internationales se poursuit.

Sur la base de la plateforme

Citadis™, Alstom développe un tramway qui répond

aux spécificités du marché aux Etats-Unis, avec une attention

particulière sur l’expérience passager et la possibilité d’opérer

sans caténaire.

Le remplacement du train de banlieue

Adessia™ a été lancé pour répondre aux exigences

de marché au Royaume-Uni et aux Etats-Unis. Cette nouvelle gamme de

produit inclura les versions électrique, batterie et hydrogène de

façon à également remplacer les trains Diesel existants.

Les autres développements de la ligne de produit

Matériels Roulants se sont concentrés sur la gamme Alstom

Coradia stream™ qui a été étendue avec des

voitures plus longues et une chaîne de traction 15kV

(principalement pour l’Allemagne), et les locomotives Alstom

TRAXX™ Multi-système 3 avec le développement de la

version passager à 200 km/h. La mise à niveau des Métros à gabarit

large destinés au marché indien est en cours.

La ligne de produits Services continue de se

concentrer sur les concepts d'exploitation durable, efficace et

écologique tels que les initiatives de modernisation de la traction

et Health-Hub™, une solution innovante pour les

activités d'exploitation et de maintenance.

La ligne de produits Signalisation a travaillé

sur la convergence aux Standards Européens de

Atlas™, renforçant sa présence sur le marché avec

son intégration dans la plateforme TRAXX et sécurisant de nouveaux

contrats pour des opérations transfrontalières,

ERTMS* niveau 2 et niveau 3 pour des solutions

embarquées associées à l'exploitation automatique des trains, et a

poursuivi son expansion avec un nouveau contrat au Canada avec la

solution de contrôle embarqué des trains ATLAS™.

Alstom a également continué à développer des solutions CBTC6 comme

Urbalis Fluence™ (ex. Turin Line 1),

Urbalis™ 400™ (ex. Cluj Metro, Surat Metro

L1&2, Bhopal & Indore Metro) et Cityflo™

650™ (ex. Delhi Line 7 extension, Metro Santiago de los

Caballeros) pour les métros et les tramways, ainsi que

ICONIS™ et Ebi™Screen™ pour les

Centres de Contrôle Opérationnels, maximisant la fluidité du trafic

et orchestrant les opérations à distance.

La ligne de produit Signalisation joue également

un rôle clé dans le pilier Système et Innovation en définissant une

architecture fonctionnelle harmonisée pour le système ferroviaire,

y compris les voies de migration et le cadre réglementaire, et en

contribuant à plusieurs projets phares tels que MOTIONAL (FP1),

R2DATO (FP2) et FUTURE (FP6).

Le cluster Alstom Innovation a poursuivi le

développement de solutions de Mobilité Autonome

pour les trains Passagers & Fret.

***

3. RentabilitéLa marge

d’exploitation ajustée en pourcentage du chiffre d'affaires a

progressé de 4,9 % au cours du premier semestre de l’exercice

fiscal 2022/23 à 5,2 % au cours du premier semestre de l’exercice

fiscal 2023/24, bénéficiant de synergies pour 30bps, d’une

diminution continue des contrats non performants pour 40bps, d'un

volume en hausse et d'un mix favorable pour 50bps, et d’une

amélioration de l’indexation du carnet de commandes pour 20bps,

partiellement compensée par une accélération des dépenses de

R&D pour (30)bps et l’impact négatif sur la marge brute relatif

aux coûts engagés pour la stabilisation du programme Aventra pour

(80)bps.

Sous le résultat d’exploitation ajusté, Alstom a

enregistré des charges de restructuration et de rationalisation de

(7) millions d’euros.

Conformément à la trajectoire de réduction

annoncée, les coûts d’intégration et autres coûts avant la

dépréciation des actifs corporels liés à l’affectation du prix

d’acquisition (« APA ») d’Alstom pour un montant

de (92) millions d’euros correspondent aux coûts

supplémentaires liés à l’intégration de Bombardier Transport pour

un montant de (65) millions d’euros et diverses dépenses

exceptionnelles pour (27) millions d’euros, dont des honoraires

juridiques liés à l’intégration de Bombardier Transport.

Considérant les coûts de restructuration et de

rationalisation, les coûts d’intégration et les autres coûts

non-opérationnels, le résultat d’exploitation avant impact de

l’amortissement et de la dépréciation des actifs exclusivement

valorisés lors de l’estimation de l’APA d’Alstom s’établit à 275

millions d’euros, contre 200 millions d’euros lors de la même

période de l’exercice précédent.

La quote-part des résultats nets des sociétés

mises en équivalence s'élève à 53 millions d’euros - excluant

l’amortissement de l’APA provenant des coentreprises chinoises de

(5) millions d’euros.

Le résultat net ajusté, représentant le résultat

net (part du Groupe) des activités poursuivies, excluant l’APA et

sa dépréciation et net de la charge d’impôt correspondante, s’élève

à 174 millions d’euros pour le premier semestre de l’exercice

fiscal 2023/24, contre un résultat net ajusté de 179 millions

d’euros lors de la même période de l’exercice précédent.

***

4. Structure financière

Le cash-flow libre du Groupe s'établit à (1 119)

millions d’euros pour le premier semestre de l'exercice 2023/24

contre (45) millions d’euros pour la même période de l’exercice

précédent. La génération de trésorerie a été affectée par la

variation du besoin en fonds de roulement à hauteur

de (1 375) millions d’euros, contre (381) millions

d’euros pour la même période de l'exercice précédent. Celle-ci est

principalement due à une dégradation de la variation du besoin en

fonds de roulement commercial, dont l’augmentation des stocks de

408 millions d’euros est le principal élément, ainsi qu’à un

remboursement de TVA suite à un changement de norme fiscale en

France pour 380 millions d’euros. La variation du besoin en fonds

de roulement contractuel reflète les impacts négatifs du retard du

programme Aventra au Royaume-Uni et du niveau d’acomptes plus

faible que prévu au premier semestre.

Au 30 septembre 2023, le Groupe a enregistré une

dette nette de (3 433) millions d’euros, comprenant notamment des

obligations ayant des maturités et un profil de coût favorables et

sans clauses financières restrictives.

En complément de sa trésorerie et équivalents de

trésorerie disponibles, qui s’élèvent à 826 millions d’euros au 30

septembre 2023, le Groupe bénéficie d'une solide liquidité grâce à

des lignes à court terme. Les facilités disponibles au 30 septembre

2023 pour le Groupe se composent de :

- Une facilité de

crédit renouvelable de 1,75 milliard d’euros dont l’échéance

actuelle est janvier 2026

- Une facilité de

crédit renouvelable de 2,5 milliards d’euros dont l’échéance

actuelle est janvier 2028.

Ces deux lignes sont assorties d’une option

d’extension d’un an à la discrétion des prêteurs et ne sont pas

tirées au 30 septembre 2023.

En tenant compte des 1 370 millions d’euros de

billets de trésorerie en circulation et des 141 millions d’euros de

découverts, la liquidité disponible au 30 septembre 2023 atteint

3,6 milliards d’euros.

Le 31 octobre 2023, le Groupe a signé une

nouvelle ligne de crédit d'un montant de 2,25 milliards d’euros

avec une banque internationale de premier rang démontrant ainsi une

nouvelle fois la flexibilité financière d’Alstom. Cette facilité

n’est conditionnée à aucun critère financier et sa date de maturité

est fixée à octobre 2024 avec deux options d’extension de six mois

à la discrétion de l’emprunteur.

***

5. Une équipe Alstom

agile, inclusive et responsablePlus que jamais, la

décarbonation est au cœur de la stratégie d'Alstom. Le Groupe

poursuit la réduction de ses propres émissions directes et

indirectes (scopes 1 et 2) et s'engage de plus dans une

collaboration avec ses fournisseurs et ses clients (scope 3) afin

de contribuer à l’objectif « Zéro Émissions Nettes » dans le

secteur de la mobilité. Le 6 juillet dernier, l'initiative Science

Based Targets (SBTi) a approuvé les objectifs d'Alstom comme étant

conformes aux niveaux requis pour atteindre les objectifs de

l'Accord de Paris.

Le recours à de l'électricité provenant de

sources d'énergie renouvelable a également été étendu. Alstom a

signé un important contrat d'achat d'électricité axé sur le

développement de l'énergie solaire en Espagne. Le parc solaire

devrait entrer en service au début de l'année 2025, avec un contrat

de 10 ans. Le projet couvrira l'équivalent de 80 % de la

consommation d'électricité d'Alstom en Europe. Il s'agit donc d'une

étape importante dans la réalisation de l'objectif de 100 %

d’approvisionnement en électricité issue de sources

renouvelables.

La performance d'Alstom en matière de

responsabilité sociale d'entreprise est régulièrement évaluée par

diverses agences de notation ; le Groupe a maintenu sa présence

dans l'indice ESG du CAC40 pour la troisième année consécutive.

Alstom a amélioré son score au questionnaire ECOVADIS avec une note

de 77/100 et a conservé la note AA auprès de l'agence MSCI. Ces

résultats reflètent sa position forte et sa stratégie en matière de

développement durable.

***

Perspectives pour l’exercice fiscal 2023/24

Le Groupe a fondé ses perspectives pour

l’exercice fiscal 2023/24 sur un scénario central d’inflation

reflétant un consensus d’institutions publiques. Le Groupe prend

également pour hypothèse son aptitude à faire face aux

perturbations liées à la chaîne d'approvisionnement et aux défis

macroéconomiques et géopolitiques, comme il a été fait durant ce

premier semestre de l’exercice fiscal 2023/24.

- Ratio « commandes sur chiffre

d’affaires » au-dessus de 1 ;

- Croissance organique du chiffre

d’affaires au-delà de 5 % ;

- Marge d’exploitation ajustée prévue

à environ 6 % ;

- Cash-flow libre dans une fourchette

de (500) à (750) millions d’euros.

Le Conseil d’administration proposera lors de

l’Assemblée Générale des actionnaies de juillet 2024 qu’aucun

dividende ne soit versé au titre de l’exercice fiscal 2023/24.

***

Trajectoire et objectifs financiers à moyen terme à

atteindre en 2025/26

- Chiffre d’affaires : entre 2020/21

(chiffre d'affaires proforma de 14 milliards d'euros) et

2025/26, Alstom vise un taux de croissance annuel moyen du chiffre

d’affaires supérieur à 5 %, soutenu par une forte dynamique de

marché et un carnet de commandes inégalé de 90,1 milliards

d'euros au 30 septembre 2023, garantissant environ 38 à

40 milliards d'euros de chiffre d'affaires sur les trois

prochaines années. L’activité de Matériels Roulants devrait croître

au-dessus du marché, les activités de Services et de Signalisation

à un taux à un chiffre dans la fourchette haute ;

- Rentabilité : la marge

opérationnelle ajustée devrait atteindre entre 8 % et

10 % à partir de 2025/26, bénéficiant des initiatives

d'excellence opérationnelle, de solides marges sur les nouvelles

commandes comprenant une meilleure indexation, de la complète

exécution des projets difficiles en carnet tandis que les synergies

devraient générer 400 millions d’euros en 2024/25 et 475 à

500 millions d’euros annuels à partir de 2025/26 ;

- Cash-Flow libre : à partir de

2025/26, la conversion du résultat net ajusté en cash-flow libre

devrait être supérieure à 80 %7 portée par la stabilité à

moyen terme du besoin en fonds de roulement commercial, la

stabilisation des investissements (CAPEX) à environ 2 % du

chiffre d'affaires et les initiatives cash focus tout en

bénéficiant de la hausse du volume et des synergies.

***

Conférence téléphonique

Alstom a le plaisir de vous inviter à une

conférence téléphonique pour présenter ses résultats semestriels

pour l'année fiscale 2023/24 le mercredi 15 novembre 2023 à 08h30

(CET), animée par Henri Poupart-Lafarge, Directeur Général et

Bernard Delpit, Directeur Financier.

Une retransmission en direct de la conférence

téléphonique sera également disponible sur le site Internet

d’Alstom : Résultats d’Alstom pour le premier semestre 2023/24

(royalcast.com).

Pour participer à la session de

questions-réponses par téléphone (audio uniquement), veuillez

utiliser les numéros d'appel ci-dessous.

- France : +33 (0) 1

7037 7166

- UK : +44 (0) 33

0551 0200

- USA : +1 212 999

6659

- Canada : 1 866 378

3566

Indiquez ALSTOM à l'opérateur

pour être transféré à la conférence.

***

Le Conseil d’administration s’est réuni le 14

novembre 2023 pour examiner les comptes consolidés et le rapport

d'activité au 30 septembre 2023. Les procédures d’examen limité sur

les états financiers consolidés intermédiaires résumés ont été

effectuées par les commissaires aux comptes. Leur rapport d’examen

limité est en cours d’émission. Les comptes consolidés et annexes

liés à ce communiqué sont disponibles sur le site internet

d’Alstom : www.alstom.com.

Alstom™, Coradia™ et Coradia Stream™ sont des

marques protégées du groupe Alstom.

1 Indicateur non – GAAP. Voir définition en

annexe2 Les répartitions géographiques et par produit des commandes

et du chiffre d’affaires publiés sont données en Annexe 13

Indicateur non GAAP. Voir la définition en annexe4 Excluant (30)

millions d’euros de charges d’amortissement liées à l’affectation

du prix d’acquisition de Bombardier Transport au 30 septembre 20235

Important Projects of Common European Interest6 Communication Based

Train Control7 Sujet à une volatilité court terme

|

|

À propos d’Alstom |

|

|

|

Alstom contribue par ses engagements à un futur décarboné, en

développant et favorisant des solutions de mobilité durables et

innovantes appréciées des passagers. Qu’il s’agisse de trains à

grande vitesse, de métros, de monorails, de trams, de systèmes

intégrés, de services sur mesure, d’infrastructures, de solutions

de signalisation ou de mobilité numérique, Alstom offre à ses

divers clients le portefeuille le plus large du secteur. Présent

dans 63 pays et fort de plus de 80 000 employés de 175

nationalités, le Groupe concentre son expertise en matière de

conception, d’innovation et de gestion de projet là où les

solutions de mobilité sont les plus nécessaires. Coté en France,

Alstom a réalisé un chiffre d'affaires de 16,5 milliards d’euros au

cours de l'exercice clos le 31 mars 2023. Connectez-vous sur

www.alstom.com pour plus d'informations. |

|

|

|

| |

Contacts |

Presse :Coralie COLLET - Tel. : +33 (0) 7 63 63 09

62 coralie.collet@alstomgroup.com Thomas ANTOINE -

Tel. : +33 (0) 6 11 47 28 60thomas.antoine@alstomgroup.com

Relations Investisseurs :Martin VAUJOUR – Tel. :

+33 (0) 6 88 40 17 57martin.vaujour@alstomgroup.com Estelle

MATURELL ANDINO – Tel. : +33 (0)6 71 37 47 56

estelle.maturell@alstomgroup.com |

|

Le présent communiqué de presse contient des

informations et déclarations de nature prospective basées sur les

objectifs et prévisions à ce jour de la direction d’Alstom. Ces

informations et déclarations de nature prospective s’appliquent au

périmètre actuel du Groupe et sont inévitablement soumises à un

certain nombre de facteurs de risque et d’incertitude importants

(tels que ceux décrits dans les documents déposés par Alstom auprès

de l’Autorité des marchés financiers) qui font que les résultats

finalement obtenus pourront différer de ces objectifs ou

prévisions. Ces informations de nature prospective n'ont de valeur

qu'au jour de leur formulation et Alstom n'assume aucune obligation

de mise à jour ou de révision de celles-ci, que ce soit en raison

de nouvelles informations qui seraient à sa disposition, de

nouveaux événements ou pour toute autre raison.

Le présent communiqué de presse ne constitue ni

ne fait partie d'un prospectus ou d'une quelconque offre ou

sollicitation pour la vente ou l’émission, ou d’une quelconque

offre ou sollicitation à acheter ou souscrire, ou d’une quelconque

sollicitation d'une offre d’achat ou souscription d’actions ou de

tous autres titres de la société en France, au Royaume-Uni, aux

États-Unis ou dans un quelconque autre pays. Toute offre de titres

de la société ne peut être faite en France que conformément à un

prospectus ayant reçu le visa de l’AMF ou, hors de France,

conformément à une note d'information préparée à cette fin. Aucune

offre publique n’est envisagée dans une juridiction autre que la

France. Les informations ne constituent aucune forme d’engagement

de la part de la société ou d'une quelconque autre personne. Ni les

informations ni aucune autre information écrite ou verbale mise à

la disposition d'un quelconque destinataire ou de ses conseils ne

constitueront la base d'un contrat ou d’un engagement de quelque

nature que ce soit. Plus particulièrement, en fournissant les

informations, la société, les banques, leurs affiliés, actionnaires

et leurs administrateurs, dirigeants, conseils, employés ou

représentants respectifs, ne s’engagent aucunement à donner au

destinataire accès à de quelconques informations

additionnelles.

Annexe 1A – RÉPARTITION PAR

GÉOGRAPHIE

|

Données publiées |

S1 |

% |

S1 |

% |

|

(En million d’euros) |

2022/23 |

Contrib. |

2023/24 |

Contrib. |

|

Europe |

6 571 |

65 % |

5 232 |

62 % |

|

Amériques |

806 |

8 % |

1 456 |

17 % |

|

Asie / Pacifique |

1 687 |

17 % |

1 723 |

21 % |

|

Moyen-Orient / Afrique |

1 008 |

10 % |

35 |

0 % |

|

Commandes reçues par destination |

10 072 |

100 % |

8 446 |

100 % |

|

Données publiées |

S1 |

% |

S1 |

% |

|

(En million d’euros) |

2022/23 |

Contrib. |

2023/24 |

Contrib. |

|

Europe |

4 788 |

59 % |

4 875 |

57 % |

|

Amériques |

1 352 |

17 % |

1 664 |

20 % |

|

Asie / Pacifique |

1 178 |

15 % |

1 165 |

14 % |

|

Moyen-Orient / Afrique |

730 |

9 % |

739 |

9 % |

|

Chiffre d’affaires par destination |

8 048 |

100 % |

8 443 |

100 % |

Annexe 1B – RÉPARTITION PAR PRODUIT

| Données

publiées |

S1 |

% |

S1 |

% |

|

(En millions d’euros) |

2022/23 |

Contrib. |

2023/24 |

Contrib. |

|

Matériels Roulants |

5 508 |

55 % |

3 818 |

45 % |

| Services |

3 038 |

30 % |

2 141 |

26 % |

| Systèmes |

524 |

5 % |

1 548 |

18 % |

|

Signalisation |

1 002 |

10 % |

939 |

11 % |

|

Commandes reçues par produit |

10 072 |

100 % |

8 446 |

100 % |

|

Données publiées |

S1 |

% |

S1 |

% |

|

(En millions d’euros) |

2022/23 |

Contrib. |

2023/24 |

Contrib. |

|

Matériels Roulants |

4 360 |

54 % |

4 463 |

52 % |

|

Services |

1 802 |

23 % |

1 986 |

24 % |

|

Systèmes |

734 |

9 % |

751 |

9 % |

|

Signalisation |

1 152 |

14 % |

1 243 |

15 % |

|

Chiffre d’affaires par

produit |

8 048 |

100 % |

8 443 |

100 % |

ANNEXE 2 – COMPTE DE RÉSULTAT

|

Données publiées |

S1 |

S1 |

|

(En millions d’euros) |

2022/23 |

2023/24 |

|

Chiffre d’affaires |

8 048 |

8 443 |

|

Marge brute ajustée avant APA* |

1 060 |

1 165 |

|

Résultat d’exploitation ajusté (aEBIT) * |

397 |

438 |

|

Charges de restructuration et rationalisation |

(6) |

(7) |

|

Charges d’intégration, d’acquisition et autres charges |

(116) |

(91) |

|

Renversement de la contribution des sociétés mises en

équivalence |

(75) |

(65) |

|

Résultat d’exploitation (EBIT) avant APA |

200 |

275 |

|

Produits et charges financières |

(24) |

(98) |

|

Impôts sur les bénéfices |

(48) |

(44) |

|

Quote-part des résultats nets des sociétés mises en équivalence

(renversement) |

62 |

53 |

|

Résultat net attribuable aux participations ne donnant pas le

contrôle |

(11) |

(12) |

|

Résultat net ajusté* |

179 |

174 |

|

Affectation du prix d’acquisition (APA) |

(195) |

(173) |

|

Résultat net des activités poursuivies (part du

groupe) |

(16) |

1 |

|

Résultat net des activités non poursuivies |

(5) |

- |

|

Résultat net (part du Groupe) |

(21) |

1 |

* voir définition ci-dessous

ANNEXE 3 – CASH-FLOW LIBRE

|

Données publiées(En millions d’euros) |

Semestre clos au |

Semestre clos au |

|

30 septembre 2022 |

30 septembre 2023 |

|

EBIT avant APA |

200 |

275 |

|

Dépréciation et amortissements (avant APA) |

233 |

211 |

|

Dividendes des Joint-Ventures |

97 |

106 |

|

EBITDA avant + Dividendes

des Joint-Ventures |

530 |

592 |

|

Acquisition d’immobilisations corporelles et incorporelles |

(99) |

(86) |

| R&D

capitalisés |

(57) |

(70). |

| Frais

financiers et impôts sur les sociétés décaissés |

(86) |

(164) |

|

Autres |

48 |

(15) |

|

Fonds provenant des activités opérationnelles |

336 |

256 |

| Variation du

besoin en fonds de roulement commercial |

(44) |

(730) |

|

Variation du besoin en fonds de roulement contractuel |

(337) |

(645) |

|

Cash-Flow Libre |

(45) |

(1 119) |

ANNEXE 4 - DÉFINITIONS D’INDICATEURS

FINANCIERS NON CODIFIES PAR DES ORGANISMES DE NORMALISATION

COMPTABLE Cette section présente les indicateurs

financiers utilisés par le Groupe qui ne sont pas codifiés par des

organismes de normalisation comptable.

Commandes reçuesUne nouvelle

commande n’est enregistrée en commandes reçues que lorsque le

contrat crée des droits exécutoires entre le Groupe et son

client.Quand cette condition est remplie, la commande est

enregistrée à son montant contractuel.Si le contrat est libellé

dans une devise autre que la devise fonctionnelle de l’entreprise

consolidée, le Groupe utilise des contrats à terme pour éliminer le

risque de change. Les commandes sont alors reconnues en utilisant

le taux de change comptant à la date de mise en place de la

couverture.

Le ratio « Commandes sur chiffre

d’affaires » Le ratio « Commandes sur chiffre

d’affaires » est le ratio des commandes reçues sur le montant total

des ventes réalisées sur une période spécifique.

Marge brute en % sur le Carnet de

commandesLa marge brute en % sur le Carnet de commandes

est un indicateur clé de performance permettant de refléter le

niveau de performance future des contrats en carnet. Elle

correspond à la différence entre le chiffre d’affaires restant à

réaliser et les coûts des ventes non encourus à date pour les

contrats en carnet. Ce pourcentage, qui représente une moyenne du

portefeuille des contrats en carnet, est pertinent pour projeter la

profitabilité à moyen et long terme.

Marge brute ajustée avant APALa

marge brute ajustée avant APA est un indicateur clé de performance

pour refléter la performance opérationnelle récurrente. Elle

correspond aux ventes diminuées des coûts des ventes, en excluant

l’impact de l’amortissement d’actifs exclusivement valorisés lors

de l’estimation de l’affectation du prix d’acquisition (« APA »)

dans le contexte de regroupements d’activités ainsi que l’impact

des évènements non récurrents dont les impacts sont significatifs

et n’ayant pas vocation à se reproduire dans le futur.

Résultat d’exploitation (EBIT) avant

APAÀ la suite de l’acquisition de Bombardier Transport, et

prenant effet à partir des états financiers consolidés

intermédiaires résumés de l’exercice fiscal 2021/22, Alstom a

décidé d’introduire la notion de « résultat d’exploitation avant

APA ». Celle-ci vise à retraiter son résultat d’exploitation en

excluant de ce dernier l’impact de l’amortissement d’actifs

exclusivement valorisés lors de l’estimation de l’affectation du

prix d’acquisition (« APA ») dans le contexte de regroupements

d’activités. Cet indicateur est par ailleurs conforme aux pratiques

du marché.

Résultat d’exploitation

ajustéLe résultat d’exploitation ajusté (aEBIT) est

l’indicateur de performance clé pour refléter la performance

opérationnelle récurrente. Cet indicateur est aussi utilisé par le

marché et les concurrents directs du Groupe.À partir de septembre

2019, Alstom a opté pour l’inclusion de la quote-part des résultats

nets des sociétés mises en équivalence dans l’aEBIT lorsque

celles-ci sont considérées comme faisant partie des activités

opérationnelles du Groupe (car il existe des flux opérationnels

significatifs et/ou la réalisation de projets communs avec ces

entités). Ceci comprend principalement des coentreprises chinoises,

à savoir la coentreprise CASCO pour Alstom ainsi que, à la suite de

l’intégration de Bombardier Transport, Alstom Sifang (Qingdao)

Transportation Ltd. (anciennement Bombardier Sifang), Bombardier

NUG Propulsion System Co. Ltd et Changchun Changke Alstom Railway

Vehicles Company Ltd (anciennement Changchun Bombardier).

L’aEBIT correspond au résultat d’exploitation

ajusté des éléments suivants :

- Coûts nets de restructuration et de

rationalisation ;

- Dépréciation des actifs incorporels

et corporels ;

- Plus ou moins-values ou

réévaluations sur cessions de titres ou changement de contrôle

;

- Tout élément non récurrent comme

des coûts encourus ou des dépréciations d’actifs évalués dans le

cadre de regroupements d’entreprise, ainsi que des charges liées à

des procédures judiciaires n’entrant pas dans le cadre normal des

affaires ;

- La quote-part des résultats nets

des sociétés opérationnelles mises en équivalence.

Un événement non récurrent est un événement

exceptionnel, dont les impacts sont significatifs et n’ayant pas

vocation à se reproduire dans le futur.La marge d’exploitation

ajustée correspond au résultat d’exploitation exprimé en

pourcentage du chiffre d’affaires.

EBITDA avant APA + dividendes des

JVEBITDA + dividendes des JV est la somme de l’EBIT avant

PPA, avant dépréciations et amortissements, et des dividendes reçus

des Joint-Ventures sur la période considérée.

Résultat net ajustéÀ la suite

de l’acquisition de Bombardier Transport, Alstom a décidé

d’introduire la notion de « résultat net ajusté ». Celle-ci vise à

réévaluer son résultat net des activités poursuivies (part du

Groupe) en excluant de ce dernier l’impact de l’amortissement

d’actifs exclusivement valorisés lors de l’estimation de

l’affectation du prix d’acquisition (« APA ») dans le contexte de

regroupements d’activités, net de la charge d’impôt correspondante.

Cet indicateur est par ailleurs conforme aux pratiques du

marché.

Cash-flow libre Le cash-flow

libre se définit comme la variation nette de la trésorerie liée à

l’exploitation, moins les dépenses d’investissement incluant les

coûts de développement capitalisés, nettes des cessions

d’immobilisations corporelles et incorporelles. Le cash-flow libre

n’inclut pas le produit des cessions d’activité.L’indicateur

financier le plus directement comparable en normes IFRS au

cash-flow libre est la variation nette de trésorerie liée à

l’exploitation.

Fonds provenant des activités

opérationnellesLes fonds provenant des activités

opérationnelles dans le tableau de passage de l’EBIT au Cash-flow

libre correspondent au Cash-flow libre généré par les activités

opérationnelles, avant les variations du besoin en fonds de

roulement.

Variation du besoin en fonds de

roulement commercial et contractuelLa variation du besoin

en fonds de roulement contractuel est la somme des éléments

suivants :

-

Actis et Passifs sur contrat, incluant les avances et acomptes

client

-

Provisions courantes, incluant les risques sur contrats et

garanties

La variation du besoin en fonds de roulement commercial

correspond aux activités non strictement contractuelles, donc non

incluses dans la variation du besoin en fonds de roulement lié aux

projets. Elle inclut les éléments suivants :

-

Inventaire

-

Clients et comptes rattachés

-

Fournisseurs et comptes rattachés

-

Autres éléments du besoin en fonds de roulement, définis comme la

somme des Autres actifs/passifs courants et des Provisions non

courantes

Trésorerie (dette) netteLa

trésorerie nette est définie comme la somme de la trésorerie et des

équivalents de trésorerie, des autres actifs financiers courants et

des actifs financiers non courants directement associés aux passifs

comptabilisés en dette financière, diminuée de la dette financière

courante et non courante.

Taux de distribution Le taux de

distribution est calculé en divisant le montant du dividende global

par le « Résultat net ajusté des activités poursuivies attribuable

aux propriétaires de la société mère » tel que présenté dans le

compte de résultat consolidé.

Données organiquesLes chiffres

présentés dans ce communiqué de presse incluent des indicateurs de

performance présentés sur une base réelle et sur une base

organique. Les chiffres sont présentés sur une base organique afin

d’éliminer l’incidence des modifications de périmètre et de la

conversion en euros des comptes libellés en devises étrangères. Le

Groupe utilise les chiffres présentés sur une base organique à la

fois à des fins d’analyses internes et pour sa communication

externe car il estime qu’ils permettent d’analyser et d’expliquer

les variations d’une période à une autre. Cependant, ces chiffres

présentés sur une base organique ne sont pas des indicateurs de

performance selon les principes comptables IFRS.

| |

S1 2022/23 |

|

S1 2023/24 |

|

|

|

|

(En millions d'€) |

Données réelles |

Effet périmètre et change |

Données organiques |

|

Données réelles |

|

% Var Publiée |

% Var Org. |

|

Commandes reçues |

10 072 |

(257) |

9 815 |

|

8 446 |

|

(16) % |

(14) % |

|

Chiffre d'affaires |

8 048 |

(287) |

7 761 |

|

8 443 |

|

4,9 % |

8,8 % |

| |

Exercice clos au 31 mars 2023 |

|

Semestre clos au 30 septembre 2023 |

|

|

|

|

(En millions d'€) |

Données réelles |

Effet périmètre et change |

Données organiques |

|

Données réelles |

|

% Var Publiée |

% Var Org. |

|

Carnet de commandes |

87 387 |

287 |

87 674 |

|

90 080 |

|

3 % |

3 % |

- CP Alstom Resultats S1 2023-24 - FR - Final

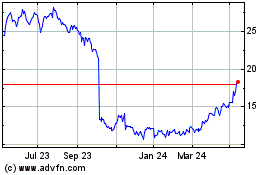

Alstom (EU:ALO)

Historical Stock Chart

From Mar 2024 to Apr 2024

Alstom (EU:ALO)

Historical Stock Chart

From Apr 2023 to Apr 2024