Regulatory News:

Largo (FR0013308582 – ALLGO), acteur industriel français

éco-responsable et expert du reconditionnement de produits

high-tech (ci-après, la « Société »), annonce le

renforcement de ses ressources financières via la réalisation d’une

émission d’obligations convertibles pour un montant nominal de 4

millions d’euros.

Objectif de l’opération

Cette émission d’obligations convertibles réalisée dans un

contexte de marché favorable pour la dynamique commerciale de Largo

a pour objectif de permettre à la Société de se doter de ressources

financières complémentaires dans le cadre de sa stratégie de

croissance.

Les fonds perçus permettront notamment de favoriser :

- l’accélération de la dynamique des canaux à forte valeur de

Largo ;

- le renforcement de l’optimisation du pilotage industriel ;

- la poursuite de l’amélioration des indicateurs financiers

concrétisée en 2023.

Christophe Brunot et Frédéric Gandon, Co-fondateurs de

Largo déclarent : « 2023 a été marquée par le succès de notre

repositionnement stratégique dont l’objectif était d’améliorer la

rentabilité de Largo, comme en atteste l’amélioration de nos

indicateurs financiers. Le premier trimestre de l’exercice 2024 a,

lui, été caractérisé par un fort rebond de notre dynamique

commerciale avec un niveau d’activité record et des revenus

trimestriels en progression de +145% par rapport au premier

trimestre 2023. Les fonds levés grâce à cette opération

favoriseront l’atteinte de l’objectif de la Société pour l’exercice

en cours, à savoir une progression des revenus annuels conjuguée à

une amélioration de la rentabilité sur un stock entièrement

renouvelé. Nous sommes en position d’accélération sur notre

trajectoire de croissance, notamment sur trois canaux principaux :

les Opérateurs, le canal Digital regroupant les places de marché et

le site largo.fr et le canal B2B. »

Franck Halley, Director de l’activité Private Equity –

Innovation d’Eiffel Investment Group, ajoute : « Financer la

croissance de Largo qui déploie un modèle d’économie circulaire et

contribue à la réduction de l’empreinte carbone de l’industrie

high-tech s’inscrit pleinement dans la stratégie d’Eiffel

Investment Group visant à soutenir activement la décarbonation de

l’économie. Dans un contexte marqué par la crise du pouvoir

d’achat, la société apporte en outre une solution innovante et

dispose d’un potentiel de croissance. Nous sommes donc ravis

d’accompagner Largo dans son développement et sa mission de rendre

les produits high-tech plus accessibles et durables. »

Principales modalités de l'émission d'obligations

convertibles (OC)

L'émission porte sur un montant principal de 4.000.002,75 euros,

correspondant à l’émission de 1.509.435 obligations convertibles

("OC") de 2,65 euros de valeur nominale chacune, sur une

durée maximum de 60 mois (soit jusqu'au 25 juin 2029) avec un taux

d’intérêt de 6% par an payable trimestriellement. Les OC ont été

souscrites par des FCPI (fonds commun de placement dans

l’innovation) gérés par Eiffel Investment Group.

L’émission des OC a été réalisée ce jour par le

Président-Directeur général, faisant usage de la subdélégation lui

ayant été consentie par le Conseil d’administration le 24 juin

2024, faisant lui-même usage de la délégation lui ayant été

consentie par l’assemblée générale des actionnaires de la Société

en date du 20 juin 2024 au titre de sa 15ème résolution. Cette

émission a été réalisée sur le fondement de l’article L. 225-138 du

code de commerce avec suppression du droit préférentiel de

souscription au profit d’une catégorie d’investisseurs répondant

aux caractéristiques déterminées par l’assemblée générale.

Les OC pourront être converties en actions ordinaires à la

demande de leur porteur, à raison de 1 OC pour 1 action ordinaire,

à un prix de conversion égal à leur valeur nominale de 2,65 € (soit

0,02 € de valeur nominale et 2,63 € de prime d’émission) fait

ressortir une prime de 27,2% par rapport à la moyenne pondérée par

les volumes des cours de l'action Largo sur le marché Euronext

Growth Paris des cinq (5) dernières séances de bourse consécutives

précédant la séance du 24 juin 2024 (i.e. du 17 au 21 juin 2024) et

une prime de 19,4% par rapport au cours de clôture de l’action

Largo le 24 juin 2024 (soit 2,22 €)

Les OC pourront être converties en actions ordinaires, à tout

moment par les porteurs, jusqu’à l’échéance, à raison d’une OC pour

une action ordinaire (sauf en cas de défaut de paiement).

Le nombre maximum d’actions à émettre en cas de conversion

intégrale des OC s’établit à 1.509.435 actions.

Les actions nouvelles résultant de la conversion des OC seraient

totalement fongibles avec les actions ordinaires existantes et

jouiront des mêmes droits.

Dans l’hypothèse où les OC n’auraient pas été intégralement

converties et/ou remboursées à leur échéance, l'intérêt annuel sera

majoré d'une prime de non-conversion de 6% qui sera capitalisée

(soit un taux d'intérêt global de 12%).

Les OC ne sont assorties d'aucune sûreté. La Société devra

toutefois conserver un niveau de trésorerie d'au moins 500.000

euros pendant la durée de vie des OC, à chaque clôture semestrielle

et annuelle.

Largo disposera d'une faculté de remboursement anticipé

exerçable à tout moment à partir de la 3ème année avec application

de la prime de non-conversion de 6%.

Les porteurs d’OC pourront exiger le remboursement anticipé

partiel des OC à tout moment à partir de la 3ème année dans la

limite d’un maximum de 490 567 OC soit des 32,5% des OC émises avec

application d’une prime de conversion réduite à 4,5% et moyennant

un préavis de 3 mois.

Les OC ne feront pas l’objet d’une demande d’admission à la

cotation sur le marché Euronext Growth à Paris ni sur aucun autre

marché. Cette émission d’OC n’a pas donné lieu à la publication

d’un prospectus soumis à l’approbation de l’Autorité des marchés

financiers.

Incidences sur la situation de l'actionnaire

Sur la base du capital social existant de la Société, qui

s’élève à 71.005,96 €, divisé en 3.550.298 actions de 0,02 € de

valeur nominale (et sans prise en compte de la dilution liée au

capital potentiel soit 62.600 AGA en cours d'acquisition à la date

du présent communiqué), un actionnaire détenant 1,00% du capital

social de la Société en détiendrait 0,70%, dans l’hypothèse où

l’ensemble des OC seraient converties, entraînant l’émission d’un

nombre total de 1.509.435 actions.

La quote-part des capitaux propres, sur la base des comptes

sociaux au 31 décembre 2023 de la société, s’établirait comme suit

:

Quote-Part des capitaux propres (montant des capitaux propres au

31/12/2023 :3.686.190 €)

En € par action

Avant émission des obligations

convertibles

1,04 €

Après émission et conversion des

obligations convertibles

1,51 €

Partenaires de l’opération

Allegra Finance, intervient en tant que Listing Sponsor et

Conseil de Largo, CBR & Associés en tant que Conseil juridique

et Newcap en tant que Conseil en communication financière sur cette

opération.

Facteurs de risques

Au-delà des facteurs de risques mentionnés dans le rapport

financier annuel 2023, les facteurs de risques spécifiques à la

présente émission d’OC sont :

- une dilution pour les actionnaires de la Société en cas de

conversion de l’emprunt obligataire émis ;

- des cessions d’actions de la Société, potentiellement

significatives, pourraient intervenir sur le marché secondaire,

postérieurement à la conversion de l’emprunt obligataire

convertible.

Prochaine communication financière : chiffre d’affaires

semestriel 2024, mardi 23 juillet 2024 (pré-marché)

À propos de LARGO

Créé en 2016, Largo est un Groupe fondamentalement engagé dans

l’économie circulaire. Avec 97 collaborateurs basés à Nantes, Largo

reconditionne des Smartphones, des tablettes ou des ordinateurs

portables. Positionné sur l’ensemble de la chaîne de valeur, du

sourcing au reconditionnement jusqu’à la distribution, Largo

ambitionne d’être l’acteur industriel de référence du

reconditionnement production perfectionné qui lui permet

d’optimiser ses process et la qualité de ses produits.

Entièrement internalisé en France, le site de reconditionnement

offre une maitrise de chaque étape clé : réception, tests,

réparation, contrôle qualité et SAV. Depuis sa création, Largo a

déjà reconditionné plus de 405 000 Smartphones et réalisé un

chiffre d’affaires de 21,2 M€ en 2023.

Pour plus d’informations : www.largo.fr

A propos d’Eiffel Investment Group

Eiffel Investment Group est un gestionnaire d'actifs avec 6,4

milliards d'euros d’encours (au 31/03/2024, engagements non appelés

inclus). Ses clients sont de grands investisseurs institutionnels

(assureurs, mutuelles, fonds de pension, banques, grands family

offices, investisseurs publics, etc.), ainsi que des épargnants par

le biais de réseaux de distribution. Adossée au groupe Impala de

l’entrepreneur Jacques Veyrat, Eiffel Investment Group cultive une

forte expertise industrielle, en particulier dans le domaine de la

transition énergétique. Le groupe finance les entreprises et leurs

actifs à travers quatre grandes stratégies : la dette privée, le

private equity, les infrastructures de la transition énergétique,

et les actions et crédits cotés. Eiffel Investment Group investit

pour un monde durable. Ses stratégies d'investissement visent à

générer non seulement une forte performance financière mais aussi

des impacts positifs sur l'environnement et la société. L'équipe

d'Eiffel Investment Group compte environ 100 collaborateurs

talentueux, en France (Paris), au BeNeLux (Amsterdam), aux

Etats-Unis (New York), en Pologne (Varsovie), en Italie (Milan) et

aux Emirats arabes unis (Abou Dabi).

Contact

Relations presse Samuel Beaupain

samuel@edifice-communication.com 06 88 48 48 02

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240624947858/fr/

Largo Direction Financière finances@largo.fr

NewCap Relations investisseurs Thomas Grojean/Alban

Dufumier largo@newcap.eu 01 44 71 94 94

NewCap Relations Médias Finance Nicolas Merigeau/Antoine

Pacquier largo@newcap.eu 01 44 71 94 98

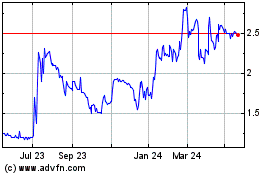

LARGO (EU:ALLGO)

Historical Stock Chart

From May 2024 to Jun 2024

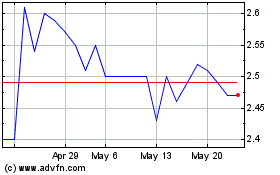

LARGO (EU:ALLGO)

Historical Stock Chart

From Jun 2023 to Jun 2024