Progression significative du chiffre

d’affairesHausse du résultat net ajusté de 57,2 % à 155

M€Perspectives de l’année confirmées

- Universal Music Group : forte

progression des résultats ; part croissante de l’abonnement et

du streaming dans le chiffre d’affaires

- Groupe Canal+ : redressement de

la France prévu pour la 2ème partie de l’année ;

poursuite du développement à l’international

- Gameloft : deuxième meilleur

trimestre de son histoire

- Telecom Italia : la liste

présentée par Vivendi au Conseil a obtenu la majorité à l’Assemblée

générale

Regulatory News:

Vivendi (Paris:VIV):

Chiffres clés du 1er

trimestre 20171

Variation parrapport à la mêmepériode de

2016

Variation à change etpérimètre2

constantspar rapport à la mêmepériode de 2016

Chiffre d’affaires

2 663 M€

+6,9 %

+3,4 %

Résultat opérationnel courant (ROC)

3,4

153 M€

-32,8 %

-37,2 %

Résultat opérationnel ajusté

(EBITA)3,4

149 M€

-29,9 %

-34,0 %

Résultat opérationnel* (EBIT)1,4

185 M€

-52,0 %

Résultat net des activités

poursuivies*

108 M€

-87,7 %

Résultat net, part du groupe*,4

101 M€

-88,3 %

Résultat net ajusté3,4

155 M€

+57,2 %

* : le premier trimestre 2016 comprenait des

plus-values exceptionnelles

Ce communiqué présente des résultats consolidés, non audités,

établis selon les normes IFRS, arrêtés par le Directoire de Vivendi

du 9 mai 2017, examinés par le Comité d’audit du 10 mai 2017 et par

le Conseil de surveillance du 11 mai 2017 de Vivendi. L’ensemble

des notes est à retrouver en page 8 du présent communiqué de

presse.

Le Conseil de surveillance de Vivendi, qui s’est tenu ce jour

sous la présidence de Vincent Bolloré, a examiné les comptes

consolidés du Groupe au premier trimestre clos au 31

mars 2017, arrêtés par le Directoire le 9 mai 2017.

Le chiffre d’affaires, à 2,66 milliards d’euros, affiche

une hausse significative de 6,9 % (+3,4 % à taux de change et

périmètre constants). Cette progression résulte pour l’essentiel

des excellentes performances d’Universal Music Group (+12,7 % à

taux de change et périmètre constants). La baisse du chiffre

d’affaires de Groupe Canal+ (-3,5 % à taux de change et périmètre

constants) reste liée au recul des activités de télévision payante

en France métropolitaine et de Studiocanal, tandis que le fort

développement des opérations à l’international se confirme (+8,3 %

à taux de change et périmètre constants).

Le résultat opérationnel (EBIT) à 185 millions d’euros,

en recul de 52 %, souffre d’une comparaison particulièrement

défavorable avec le premier trimestre 2016 qui avait bénéficié de

la reprise de provision liée à la résolution du litige Liberty

Media aux Etats-Unis (240 millions d’euros). La quote-part du

résultat net en provenance de Telecom Italia représente un profit

de 32 millions d’euros, contre une perte de 11 millions d’euros au

premier trimestre de 2016.

Le résultat net, part du groupe (normes comptables IFRS)

est un bénéfice de 101 millions d’euros, en recul de 88,3 %. Outre

le recul de l’EBIT principalement impacté par la reprise de

provision liée à la résolution du litige Liberty Media aux

Etats-Unis au premier trimestre 2016, cette baisse est

essentiellement liée à l’évolution des autres charges et produits

financiers. Au premier trimestre 2016, ces derniers comprenaient la

plus-value nette réalisée lors de la cession de la participation

résiduelle dans Activision Blizzard (576 millions d’euros, avant

impôts).

Plus représentatif de la performance du Groupe, le résultat

net ajusté progresse de 57,2 % à 155 millions d’euros. La

hausse de la quote-part de résultat net des sociétés mises en

équivalence (essentiellement Telecom Italia à hauteur de 58

millions d’euros) et la baisse des impôts compensent l’évolution du

résultat opérationnel ajusté (EBITA).

Au 31 mars 2017, la position nette de trésorerie

s’élève à 473 millions d’euros, contre 1 068 millions d’euros au 31

décembre 2016. Cette évolution prend notamment en compte 203

millions d’euros de rachats d’actions. Au 31 mars 2017, la

trésorerie disponible du groupe s’élève à

4 016 millions d’euros, contre 5 070 millions

d’euros au 31 décembre 2016. En outre, Vivendi dispose d’une ligne

de crédit de 2 milliards d’euros. Au 9 mai 2017, cette

ligne était disponible à hauteur de 1,5 milliard d’euros.

Vivendi confirme les perspectives 2017 précédemment

annoncées : une augmentation de plus de 5 % du chiffre

d’affaires et, grâce aux mesures prises en 2016, un résultat

opérationnel ajusté (EBITA) en progression de l’ordre de 25 %.

Universal Music Group : forte

progression des résultats ; part croissante de l’abonnement et

du streaming dans le chiffre d’affaires

La musique, première activité de Vivendi avec Universal Music

Group (UMG), a amélioré en 2016 son retour à la croissance amorcé

l’année précédente. En 2016, l’industrie de la musique enregistrée

dans son ensemble a progressé de 5,9 %, selon les chiffres de

l’IFPI, et cela sur neuf de ses dix principaux marchés.

Pour UMG, le premier trimestre 2017 constitue le 6ème trimestre

consécutif de croissance de son chiffre d’affaires dans la musique

enregistrée à taux de change constant, portée essentiellement par

les revenus des abonnements et du streaming qui, en progression de

49 %, représente aujourd’hui 46 % du chiffre d’affaires de la

musique enregistrée.

La croissance durable des abonnements et du streaming repose sur

un marché de la distribution numérique sain et compétitif. UMG a

été la première major à avoir annoncé un nouvel accord stratégique

de licence avec Spotify, le 4 avril dernier. Cet accord permet

notamment une plus grande flexibilité lors de la sortie de nouveaux

albums et la mise en place de campagnes de marketing innovantes sur

la plus importante plateforme de streaming dans le monde. Dans le

même temps, UMG veille à octroyer des licences et à soutenir le

développement des services par abonnement dans les pays émergents,

en partenariat avec des acteurs tant mondiaux que nationaux. Plus

de 400 accords de licence numérique ont été conclus à ce jour dans

le monde.

Dans ce contexte, il convient de corriger la distorsion de

marché entre, d’une part, l’immense consommation de musique sur des

plateformes dont les contenus sont générés par les utilisateurs et,

d’autre part, les faibles revenus rétrocédés à ceux qui créent et

investissent dans la musique. La Commission européenne a reconnu

l’existence d’une telle distorsion. Les solutions qu’elle préconise

doivent à présent être examinées par le Parlement et le Conseil

européens. Un cadre légal approprié en la matière devrait cependant

être établi partout dans le monde.

Groupe Canal+ : redressement de la

France prévu pour la 2ème partie de l’année ;

poursuite du développement à l’international

Le plan de transformation des activités de télévision payante en

France mis en place en 2016 commence à porter ses fruits. Il

comprend notamment la refonte de la politique commerciale en

novembre dernier avec des offres plus modulaires (packs thématiques

en option autour de la chaîne Canal+) et plus souples (avec et sans

engagement; contrats à 24 mois), les accords de distribution

conclus avec Orange et Free, et le plan de réduction de 300

millions d’euros à l’horizon 2018 (dont 110 millions d’euros

réalisés en 2016).

Les premiers effets positifs des nouvelles offres ont été

observés en mars 2017 quand, pour la première fois depuis de

nombreux trimestres, le nombre de nouveaux abonnements aux chaînes

payantes a compensé celui des désabonnements. Leur impact sur le

résultat opérationnel ajusté (EBITA) de Groupe Canal+ devrait être

tangible au second semestre 2017, avec un inversement de la

tendance baissière constatée depuis 2012.

Groupe Canal+ poursuit l’accélération de son développement à

l’international, en particulier en Afrique. Cela passe tout à la

fois par la sécurisation de certains droits clés (à l’instar

récemment des droits de la Coupe du monde de football 2018 pour la

diffusion payante en Afrique) et par des investissements dans les

moyens de diffusion de l’offre qui a été largement étoffée ces

dernières années.

Le développement international passe également par la production

et la distribution de contenus originaux. La Création Originale

emblématique de Canal+, Versailles, a ainsi été commercialisée dans

plus de 100 territoires quand Jour Polaire et Baron Noir se

vendaient dans 80 pays. Le catalogue de Studiocanal, fort de

6 500 titres dont plusieurs ont fait l’objet d’une

remasterisation récente, est également valorisé à l’international.

Studiocanal a ainsi passé récemment au Japon une vingtaine

d’accords avec des distributeurs locaux autour notamment des films

d’Alain Delon. Une sortie mondiale d’une nouvelle version 3D

de Terminator 2 est prévue au second semestre.

La tendance négative du résultat opérationnel ajusté (EBITA)

enregistrée au premier trimestre par Groupe Canal+ devrait

s’inverser au second semestre 2017, avec une évolution

positive par rapport au second semestre de 2016. Pour l’ensemble de

l’année 2017, Groupe Canal+ considère que l’EBITA devrait s’élever

à environ 350 millions d’euros.

Gameloft : deuxième meilleur trimestre

de son histoire

Gameloft enregistre le deuxième meilleur trimestre de son

histoire, avec un chiffre d’affaire à 68 millions d’euros au

premier trimestre 2017.

Gameloft bénéficie notamment de la très bonne performance de son

back catalogue, grâce aux changements mis en œuvre depuis plusieurs

mois dans les équipes en charge des mises à jour des jeux et grâce

à une plus grande efficacité de la politique d’acquisition client.

Des jeux phares tels que Dragon Mania Legends, Disney Magic

Kingdoms, March of Empires, Modern Combat 5, Sniper Fury, en plus

de Asphalt Airborne, ont vu leurs ventes quotidiennes sensiblement

augmenter au premier trimestre 2017. Le jeu Asphalt Airborne a

dépassé le seuil des 300 millions de téléchargements, devenant

un des jeux les plus téléchargés de l’histoire du jeu vidéo sur

téléphone mobile.

Gameloft a commercialisé deux nouveaux jeux sur smartphones en

mars 2017 : Gangstar New Orleans et N.O.V.A. Legacy qui

totalisent respectivement plus de 7 millions et 12 millions de

téléchargements à ce jour.

Au premier trimestre 2017, près des deux tiers des ventes de

Gameloft ont été réalisées avec ses propres franchises et marques

de jeux.

Telecom Italia : la liste présentée par

Vivendi au Conseil d’administration a obtenu la majorité à

l’Assemblée générale

La liste présentée par Vivendi, premier actionnaire de Telecom

Italia, au Conseil d’administration a obtenu la majorité à

l’Assemblée générale qui s’est tenue le 4 mai 2017. Le Conseil

d’administration nouvellement constitué est composé de 15 membres.

Dix membres sont indépendants, trois membres (Arnaud de

Puyfontaine, Hervé Philippe et Frédéric Crépin) représentent

Vivendi et deux membres (Giuseppe Recchi et Flavio Cattaneo)

assurent la continuité de la gouvernance.

Vivendi réaffirme son engagement de long terme à l’égard de

Telecom Italia et sa volonté de créer significativement de la

valeur pour les clients, les salariés et les actionnaires de

l’opérateur de télécoms.

Création d’un Comité RSE au Conseil de

surveillance

Le Conseil de surveillance a décidé, lors de sa réunion de ce

jour, de créer un nouveau Comité en son sein, le Comité RSE

(Responsabilité Sociétale d’Entreprise). Fort des engagements de

Vivendi en la matière, le Comité analysera et évaluera les enjeux

et la stratégie RSE du Groupe, dans une perspective de création de

valeur à long terme pour toutes les parties prenantes.

Commentaires financiers sur les activités de

Vivendi

Universal Music Group

Le chiffre d’affaires d’Universal Music Group (UMG) s’établit à

1 284 millions d’euros, en hausse de 12,7 % à taux de change et

périmètre constants par rapport au premier trimestre 2016 (+14,8 %

en données réelles).

Le chiffre d’affaires de la musique enregistrée progresse de

12,2 % à taux de change et périmètre constants grâce à la

croissance des revenus liés aux abonnements et au streaming (+49,0

%) qui compense largement la baisse continue des ventes de

téléchargements numériques et physiques.

Le chiffre d’affaires de l’édition musicale augmente de 14,0 % à

taux de change et périmètre constants, également porté par la

croissance des revenus liés aux abonnements et au streaming, ainsi

que ceux liés à certains droits d’auteur (synchronization). Le

chiffre d’affaires du merchandising et des autres activités

progresse de 13,3 % à taux de change constants, notamment grâce à

des ventes plus importantes.

Parmi les meilleures ventes de musique enregistrée du premier

trimestre 2017 figurent les titres de The Weeknd, le nouvel album

de Drake et la bande originale de La La Land, Cinquante nuances

plus sombres et du film de Disney Vaiana, la légende du bout du

monde.

Le résultat opérationnel courant (ROC) d’UMG s’élève à 141

millions d’euros, en hausse de 33,1 % à taux de change constants

par rapport au premier trimestre 2016 (+37,6 % en données réelles)

porté par la croissance du chiffre d’affaires.

Le résultat opérationnel ajusté (EBITA) d’UMG s’établit à 134

millions d’euros, en progression de 65,7 % à taux de change

constants par rapport au premier trimestre 2016 (+71,3 % en données

réelles). L’EBITA intègre la baisse des charges de restructuration

par rapport au premier trimestre 2016.

Groupe Canal+

Le chiffre d’affaires de Groupe Canal+ s’élève à 1 278 millions

d’euros, en baisse de 3,8 % par rapport au premier trimestre

2016.

Le chiffre d’affaires des activités de télévision payante en

France métropolitaine recule de 7,8 % par rapport au premier

trimestre 2016. Cette évolution reflète la réduction des plages en

clair sur la chaîne Canal+ et la décroissance du portefeuille

d’abonnés individuels (en recul de 401 000 sur un an à 5,145

millions d’abonnés) malgré une amélioration sensible des

performances commerciales à la suite du lancement des nouvelles

offres Canal mi-novembre 2016.

Le chiffre d’affaires des activités de télévision payante à

l’international affiche une croissance de 8,0 % par rapport au

premier trimestre 2016, grâce à la forte progression du parc

d’abonnés, particulièrement en Afrique où la hausse s’élève à

649 000 sur un an.

Fin mars 2017, le portefeuille global d’abonnés de Groupe Canal+

s’établit ainsi à 14,7 millions, en progression de 3,2 millions sur

un an, dont 2,9 millions de clients Free et Orange issus des

accords de distribution noués avec ces opérateurs fin 2016.

Le chiffre d'affaires publicitaire des chaînes gratuites en

France métropolitaine baisse légèrement sur un an, malgré une

hausse des revenus de C8 liée à une attractivité plus forte de la

chaîne qui confirme sa place de leader de la TNT et de cinquième

chaîne nationale.

Le chiffre d’affaires de Studiocanal s’établit à 95 millions

d’euros, en recul de 10,1 % par rapport au premier trimestre

2016 en raison de ventes vidéo en baisse partiellement compensées

par les bons résultats en salles de Sahara et d’Alibi.com, plus

important succès de Studiocanal en France de ces 10 dernières

années, avec 3,5 millions d’entrées.

Le résultat opérationnel courant (ROC) de Groupe Canal+

s’établit à 51 millions d'euros, contre 164 millions d’euros au

premier trimestre 2016, et le résultat opérationnel ajusté (EBITA)

est de 57 millions d’euros, contre 169 millions d'euros au premier

trimestre 2016. Cet écart s'explique principalement par une baisse

du chiffre d’affaires de la télévision payante en France

métropolitaine et une hausse des coûts de distribution chez

Studiocanal liée à un plus grand nombre de sorties en salles sur la

période.

Par ailleurs, début mai, Groupe Canal+, déjà partenaire de la

Formule 1 depuis 2013, a sécurisé l’intégralité des droits de

diffusion de la Formule 1, la Formule 2 et du GP3 pour les saisons

2018, 2019 et 2020.

Groupe Canal+ et CBS Corporation ont également signé un contrat

exclusif de licence et de marque pour Showtime en France. Le

contrat comprend au moins 10 séries actuelles ou futur, notamment

le nouveau Twin Peaks, la série culte de David Lynch.

Gameloft

Le chiffre d’affaires de Gameloft s’établit à 68 millions

d’euros au premier trimestre 2017, deuxième meilleur trimestre de

son histoire. Pour mémoire, Vivendi consolide Gameloft par

intégration globale depuis le 29 juin 2016. Le chiffre d’affaire se

répartit comme suit : 32 % pour la zone EMEA (Europe,

Moyen-Orient, Afrique), 29 % en Amérique du Nord, 27 % en

Asie Pacifique et 12 % en Amérique Latine.

Le chiffre d’affaires publicitaire de Gameloft progresse pour

atteindre 8 millions d’euros, soit 11,8 % du chiffre d’affaires

total au premier trimestre 2017.

La croissance du chiffre d’affaires et un strict suivi des coûts

permettent à Gameloft d’atteindre un résultat opérationnel courant

(ROC) de 4 millions d’euros au premier trimestre 2017. Le

résultat opérationnel ajusté (EBITA) de Gameloft s’établit à

3 millions d’euros au premier trimestre 2017.

Au premier trimestre 2017, le nombre de joueurs quotidien (DAU)

de Gameloft a atteint en moyenne 16 millions et le nombre de

joueurs mensuel (MAU) 138 millions. Il s’agit de niveaux légèrement

supérieurs aux DAU et MAU du quatrième trimestre 2016.

Vivendi Village

Le chiffre d’affaires de Vivendi Village s’élève à

26 millions d’euros, en hausse de 3,6 % par rapport au

premier trimestre 2016 (+6,3 % à taux de change constant et

+3,6 % à taux de change et périmètre constants). Sur la même

période, Vivendi Village enregistre une perte opérationnelle

courante (ROC) de 4 millions d’euros, stable comparé au

premier trimestre 2016. Le résultat opérationnel ajusté (EBITA) est

une perte de 4 millions d’euros.

Les activités de Vivendi Ticketing (billetterie), avec un

chiffre d’affaires de 12 millions d’euros au premier trimestre 2017

(+18,5 % à taux de change et périmètre constants), se sont

particulièrement distinguées, améliorant très fortement leur

résultat opérationnel courant (ROC).

MyBestPro (plateformes digitales de mise en relation entre

particuliers et professionnels) enregistre une hausse de 10 % de

son chiffre d’affaires et le maintien de son niveau de résultat

opérationnel courant (ROC) au premier trimestre 2017.

Quatre salles CanalOlympia supplémentaires ont été ouvertes au

Burkina Faso, au Cameroun, en Guinée et au Niger au premier

trimestre 2017. Une cinquième salle est ouverte aujourd’hui au

Sénégal.

Nouvelles initiatives : Dailymotion et

Vivendi Content

La vocation du segment d’activités « Nouvelles Initiatives » est

de regrouper les projets du Groupe en phase de lancement ou de

développement, notamment Dailymotion, Vivendi Content et GVA (Group

Vivendi Africa).

« Nouvelles Initiatives » enregistre un chiffre

d’affaires et une perte opérationnelle courante (ROC) de

respectivement 10 millions d’euros et 16 millions

d’euros.

Dailymotion a engagé en 2016 un important plan de relance.

Dailymotion entend en effet proposer à ses utilisateurs une

nouvelle expérience permettant de mieux découvrir et consommer des

vidéos, y compris en live, directement en lien avec les centres

d’intérêt et les envies de chacun. Dailymotion s’appuiera pour cela

sur les contenus issus de centaines de partenariats noués dans le

monde entier avec différents contributeurs de premier plan

(éditeurs, groupes média, etc.).

Cette nouvelle expérience se concrétisera en juin 2017 avec le

lancement mondial d’une interface utilisateur entièrement revisitée

sur l’ensemble des écrans, en particulier mobiles, qui marquera une

étape importante dans la relance de Dailymotion.

Pour toute information complémentaire, se référer au document

« Rapport financier et états financiers condensés non audités

du premier trimestre clos le 31 mars 2017 » qui sera mis en

ligne ultérieurement sur le site Internet de Vivendi

(www.vivendi.com).

Notes1Vivendi a procédé à des changements de présentation

de son compte de résultat consolidé à compter du 1er janvier

2017 : se reporter à l’annexe IV du présent communiqué de

presse pour une description détaillée de ces changements de

présentation et les réconciliations avec les éléments publiés

antérieurement.2Le périmètre constant permet de retraiter les

impacts des acquisitions de Thema America par Groupe Canal+ (7

avril 2016), Gameloft (29 juin 2016) et Paddington au sein de

Vivendi Village (30 juin 2016).3Mesures à caractère non strictement

comptable.4Pour la réconciliation de l’EBIT à l’EBITA et au ROC,

ainsi que du résultat net, part du groupe, au résultat net ajusté,

voir l’annexe I.

A propos de Vivendi

Groupe industriel intégré dans les contenus et les médias,

Vivendi est présent sur toute la chaîne de valeur qui va de la

découverte des talents à la création, l’édition et la distribution

de contenus. Universal Music Group est le leader mondial de la

musique présent tant dans la musique enregistrée que l’édition

musicale et le merchandising. Il dispose de plus de 50 labels

couvrant tous les genres musicaux. Groupe Canal+ est le numéro un

de la télévision payante en France, présent également en Afrique,

en Pologne et au Vietnam. Sa filiale Studiocanal occupe la première

place du cinéma européen en termes de production, vente et

distribution de films et de séries TV. Gameloft est un des leaders

mondiaux des jeux vidéo sur mobile, fort de 2 millions de jeux

téléchargés par jour. Vivendi Village rassemble Vivendi

Ticketing (billetterie au Royaume-Uni, aux Etats-Unis et en

France), MyBestPro (conseil d’experts), Watchever (service de

streaming par abonnement), Radionomy (audionumérique), la salle de

spectacles L’Olympia et le Théâtre de L’Oeuvre à Paris, les salles

de spectacles CanalOlympia en Afrique et Olympia Production. Avec 3

milliards de vidéos vues par mois, Dailymotion est l’une des plus

grandes plateformes d’agrégation et de diffusion de contenus vidéo

au monde. www.vivendi.com, www.cultureswithvivendi.com

Avertissement Important

Déclarations prospectives. Le présent communiqué de presse

contient des déclarations prospectives relatives à la situation

financière, aux résultats des opérations, aux métiers, à la

stratégie et aux perspectives de Vivendi, y compris en termes

d’impact de certaines opérations et de rachats d’action. Même si

Vivendi estime que ces déclarations prospectives reposent sur des

hypothèses raisonnables, elles ne constituent pas des garanties

quant à la performance future de la société. Les résultats

effectifs peuvent être très différents des déclarations

prospectives en raison d'un certain nombre de risques et

d'incertitudes, dont la plupart sont hors de notre contrôle,

notamment les risques liés à l'obtention de l'accord d'autorités de

la concurrence et d’autres autorités réglementaires ainsi que

toutes les autres autorisations qui pourraient être requises dans

le cadre de certaines opérations et les risques décrits dans les

documents déposés par Vivendi auprès de l'Autorité des Marchés

Financiers, également disponibles en langue anglaise sur notre site

(www.vivendi.com). Les investisseurs et les détenteurs de valeurs

mobilières peuvent obtenir gratuitement copie des documents déposés

par Vivendi auprès de l'Autorité des Marchés Financiers

(www.amf-france.org) ou directement auprès de Vivendi. Le présent

communiqué de presse contient des informations prospectives qui ne

peuvent s'apprécier qu'au jour de sa diffusion. Vivendi ne prend

aucun engagement de compléter, mettre à jour ou modifier ces

déclarations prospectives en raison d’une information nouvelle,

d’un évènement futur ou de tout autre raison.

ADR non sponsorisés. Vivendi ne sponsorise pas de programme

d’American Depositary Receipt (ADR) concernant ses actions. Tout

programme d’ADR existant actuellement est « non sponsorisé » et n’a

aucun lien, de quelque nature que ce soit, avec Vivendi. Vivendi

décline toute responsabilité concernant un tel programme.

CONFERENCE ANALYSTESIntervenants :Arnaud de

PuyfontainePrésident du DirectoireHervé PhilippeMembre

du Directoire et Directeur Financier

Date : 11 mai 2017Présentation à 18h00 heure de Paris –

17h00 heure de Londres – 12h00 heure de New York

Les journalistes peuvent seulement écouter la

conférence.La conférence se tient en

anglais.Internet : La conférence pourra être suivie

sur Internet : www.vivendi.com (audiocast)

Numéros d’appel pour la conférence

téléphonique :France : +33 (0)1 76 77 22 74Royaume Uni :

+44(0) 330 336 9105USA : +1 719 325 4746Confirmation

code : 6897389

Sur notre site www.vivendi.com seront disponibles les

numéros pour le service de ré-écoute (14 jours), un service de web

cast audio et les « slides » de la présentation.

ANNEXE IVIVENDICOMPTE DE

RÉSULTAT(IFRS, non audité)

1er trimestres clos le 31mars

% devariation

2017

2016

CHIFFRE D'AFFAIRES 2 663 2 491 +

6,9% Coût des ventes (1 692) (1 510) Charges administratives et

commerciales hors amortissements des actifs incorporels liés aux

regroupements d'entreprises (818) (753)

Résultat opérationnel

courant (ROC)* 153 228 -32,8% Charges de

restructuration (4) (21) Autres charges et produits opérationnels -

6

Résultat opérationnel ajusté (EBITA)* 149

213 -29,9% Amortissements et dépréciations des actifs

incorporels liés aux regroupements d'entreprises (25) (55) Reprises

de provision au titre des litiges securities class action et

Liberty Media aux États-Unis 27 240 Quote-part dans le résultat net

des sociétés mises en équivalence 34 (13)

RÉSULTAT OPÉRATIONNEL

(EBIT) 185 385 - 52,0% Coût du financement

(15) (8) Produits perçus des investissements financiers 2 1 Autres

charges et produits financiers (6) 563

(19) 556

Résultat des activités avant impôt 166 941

- 82,4% Impôt sur les résultats (58) (65)

Résultat net

des activités poursuivies 108 876 - 87,7%

Résultat net des activités cédées ou en cours de cession - (1)

Résultat net 108 875 - 87,6% Intérêts

minoritaires (7) (13)

RÉSULTAT NET, PART DU GROUPE

101 862 - 88,3% Résultat net, part du groupe

par action (en euros) 0,08 0,66 Résultat net, part du groupe dilué

par action (en euros) 0,08 0,66

Résultat net ajusté*

155 99 + 57,2% Résultat net ajusté par action

(en euros)* 0,12 0,08 Résultat net ajusté dilué par action (en

euros)* 0,12 0,08

Données en millions d’euros, sauf données par

action.

*Mesures à caractère non strictement comptable.

Nota : Vivendi a procédé à des changements de

présentation de son compte de résultat consolidé à compter du 1er

janvier 2017 : se reporter à l’annexe IV du présent communiqué

de presse pour une description détaillée de ces changements de

présentation et les réconciliations avec les éléments publiés

antérieurement. Compte tenu de ces reclassements, le

« résultat opérationnel » du 1er trimestre 2016 s’établit

à 385 millions d’euros (contre 968 millions d’euros tel

que publié en 2016).

Le résultat opérationnel courant (ROC), le résultat opérationnel

ajusté (EBITA - adjusted earnings before interest and

income taxes) et le résultat net ajusté (ANI - adjusted net

income), mesures à caractère non strictement comptable, doivent

être considérés comme des informations complémentaires, qui ne

peuvent se substituer à toute mesure des performances

opérationnelles et financières du groupe à caractère strictement

comptable et Vivendi considère qu’ils sont des indicateurs

pertinents des performances opérationnelles et financières du

groupe. La Direction de Vivendi utilise le résultat opérationnel

courant, le résultat opérationnel ajusté et le résultat net ajusté

dans un but informatif, de gestion et de planification car ils

permettent d’exclure la plupart des éléments non opérationnels et

non récurrents de la mesure de la performance des métiers.

Pour toute information complémentaire, se référer au document

« Rapport financier et états financiers condensés non audités

du premier trimestre 2017 » qui sera mis en ligne

ultérieurement sur le site internet de Vivendi

(www.vivendi.fr).

ANNEXE

I(suite)VIVENDICOMPTE DE RÉSULTAT(IFRS, non

audité)Réconciliation du résultat net, part du groupe au

résultat net ajusté

1er trimestres clos le 31mars

(en millions d'euros) 2017 2016

Résultat net, part du

groupe (a) 101 862 Ajustements Amortissements et

dépréciations des actifs incorporels liés aux regroupements

d'entreprises 25 55 Amortissement des actifs incorporels liés aux

sociétés mises en équivalence 15 - Reprises de provision au titre

des litiges securities class action et Liberty Media aux États-Unis

(a) (27) (240) Autres charges et produits financiers 6 (563)

Résultat net des activités cédées ou en cours de cession (a) - 1

Impôt sur les ajustements 37 (13) Intérêts minoritaires sur les

ajustements (2) (3)

Résultat net ajusté 155 99

a. Tels que présentés au compte de résultat consolidé.

Compte de résultat ajusté

1er trimestres clos le 31mars

% devariation

(en millions d'euros) 2017 2016

Chiffre d'affaires

2 663 2 491 + 6,9% Résultat opérationnel

courant (ROC) 153 228 - 32,8% Résultat

opérationnel ajusté (EBITA) 149 213 -

29,9% Quote-part dans le résultat net des sociétés mises en

équivalence 49 (13) Coût du financement (15) (8) Produits perçus

des investissements financiers 2 1 Résultat des activités avant

impôt ajusté 185 193 Impôt sur les résultats (21) (78) Résultat net

ajusté avant intérêts minoritaires 164 115 Intérêts minoritaires

(9) (16)

Résultat net ajusté 155 99 +

57,2%

ANNEXE IIVIVENDICHIFFRE

D’AFFAIRES, RÉSULTAT OPERATIONNEL COURANTET RÉSULTAT

OPERATIONNEL AJUSTÉ PAR METIER(IFRS, non audité)

1er trimestres clos le 31 mars (en millions d'euros)

2017 2016

% devariation

% devariation àtaux dechangeconstants

% devariation àtaux dechange

etpérimètreconstants (a)

Chiffre d'affaires Universal Music Group 1 284 1 119 +14,8%

+12,7% +12,7% Groupe Canal+ 1 278 1 328 -3,8% -3,4% -3,5% Gameloft

68 - na na na Vivendi Village 26 25 +3,6% +6,3% +3,6% Nouvelles

Initiatives 10 30 Eliminations des opérations intersegment (3) (11)

Total Vivendi 2 663 2 491

+6,9% +6,2% +3,4% Résultat

opérationnel courant (ROC) Universal Music Group 141 102 +37,6%

+33,1% +33,1% Groupe Canal+ 51 164 -69,0% -70,4% -70,2% Gameloft 4

- na na na Vivendi Village (4) (4) Nouvelles Initiatives (16) (9)

Corporate (23) (25)

Total Vivendi

153 228 -32,8% -36,3% -37,2%

Résultat opérationnel ajusté (EBITA) Universal Music

Group 134 79 +71,3% +65,7% +65,7% Groupe Canal+ 57 169 -66,3%

-67,7% -67,5% Gameloft 3 - na na na Vivendi Village (4) - Nouvelles

Initiatives (16) (10) Corporate (25) (25)

Total Vivendi 149 213 -29,9%

-33,6% -34,0%

na : non applicable.Le périmètre constant permet de retraiter

les impacts des acquisitions de Thema America par Groupe Canal+ (7

avril 2016), Gameloft (29 juin 2016) et Paddington au sein de

Vivendi Village (30 juin 2016).

ANNEXE IIIVIVENDIBILAN

CONSOLIDÉ(IFRS, non audité)

(en millions d'euros)

31 mars 2017(non audité)

31 décembre2016

ACTIF Ecarts d'acquisition 10 839 10 987 Actifs de contenus

non courants 2 175 2 169 Autres immobilisations incorporelles 304

310 Immobilisations corporelles 646 671 Titres mis en équivalence 4

476 4 416

Actifs financiers non courants

4 154 3 900 Impôts différés 684 752

Actifs non courants

23 278 23 205 Stocks 124 123 Impôts courants

561 536 Actifs de contenus courants 973 1 054 Créances

d'exploitation et autres 2 160 2 273 Actifs financiers courants 1

087 1 102 Trésorerie et équivalents de trésorerie 3 046 4 072

Actifs courants 7 951 9 160

TOTAL ACTIF 31 229 32 365 CAPITAUX

PROPRES ET PASSIF Capital 7 079 7 079 Primes d'émission 4 238 4

238 Actions d'autocontrôle (670) (473) Réserves et autres 8 615 8

539

Capitaux propres attribuables aux actionnaires de Vivendi

SA 19 262 19 383 Intérêts minoritaires 242 229

Capitaux propres 19 504 19 612

Provisions non courantes 1 714 1 785 Emprunts et autres passifs

financiers à long terme 2 968 2 977 Impôts différés 684 726 Autres

passifs non courants 102 126

Passifs non courants 5

468 5 614 Provisions courantes 412 356 Emprunts

et autres passifs financiers à court terme 615 1 104 Dettes

d'exploitation et autres 5 186 5 614 Impôts courants 44 65

Passifs courants 6 257 7 139

Total passif 11 725 12 753

TOTAL CAPITAUX PROPRES ET PASSIF 31 229 32 365

ANNEXE IVVIVENDICHANGEMENTS DE

PRÉSENTATION DU COMPTE DE RÉSULTAT CONSOLIDÉ(IFRS, non

audité)

Afin d’harmoniser la présentation du compte de résultat

consolidé avec le Groupe Bolloré, qui a décidé d’intégrer

globalement Vivendi dans ses comptes consolidés à compter du 26

avril 2017, Vivendi a procédé aux changements suivants de

présentation de son compte de résultat consolidé à compter du 1er

janvier 2017 :

- la quote-part de résultat net des

sociétés mises en équivalence est reclassée au sein du « résultat

opérationnel », les entreprises sous influence notable ayant une

nature opérationnelle dans le prolongement des activités du groupe.

Au titre du premier trimestre 2016, le reclassement s’applique à

une charge de 13 millions d’euros ;

- les impacts liés aux opérations

d’investissements financiers, qui étaient auparavant inclus parmi

les « autres charges et produits du résultat opérationnel », sont

reclassés dans les « autres charges et produits financiers ». Ils

comprennent les plus ou moins-values de cession ou les

dépréciations des titres mis en équivalence et des autres

investissements financiers. Au titre du premier trimestre 2016, le

reclassement s’applique à un produit net de 570 millions

d’euros.

Par ailleurs, les impacts liés aux opérations avec les

actionnaires (sauf lorsqu’elles sont directement comptabilisées en

capitaux propres), en particulier la reprise de provision de

240 millions d’euros constatée au 31 mars 2016 au titre du

litige Liberty Media aux États-Unis, sont maintenus dans le

« résultat opérationnel ».

Conformément aux dispositions de la norme IAS 1, Vivendi a

appliqué ces changements de présentation à l’ensemble des périodes

antérieurement publiées :

2016 (en millions d'euros)

1ertrimestreclos le 31mars

2etrimestreclos le 30juin

Semestreclos le 30

juin

3etrimestreclos le 30septembre

Sur neufmois au30septembre

4etrimestreclos le 31décembre

Exerciceclos le 31décembre

Résultat opérationnel (EBIT) (tel que publié antérieurement)

968 94 1 062 216 1 278

(84) 1 194 Reclassements Quote-part dans le résultat

net des sociétés mises en équivalence - 13 + 25 + 12 + 76 + 88 + 81

+ 169 Autres produits - 580 - 77 - 657 - - 657 - 4 - 661 Autres

charges + 10 + 102 + 112 + 3 + 115 + 70 + 185

Résultat

opérationnel (EBIT) (nouvelle définition) 385 144

529 295 824 63 887

Consultez la

version source sur businesswire.com : http://www.businesswire.com/news/home/20170511006140/fr/

VivendiMédiasParisJean-Louis Erneux, +33 (0) 1 71

71 15 84Solange Maulini, +33 (0) 1 71 71 11 73ouLondresTim

Burt (Teneo Strategy), +44 20 7240 2486ouRelations

InvestisseursParisLaurent Mairot, +33 (0) 1 71 71 35

13Julien Dellys, +33 (0) 1 71 71 13 30

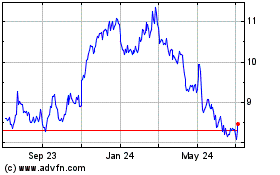

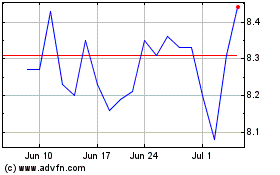

Telefonica Brasil (NYSE:VIV)

Historical Stock Chart

From Aug 2024 to Sep 2024

Telefonica Brasil (NYSE:VIV)

Historical Stock Chart

From Sep 2023 to Sep 2024