Unibel : Information financière du 1er semestre 2023 Chiffre

d’affaires et résultats

Suresnes, le 27 juillet 2023 –

18h00

UnibelInformation

financière du 1er semestre

2023Chiffre d’affaires et résultats

Performance solidedans

un contexte inflationniste persistant

- Chiffre d’affaires

semestriel à 1,8 Md€, en

croissance organique de + 9,1

%1 et en progression de +6,3 % en données

publiées :

- Solide croissance de l’activité

fruit2 sur l’ensemble des géographies.

- Accélération de la croissance en

Chine et tendance positive en Amérique du Nord.

- Bonne performance des marques cœur

fromagères, notamment Kiri® et Boursin®.

- Bonne dynamique des canaux de

distribution e-commerce et Out of Home (OOH).

- Une performance financière

semestrielle positive, grâce à une gestion responsable de la

revalorisation des prix et aux efforts de productivité pour

compenser l’inflation :

- Résultat opérationnel à 103 M€, en

progression de +54,7 %.

- Résultat net part du Groupe à 48 M€

contre 28 M€ au premier semestre 2022.

- Poursuite de l’approche

pionnière d’innovation et des engagements RSE :

- Investissement dans la start-up de

biotechnologie Climax Foods Inc pour créer des alternatives

végétales, grâce à l’intelligence artificielle.

- Signature d’un accord commercial

inédit avec le groupe Carrefour au service de la transition

alimentaire et climatique.

- Lancement d’une alliance

multi-acteurs en faveur du développement de l’agriculture

régénératrice, à l’initiative de Bel.

|

Les montants sont exprimés en millions d’euros

et arrondis au million le plus proche. Les ratios et écarts sont

calculés à partir des montants sous-jacents et non à partir des

montants arrondis.

Chiffres clés

|

millions d’euros |

1er semestre

2023 |

1er semestre

2022 |

Variationen données

publiées |

Variationà périmètre

comparable3 |

% Organique |

|

Chiffre d’affaires |

1 790 |

1 683 |

6,3 % |

7,7 % |

9,1 % |

| Résultat

opérationnel courant |

109 |

77 |

42,7 % |

32,1 % |

|

| Marge

opérationnelle courante |

6,1% |

4,6% |

150 pbs |

110 bps |

|

| Résultat

opérationnel |

103 |

66 |

54,7 % |

29,5 % |

|

| Résultat

financier |

-24 |

-15 |

(9) M€ |

|

|

|

Résultat net part du Groupe |

48 |

28 |

20 M€ |

|

|

Florian Sauvin, Président du Conseil de

surveillance d’Unibel : « Les résultats financiers du

Groupe Bel sont de bonne facture dans un environnement économique

et financier qui demeure complexe. À travers cette performance

solide et créatrice de valeur pour l’ensemble de nos parties

prenantes, Bel continue de démontrer la pertinence de son modèle

d’entreprise responsable, familiale, et indépendante ».

Eric de

Poncins,

Président du Directoire d’Unibel

: « La performance de Bel sur le premier semestre 2023 illustre la

bonne exécution de notre stratégie, qui vise à offrir au plus grand

nombre des portions de bien manger sur nos 3 territoires

complémentaires : le lait, le fruit, et le végétal. Dans un

contexte inédit, le Groupe a de nouveau démontré la résilience de

son modèle en réalisant une performance financière solide et en

poursuivant son développement à l’international. Sur la seconde

partie de l’année, le Groupe restera attentif à l’évolution de la

situation macroéconomique et continuera à déployer sa feuille de

route stratégique en s’appuyant sur la qualité de ses équipes, la

diversité de ses territoires d’activités et la force de ses

marques ».

Une performance financière marquée par une forte

croissance organique et un redressement des marges

Chiffre d’affaires

Au premier semestre 2023, le groupe a enregistré

un chiffre d’affaires consolidé de 1 790 millions d’euros, soit une

croissance organique de +9,1 % comparé au premier semestre 2022. En

données publiées, la croissance s’établit à +6,3 %, traduisant

d'une part un effet périmètre négatif de -1,4 %, correspondant à la

cession de la participation de Bel dans la société marocaine

Safilait, partiellement compensée par sa prise de participation

majoritaire dans la société chinoise Shandong Junjun Cheese, et

d’autre part, un effet de change légèrement défavorable de -1,4

%.

La croissance du chiffre d’affaires s’explique

principalement par la très bonne performance de l’activité fruit,

la forte trajectoire de croissance à deux chiffres en Chine et la

performance solide des marques cœur, notamment de Kiri® et

Boursin®. Sur le pilier végétal, Boursin® plant-based poursuit sa

très bonne dynamique en Amérique du Nord. Dans un contexte

d’inflation généralisée persistante, le Groupe enregistre un

retrait de ses volumes de vente dans certaines zones géographiques,

compensé par une gestion responsable des revalorisations de prix de

ses produits. Enfin, les canaux de distribution, e-commerce et Out

of Home (OOH), maintiennent leur orientation positive dans la

quasi-totalité des zones géographiques, avec des croissances à deux

chiffres.

L’analyse par segment est la suivante :

|

|

Premier semestre |

|

millions d’euros |

2023 |

2022 |

Variation en % |

Dont croissance organique** |

|

Marchés matures |

1 253 |

1 246 |

0,5 % |

6,3 % |

|

Nouveaux territoires* |

537 |

436 |

23,0 % |

16,9 % |

|

Total |

1 790 |

1 683 |

6,3 % |

9,1 % |

* Comprenant les activités de MOM (Mont-Blanc,

Materne), les marchés d’Afrique Sub-saharienne et la Chine.**

Incluant le retraitement de l’environnement d’hyperinflation en

Iran et en Turquie.

Marchés matures

Dans un contexte général de sensibilité accrue

des consommateurs aux prix, les marchés matures font preuve de

résilience et affichent une croissance organique positive de + 6,3

%.

L’activité en Amérique du Nord est globalement

positive grâce à la solide dynamique de Boursin® dans l’ensemble de

la zone géographique. Le Canada signe une très bonne performance,

marquée par la bonne performance de Babybel® et la confirmation du

succès de la version végétale de Boursin®.

L’activité en Europe a été marquée par la bonne

performance de Babybel® au Royaume-Uni et a été soutenue par les

revalorisations de prix, qui compensent une baisse de la

consommation en volume, du fait de la baisse du pouvoir d’achat des

consommateurs.

La situation dans les pays du Proche et du Moyen

Orient est en nette amélioration en organique par rapport à l’année

précédente, aussi bien en parts de marché qu’en volumes. La

décroissance de la zone Moyen Orient, Grande Afrique en données

publiées correspond à la cession de la participation de Bel dans la

société marocaine Safilait.

Nouveaux territoires*

Les Nouveaux territoires poursuivent leur solide

trajectoire de croissance et affichent une croissance organique

positive de + 16,9 %. Cette performance est soutenue par la bonne

performance de l’activité fruit4, très dynamique

dans l’ensemble des géographies. La Chine connaît une très forte

accélération de son chiffre d’affaires pour la quatrième année

consécutive, soutenue par la performance de la marque Kiri®.

* Comprenant les marchés d’Afrique

Sub-saharienne, la Chine et les activités de MOM (Mont-Blanc,

Materne)

Chiffre d’affaires par zones géographiques

|

|

Premier semestre |

|

millions d’euros |

2023 |

2022 |

Variation en % |

Dont croissance organique* |

|

Europe |

791 |

739 |

7,0 % |

7,3 % |

| Moyen Orient,

Grande Afrique |

305 |

339 |

(10,0) % |

10,3 % |

|

Amériques, Asie |

694 |

605 |

14,6 % |

10,7 % |

|

Total |

1 790 |

1 683 |

6,3 % |

9,1 % |

* Incluant le retraitement de l’environnement

d’hyperinflation en Iran et en Turquie.

Résultat

Le résultat opérationnel du Groupe atteint 103

millions d’euros pour le premier semestre 2023, en progression de

+54,7 % par rapport à celui du premier semestre 2022.

Le résultat opérationnel par segment est le

suivant :

|

millions d’euros |

1er semestre2023 |

1er semestre2022 |

Variationen

% |

|

Marchés matures |

35 |

17 |

103,5 % |

|

Nouveaux territoires* |

68 |

49 |

37,6 % |

|

Total |

103 |

66 |

54,7 % |

* Comprenant les marchés d’Afrique

Sub-saharienne, la Chine et les activités de MOM (Mont-Blanc,

Materne).

Au premier semestre 2023, le résultat

opérationnel du Groupe progresse de 36 millions d’euros , malgré

une inflation qui s’est encore fortement accrue notamment sur

l’énergie et les salaires, en raison de la politique responsable

des revalorisations tarifaires, de l’accélération des efforts de

productivité, ainsi que d’un effet de base favorable par rapport au

premier semestre 2022, qui avait été négativement impacté par

l’effet de décalage dans le temps entre les surcoûts engendrés par

les pressions inflationnistes sur les postes d’achats du Groupe et

la répercussion de ces surcoûts sur les prix de vente.

Après prise en compte du résultat financier et

des charges d’impôt, le résultat net part du Groupe du premier

semestre 2023 s’élève à 48 millions d’euros, contre 28 millions

d’euros au 30 juin 2022.

Situation financière

La situation financière du groupe demeure

solide, avec une dette financière nette de 1 079 millions d’euros

au 30 juin 2023 contre 951 millions d’euros au 31 décembre 2022.

Cette évolution s’explique principalement par un effet de

saisonnalité sur le besoin en fonds de roulement. Les capitaux

propres du Groupe s’élèvent maintenant à 1 347 millions d’euros,

contre 1 354 millions d’euros au 31 décembre 2022.

Le Groupe dispose toujours d’une forte

liquidité. Au 30 juin 2023, les excédents de trésorerie et

équivalents de trésorerie s’élèvent à 427 millions d’euros et les

lignes de crédit non tirées sont de 550 millions d’euros avec des

maturités 2027.

Poursuite des efforts en matière de

responsabilité environnementale et sociétale

L’ensemble de l’action de Bel a été une nouvelle

fois récompensé par une médaille de platine EcoVadis 2023 avec une

note globale de 81% en progression de 2 points par rapport à

l’année précédente.

En février, le groupe Bel a signé avec le groupe

Carrefour un accord commercial innovant au service de la transition

alimentaire et climatique, renouvelant les bases de la relation

distributeur-industriel. L’ensemble des mesures prises, tout à fait

inédit au sein du secteur, constitue un socle complet au service

des consommateurs, respectueux de la filière laitière, et tourné

vers la transition climatique limitée à 1,5 degré.

En avril, le Groupe a investi dans une start-up

spécialisée en biotechnologie, Climax Foods Inc, afin de créer la

nouvelle génération d’alternatives 100% végétales aux fromages de

La Vache qui rit®, Kiri®, Boursin®, Babybel® et Nurishh®. A travers

ce partenariat, Bel entend répondre au triple défi : d’offrir

des produits durables, nutritionnellement bons et économiquement

accessibles à tous.

Enfin, Bel réaffirme sa volonté de déployer sur

l’ensemble de ses bassins laitiers des pratiques d’agriculture

régénératrice. C’est pourquoi le groupe a annoncé en mars 2023 la

création d’une alliance, avec pour objectif de rassembler à

l’échelle internationale, tous les partenaires souhaitant

travailler ensemble autour du développement d’une agriculture

capable de régénérer les sols et de restaurer la biodiversité. En

parallèle, Bel s’est aussi engagé à déployer dès 2024, la mise en

œuvre d’un complément alimentaire dans l’alimentation des vaches,

qui permettra de faire baisser d’1/4 les émissions de méthane, afin

de contribuer à limiter le réchauffement climatique sous le seuil

de +1,5°C.

Perspectives 2023

Dans la lignée de l’exercice 2022, le groupe a

démontré une nouvelle fois ce semestre sa résilience en

enregistrant une solide croissance organique et un redressement de

ses marges, malgré des pressions inflationnistes qui se sont encore

significativement aggravées.

Le Groupe renouvelle sa vigilance et sa

prudence, dans un contexte géopolitique et économique

particulièrement volatil, marqué notamment par une inflation

généralisée élevée et une sensibilité accrue des consommateurs aux

prix. Bel reste mobilisé et entend continuer à investir dans ses

marques cœur pour soutenir leur développement, favoriser leur

accessibilité par le plus grand nombre et accroître ses parts de

marché sur ses marchés cibles prioritaires. Il pourra compter sur

la confiance des consommateurs dans ses marques iconiques, la

poursuite de sa trajectoire de croissance sur l’activité fruit et

en Chine, ainsi que le dynamisme de son activité en Amérique du

Nord, pour continuer à renforcer sa position sur ses trois

territoires complémentaires, le lait, le fruit et le végétal.

Définition des indicateurs financiers chez Bel

:

Le Groupe utilise en interne et dans sa

communication externe des indicateurs financiers non définis par

les normes IFRS. La définition des indicateurs non définis par les

normes IFRS est détaillée ci-après :

La croissance organique

correspond à la croissance observée du chiffre d’affaires à

l’exclusion des effets de change, de périmètre (c’est-à-dire à taux

de change et périmètre constants) et d’inflation en Iran et en

Turquie. L’Iran étant considéré depuis 2020 en économie

d’hyperinflation et la Turquie depuis 2022, les impacts de

l’inflation (basé sur l’évolution du consumer price index (CPI))

sont retraités de la croissance organique du chiffre d’affaires. Le

taux de croissance organique est calculé en

rapportant le chiffre d’affaires de la période A aux taux de change

de la période A-1.

La marge opérationnelle

correspond au résultat opérationnel.

La dette financière nette est

définie dans la note 5.6 de l’Annexe aux comptes consolidés

résumés ; elle est constituée des dettes financières à long et

court termes, des passifs de droits d’usage à long et à court

termes et des concours bancaires courants diminués de la trésorerie

et des équivalents de trésorerie.

Ce communiqué peut contenir des informations de

nature prévisionnelle. Ces informations constituent soit des

tendances, soit des objectifs, et ne sauraient être regardées comme

des prévisions de résultat ou de tout autre indicateur de

performance. Ces informations sont soumises par nature à des

risques et incertitudes, qui peuvent dans certains cas être hors de

contrôle du groupe Bel. Une description plus détaillée de ces

risques et incertitudes figure dans le Rapport Annuel du groupe

Bel, disponible sur son site internet (www.groupe-bel.com). Des

informations plus complètes sur le Groupe Bel peuvent être obtenues

sur son site internet (www.groupe-bel.com), rubrique

« Information réglementée ».

A propos d’Unibel

Unibel est la société holding animatrice du

Groupe Bel, acteur majeur de l’alimentation à travers des portions

de bien manger laitières, fruitières ou végétales, et l’un des

leaders mondiaux du secteur des fromages de marque. Son

portefeuille de produits différenciés et d’envergure internationale

tels que La Vache qui rit®, Kiri®, Babybel®, Boursin®, Nurishh®,

Pom’Potes® ou GoGo squeeZ®, ainsi qu’une vingtaine d’autres marques

locales, lui ont permis de réaliser en 2022 un chiffre d’affaires

de 3,6 milliards d’euros.

10 800 collaborateurs répartis dans une

quarantaine de filiales dans le monde contribuent à déployer la

mission du Groupe : offrir une alimentation plus saine et

responsable pour tous. Ses produits sont élaborés dans 29 sites de

production et distribués dans près de 120 pays.

https://unibel.fr/------------------Contacts

presse

Havas Paris – Mael

Evinmael.evin@havas.com - 06.44.12.14.91

Havas Paris – Louis

Tilquinlouis.tilquin@havas.com - 06.02.15.67.69

1 Donnée retraitée des effets de change,

variations de périmètre et hyperinflation en Iran et Turquie.

L’effet de périmètre concerne d’une par la cession de la

participation dans la société marocaine Safilait au groupe Polmlek

et d’autre part la prise de participation dans la société Shandong

Junjun Cheese.2 L’activité fruit du groupe comprend les résultats

des marques Pom’Potes®, GoGo squeeZ® Materne, Mont-Blanc.3 Données

retraitées des impacts estimés de variation de périmètre (notamment

la cession de la participation dans la société marocaine Safilait

au groupe Polmlek en décembre 2022 et la prise de participation

dans la société Shandong Junjun Cheese en août 2022).

4 L’activité fruit du groupe comprend les

résultats des marques Pom’Potes®, GoGo squeeZ® Materne,

Mont-Blanc.

- Unibel_Information financière S1 2023 V4

- Unibel - Rapport financier semestriel 2023

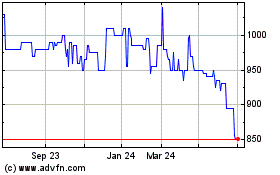

Unibel (EU:UNBL)

Historical Stock Chart

From Oct 2024 to Nov 2024

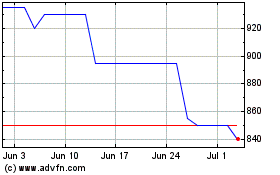

Unibel (EU:UNBL)

Historical Stock Chart

From Nov 2023 to Nov 2024