La Compagnie Pétrolière Impériale Limitée (TSE : IMO, NYSE

American : IMO) a annoncé aujourd’hui les modalités de son offre

publique de rachat importante (l’« offre ») aux termes de laquelle

la compagnie offrira de racheter aux fins d’annulation jusqu’à 1

500 000 000 $ de ses actions ordinaires (les « actions »). Sous

réserve de l’obtention d’une dispense en vertu des lois sur les

valeurs mobilières applicables des États-Unis, l’offre sera

réalisée au moyen d’une procédure d’adjudication à la hollandaise

modifiée qui permet notamment aux actionnaires de participer par le

biais d’un dépôt proportionnel. La procédure d’adjudication à la

hollandaise modifiée sera assortie d’une fourchette de prix de

dépôt allant de 78,50 $ par action à 94,00 $ par action. Tous les

montants sont présentés en dollars canadiens.

L’offre devrait être lancée le 3 novembre 2023 et pourra être

acceptée jusqu’à 17 h (heure de Calgary) le 8 décembre 2023, à

moins qu’elle ne soit retirée, prolongée ou modifiée par

L’Impériale. La compagnie a obtenu une dispense usuelle auprès des

autorités canadiennes en valeurs mobilières en ce qui concerne les

exigences de prise en charge proportionnelle et de prolongation de

l’offre, dont les détails figurent à la rubrique 3 de l’offre de

rachat (qui pourra être consultée sur SEDAR+ lorsque l’offre sera

lancée).

L’offre visera au plus 3,4 pour cent du nombre total d’actions

émises et en circulation de L’Impériale (selon un prix de rachat

égal au prix de rachat minimal par action et 554 945 083 actions

émises et en circulation à la fermeture des bureaux le 30 octobre

2023).

Exxon Mobil Corporation (« ExxonMobil ») l’actionnaire

majoritaire de L’Impériale, a avisé L’Impériale qu’elle fera un

dépôt proportionnel dans le cadre de l’offre afin de maintenir sa

participation proportionnelle à environ 69,6 % après la réalisation

de l’offre.

Les porteurs d’actions qui souhaitent déposer leurs actions en

réponse à l’offre pourront le faire (i) par voie de dépôt aux

enchères, où les actionnaires déposants indiquent le nombre

d’actions déposées à un prix donné d’au moins 78,50 $ et d’au plus

94,00 $ par action, en multiples de 0,25 $ par action, (ii) par

voie de dépôt au prix de rachat, où ils ne fixent pas de prix par

action, mais conviennent plutôt de faire racheter un nombre donné

d’actions au prix de rachat, défini ci-après, ou (iii) par voie de

dépôt proportionnel, où ils s’engagent à vendre, au prix de rachat,

le nombre d’actions qui leur permettra de maintenir leur

participation proportionnelle dans L’Impériale après l’offre. Les

actionnaires qui déposent valablement des actions sans indiquer la

méthode selon laquelle ils veulent déposer ces actions ou qui font

un dépôt proportionnel non valable, notamment en déposant un nombre

insuffisant d’actions, seront réputés avoir effectué un dépôt au

prix de rachat. Pour établir le prix de rachat, les actionnaires

qui effectuent, ou qui sont réputés avoir effectué, un dépôt au

prix de rachat seront réputés avoir déposé leurs actions au prix

minimal de 78,50 $ par action.

Le prix de rachat qui sera payé par L’Impériale pour chaque

action valablement déposée et faisant l’objet d’une prise de

livraison par la compagnie (le « prix de rachat ») sera établi à

l’expiration de l’offre en fonction du nombre d’actions valablement

déposées aux termes des dépôts aux enchères et des dépôts au prix

de rachat, et des prix indiqués par les actionnaires qui font des

dépôts aux enchères. Par conséquent, les actionnaires de

L’Impériale qui déposent leurs actions (autres que ExxonMobil et

les actionnaires qui font un dépôt proportionnel) fixeront le prix

de rachat dans le cadre de l’offre. Le prix de rachat sera le prix

le plus bas (qui ne peut être inférieur à 78,50 $ par action ni

supérieur à 94,00 $ par action) qui permet à la compagnie de

racheter des actions jusqu’à concurrence du montant maximal

disponible pour les dépôts aux enchères et les dépôts au prix de

rachat, établi conformément aux modalités de l’offre. Les actions

déposées à un prix de rachat égal ou inférieur au prix de rachat

définitif établi par L’Impériale seront rachetées à ce prix de

rachat. Les actions qui ne feront pas l’objet d’une prise de

livraison dans le cadre de l’offre, y compris les actions déposées

aux termes de dépôts aux enchères à des prix supérieurs au prix de

rachat, seront restituées aux actionnaires.

Si le prix de rachat global des actions valablement déposées aux

termes des dépôts aux enchères et des dépôts au prix de rachat est

supérieur au montant disponible pour les dépôts aux enchères et les

dépôts au prix de rachat (compte tenu des dépôts proportionnels),

L’Impériale rachètera les actions des actionnaires qui ont fait des

dépôts au prix de rachat ou ont déposé leurs actions à un prix de

rachat égal ou inférieur au prix de rachat définitif établi par

L’Impériale, sur une base proportionnelle; toutefois, les porteurs

de « lots irréguliers » (soit les actionnaires détenant moins de

100 actions) ne seront pas assujettis à la réduction

proportionnelle.

L’Impériale prévoit envoyer par la poste, vers le 3 novembre

2023, l’offre de rachat, la note d’information relative à l’offre

de rachat, la lettre d’envoi, l’avis de livraison garantie et les

documents connexes (collectivement, les « documents relatifs à

l’offre ») qui renferment les modalités et conditions de l’offre,

les instructions de dépôt des actions et les facteurs dont ont tenu

compte L’Impériale, son comité spécial et son conseil

d’administration pour décider d’approuver l’offre, entre autres.

Les documents relatifs à l’offre seront déposés auprès des

autorités en valeurs mobilières compétentes du Canada et des

États-Unis et pourront être consultés sans frais sur SEDAR+ au

www.sedarplus.ca et sur EDGAR au www.sec.gov. Les actionnaires sont

priés de lire attentivement les documents relatifs à l’offre avant

de prendre une décision concernant celle-ci.

L’offre ne sera pas conditionnelle au dépôt d’un nombre minimal

d’actions. L’offre sera toutefois assujettie à d’autres conditions,

qui sont décrites dans les documents relatifs à l’offre, et

L’Impériale se réservera le droit, sous réserve des lois

applicables, de retirer, de prolonger ou de modifier l’offre si

certains événements se produisent avant le paiement des actions

déposées.

Le conseil d’administration de L’Impériale a approuvé la

présentation de l’offre ainsi que la fourchette de prix de rachat

des actions, sur la recommandation de son comité spécial.

Toutefois, L’Impériale, son comité spécial, son conseil

d’administration, le courtier-gérant ou le dépositaire n’ont pas

recommandé aux actionnaires de déposer ou d’éviter de déposer leurs

actions en réponse à l’offre. Les actionnaires sont instamment

priés d’évaluer soigneusement l’information contenue dans l’offre,

de consulter leurs propres conseillers financiers, conseillers

juridiques, conseillers en placement et conseillers fiscaux et de

décider par eux-mêmes s’ils souhaitent déposer des actions en

réponse à l’offre et, le cas échéant, le nombre d’actions qu’ils

souhaitent déposer, s’ils souhaitent les déposer dans le cadre de

la même procédure de dépôt ou selon des procédures différentes,

s’ils devraient préciser un ou des prix de dépôt ainsi que, le cas

échéant, le ou les prix auxquels ils déposent ces actions.

L’offre dont il est question dans le présent communiqué n’a pas

encore été lancée. Le présent communiqué n’est publié qu’à titre

informatif et ne constitue pas une offre d’achat ni la

sollicitation d’une offre de vente d’actions. L’offre de racheter

les actions ne sera faite qu’aux termes des documents relatifs à

l’offre qui seront déposés auprès des autorités en valeurs

mobilières compétentes du Canada et des États-Unis, le tout

demeurant assujetti à l’obtention de la dispense nécessaire en

vertu des lois sur les valeurs mobilières applicables des

États-Unis. L’offre sera facultative pour tous les actionnaires,

qui seront libres de choisir d’y participer ou non, de choisir le

nombre d’actions qu’ils veulent déposer et, dans le cas de dépôts

aux enchères, de choisir la fourchette de prix auxquels ils veulent

déposer ces actions. Les actionnaires qui ne déposent pas d’actions

(ou dont les actions ne sont pas rachetées dans le cadre de

l’offre) verront leur participation proportionnelle dans

L’Impériale augmenter, dans la mesure où des actions sont rachetées

dans le cadre de l’offre.

L’Impériale a retenu les services de RBC Marchés des Capitaux,

en qualité de conseiller financier et de courtier-gérant dans le

cadre de l’offre, et de Services aux investisseurs Computershare

inc. (« Computershare »), en qualité de dépositaire. Les questions

ou demandes d’information peuvent être adressées à Computershare au

1 800 564-6253 (sans frais en Amérique du Nord) ou au 1 514

982-7555 (à l’extérieur de l’Amérique du Nord) ou à RBC Marchés des

Capitaux, en qualité de courtier-gérant dans le cadre de l’offre,

au ImperialSIB@rbccm.com.

L’Impériale est l’une des plus importantes sociétés pétrolières

intégrées au Canada. Elle est active à toutes les étapes de

l’industrie pétrolière au Canada, y compris l’exploration, la

production et la vente de pétrole brut et de gaz naturel. Au

Canada, elle est un important producteur de pétrole brut, le plus

important raffineur de pétrole et l’un des principaux négociants de

produits pétroliers. Elle est également un important producteur de

produits pétrochimiques. La société exerce ses activités dans trois

secteurs principaux : secteur amont, secteur aval et produits

chimiques.

Après plus d’un siècle d’activité, L’Impériale continue de

dominer son secteur en mettant la technologie et l’innovation au

service du développement responsable des ressources énergétiques

canadiennes. En tant que premier raffineur de pétrole au Canada,

producteur de pétrole brut et de produits pétrochimiques de premier

plan et principal distributeur de carburants à l’échelle nationale,

notre entreprise s’engage à maintenir des normes élevées dans tous

ses domaines d’activité.

Source : Imperial

Mise en garde : Les déclarations liées à des événements

ou à des conditions futurs que contient le présent communiqué, y

compris les projections, les attentes et les estimations, sont des

déclarations prospectives. Les déclarations prospectives se

reconnaissent à l’emploi de verbes ou d’expressions comme « croire

», « anticiper », « avoir l’intention de », « proposer », «

planifier », « s’attendre à », « futur », « continuer », « être

susceptible de », « pouvoir » ou « devoir », notamment au futur ou

au conditionnel, ou d’autres expressions similaires. Les

déclarations prospectives contenues dans le présent communiqué

comprennent les renvois au nombre total d’actions qui seront

rachetées aux fins d’annulation aux termes de l’offre; la structure

de l’offre, y compris la procédure d’adjudication à la hollandaise

modifiée et le dépôt proportionnel; les modalités et conditions et

la fourchette de prix de dépôt; le calendrier d’envoi des documents

relatifs à l’offre, le début et l’expiration de l’offre; et

l’intention d’ExxonMobil de faire un dépôt proportionnel.

Les déclarations prospectives sont fondées sur les prévisions

actuelles de la compagnie, ses estimations, ses projections et ses

hypothèses émises au moment où les déclarations sont faites. De

nombreux facteurs pourraient faire en sorte que les attentes de la

compagnie à l’égard de l’offre ou que les résultats financiers et

d’exploitation futurs réels de la compagnie diffèrent sensiblement

de ceux exprimés ou sous-entendus par les déclarations

prospectives, y compris les attentes et les hypothèses concernant

la demande, l’offre et la combinaison des sources énergétiques à

l’avenir; le prix des produits de base et les taux de change; les

taux, la croissance et la composition de la production de divers

actifs; la durée de production, la récupération des ressources et

le rendement des réservoirs; les plans, le calendrier, les coûts,

les évaluations techniques et les capacités des projets, ainsi que

la capacité de l’entreprise à exécuter efficacement ces plans et à

exploiter ses actifs; l’obtention de la dispense nécessaire pour

donner suite à l’offre en vertu des lois sur les valeurs mobilières

applicables des États-Unis dans les délais prévus; la présentation

par ExxonMobil d’un dépôt proportionnel dans le cadre de l’offre;

les lois et les politiques gouvernementales applicables. Ces

facteurs comprennent notamment les variations mondiales, régionales

ou locales de l’offre et de la demande de pétrole brut, de gaz

naturel, de produits pétroliers et pétrochimiques, les charges

d’alimentation, d’autres facteurs du marché, conditions économiques

ou fluctuations saisonnières ainsi que les répercussions sur les

prix, les écarts et les marges qui en résultent, le transport pour

accéder aux marchés; les événements politiques ou réglementaires, y

compris les modifications apportées aux lois ou aux politiques

gouvernementales, notamment les mesures prises par les

gouvernements étrangers en ce qui concerne les niveaux de l’offre;

l’obtention, en temps voulu, des approbations réglementaires et de

tiers; la disponibilité et l’allocation du capital; les difficultés

techniques ou opérationnelles imprévues; les risques et dangers

opérationnels; la disponibilité et le rendement des tiers

fournisseurs de services; l’efficacité de la gestion et la

préparation aux catastrophes; les taux de change; la conjoncture

économique générale; et les autres facteurs dont il est question

dans les facteurs de risque à la rubrique 1A et à la rubrique 7 du

rapport de gestion de la Compagnie Pétrolière Impériale Limitée

figurant dans le plus récent rapport annuel sur formulaire 10-K et

les rapports intermédiaires ultérieurs sur formulaire 10‑Q.

Les déclarations prospectives ne garantissent pas le rendement

futur et comportent un certain nombre de risques et d’incertitudes,

dont certains sont similaires à ceux d’autres sociétés pétrolières

et gazières et d’autres sont exclusifs à la Compagnie Pétrolière

Impériale Limitée. Les résultats réels de L’Impériale peuvent être

sensiblement différents des résultats implicites ou explicites

selon les déclarations prospectives, et les lecteurs sont priés de

ne pas s’y fier aveuglément. L’Impériale ne s’engage aucunement à

publier une mise à jour des déclarations prospectives contenues aux

présentes, sauf si la loi applicable l’exige.

Source : Imperial

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20231030898369/fr/

Pour de plus amples renseignements : Relations avec les

investisseurs 587 962-4401 Relations avec les médias 587

476-7010

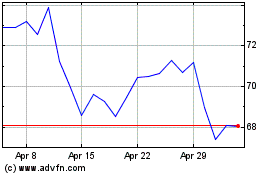

Imperial Oil (AMEX:IMO)

Historical Stock Chart

From Apr 2024 to May 2024

Imperial Oil (AMEX:IMO)

Historical Stock Chart

From May 2023 to May 2024