Bonne résistance de l’activité dans un

marché en retrait

Regulatory News:

- Principaux indicateurs financiers

groupe

- Chiffre d’affaires global : 1 026

M€ (-0,4 % vs 2012)

- Chiffre d’affaires Logement : 968

M€ (-3,3 % vs 2012)

- Marge brute 197 M€ vs 202 M€ en 2012

(-2,5 %)

- Marge brute Logement : 189 M€

vs 195 M€ en 2012 (-3,0 %)

- Résultat net - part du groupe : 41

M€ vs 48 M€ en 2012 (-14,2 %)

- Portefeuille foncier Logement :

15 200 lots (3 ans d’activité)

- Portefeuille foncier Immobilier

d’entreprise : 53 600 m²

- Recul limité de l’activité

commerciale sur l’ensemble de l’exercice

- Réservations Logement : -2,0 % en

volume, -9,6 % en valeur

- Backlog Logement en valeur : -11,5

% (12 mois d’activité)

- Renforcement des marges de manœuvre

financières

- Dette financière nette : 50 M€ en

amélioration de 31 M€

- Capacité financière : 241 M€

(+16,7 % vs à fin 2012)

Le Conseil d’Administration de Kaufman & Broad S.A.

(Paris:KOF) a pris connaissance des résultats, non encore audités,

de l’exercice 2013 (du 1er décembre 2012 au 30 novembre 2013).

Il a également pris acte de la démission, décidée d’un commun

accord et annoncée en juin dernier, de Guy Nafilyan de ses

fonctions de Président du Conseil d’Administration. Le Conseil

d’administration a exprimé à Guy Nafilyan ses remerciements pour

son engagement au service de l’entreprise et pour avoir fait de

Kaufman & Broad une marque de référence sur le marché

immobilier français. Il a procédé à la nomination en tant que

Président-Directeur Général de Nordine Hachemi, précédemment

Directeur Général et Vice-Président du Conseil d’Administration de

Kaufman & Broad S.A.

Commentant ces résultats, Nordine Hachemi a déclaré :

« Sur l’exercice 2013, Kaufman & Broad a su stabiliser son

chiffre d’affaires et contenir le recul de sa marge brute à 2,5 %

dans un marché en retrait, tout en poursuivant de façon

significative son désendettement.

L’exercice 2014 se présente comme une année contrastée. Le

niveau historiquement bas des réservations constaté depuis deux ans

sur le marché aura un impact sur 2014 alors que le lancement de

nouvelles opérations commerciales subira un décalage du fait des

élections municipales.

Sur l’ensemble de l’exercice 2014, le chiffre d’affaires

Logement devrait s’établir à un niveau sensiblement comparable à

celui de 2013, tandis que la marge brute logement devrait être en

léger retrait.

Toutefois, dans la seconde partie de l’année, l’activité

commerciale pourrait bénéficier d’une reprise progressive des

réservations en volume, reflétant le déséquilibre entre une demande

toujours soutenue tirée par la croissance démographique et un

déficit historique de la production de logements amplifiée ces

dernières années. Dans ce contexte, Kaufman & Broad envisage

d’augmenter son offre commerciale d’environ 15 % en 2014.

En accompagnement de cette politique, Kaufman & Broad

intensifiera ses efforts de développement sur deux grands

axes : le développement de son portefeuille foncier sur

l’ensemble de ses activités et le renforcement de sa politique de

commercialisation auprès des institutionnels et des

prescripteurs. »

- Activité commerciale

- Activité Logement

Sur l’ensemble de l’année 2013, les réservations de logements en

volume enregistrent une baisse de 2,0 % (5 379 logements réservés

contre 5 487 en 2012). En valeur, elles s’établissent à 990,3

millions d’euros (TTC), en baisse de 9,6 % par rapport à 2012. Les

réservations en Île-de-France représentent 46,1 % en volume et 50,6

% en valeur du total des réservations de logements, à comparer à

45,5 % et 46,2 % sur l’ensemble de 2012.

Au 4ème trimestre 2013, 1 436 logements ont été réservés, soit

une baisse de 1,6 % par rapport au 4ème trimestre 2012. Les

réservations en valeur s’élèvent à 246,1 millions

d’euros (TTC) contre 317,6 millions d’euros (TTC) au même

trimestre de 2012, soit un recul de 22,5 % qui s’explique pour

partie par le poids relatif des lots de résidences gérées.

Appartements

Au cours de l’exercice 2013, 5 031 appartements ont été

réservés contre 5 243 en 2012, soit une baisse de 4,0 %, plus

marquée en Régions qu’en Île-de-France. En valeur, les réservations

s’élèvent à 884,7 millions d’euros (TTC), contre

1 040,3 millions d’euros (TTC) en 2012, soit un retrait

de 15,0 %.

Les réservations d’appartements ont été effectuées à 46,1 % en

volume et 49,6 % en valeur en Île-de-France, contre respectivement

45,2 % et 45,7 % en 2012. La part des appartements demeure la plus

importante dans les réservations de Kaufman & Broad,

puisqu’elle atteint 82,0 % en valeur et 93,2 % en volume du total

de ses réservations, contre respectivement de 93,7 % et de 95,6 %

en 2012.

Plus particulièrement, les résidences gérées ont vu leurs

réservations progresser de 68,8 % en volume et de 72,0 % en valeur

(851 réservations pour 74,7 millions d’euros (TTC) en 2013 contre

504 réservations pour 43,4 millions d’euros en 2012).

Le groupe développe une nouvelle offre de logements qui

s’adresse à des personnes recherchant un environnement où tout est

facilité avec des solutions de services et d’équipements à la carte

et des charges maitrisées.

Maisons individuelles en village

Sur l’ensemble de l’exercice 2013, les réservations de Maisons

individuelles en village s’établissent à 348 unités contre 244 pour

l’ensemble de l’année 2012. L’augmentation de 104 unités se

répartit entre 28 réservations en Île-de-France et 76 réservations

en Régions.

En valeur, les réservations s’élèvent à 105,6 millions d’euros

(TTC), à comparer à 55,7 millions d’euros (TTC) en 2012, soit une

progression de 89,7 %.

Répartition de la clientèle

En 2013, la structure de la clientèle du groupe est restée

stable. Traditionnellement tourné vers les accédants à la

propriété, Kaufman & Broad a réalisé près de la moitié de ses

réservations auprès des primo-accédants (33 %) et seconds accédants

(14 %), démontrant ainsi la constance de la qualité de ses

programmes et de ses réalisations.

La part des réservations destinée à l’investissement locatif

s’est établie à 34 % (dont 23 % dans le cadre des dispositifs «

Scellier » et « Duflot ») contre 33 % en 2012. Les

réservations en bloc sont restées stables à 20 %.

- Activité Immobilier

d’entreprise

Dans l’activité Immobilier d’entreprise, la stratégie de Kaufman

& Broad reste fondée sur la grande sélectivité des projets

retenus et le principe de pré-commercialisation à 100 %.

Au cours de l’exercice 2013, le groupe a enregistré des

réservations d’Immobilier d’entreprise pour un montant de 87,5

millions d’euros (TTC), contre 13,8 millions d’euros (TTC) en 2012.

Il s’agit du programme d’immeuble de bureaux «YOU» d’une surface de

9 300 m², situé dans l’EcoQuartier - Île Seguin - Rives

de Seine à Boulogne-Billancourt (Hauts-de-Seine) et acquis en VEFA

(vente en l’état futur d’achèvement) par la société Boursorama pour

l’implantation de son futur siège social.

Par ailleurs, Kaufman & Broad va déposer des permis de

construire portant sur deux projets de taille significative à Paris

qui représentent plus de 46 000 m² de bureaux.

- Indicateurs avancés de l’activité

commerciale

Au 30 novembre 2013, le backlog global (carnet de commandes) du

groupe s’élève à 1 018,6 millions d’euros (HT), en baisse de 9,3 %

par rapport à la même période de 2012. Le backlog Logement

s’établit à 965,1 millions d’euros (HT), soit 12 mois

d’activité.

A la même date, Kaufman & Broad compte 167 programmes de

logements en cours de commercialisation dont 44 en Île-de-France et

123 en Régions, à comparer à 163 programmes au 30 novembre

2012.

Le portefeuille foncier Logement représente 15 213 lots dont 5

401 en Île-de-France et 9 812 en Régions, soit un chiffre

d’affaires potentiel correspondant à près de trois ans

d’activité.

La reconstitution de son portefeuille foncier est un axe

important de la stratégie de Kaufman & Broad. Cette

reconstitution est conduite à la fois en quantité et en types de

produits. Elle s’appuie sur la capacité du groupe à développer des

ensembles immobiliers de taille significative et multi-usages

(commercial, hôtellerie, logements, ...).

Au-delà du leadership de Kaufman & Broad dans le réseau des

bureaux de vente, l’enrichissement de ses modes de

commercialisation aux particuliers, notamment par le développement

des canaux institutionnels et prescripteurs, doit permettre au

groupe de tirer pleinement partie de la puissance de la marque

Kaufman & Broad.

Au cours des 12 prochains mois, plus de 90 lancements de

programmes sont prévus représentant 6 626 logements (dont 37

lancements en Île-de-France représentant 2 693 logements et

54 lancements en Régions représentant 3 933 logements).

- Résultats financiers

- Activités

Le chiffre d’affaires global de l’exercice 2013 s’élève à

1 026,0 millions d’euros (HT) contre 1 030,0 millions

d’euros (HT) en 2012, en baisse de 0,4 %. Sur le seul 4ème

trimestre, le chiffre d’affaires global s’établit à 346,6 millions

d’euros (HT), en recul de 2,2 % par rapport au 4ème trimestre de

2012.

Sur l’ensemble de l’exercice, le chiffre d’affaires Logement,

qui représente 94,3 % du chiffre d’affaires global, enregistre une

baisse de 3,3 % par rapport à 2012 et s’établit à

967,5 millions d’euros (HT). L’Île-de-France y contribue à

hauteur de 44,2 %, à comparer à 45,5 % en 2012.Le chiffre

d'affaires du pôle Appartements enregistre une baisse de 5,9 %, à

919,3 millions d’euros (HT). Il représente 95,0 % du total de

l’activité Logement. Le chiffre d’affaires du pôle Maisons

Individuelles en Village s’établit à 48,2 millions d’euros (HT),

contre 23,9 millions d’euros (HT) en 2012.

Le chiffre d'affaires de l’activité Immobilier d’entreprise

s'élève à 51,2 millions d'euros (HT), à comparer à 21,1 millions

d'euros (HT) en 2012. L’activité Showroom dégage un chiffre

d’affaires de 6,5 millions d'euros (HT).

La marge brute s’élève à 196,8 millions d’euros, à comparer à

202,1 millions d’euros en 2012. Exprimée en pourcentage du chiffre

d’affaires, elle s’établit à 19,2 %, contre 19,6 % en 2012. Le taux

de marge Logement demeure stable, à 19,5 %.

Au 4ème trimestre 2013, la marge brute s’élève à 66,5 millions

d’euros contre 71,6 millions d’euros au même trimestre de 2012.

Les charges opérationnelles courantes s’élèvent à 120,7 millions

d’euros, à comparer à 116,9 millions d’euros en 2012. Elles

représentent 11,8 % du chiffre d’affaires contre 11,3 % en

2012.

Le résultat opérationnel courant s’établit à 76,0 millions

d’euros sur l’année 2013, à comparer à 85,3 millions d’euros en

2012. Sur le seul 4ème trimestre, il s’élève à 30,7 millions

d’euros, en baisse de 16,6 % par rapport à la même période de 2012.

Le taux de marge opérationnelle courante est de 7,4 % sur

l’ensemble de l’exercice 2013 et de 8,9 % sur le seul 4ème

trimestre.

Le coût de l’endettement financier net s’établit à 2,8 millions

d’euros contre 4,1 millions d’euros en 2012. Cette amélioration

s’explique essentiellement par la réduction de la dette financière

nette moyenne.

Le résultat net - part du groupe s’élève à 40,8 millions

d’euros, à comparer à 47,6 millions d’euros en 2012. Sur le seul

4ème trimestre, il est en baisse de 13,7 % et s’établit à

17,1 millions d’euros.

- Structure financière et

liquidité

Eléments bilanciels

La dette financière nette s’élève à 50,0 millions d’euros, en

baisse de 38,4 % comparé au 30 novembre 2012 où elle s’élevait à

81,2 millions d’euros.

Le gearing (ratio endettement financier net/capitaux propres

consolidés) s’établit à 26,6 % au 30 novembre 2013 contre 54,5 % au

30 novembre 2012, reflétant une baisse importante de la dette nette

de 31,2 millions d’euros ainsi qu’une hausse des capitaux propres

de 39,1 millions d’euros.

Le besoin en fonds de roulement enregistre une baisse de 12,2 %

par rapport au 30 novembre 2012 (126,8 millions d’euros vs

144,4 millions d’euros). Il représente 12,4 % du chiffre d’affaires

contre 14,0 % au 30 novembre 2012.

Au 30 novembre 2013, la trésorerie active (disponibilités et

valeurs mobilières de placement) ressort à 188,3 millions d’euros,

à comparer à 153,8 millions d’euros au 30 novembre 2012.

Capacité financière

Au 30 novembre 2013, le groupe a bénéficié de 290,6 millions

d’euros de lignes de crédit bancaire syndiquées (dont les lignes de

Crédit Senior B et C tirées à hauteur de 237,7). Les

52,9 millions d’euros de ligne RCF non utilisée ajoutées aux

188,3 millions d’euros de trésorerie portent à 241,2 millions

d’euros la capacité financière du groupe à fin novembre 2013.

Ce communiqué est disponible sur le site

www.ketb.com

- Prochaines dates d’information

périodique :

9 avril 2014 : Résultats 1er trimestre 2014 (après

Bourse)

11 avril 2014 : Assemblée Générale Annuelle

- A propos de Kaufman & Broad

- Depuis plus de 40 ans, Kaufman & Broad conçoit,

développe, fait construire et commercialise des maisons

individuelles en village, des appartements et des bureaux pour

compte de tiers. Kaufman & Broad est l’un des premiers

Développeurs-Constructeurs français par la combinaison de sa

taille, de sa rentabilité et de la puissance de sa marque.

Avertissement - Le présent document contient des

informations prospectives. Celles-ci sont susceptibles d’être

affectées par des facteurs, connus et inconnus, difficilement

prévisibles et non maîtrisés par KBSA, qui peuvent impliquer que

les résultats diffèrent significativement des perspectives

exprimées, induites ou prévues par les déclarations de la société.

Ces risques comprennent notamment ceux qui sont énumérés sous la

rubrique « Facteurs de Risques » du Document de Référence déposé

auprès de l’AMF sous le numéro D.13-0247 le 2 avril 2013.

Réservations : mesurées en volume (Units ou

Unités) et en valeur, elles sont le reflet de l’activité

commerciale du groupe. Leur intégration au chiffre d’affaires est

conditionnée par le temps nécessaire à la transformation d’une

réservation en une signature d’acte notarié, fait générateur de la

prise de résultat. Par ailleurs, dans les programmes d’appartements

incluant des immeubles mixtes (appartements, locaux d’activité,

commerce, bureau), toutes les surfaces sont converties en

équivalents logements.

Units : les Units ou Unités permettent de définir le

nombre de logements ou d’équivalent logement (pour les programmes

mixtes) d’un programme donné. Le nombre d’Units des équivalents

logements se détermine en rapportant la surface par type (locaux

d’activité, commerce, bureau) à la surface moyenne des logements

précédemment obtenue.

LEU : les LEU (Logements Equivalent Unités livrés)

sont le reflet direct de l’activité. Le nombre de « LEU » est égal

au produit (i) du nombre de logements d’un programme donné pour

lesquels l’acte de vente notarié a été signé et (ii) du rapport

entre le montant des dépenses foncières et des dépenses de

construction engagées par le groupe sur ledit programme et le

budget total des dépenses dudit programme.

Taux d’écoulement : représente le nombre de

réservations rapporté à la moyenne de l’offre commerciale de la

période.

Offre commerciale : elle est représentée par la

somme du stock de logements disponibles à la vente à la date

considérée, c’est-à-dire la totalité des logements non réservés à

cette date (déduction faite des tranches commerciales non

ouvertes).

Marge brute : correspond au chiffre d’affaires

diminué du coût des ventes. Le coût des ventes est notamment

constitué du prix des terrains, des coûts fonciers qui y sont

rattachés et des coûts de construction.

Backlog : également appelé carnet de commandes, il

est une synthèse à un moment donné qui permet d’estimer le chiffre

d’affaires à venir dans les prochains mois.

Portefeuille foncier : représente l’ensemble des

terrains pour lesquels tout engagement (promesse de vente,…) a été

signé.

ANNEXES

Principales données consolidées

En millions d’euros

T4 Année

T4 Année 2013 2013

2012 2012

Chiffre d’affaires

346,6

1 026,0 354,4 1 030,0

-- Dont Logements

307,3

967,5

345,3

1 000,7

-- Dont Showroom

1,6

6,5

2,0

6,7

-- Dont Immobilier d’entreprise

37,7

51,2

6,4

21,1

-- Dont Autres

-

0,8

0,6

1,6

-- Dont logement Ile-de-France

43,6%

44,2%

43,5%

45,5%

-- Dont logement Régions

56,4%

55,8%

56,5%

54,5%

Marge brute

66,5 196,8 71,6 202,1

Taux de marge brute (%)

19,2%

19,2%

20,2%

19,6%

Résultat opérationnel courant

30,7

76,0

36,8 85,3

Marge opérationnelle courante (%)

8,9 %

7,4 %

10,4 %

8,3 %

Résultat net – part du groupe

17,1

40,8

19,8

47,6 Résultat net – pdg par action (€/a) *

0,79 €

1,89€

0,92€ 2,21€

* Basé sur le nombre de titres composant le capital social de

Kaufman & Broad .SA, soit 21 584 658 actions

Compte de résultat consolidé*

En milliers d’euros

T4 Année

T4 Année 2013 2013

2012 2012

Chiffre d'affaires 346

641 1 025 954 354 374 1 030 046 Coût des

ventes -280 131 -829 185 -282 738 -827 912

Marge brute 66

510 196 769 71 636 202 134 Charges

commerciales -9 092 -30 619 -7 896 -29 242 Charges administratives

-18 222 -65 058 -18 190 -62 935 Charges techniques et services

après- vente -4 696 -18 052 -4 710 -16 301 Autres charges et autres

produits -3 760 -7 011 -3 996 -8 375

Résultat opérationnel

courant 30 740 76 030 36 844 85 281

Autres charges et autres produits non courants 6 -1 1 545 1 528

Résultat opérationnel 30 746 76 029 38

389 86 809 Coût de l’endettement financier net -2 027 -2

807 -1 342 -4 121 Autres charges et produits financiers -959 -109

Impôt sur les résultats -8 868 -21 961 -13 702 -25 814 Quote-part

dans les résultatsdes entreprises associées et co-entreprises 288

642 -257 -61

Résultat net de l'ensemble consolidé 20

140 51 903 22 130 56 704 Participations ne

donnant pas le contrôle 3 079 11 055 2 349

9 080

Résultat net - part du groupe 17

061 40 848 19 780 47

624

*Non arrêté par le Conseil d’administration et non audité

Bilan consolidé*

En milliers d’euros

30 nov. 30 nov.

2013 2012 ACTIF

Ecarts d'acquisitions 68 511 68 511 Immobilisations

incorporelles 85 376 84 897 Immobilisations corporelles 4 713 5 604

Entreprises associées et co-entreprises 8 181 4 373 Autres actifs

financiers non courants 20 139 1 262

Actif non courant

186 920 164 647 Stocks 324 963 284 469 Créances

clients 291 778 268 189 Autres créances 153 404 180 141 Trésorerie

et équivalents de trésorerie 188 258 153 763 Paiements d’avance 867

1 008

Actif courant 959 270 887

570 TOTAL ACTIF 1 146 190 1 052

217 PASSIF

Capital social 5 612 5 612 Primes, réserves et

autres 130 932 135 910 Acompte sur dividende - -48 455 Résultat net

part du groupe 40 847 47 624 Capitaux propres part du groupe 177

391 140 691 Participations ne donnant pas le contrôle 10 811 8 420

Capitaux propres 188 202 149 111 Provisions

non courantes 33 422 24 510 Emprunts et autres passifs financiers

non courants(part > 1 an) 218 959 234 435 Impôt différé passif

40 365 55 586

Passif non courant 292 746 314

631 Provisions courantes 1 724 1 000 Autres passifs financiers

courants (part < 1 an) 19 340 458 Fournisseurs 550 233 473 624

Autres dettes 92 729 111 777 Encaissements d'avance 1 217 1 616

Passif courant 665 242 588 475

TOTAL PASSIF 1 146 190 1 052 217

*Non arr êté par le Conseil d’administration et non audité

Logement T4 Année

T4 Année 2013 2013

2012 2012

Chiffre d’affaires (M€)

307,3 967,5 345,3 1 000,7

-- Dont Appartements

288,4

919,3

321,3

976,8

-- Dont Maisons individuelles en

village

18,9

48,2

8,5

23,9

Livraisons (LEU)

1 937 5 839 2 072 5 669

-- Dont Appartements

1 844

5 606

2 230

5 567

-- Dont Maisons individuelles en

village

93

233 42 102

Réservations nettes (unités)

1 436 5 379 1 460 5 487

-- Dont Appartements

1 367 5 031 1 404 5 243

-- Dont Maisons individuelles en

village

69

348

56

244

Réservations nettes (M€, TTC)

246,1 990,3 317,6 1 096,0

-- Dont Appartements

218,6

884,7

301,6

1 040,3

-- Dont Maisons individuelles en

village

27,5

105,6

16,1

55,7

-- Dont premiers accédants

30 %

33 %

29 %

32 %

-- Dont autres accédants

10 %

14 %

18 %

15 %

-- Dont investisseurs / bloc

60 %

53 %

53 %

53%

-- Dont Ile-de-France

53,9%

50,6%

42,9%

46,2%

Dont Régions

46,1%

49,4%

57,1%

53,8%

Offre commerciale fin de période (unités) 3 550 3 222

Backlog fin de période -- En valeur (M€, HT) 965,1 1 091,1

-- Dont Appartements

870,4

1 037,6

-- Dont Maisons individuelles en

village

94,7

53,5

-- En mois d’activité 12,0 13,1

Portefeuille foncier fin de période

-- En nombre de lots 15 213 16 049

-- Dont Ile-de-France

5 401 6 188

-- Dont Régions

9 812 9 861 -- En années d’activité 3 3

Immobilier d’entreprise

T4 Année T4

Année 2013 2013

2012 2012

Chiffre d’affaires (M€) 37,7 51,2 6,4

21,1 Réservations nettes (M€, TTC) 76,0 87,5 - 13,8 Backlog fin de

période (M€, HT) 52,7 31,0

Directeur Général Adjoint FinancesBruno Coche01 41 43 44

73Infos-invest@ketb.comRelations PresseDelphine Peyrat -

Wise Conseil06 38 81 40 00dpeyratstricker@wiseconseil.com

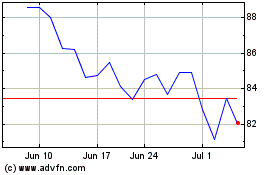

Coca Cola FEMSA SAB De CV (NYSE:KOF)

Historical Stock Chart

From Oct 2024 to Nov 2024

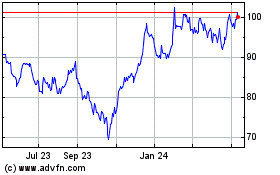

Coca Cola FEMSA SAB De CV (NYSE:KOF)

Historical Stock Chart

From Nov 2023 to Nov 2024