Buona capitalizzazione fino al 2026 con

capacità di finanziamento al 100% dell'asset principale EryDex, con

in programma uno studio di fase 3 sottoposto a valutazione speciale

del protocollo (SPA, Special Protocol Assessment) e la

presentazione di una richiesta di approvazione di nuovo farmaco

(NDA)

EryDex utilizza la tecnologia di incapsulamento

intracellulare autologo di farmaci (AIDE) progettata per il lento

rilascio di steroidi nell'arco di diverse settimane senza la

tossicità a lungo termine tipicamente associata alla

somministrazione cronica

Vi è il potenziale per una rapida espansione di

EryDex verso altre indicazioni per malattie rare e debilitanti, in

cui il trattamento cronico con steroidi rappresenta, o può

diventare, lo standard di cura

Quince Therapeutics, Inc. (Nasdaq: QNCX), azienda biotecnologica

focalizzata sull'acquisizione, lo sviluppo e la commercializzazione

di terapie innovative che trasformano la vita dei pazienti, oggi

annuncia di aver sottoscritto un accordo per l'acquisizione di

EryDel SpA, azienda privata di biotecnologie in fase avanzata, nel

quadro di uno scambio azionario anticipato e con potenziali futuri

pagamenti in contanti legati ai risultati. EryDel ha sviluppato

AIDE, una tecnologia di incapsulamento intracellulare autologo di

farmaci, ed EryDex, un asset principale di fase 3 mirato a una rara

malattia neurologica pediatrica mortale, l'atassia-telangectasia

(A-T), che attualmente non dispone di trattamenti approvati. Una

volta perfezionata la transazione, gli azionisti di EryDel

deterranno circa il 16,7% della società combinata (soggetta a una

rettifica al ribasso) e avranno diritto a un massimo di 485 milioni

di dollari USA in caso di pagamenti legati a obiettivi di sviluppo,

normativi e commerciali, a esclusione delle royalty. Approvata

all'unanimità dai consigli di amministrazione di entrambe le

aziende, la transazione è soggetta a determinate approvazioni di

legge e ad altre condizioni di perfezionamento, e dovrebbe

concludersi nel terzo trimestre del 2023.

Il Dr. Dirk Thye, Chief Executive Officer di Quince, ha

commentato: "Siamo estremamente entusiasti e ottimisti riguardo

all'acquisizione di questa esclusiva piattaforma

farmacologica-tecnologica combinata, nonché del promettente asset

clinico in fase avanzata, che promuoverà la prossima fase della

crescita di Quince. La tecnologia AIDE brevettata di EryDel

consente l'incapsulamento intracellulare autologo e la

somministrazione di desametasone con rilascio lento e controllato,

con il potenziale per consentire la somministrazione cronica di

steroidi per mesi o anni con un profilo di sicurezza favorevole.

Questo rappresenta non solo un'enorme opportunità mirata all'A-T,

ma offre anche il potenziale per espandersi verso diverse malattie

rare debilitanti in cui il trattamento cronico con steroidi è lo

standard di cura, o potrebbe esserlo in assenza di tossicità

steroidea a lungo termine. Al termine dell'acquisizione, in caso di

risultati positivi concentreremo rapidamente la solida competenza

nello sviluppo che ci contraddistingue e le risorse finanziarie per

promuovere l'asset principale EryDex per l'A-T tramite un unico

studio clinico globale di fase 3 tramite una SPA e una NDA

anticipata già depositate presso la FDA".

Luca Benatti, Chief Executive Officer di EryDel, ha commentato:

"L'acquisizione di EryDel da parte di Quince offre l'opportunità di

promuovere la nostra innovativa tecnologia di incapsulamento

intracellulare autologo presso i punti di cura, dallo sviluppo alla

commercializzazione, e di realizzare la nostra missione: fornire il

primo trattamento per i pazienti colpiti da A-T, una malattia

devastante. L'impegno di Quince sarà supportato dagli incoraggianti

dati di fase 3 generati dal precedente studio internazionale di

EryDel su EryDex, che hanno dimostrato un significativo ritardo

nella progressione della malattia nei pazienti A-T, a ulteriore

supporto di oltre 10 anni di dati sulla sicurezza. Quince è ben

posizionata per far progredire la tecnologia differenziata AIDE di

EryDel e per lo sviluppo di EryDex, il nostro asset principale, per

fornire trattamenti innovativi ai pazienti che ne necessitano".

Un'acquisizione trasformativa con pietre miliari cliniche che

generano valore

I punti principali dell'acquisizione di EryDel includono:

Buona capitalizzazione fino al 2026, con la capacità di

finanziare al 100% l'asset principale EryDex e previsioni di

iniziare lo studio clinico di fase 3 con richieste SPA e NDA

- Solidità del bilancio, con circa 87,6 milioni di dollari USA in

contanti, equivalenti in contanti e investimenti a breve termine

(non sottoposti ad auditing) al 30 giugno 2023, per fornire

finanziamenti mirati alle esigenze operative fino al 2026.

- Un efficiente programma di sviluppo dal punto di vista del

capitale consente il finanziamento di EryDex per tutto lo studio

clinico globale di fase 3 con la richiesta SPA e, in caso di

risultati positivi dello studio, con la richiesta NDA, oltre a

effettuare attività nel quadro delle normative europee relative

alla potenziale presentazione MAA.

- Possibilità potenziali di concessioni in licenza per territori

regionali al di fuori degli Stati Uniti, per facilitare

l'approvazione normativa di EryDex.

Piani di arruolamento del primo paziente in uno studio globale

di fase 3 su EryDex nel secondo trimestre del 2024, con la

richiesta NDA prevista entro la fine del 2025

- SPA in corso presso la FDA per un unico studio clinico globale

di fase 3 su EryDex che, secondo le previsioni, dovrebbe essere

sufficiente per la richiesta NDA, in caso di risultati positivi

dello studio.

- EryDex designato come farmaco orfano per il trattamento

dell'A-T, sia da parte della FDA che dell'EMA.

- Lo studio clinico di fase 3 NEAT (Neurologic Effects of

EryDex on Subjects with A-T) è uno studio programmato

di efficacia globale in doppio cieco, randomizzato e controllato

con placebo, su circa 86 pazienti A-T dai sei ai nove anni, con

ulteriori altri 20 pazienti di almeno 10 anni inclusi per un

potenziale supporto più ampio.

- Come concordato con la FDA, l'endpoint primario è la

misurazione della funzione neurologica sulla base

dell'International Cooperative Ataxia Rating Scale modificato e

ricalcolato (RmICARS), dalla baseline al sesto mese di

trattamento.

- Gli endpoint secondari hanno misurato i punteggi Clinical

Global Impression per gravità (CGI-S) e cambiamento (CGI-C), nonché

il punteggio EuroQol per la qualità della vita.

- Previsioni di arruolamento del primo paziente nello studio

clinico di fase 3 NEAT nel secondo trimestre del 2024.

- Versione commerciale dei materiali di consumo per il

trattamento EryKit approvata in Europa e attualmente in fase di

parziale sospensione clinica, in attesa della risposta a una

domanda della FDA.

- L'obiettivo è la presentazione della richiesta NDA per EryDex

presso la FDA entro la fine del 2025, in caso di risultati positivi

dello studio di fase 3 NEAT.

Profilo di efficacia e sicurezza di EryDex dimostrato in un

precedente studio clinico di fase 3 su pazienti A-T

- Effettuazione delle attività normative europee relative alla

potenziale richiesta MAA su EryDex in base a un precedente studio

clinico di fase 3.

- Completamento del maggior studio globale di efficacia su

pazienti A-T (N=175) nello studio clinico di fase 3 ATTeST

(Ataxia Telangiectasia Trial with the

EryDex SysTem) e in un'estensione a lungo

termine (OLE) (N=104).

- L'endpoint primario ha misurato il punteggio International

Cooperative Ataxia Rating Scale (mICARS) modificato, dalla baseline

al sesto mese di trattamento.

- Gli endpoint secondari hanno misurato i punteggi CGI-C, Quality

of Life (QOL) e Vineland Adaptive Behavior Scales (VABS).

- Il braccio di trattamento con dosi elevate di EryDex ha

dimostrato un rallentamento nel deterioramento neurologico nel

corso della progressione dell'A-T misurato in base al punteggio

mICARS nella popolazione con intenzione di trattamento (ITT, Intent

To Treat), con un effetto statisticamente significativo nel

sottogruppo tra i sei e i nove anni su molteplici endpoint.

- L'analisi di sicurezza a 12 mesi ha dimostrato che EryDex è ben

tollerato, senza eventi avversi importanti tipicamente associati

alla somministrazione cronica di steroidi.

- Effetto terapeutico prolungato e profilo di sicurezza

favorevole mantenuti per più di tre anni aggiuntivi nel braccio

nello studio OLE sottoposto a trattamento con alte dosi, oltre

all'assenza di tossicità steroidea correlata osservata nei pazienti

che hanno ricevuto il trattamento per oltre 10 anni.

- Marchio Conformité Européene (CE) già ottenuto in Europa per la

combinazione farmaco/dispositivo e per la versione commerciale dei

prodotti di consumo per il trattamento EryKit.

Opportunità di un picco di vendite globali stimato a oltre 1

miliardo di dollari per la sola indicazione A-T, con un potenziale

di rapida espansione di EryDex per altre malattie rare e

debilitanti

- La popolazione A-T è stimata in circa 10.000 pazienti negli

Stati Uniti, nel Regno Unito e nei paesi dell'UE4 che attualmente

non dispongono di terapie approvate, con opportunità di un picco di

vendite stimato in oltre 1 miliardo di dollari a livello

globale.

- EryDex per l'indicazione A-T ha il potenziale per essere il

primo sul mercato con prezzi comparabili interessanti e senza che

sia nota alcuna concorrenza in fase avanzata.

- EryDex è stato designato come farmaco orfano per il trattamento

dell'A-T dalla FDA e dall'EMA.

- Potenziale per la rapida espansione di EryDex verso altre

indicazioni di malattie rare e debilitanti in cui la

somministrazione cronica di steroidi rappresenta lo standard di

cura, o potrebbe diventarlo, in assenza di tossicità da steroidi a

lungo termine.

- Possibilità di espansione della piattaforma AIDE verso altri

farmaci o biologici, tra cui la terapia enzimatica

sostitutiva.

- Le tutele tecnologiche multi-sfaccettate creano forti barriere

all'ingresso, con l'esclusività sulla proprietà intellettuale fino

ad almeno il 2034 nel mondo e ad almeno il 2035 negli Stati

Uniti.

Informazioni sulla transazione

In base ai termini della transazione per l'acquisizione, EryDel

opererà come controllata al 100% da Quince Therapeutics, con

programmi mirati alla conservazione della presenza produttiva e

aziendale di EryDel in Italia. La società integrata sarà diretta

dal Dr. Dirk Thye, Chief Executive Officer di Quince e

amministratore del CdA dell'azienda. David Lamond si conferma a

presidente del CdA di Quince, che sarà composto da un ulteriore

amministratore nella persona di Luca Benatti, rappresentante di

EryDel, dopo il perfezionamento della transazione.

Al completamento dello scambio azionario anticipato, gli

azionisti di EryDel disporranno di un massimo di circa il 16,7%,

pari a 7.250.352 azioni, della società combinata (soggetta a una

rettifica al ribasso). L'accordo di transazione include fino a 485

milioni di dollari in potenziali successivi pagamenti in contanti

totali, di cui fino a 5 milioni di dollari al raggiungimento di

obiettivi di sviluppo, 25 milioni di dollari all'accettazione della

richiesta NDA, 60 milioni di dollari legati a importanti risultati

nelle approvazioni e 395 milioni di dollari al raggiungimento di

obiettivi di mercato e di vendita, senza versamento di royalty agli

azionisti di EryDel. La transazione includerà la sottoscrizione di

un prestito da 13 milioni di dollari (10 milioni di euro in

capitale) da parte di EryDel presso la Banca europea per gli

investimenti (BEI), con pagamenti programmati a partire dal secondo

semestre del 2026.

Approvata all'unanimità dai consigli di amministrazione di

entrambe le aziende, la transazione è soggetta a determinate

approvazioni di legge e ad altre condizioni di perfezionamento, e

dovrebbe concludersi nel terzo trimestre del 2023.

Rendiconto finanziario

Quince non ha completato la preparazione del rendiconto

finanziario dell'azienda per il secondo trimestre del 2023. Le

liquidità, l'equivalente liquido e gli investimenti a breve termine

presentati al 30 giugno 2023 sono preliminari e non ancora

sottoposti ad auditing e, quindi, sono intrinsecamente incerti e

soggetti a modifiche. L'azienda è impegnata nel completamento delle

consuete procedure di chiusura e revisione per il secondo trimestre

del 2023 e non vi è alcuna garanzia sulla corrispondenza dei

risultati finali relativi a questo periodo con tali importi

preliminari non sottoposti ad auditing. La società di revisione

contabile pubblica indipendente dell'azienda non ha sottoposto ad

auditing, rivisto, compilato o eseguito alcuna procedura in

relazione a tali dati preliminari per il secondo trimestre

terminato il 30 giugno 2023.

Consulenti

MTS Health Partners, L.P. svolge l'incarico di consulente

finanziario e Cooley LLP svolge l'incarico di consulente legale di

Quince. Perella Weinberg Partners svolge l'incarico di consulente

finanziario e Goodwin Procter LLP e Clifford Chance LLP svolgono

l'incarico di consulenti legali di EryDel.

Disponibilità della presentazione per gli investitori

Per ulteriori informazioni sulla transazione, gli investitori

sono invitati ad accedere a una presentazione per gli investitori

che riporta dettagli sull'acquisizione di EryDel fornita dalla

dirigenza di Quince, attualmente disponibile per la consultazione

sul sito web dell'azienda dedicato ai rapporti con gli investitori.

Per accedere alla presentazione visitare la pagina Events (Eventi),

all'intestazione News & Events (Notizie ed eventi) del sito web

di Quince dedicato ai rapporti con gli investitori, all'indirizzo

ir.quincetx.com.

Informazioni su Quince Therapeutics

Quince Therapeutics è un'azienda biotecnologica specializzata

nell'acquisizione, nello sviluppo e nella commercializzazione di

terapie innovative che trasformano la vita dei pazienti affetti da

malattie debilitanti e rare. Per ulteriori informazioni visitare il

sito www.quincetx.com, seguire Quince Therapeutics su LinkedIn e

@Quince_Tx su Twitter.

Informazioni su EryDel SpA

EryDel SpA è un'azienda biotech globale in fase avanzata

impegnata nello sviluppo e nella commercializzazione di terapie per

il trattamento di malattie rare tramite la tecnologia brevettata

dell'azienda, basata sui globuli rossi. EryDex, il suo prodotto più

avanzato, è nella fase avanzata dello sviluppo per il trattamento

dell'atassia teleangectasia (A-T), una rara malattia neurologica

autosomica recessiva per cui attualmente non è disponibile alcuna

terapia consolidata. EryDex è una tecnologia ambulatoriale

automatizzata per pazienti esterni che consente di incapsulare ex

vivo il desametasone sodio fosfato (DSP; un profarmaco) nei globuli

rossi del paziente, che vengono poi reinfusi, consentendo la

circolazione di basse dosi controllate, con il lento rilascio di

desametasone (principio attivo) nelle successive settimane

successive al trattamento. EryDex ha ottenuto la designazione di

farmaco orfano per il trattamento dell'A-T sia dalla U.S. Food and

Drug Administration (FDA) che dall'Agenzia europea per i medicinali

(EMA). Sono stati completati con successo ATTeST, uno studio

clinico multicentrico internazionale di fase 3, e la relativa

estensione a lungo termine. Oltre a EryDex, la piattaforma

tecnologica di EryDel è in grado di espandersi verso altri farmaci

o biologici, inclusa la terapia enzimatica sostitutiva, e presenta

il potenziale per supportare un'ampia gamma di opportunità

terapeutiche.

Dichiarazioni a carattere previsionale

Le dichiarazioni in questo comunicato stampa contengono

"dichiarazioni a carattere previsionale" ai sensi del Private

Securities Litigation Reform Act del 1995 come riportato nella

Sezione 27A del Securities Act del 1933, e successive modifiche, e

nella Sezione 21E del Securities Exchange Act del 1934, e

successive modifiche, soggette al "safe harbor" (porto sicuro)

creato da tali sezioni. Tutte le dichiarazioni che non

costituiscano fatti storici possono essere dichiarazioni a

carattere previsionale. Le dichiarazioni a carattere previsionale

contenute in questo comunicato stampa sono identificabili dall'uso

di termini quali "credere", "potere", "dovrebbe", "aspettarsi",

"anticipare", "programmare", "credere", "stimare", "potenziale",

"intendere", "sarà", "può", "cercare" o altri termini simili.

Esempi di dichiarazioni a carattere previsionale includono, tra

l'altro, le dichiarazioni sull'acquisizione di EryDel da parte di

Quince; la tempistica della chiusura della transazione; i benefici

previsti dalla transazione, incluso lo sviluppo clinico continuo,

attuale e futuro, e la potenziale espansione delle attività di

EryDel e della relativa piattaforma e i costi e la tempistica

relativi; il percorso di sviluppo strategico per EryDex; le

previste richieste alla FDA e all'EMA e studi clinici e

tempistiche, prospettive e aspettative fondamentali; la tempistica

e il successo deli studi clinici e i relativi dati, compresi i

piani e la capacità di iniziare, finanziare, condurre e/o

completare gli studi in corso e quelli aggiuntivi; i potenziali

benefici terapeutici, la sicurezza e l'efficacia di EryDex; le

dichiarazioni sulla capacità dell'azienda di ottenere, e la

relativa tempistica, l'ulteriore sviluppo di EryDex, le richieste

di legge e le interazioni con le autorità di regolamentazione; il

potenziale terapeutico e commerciale; l'integrazione delle

attività, delle operazioni e dei dipendenti di EryDel in Quince; i

futuri progetti di sviluppo di Quince e le tempistiche relative; la

posizione di cassa dell'azienda e la strategia di cassa prevista;

l'attenzione, gli obiettivi, i programmi e le strategie

dell'azienda; e la capacità di eseguire qualsiasi transazione

strategica. Le dichiarazioni a carattere previsionale si basano

sulle aspettative attuali di Quince e sono soggette a incertezze,

rischi e presupposti intrinseci difficilmente prevedibili e che

potrebbero comportare una differenza sostanziale tra i risultati

effettivi e da quanto previsto dall'azienda. Alcune dichiarazioni a

carattere previsionale, inoltre, si basano su ipotesi relative a

eventi futuri che potrebbero dimostrarsi inaccurate. I fattori che

potrebbero comportare una differenza rispetto ai risultati

effettivi includono, ma non a titolo esaustivo, i rischi e le

incertezze descritte nella sezione "Risk Factors" (Fattori di

rischio) nella relazione trimestrale dell'azienda registrata sul

modulo 10-Q e depositata presso la Securities and Exchange

Commission (SEC) il 15 maggio 2023, e altri documenti sempre

depositati presso la SEC. Le dichiarazioni a carattere previsionale

contenute in questo comunicato stampa hanno valore a partire dalla

data presente e Quince non si assume alcun obbligo di aggiornare

tali informazioni, a eccezione di quanto imposto dalle leggi in

materia.

Il testo originale del presente annuncio, redatto nella lingua

di partenza, è la versione ufficiale che fa fede. Le traduzioni

sono offerte unicamente per comodità del lettore e devono rinviare

al testo in lingua originale, che è l'unico giuridicamente

valido.

Vedi la

versione originale su businesswire.com: https://www.businesswire.com/news/home/20230724010885/it/

Quince Therapeutics: Stacy Roughan Quince Therapeutics,

Inc. Vicepresidente per i Rapporti con gli investitori e le

comunicazioni aziendali ir@quincetx.com

Media: Dan Gagnier e Riyaz Lalani Gagnier Communications

quinceGFC@gagnierfc.com

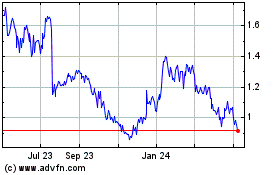

Quince Therapeutics (NASDAQ:QNCX)

Historical Stock Chart

From Nov 2024 to Dec 2024

Quince Therapeutics (NASDAQ:QNCX)

Historical Stock Chart

From Dec 2023 to Dec 2024