Le salut de Sodexo passera inévitablement par l'Amérique du Nord - DJ Plus

March 29 2018 - 10:39AM

Bourse Web Dow Jones (French)

Julien Marion,

Agefi-Dow Jones

PARIS (Agefi-Dow Jones)--Denis Machuel ne s'attendait probablement

à un baptême du feu aussi ardent. Pour sa première intervention

devant les analystes, le nouveau directeur général de Sodexo

(SW.FR) s'est efforcé de rassurer le marché jeudi, après la

publication d'un nouvel avertissement sur résultats, Sodexo ayant

divisé par plus deux sa fourchette de prévision de croissance

interne pour l'exercice 2017-2018 et revu sa prévision de taux de

marge d'exploitation à 5,7% contre 6,5% auparavant.

Sans grand succès puisque le titre dévissait encore de 14% en fin

d'après midi, UBS évoquant "une mauvaise surprise de Pâques". Le

marché s'inquiète de l'absence de visibilité sur une entreprise qui

a enregistré deux avertissements sur marges en six mois et cinq

avertissements sur chiffre d'affaires en un an, souligne

Berenberg.

La crédibilité de la direction en question

Berenberg juge que cette nouvelle alerte "pose la question de la

capacité de la direction à piloter l'entreprise". Les analystes de

Bernstein adoptent la même ligne, estimant que cet avertissement

"soulève de nombreuses questions". "Au vu des révisions permanentes

des perspectives, nous sommes inquiets quant à la capacité de la

direction à évaluer l'opérationel. Quels projets peuvent être mis

en oeuvre maintenant plutôt qu'au second semestre 2016-2017,

lorsque les problèmes ont commencé à apparaître?",

s'interrogent-ils.

Denis Machuel a beau avoir confirmé les objectifs de moyen terme de

son groupe - une croissance annuelle moyenne hors effet de changes

entre 4 et 7% - plusieurs analystes les remettent en cause. L'un

d'entre eux souligne le message brouillé de la direction, qui a

insisté jeudi sur l'importance des contrats locaux et de l'activité

restauration de Sodexo "alors qu'ils vantaient un modèle global et

multiservices il y a encore quelques mois". "L'important pour la

direction est de trouver un bon équilibre entre les contrats

multiservices et uniservices et entre le global et local", fait

valoir auprès de l'agence Agefi-Dow Jones une porte-parole de

Sodexo.

Le directeur général a reconnu les faiblesses de son groupe en

téléconférence, admettant que Sodexo accusait parfois un déficit de

compétitivité et rencontrait des difficultés à gagner de nouveaux

contrats. L'entreprise de restauration collective a promis "des

plans d'actions immédiat et à moyen terme" pour notamment accroître

la contribution des contrats les moins performants, améliorer la

productivité et renforcer ses procédures d'approvisionnement.

Marges détériorées

Dire que Sodexo a de nombreux défis à surmonter relève de

l'euphémisme. Mais il demeure un point sur lequel le groupe de

restauration collective est particulièrement attendu : son

redressement en Amérique du Nord. Les activités Education et Santé

dans cette région pèsent pour près d'un tiers du chiffre d'affaires

du groupe. L'Amérique du Nord est aussi "la plus grande

contributrice au 'group EBIT' (résultat opérationnel du groupe,

NDLR)", note Najet El Kassir, analyste chez Berenberg.

La mauvaise dynamique sur cette région a compté pour beaucoup dans

ce nouvel avertissement sur résultats, puisque l'Amérique du Nord a

causé à elle seule un recul de 25 points de base de la marge

d'exploitation au premier semestre. Les analystes d'Oddo BHF

considèrent ainsi que l'alerte "est essentiellement liée" à cette

région. Sodexo a admis que les mesures déployées pour gagner en

efficacité et améliorer les marges en Amérique du Nord n'avaient

pas encore porté leurs fruits.

"Le problème est qu'ils ont connu en Amérique du Nord une vague de

pertes de contrats et qu'ils ne sont depuis pas capables d'en

renouveler certains ou de gagner suffisamment de nouveaux. Leurs

produits ne sont pas dépassés, leurs difficultés doivent donc être

davantage dues à une mauvaise approche commerciale des appels

d'offres", développe un analyste. "Ce problème était déjà connu et

il semble désormais plus profond", ajoute cet intermédiaire

financier.

Un examen approfondie de la structure de coûts en cours

La direction de Sodexo n'a pas communiqué de plan spécifique à

l'Amérique du Nord. Toutefois, elle devrait fournir davantage de

détails lors de la communication officielle des résultats du

premier semestre 2017-2018, le 12 avril prochain. Le groupe va par

ailleurs lancer une revue approfondie de sa structure de coûts par

régions, qui devrait durer 12 à 18 mois. Les plus importantes

régions venant en premières, Sodexo devrait prochainement passer au

crible ses activités nord-américaines pour en tirer les conclusions

adéquates. Certains analystes s'attendent à ce que le groupe

réorganise davantage sa force commerciale dans la région. Une

action d'autant plus cruciale que Sodexo anticipe un nouveau recul

du chiffre d'affaires en Amérique du Nord au deuxième semestre,

même s'il devrait s'avérer moins prononcé que sur les six premiers

mois de son exercice décalé.

Une bonne surprise sur l'activité en Amérique du Nord apporterait

un catalyseur à une valeur qui semble autrement promise à un avenir

sombre. "On se demande où ils vont. Même sur une valorisation

attractive le dossier est 'dead money' (investissement sans

potentiel, NDLR)", déplore un analyste. Les analystes d'Oddo

remarquent pour leur part que la valeur s'échange avec des

multiples cours/bénéfices attendus pour 2018 nettement inférieurs à

ceux de ses concurrents Compass (CPG.LN) et Elior (ELIOR.FR). Mais

"cela ne devrait pas suffire à supporter la valeur au regard de son

bilan face à ses rivaux", ajoutent-ils. Les analystes de Berenberg

recommandent de leur côté de vendre Sodexo et d'acheter Compass et

Elior.

Arrivé aux commandes il y a à peine deux mois, Denis Machuel semble

avoir pris la mesure de la tâche qui l'attend et a fait preuve d'un

discours volontariste ce jeudi. Mais les détails sur son plan

d'action manquent encore. Dans cette optique, les investisseurs

guetteront avec attention la date du 12 avril, avec les Etats-Unis

en point de mire. Sodexo n'aura alors pas le droit à l'erreur car

le groupe de restauration collective a depuis longtemps épuisé la

patience du marché.

-Julien Marion, Agefi-Dow Jones; +33 (0)1 41 27 47 94;

jmarion@agefi.fr ed: ECH

(END) Dow Jones Newswires

March 29, 2018 10:19 ET (14:19 GMT)

Copyright (c) 2018 Dow Jones & Company, Inc.

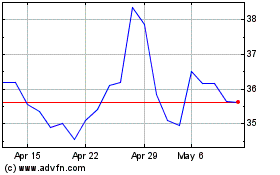

Sword (EU:SWP)

Historical Stock Chart

From Sep 2024 to Oct 2024

Sword (EU:SWP)

Historical Stock Chart

From Oct 2023 to Oct 2024