GROUPE PARTOUCHE : Résultats semestriels et structure financière

solides / Nouveaux investissements de croissance

Résultats semestriels et

structure financière

solidesNouveaux

investissements de croissance

- Chiffre d’affaires :

215,6 M€

(+15,2%)

- EBITDA :

42,7 M€ contre

34,2 M€ au S1

2022

- Résultat net :

18,8 M€ contre

24,6 M€ au S1

2022

- Situation financière saine :

gearing de

0,1x et effet de

levier de 0,5x

Paris, le 27 juin 2023, 18h, lors de sa réunion

du 27 juin 2023, le Conseil de surveillance du Groupe Partouche a

examiné les comptes audités du 1er semestre de l’exercice 2022-23

(novembre 2022 à avril 2023), après avoir pris connaissance du

rapport de gestion du Directoire.

Solide

performance opérationnelle

portée par le retour à la

normale de

l’activité

Sur le 1er semestre de l’exercice, Groupe

Partouche a continué d’enregistrer de bonnes performances

commerciales et opérationnelles, confirmant le retour à la normale

de l’activité depuis la levée des dernières mesures sanitaires en

février (Suisse) et mars (France) 2022 selon les zones

d’implantation1 qui pénalisaient la fréquentation des casinos.

Cette tendance confirme ainsi la dynamique enregistrée déjà au 2ème

semestre de l’exercice précédent.

Ainsi, après prise en compte de plusieurs effets

de périmètre2 sur la période, le Produit Brut des Jeux (PBJ)

enregistre une hausse de +17,6 % à 341,0 M€ et le chiffre

d’affaires (CA) une progression

de +15,2 % à 215,6

M€.

L’EBITDA du Groupe affiche une hausse de

+24,6 % à 42,7 M€ (soit 19,8 % du

CA), contre 34,2 M€ (18,3 % du CA) au 1er semestre

2022.

Le résultat opérationnel courant

(ROC) double à

19,3 M€, contre

9,7 M€ un an plus tôt, porté par

le dynamisme retrouvé du secteur casinotier dont

le ROC atteint 27,0 M€, contre 16,0 M€ au 1er

semestre 2022 (+69,2 %) et tout particulièrement de :

- l’amélioration

du ROC du Pasino

d’Aix-en-Provence, qui a connu son premier

semestre normatif depuis la fin des travaux de rénovation en avril

2019 (ROC en hausse de +2,1 M€),

- l’excellente performance

des jeux online en Suisse dont le ROC est désormais proche

de l’équilibre deux années à peine après son déploiement (ROC à

-0,05 M€ en 2023 contre -3,5 M€ en 2022).

Ces tendances rendent le Groupe confiant

dans la stratégie de montée en puissance du casino de

Middelkerke intégré en juillet

2022 (ROC déficitaire de 2,5 M€ à ce stade) à partir

duquel le Groupe lancera, sous réserve de l’obtention officielle de

la licence nécessaire, une activité de jeux en ligne en Belgique en

partenariat avec le Groupe Betsson AB3.

Parallèlement, le ROC du secteur hôtelier est

déficitaire de -2,3 M€ au 1er semestre 2023, contre -1,8 M€ au S1

2022, tout comme celui du secteur « Autres » à -5,4 M€,

contre -4,6 M€.

Les achats et charges externes

à 70,7 M€ augmentent

de 10,0 M€ (+16,5 %), avec notamment

:

- une hausse de 4,4 M€ (+24,4 %) des

achats de matières dont près de la moitié (1,9 M€) résulte

principalement de la hausse du prix de l’énergie ;

- une hausse de 2,7 M€ des frais de

publicité / marketing (+23,8 %) et des honoraires de 0,9 M€

(+8,4 %) corrélées au dynamisme de l’activité et aux opérations

marketing pour les 50 ans du Groupe Partouche (notamment au travers

des opérations d’attribution gratuite de « crédits

promo » de jeux, en augmentation de 2,3 M€) ;

- une baisse de 2,0 M€ (-32,0 %) des

dépenses de publicité et honoraires de communication liés à

l’activité on-line du casino de Meyrin.

Les charges de personnel

s’élèvent à 87,4 M€, en progression de 5,5 M€, en lien avec la

hausse d’activité et des effectifs (+2,8 %).

Le résultat

net est un

bénéfice de 18,8

M€, contre 24,6

M€ au 30 avril 2022. Pour mémoire, ce dernier bénéficiait d’un

résultat opérationnel non courant de 17,5 M€ lié à la cession de la

participation dans le casino de Crans-Montana en Suisse pour 14,1

M€ et à la résolution d’anciens litiges contre l’État Belge pour

3,4 M€.

Le résultat net du 1er semestre 2023 tient pour

sa part compte des éléments suivants :

- un résultat

opérationnel non courant de 0,7 M€ composé de la marge à

l’avancement sur le contrat de promotion immobilière à La Grande

Motte pour 0,2 M€ et du résultat de cession de deux actifs

immobiliers non opérationnels à Contrexéville pour 0,5 M€,

- un résultat

financier de -1,5 M€ (contre -1,3 M€ au S1 2022). Le coût de

l’endettement financier est en hausse malgré la baisse de

l’endettement brut du Groupe qui est compensée par la remontée

rapide des taux d’intérêt. Par ailleurs, la charge d’intérêts

d’emprunt intègre les loyers IFRS 16 de Middelkerke à hauteur de

0,6 M€. À l’inverse, le Groupe bénéficie d’une augmentation des

produits de placements financiers (+0,5 M€), supérieure à

l’accroissement du coût de l’endettement,

- un produit

d’impôt (CVAE incluse) de +0,3 M€ (contre -1,2 M€ au S1 2022). Ce

poste tient compte de l’activation du solde des déficits fiscaux

reportables du Groupe d’intégration fiscale, compte tenu des bonnes

performances réalisées et des perspectives de l’activité, ce qui a

généré un produit d’impôt différé de 3,6 M€ sur la

période.

Avec une

trésorerie nette de prélèvements

de 127,8 M€, des capitaux

propres de 369,0 M€ et

un endettement net de

38,6 M€ (construit en conformité

avec les termes du contrat du crédit syndiqué, selon l’ancien

référentiel IAS 17, hors IFRS 16), la structure financière

du Groupe

est extrêmement saine et

solide.

Nouveaux investissements de

croissance

La situation financière du Groupe lui permet de

poursuivre la restructuration de ses établissements.

Ainsi le casino de DIVONNE a engagé sa

rénovation afin de retrouver sa splendeur d'antan aux volumes

magnifiés et aux hauteurs importantes. Les travaux ont débuté par

un important curage, aujourd'hui achevé, qui a permis de mettre à

jour des arches en plein cintre et de réouvrir multitude de baies

intérieures qui feront de ce casino un espace fluide, moderne et

totalement renouvelé : nouvelles salles de jeu, nouveau bar,

nouveau restaurant, nouvelle ambiance tout en préservant l'esprit

du lieu.

Au mois de juin 2023, le casino de VICHY entame

également sa restructuration qui verra sa salle de jeux agrandie

par la création d'un étage affecté au jeu et une rénovation

complète des espaces restaurant, bar et hall d'entrée.

Prochains

rendez-vous :

- Information financière du 3ème

trimestre : mardi 12 septembre 2023, après la clôture de la

Bourse de Paris

- Chiffre d’affaires du 4ème trimestre :

mardi 12 décembre 2023, après la clôture de la Bourse de Paris

Fondé en 1973, le Groupe Partouche a su se

développer afin de devenir un leader européen dans son secteur

d'activité. Coté en Bourse, il exploite des casinos, un club de

jeux, des hôtels, des restaurants, des centres thermaux et des

golfs. Le Groupe exploite 41 casinos et emploie près de 3 900

collaborateurs. Il est reconnu pour ses innovations et ses

expérimentations des jeux de demain, ce qui lui permet d'aborder

l'avenir avec confiance en visant le renforcement de son leadership

et la poursuite de la progression de sa rentabilité.

Introduit en bourse en 1995, Groupe Partouche

est coté sur Euronext Paris, compartiment B. ISIN : FR0012612646 -

Reuters : PARP.PA - Bloomberg : PARP:FP

INFORMATIONS

FINANCIÈRES

Groupe

Partouche Tél :

01.47.64.33.45Valérie Fort, directrice

financière info-finance@partouche.comAnnexes

Compte de

résultat

consolidé

|

En M€ - Au 30 avril (6 mois) |

2023 |

2022 |

ÉCART |

Var. |

|

CHIFFRE D'AFFAIRES |

215,6 |

187,2 |

28,4 |

+15,2% |

|

Achats et charges externes |

(70,7) |

(60,7) |

(10,0) |

+16,5% |

|

Impôts et taxes |

(9,6) |

(10,2) |

0,5 |

-5,8% |

|

Charges de personnel |

(87,4) |

(81,9) |

(5,5) |

+6,7% |

|

Amortissements et dépréciations sur immobilisations |

(24,5) |

(26,2) |

1,7 |

-6,5% |

|

Autres produits et charges opérationnels courants |

(4,2) |

1,4 |

(5,6) |

- |

|

Résultat Opérationnel courant |

19,3 |

9,7 |

9,7 |

x2,0 |

|

Autres produits et charges opérationnels non courants |

0,7 |

3,4 |

(2,7) |

- |

|

Résultat sur cession de participations consolidées |

- |

14,1 |

(14,1) |

- |

|

Dépréciation des actifs non courants |

- |

- |

- |

- |

|

Résultat Opérationnel non courant |

0,7 |

17,5 |

(16,8) |

-96,0% |

|

RESULTAT OPERATIONNEL |

20,0 |

27,2 |

(7,1) |

-26,2% |

|

Résultat Financier |

(1,5) |

(1,3) |

(0,2) |

- |

|

Résultat avant impôt |

18,6 |

25,8 |

(-7,3) |

-27,9% |

|

Impôts sur les bénéfices |

1,0 |

(0,4) |

1,5 |

- |

|

Impôts de CVAE |

(0,7) |

(0,7) |

- |

- |

|

Résultat après impôt |

18,9 |

24,7 |

(5,8) |

-23,5% |

|

Quote-part dans le résultat des sociétés mises en équivalence |

(0,1) |

(0,1) |

- |

- |

|

RESULTAT NET TOTAL |

18,8 |

24,6 |

(5,7) |

-23,3% |

|

Dont part du Groupe |

16,7 |

24,2 |

(7,5) |

|

|

EBITDA (*) |

42,7 |

34,2 |

8,5 |

+24,6% |

|

Marge EBITDA / CA |

19,8% |

18,3% |

|

+1,5 pt |

(*) compte tenu de l’application de la norme IFRS 16 qui a pour

effet mécanique d’améliorer l’EBITDA de 6,9 M€ au S1 2023 et de 7,0

M€ au S1 2022.

Les impôts et taxes représentent une charge de

9,6 M€ contre 10,2 M€ au 1er semestre 2022, représentant un montant

plus normatif.

L’évolution des amortissements et dépréciations

sur immobilisations, en baisse de -6,5 % à 24,5 M€, reflète les

diverses fins de cycles d’amortissements ainsi que la limitation

des investissements de renouvellement durant la crise

sanitaire.

Les autres produits et charges opérationnels

courants sont une charge nette de -4,2 M€ contre un produit net

1,4 M€ au premier semestre 2022, suite principalement

à :

- l’enregistrement au S1 2022 de 4,9

M€ d’aides obtenues dans le cadre des mesures d’aide aux

entreprises mises en place par le gouvernement face à la crise

sanitaire ;

- et la hausse des charges rattachées

aux cahiers des charges des casinos (+0,7 M€ de charges),

corrélativement au PBJ.

Le résultat opérationnel s’établit à 20,0 M€

contre 27,2 M€ au S1 2022.Le résultat avant impôt est un bénéfice

de 18,6 M€ contre 25,8 M€ en S1 2022.La quote-part de résultat des

sociétés mises en équivalence est stable et non significative.Le

résultat net consolidé du semestre est un bénéfice de 18,8 M€

contre 24,6 M€ au 30 avril 2022. Dans ce résultat net, la part

du groupe est un bénéfice de 16,7 M€ contre 24,2 M€ au 30 avril

2022.

Bilan

Le total de l’actif net au 30 avril 2023

représente 808,4 M€ contre 798,3 M€ au 31 octobre 2022. Les

évolutions remarquables de la période sont les suivantes :

- une augmentation des actifs non

courants de 12,3 M€ en raison principalement, d’une part, de la

hausse nette des immobilisations corporelles de 8,2 M€,

essentiellement constituée du volume des investissements et des

dotations aux amortissements, et d’autre part, de l’augmentation

des participations dans des sociétés mises en équivalence en raison

de la prise de participation complémentaire dans les sociétés du

pôle La Pensée Sauvage (+5,1 M€) ;

- une diminution des actifs courants

de 2,2 M€, principalement due à une consommation de la trésorerie

de 6,0 M€ contrebalancée par une hausse du poste

« clients et autres débiteurs » de 4,3 M€ en lien avec le

retour à la normale de l’activité.

Au passif, les capitaux propres, intérêts

minoritaires inclus, passent de 354,0 M€ au 31 octobre 2022 à 369,0

M€ au 30 avril 2023, incluant le résultat bénéficiaire de la

période de 16,7 M€ pour la part du Groupe et de 2,1 M€ pour la part

des minoritaires.

La dette financière diminue de 8,8 M€ (parts

courante et non courante). Il convient notamment de prendre en

considération :

- les deux échéances trimestrielles

du crédit syndiqué réglées le 31 janvier 2023 et le 30 avril 2023 à

hauteur d’un cumul de - 5,4 M€ ;

- le remboursement des autres

emprunts bancaires pour - 8,8 M€ ;

- la mise en place de nouveaux

crédits bancaires pour + 4,9 M€ ;

- ainsi que les flux liés aux

contrats de locations traités selon la norme IFRS 16.

Structure financière – Synthèse de

l’endettement net

La structure financière du Groupe peut être

appréciée à l’aide du tableau suivant (construit en conformité avec

les termes du contrat du crédit syndiqué, selon l’ancien

référentiel IAS 17, hors IFRS 16).

|

En M€ |

30/04/23 |

31/10/22 |

30/04/22 |

|

Capitaux propres |

369,0 |

354,0 |

338,8 |

|

Endettement brut* |

166,4 |

176,4 |

176,3 |

|

Trésorerie nette des prélèvements |

127,8 |

130,1 |

120,5 |

|

Endettement net |

38,6 |

46,3 |

55,7 |

|

Ratio Endettement net / Capitaux propres

(« gearing ») |

0,1x |

0,1x |

0,2x |

|

Ratio Endettement net / EBITDA consolidé (« effet de

levier »)** |

0,5x |

0,7x |

0,7x |

* La notion d’endettement brut comprend les

emprunts bancaires, les emprunts obligataires et les crédit-baux

retraités (à l’exception des autres contrats retraités selon la

norme IFRS 16), les intérêts courus, les emprunts et dettes

financières divers, les concours bancaires et les instruments

financiers.

** L’EBITDA utilisé pour le calcul de

l’« effet de levier » est calculé sur une période de 12

mois glissants, selon l’ancienne norme IAS 17 (c’est-à-dire avant

application de la norme IFRS 16), à savoir 72,4 M€ au 30/04/2023,

63,9 M€ au 31/10/2022 et 76,8 M€ au 30/04/2022.

Lexique

Le « Produit Brut des Jeux »

correspond au résultat des différents jeux opérés, après le

paiement des gains des joueurs. Cette somme est débitée de «

prélèvements » (État, communes, CSG, CRDS).

Le « Produit Brut des Jeux » devient

après prélèvements le « Produit Net des Jeux », soit une composante

du chiffre d’affaires.

Le « Résultat Opérationnel Courant »

(ROC) regroupe l’ensemble des charges et produits directement liés

aux activités du Groupe dans la mesure où ces éléments sont

récurrents, usuels ou habituels du cycle d’exploitation ou qu’ils

résultent d’événements ou de décisions ponctuels liés aux activités

du Groupe.

L’« Ebitda consolidé » (EBITDA) est

composé du solde des produits et charges composant le ROC, à

l’exclusion des amortissements et des provisions liés au cycle

d’exploitation et des éléments ponctuels liés aux activités du

Groupe inclus dans le résultat opérationnel courant mais exclu de

l’Ebitda de par leur caractère non récurrent.

1 Levées des mesures sanitaires le 13 mars 2022 inclus en France

et le 16 février 2022 inclus en Suisse.2 Intégration du casino de

Middelkerke (Belgique) le 1er juillet 2022 ouvert le 8 juillet 2022

après quelques travaux, vente de la participation dans le casino de

Crans-Montana le 31 janvier 2022 et fin de la concession du

restaurant Le Laurent à compter du 7 mars 2022.3 CF communiqué

diffusé le 15 juin 2023 et disponible sur

www.groupepartouche.com/finance à lire en parallèle de celui de

Betsson

https://www.betssonab.com/en/press/betsson-acquires-sports-betting-and-gaming-operator-betfirst-belgium-and-enters-partnership.

- CP - Résultats semestriels 2023

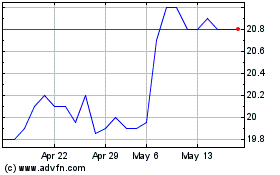

Groupe Partouche (EU:PARP)

Historical Stock Chart

From Oct 2024 to Nov 2024

Groupe Partouche (EU:PARP)

Historical Stock Chart

From Nov 2023 to Nov 2024