Les valeurs du luxe exposées aux USA sont avantagées quand la Chine sévit - DJ Plus

October 11 2021 - 5:11AM

Bourse Web Dow Jones (French)

Carol Ryan,

Agefi-Dow Jones

LONDRES (Agefi-Dow Jones)--Pendant des années, investir dans les

valeurs européennes du luxe a constitué l'un des meilleurs moyens

de s'exposer à la frénésie d'achats des consommateurs chinois. La

répression engagée par Pékin contre tout signe extérieur de

richesse rendant ces investissements moins attrayants, il reste aux

investisseurs la possibilité d'acheter américain.

Les grandes valeurs européennes du luxe ont fortement baissé depuis

que le président chinois, Xi Jinping, a prononcé à la mi-août un

discours appelant à mieux redistribuer les richesses et à limiter

les revenus "excessifs". On ne sait pas encore ce que cela signifie

pour l'industrie du luxe, mais ces propos ont fait peur aux

actionnaires.

Toute nouvelle politique visant à stimuler le pouvoir d'achat d'un

nombre croissant de ménages chinois pourrait en fait bénéficier à

l'industrie à long terme. Selon les estimations d'UBS, les classes

moyennes représentent 70% à 80% des achats de produits de luxe en

Chine.

De précédentes mesures de répression ont toutefois nui au secteur à

court terme. Lorsque Pékin a limité les dépenses des fonctionnaires

chinois en 2012 dans le cadre d'une campagne anti-corruption, la

croissance des ventes de produits de luxe dans le monde a ralenti à

2% l'année suivante. Ce taux représentait un cinquième de la

croissance enregistrée au cours des trois années précédantes, selon

les données de Bain & Company. De même, les ventes de produits

de luxe ont chuté en 2016 à la suite d'un mouvement de répression

du crédit qui a touché le vaste marché immobilier chinois. D'autres

initiatives visant à freiner l'investissement immobilier - dont les

difficultés du promoteur Evergrande sont la conséquence la plus

visible - pourraient avoir un effet similaire.

Le portefeuille particulièrement équilibré de LVMH

Certaines marques sont cependant en bonne forme aux Etats-Unis

aujourd'hui, ce qui leur confère une protection en cas de

ralentissement des ventes en Chine. Le portefeuille de LVMH est

particulièrement équilibré, le groupe français réalisant 28% de son

chiffre d'affaires total auprès des acheteurs américains contre 27%

auprès des Chinois, selon les estimations de Bernstein. Au deuxième

trimestre, les ventes de LVMH aux Etats-Unis ont augmenté de 31%

par rapport à la même période de 2019, soit avant la pandémie de

Covid-19. Le groupe dévoilera ses ventes du troisième trimestre

mardi, après la clôture de la Bourse.

L'horloger suisse Swatch se situe à l'autre extrême. Les

consommateurs chinois représentent 44% des ventes de l'entreprise,

qui ne réalise que 9% de ses ventes auprès des ressortissants

américains. Burberry et Hermès sont également plus dépendants des

ventes aux clients chinois que la moyenne du secteur.

Les actions de Prada et de Kering, propriétaire de Gucci, ont été

particulièrement pénalisées depuis la mî-août. Cette évolution

paraît injustifiée. Certes, la métamorphose de Prada, qui commence

tout juste à porter ses fruits, ne se confirmera que si la demande

des jeunes consommateurs chinois se poursuit. Mais l'explosion des

ventes aux Etats-Unis, tant pour Prada que pour Kering, qui possède

également Bottega Veneta et Yves Saint Laurent, devrait constituer

un élément rassurant.

Des sociétés stimulées par leur marché national

Les investisseurs disposent d'autres options s'ils veulent éviter

les risques associés à la Chine. Le distributeur spécialisé Watches

of Switzerland réalise la plupart de ses ventes au Royaume-Uni et

aux Etats-Unis et n'a aucune activité en Asie. Quant aux marques

américaines Capri, Tapestry et Ralph Lauren, elles sont davantage

exposées à leur marché national en plein essor - qui représente en

moyenne plus de 50% de leurs ventes - que les acteurs

européens.

Même après leur récente chute, les valeurs européennes du luxe

paraissent onéreuses. Elles se négocient actuellement avec une

prime d'environ 70% par rapport à l'indice MSCI sur la base de

leurs bénéfices futurs, ce qui représente une baisse par rapport

aux sommets de plus de 100% atteints au début août. Cette prime est

toutefois supérieure à la moyenne historique de 50%, note UBS.

Tant que les conséquences des mesures de réduction des inégalités

en Chine ne seront pas mieux cernées pour les marques de luxe, les

valeurs axées sur les Etats-Unis resteront plus sûres.

-Carol Ryan, The Wall Street Journal

(Version française Valérie Venck et Eric Chalmet) ed: ECH - VLV

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

October 11, 2021 04:51 ET (08:51 GMT)

Copyright (c) 2021 L'AGEFI SA

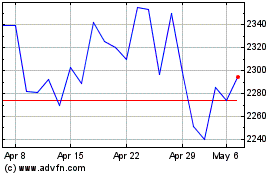

Hermes (EU:RMS)

Historical Stock Chart

From Oct 2024 to Nov 2024

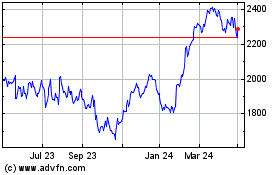

Hermes (EU:RMS)

Historical Stock Chart

From Nov 2023 to Nov 2024