- 99,9 M€ payés aux minoritaires, dont 1,5 M€ d’ajustement de

prix lié au niveau de trésorerie d’Avanquest au cours de la

finalisation de l’opération1

- Financement de l’opération :

- 47,7 M€ en numéraire

- 28,7 M€ par émission de 4.100.000 d'actions nouvelles

(représentant 9,79%2 du capital pré-transaction) au prix de

7,00€/action dans le cadre d'un apport en nature de titres

- 23,6 M€ sous forme de titres de créances

- Opération simplifiant la structure capitalistique du Groupe

et permettant de réintégrer 100% du Résultat Net de la division

Avanquest

- Nomination d’Eric Gareau au poste de CEO

d’Avanquest

Regulatory News:

Claranova (Paris:CLA) (Euronext Paris : FR0013426004 - CLA)

annonce aujourd’hui la finalisation de l'acquisition de la totalité

des intérêts minoritaires d’Avanquest, sa division d’édition et de

distribution de logiciels, annoncée le 11 août dernier, pour un

montant total de 99,9 M€, dont 1,5 M€ de complément de prix lié au

niveau de trésorerie d’Avanquest1. Sur cette base, la valeur

globale des titres de la division s’établit à 155,9 M€3.

Pierre Cesarini, PDG de Claranova, déclare : « Je suis

particulièrement heureux d’annoncer la finalisation de cette

opération. Elle s’inscrit dans notre volonté de simplifier la

structure capitalistique du Groupe afin d’offrir au marché une

meilleure lisibilité sur l’organisation de notre portefeuille de

participations. En détenant l’intégralité du capital social des

entités composant le pôle Avanquest, Claranova pourra bénéficier

pleinement du travail de repositionnement stratégique engagé depuis

deux ans vers l’édition de logiciels SaaS4 et des nouvelles

perspectives qui s’offrent désormais à la division. Cette opération

est enfin l’occasion d’officialiser la nomination d’Eric Gareau au

poste de CEO d’Avanquest. Après avoir travaillé aux côtés d’Eric

depuis maintenant plus de trois ans dans le cadre de la

réorganisation et du repositionnement de la division, je ne peux

être que confiant pour l’avenir de nos activités d’édition de

logiciels et me réjouir de ce nouveau chapitre qui s’ouvre dans

l’histoire d’Avanquest. »

Avanquest : une transformation stratégique réussie

Depuis l’annonce du rachat des activités Upclick, Lulu Software

et Adaware par Avanquest en mars 2018, la division a connu une

véritable transformation stratégique qui lui aura permis de passer

d’un revendeur de logiciels tiers à un éditeur et distributeur de

logiciels propriétaires par abonnement. Si le chiffre d’affaires et

le ROC normalisé5 sont restés stables depuis l’exercice 2018-2019,

premier exercice d’intégration complète des activités rachetées,

l’exercice 2020-2021 marque la finalisation de la transition du

modèle économique d’Avanquest vers la vente par abonnement (SaaS).

Ces ventes constituent désormais 78% du chiffre d’affaires des

trois principaux logiciels développés et distribués par Avanquest

(SodaPDF, inPixio, Adaware) contre 50% en 2018-2019. Sur l’ensemble

du chiffre d’affaires 2020-2021, les ventes de nature récurrente -

intégrant les ventes par abonnement - continuent ainsi de

progresser et représentent désormais 58% des ventes de la division

contre 35% en 2018-2019.

Le ROC normalisé s’en trouve en conséquence renforcé : Avanquest

enregistre sur l’exercice 2020-2021 une progression de 54% de cet

agrégat qui s’élève à 11 M€ pour une marge opérationnelle de 12,4%

contre respectivement 7 M€ et 7,9% sur l’exercice précédent.

Des termes économiques favorables et des perspectives uniques

pour le Groupe

Avec une valeur globale des titres d’Avanquest de 155,9 M€ et

une valeur d’entreprise de 143,2 M€6, cette opération est réalisée

à des conditions proches de la valeur d’entreprise de 139,2 M€7 qui

avait été évoquée lors de l’opération avortée de décembre 2019.

Compte tenu de l’amélioration de la profitabilité d’Avanquest, ces

termes font ressortir un multiple d’environ 13 fois le ROC

normalisé de l’exercice passé, contre un prix proposé en décembre

2019 d’environ 20 fois8, et plus de 43 fois pour un échantillon de

sociétés comparables9.

Cette transaction permet à Claranova d’intégrer, à partir du 1er

novembre 2021, 100% du Résultat net d’Avanquest et réaffirme

l’engagement stratégique de Claranova dans ses activités

logicielles.

Dans ce cadre, M. Eric Gareau, jusqu’à présent CEO des activités

d’édition de logiciels propriétaire (Own IP) d’Avanquest est nommé

CEO de l’ensemble de la division. Il a rejoint Claranova en 2018

lors de l’acquisition de Lulu Software (PDF) dont il était le CEO.

Depuis son arrivée au sein du Groupe, il a dirigé avec succès la

transformation du modèle d’affaires d’Avanquest vers la vente par

abonnement. Il possède plus de 25 ans d’expérience dans la vente et

le marketing de logiciels et de produits de consommation courante

(Fast Moving Consumer Goods) au sein de grandes sociétés

internationales.

La transaction

Conformément aux termes des accords conclus avec les

actionnaires minoritaires d'Avanquest, l'opération est réalisée sur

la base d'une valorisation des titres d’Avanquest Software SAS («

Avanquest Software ») de 155,9 M€ pour l’ensemble de la division,

hors Lastcard (10518590 Canada Inc.). Cette dernière société

regroupe les activités de technologies financières d’Avanquest et

sortira du périmètre d’intégration globale du Groupe à l’issue de

la transaction. Claranova conservera une participation minoritaire,

à hauteur de 35,91% du capital de cette société, qui sera désormais

contrôlée par les actionnaires minoritaires d’Avanquest et intégrée

dans les comptes du Groupe par mise en équivalence après la

finalisation de la transaction.

L'opération a été finalisée le 29 octobre 2021. À cette date,

Claranova a acquis :

- par voie de cession, 32.872.938 actions d'Avanquest Software

pour un prix payé en numéraire de 47.648.356,62 € et par

constatation de plusieurs créances donnant lieu à l'émission de

promissory notes à hauteur d'un montant cumulé en principal de

23.591.833,42 €, avec des maturités s’échelonnant de 3 mois à 10

ans (l'« Acquisition »), et

- par voie d'apport en nature, 13.243.271 actions d'Avanquest

Software, donnant lieu à l'émission de 4.100.000 actions nouvelles

de la Société représentant environ 9,79% du capital social avant

réalisation de l'émission, émises au prix unitaire de 7,00 € par

action, soit une valeur correspondante de 28.700.000,00 € (l'«

Apport » ).

Certains actionnaires minoritaires d'Avanquest Software ont par

ailleurs signé concomitamment à la réalisation de l'opération un

accord d'investissement minoritaire avec la Société destiné à

préserver la stabilité du capital de Claranova (l« Accord

d'Investissement Minoritaire »). Aux termes de cet accord, The

Assouline Family Trust, 6673279 Canada Inc., The Dadoun Family

Trust et Eric Gareau qui déclarent agir de concert, ont notamment

consenti un engagement d'incessibilité d'une durée de douze mois,

sous réserve des exceptions usuelles.

Principales caractéristiques de l'Acquisition

L'Acquisition porte sur 32.872.938 actions d'Avanquest Software.

Ces actions ont été payées en numéraire à hauteur de 47.648.356,62

€ et par constatation de créances donnant lieu à l'émission des

promissory notes suivantes :

- Quatre promissory notes d'un montant cumulé en principal de

15.594.007,90 € d'une maturité de 10 ans assortie à un taux

d'intérêt annuel nominal de 4.5% payable in fine ;

- Quatre promissory notes d'un montant cumulé en principal de

1.459.682,80 € d'une maturité de 12 mois assortie à un taux

d'intérêt annuel nominal de 4.5% payable in fine ;

- Une promissory note d'un montant en principal de 6.538.142,73 €

d'une maturité de 3 mois assortie à un taux d'intérêt annuel

nominal de 4.5% payable in fine, remboursable à la discrétion de

Claranova en numéraire ou par compensation de créances en actions

nouvelles Claranova.

Principales caractéristiques de l'Apport

- Principales modalités de l'Apport

a. Parties à l'opération

Emetteur – Bénéficiaire de

l’Apport

Claranova S.E., société européenne au capital social de

41.871.511,00 € ayant son siège social situé Immeuble Vision

Défense, 98-91 boulevard National 92250 La Garenne-Colombes,

immatriculée au Registre du Commerce et des Sociétés de Nanterre

sous le numéro 329 764 625.

Apporteurs

- The Daniel Assouline Family Trust, trust de droit québécois,

pour le bénéfice de Daniel Assouline et sa famille ;

- The Dadoun Family Trust, trust de droit québécois, pour le

bénéfice de Michael Dadoun et de sa famille ;

- 6673279 Canada Inc., société de droit canadien, pour le

bénéfice de Michael Dadoun ;

- Monsieur Eric Gareau.

(les « Apporteurs »)

Société dont les titres sont

apportés

Avanquest Software, société par actions simplifiée ayant son

siège social situé Immeuble Vision Défense, 98-91 boulevard

National 92250 La Garenne-Colombes, immatriculée au Registre du

commerce et des sociétés de Nanterre sous le numéro 830 173 381,

société de tête de la division d’édition et de distribution de

logiciels du Groupe.

b. Titres objet de l'Apport

Les Apporteurs apportent 13.243.271 actions d'Avanquest Software

(les « Actions Apportées ») dont la valeur nominale globale s’élève

à 1,00 € représentant 18,40% du capital social et des droits de

vote d'Avanquest Software selon la répartition suivante :

- The Daniel Assouline Family Trust, 8.703.730 Actions

Apportées,

- The Dadoun Family Trust, 3.924.246 Actions Apportées,

- 6673279 Canada Inc., 280.373 Actions Apportées, et

- Eric Gareau, 334.922 Actions Apportées.

c. Régime juridique de l'Apport

L’Apport est régi par le régime applicable aux apports en nature

tel que défini par les dispositions de l’article L. 225-147 du Code

de commerce.

Faisant usage de la délégation consentie par l’Assemblée

générale extraordinaire de la Société réunie le 17 décembre 2020,

dans sa 18ème résolution, le Conseil d’administration de la Société

a, lors de sa réunion en date du 29 octobre 2021, au vu du rapport

du commissaire aux apports sur la valeur des apports, approuvé

l’apport des Actions Apportées, son évaluation et sa rémunération

ainsi que le Traité d’Apport dans toutes ses stipulations.

Le Conseil d’administration a également décidé d’augmenter le

capital social de la Société par l’émission de 4.100.000 actions

nouvelles de la Société de 1,00 € de valeur nominale chacune et a

délégué au Président du Conseil d'Administration de la Société les

pouvoirs nécessaires à l’effet de constater la réalisation des

conditions suspensives stipulées dans le Traité d’Apport et, en

conséquence, l’émission des Actions Nouvelles, la réalisation de

l’augmentation de capital rémunérant les Actions Apportées et la

modification corrélative des statuts.

Par décision en date du 29 octobre 2021, le Conseil

d'administration de la Société a constaté la réalisation des

conditions suspensives stipulées dans le Traité d’Apport, la

réalisation définitive de l’augmentation du capital de la Société

par apport en nature au profit des Apporteurs d’un montant nominal

total de 4.100.000,00 € divisé en 4.100.000 actions nouvelles d’une

valeur nominale de 1,00 € chacune et augmenté d’une prime d’apport

globale de 24.600.000,00 €, portant le capital social de

41.871.511,00 € à 45.971.511,00 € divisé en 45.971.511 actions de

1,00 € de valeur nominale chacune. Il a également procédé à la

modification corrélative des statuts.

d. Modalités de l'évaluation de

l'Apport

Les Actions Apportées ont été évaluées à leur valeur réelle qui

a été fixée entre les parties à 28.700.000,00 € (la « Valeur

d'Apport »).

e. Rémunération de l'Apport

La Société et les Apporteurs sont convenus de rémunérer l’Apport

par la création de 4.100.000 Actions Nouvelles, réparties comme

suit :

- The Daniel Assouline Family Trust: 2.694.598 Actions Nouvelles

;

- The Dadoun Family Trust : 1.214.912 Actions Nouvelles ;

- 6673279 Canada Inc. : 86.801 Actions Nouvelles ;

- Eric Gareau : 103.689 Actions Nouvelles.

Les Actions Nouvelles, d'une valeur nominale de 1,00 € chacune,

ont été émises au prix de 7,00 €. Le prix d'émission des Actions

Nouvelles a été déterminé d'un commun accord entre les Parties.

La différence entre la valeur réelle des Actions Apportées (soit

28.700.000,00 €) et la valeur nominale des Actions Nouvelles émises

par la Société et attribuées aux Apporteurs (soit 4.100.000,00 €),

à savoir 24.600.000,00 €, est allouée à un compte prime d’apport de

la Société.

Le capital social de la Société est ainsi porté à 45.971.511,00

€ ; les Actions Nouvelles représentant environ 8,92% du capital

social de la Société après émission.

Le détail de l’évolution de la structure de capital de la

Société est présenté en annexe du présent communiqué de presse.

f. Date de réalisation de l'Apport

Les Actions Nouvelles ont été émises le 29 octobre 2021, date à

laquelle le Conseil d’administration en date du 29 octobre 2021,

agissant dans le cadre de la délégation de pouvoirs qui lui a été

consentie aux termes de la 18ème résolution de l’Assemblée générale

extraordinaire de la Société en date du 17 décembre 2020, a

constaté la réalisation de l’ensemble des conditions suspensives

stipulées dans le Traité d’Apport et la réalisation définitive de

l’augmentation de capital de la Société.

Les Actions Nouvelles portent jouissance courante et sont

entièrement assimilées à toutes les autres actions existantes de la

Société.

Les Actions Nouvelles seront admises aux négociations sur le

marché Euronext Paris sur la même ligne de cotation que les actions

existantes de la Société.

g. Appréciation de la valeur de

l'Apport

Conformément aux dispositions des articles L. 225-147 et R.

225-8 du Code de commerce, la société Saint-Honoré BK&A,

représentée par Monsieur Frédéric Burband a été nommée en qualité

de commissaire aux apports (le « Commissaire aux Apports ») par

ordonnance du Président du Tribunal de Commerce de Nanterre en date

du 1er septembre 2021, et était responsable des missions suivantes

:

(i) apprécier la valeur des Actions Apportées

;

(ii) établir un rapport sur la valeur des

Actions Apportées contenant les mentions prévues par les articles

L. 225-147 et R. 225-8 du Code de commerce incluant :

- l’indication du mode d’évaluation adopté

pour les Actions Apportées ainsi que les raisons pour lesquelles ce

mode d’évaluation a été retenu ;

- l’affirmation que la valeur des Actions

Apportées correspond au moins à la valeur nominale des actions à

émettre augmentée éventuellement d’une prime d’apport ; et

(iii) en tant que de besoin, établir un

rapport sur la rémunération des apports, conformément à la position

recommandation AMF n° 2011-11.

Le rapport du Commissaire aux Apports sur l’appréciation de la

valeur des Actions Apportées a été déposé auprès du greffe du

Tribunal de commerce de Nanterre conformément aux lois et

réglementations en vigueur et mis à la disposition des actionnaires

de la Société au siège social de la Société.

Conclusion du Commissaire aux Apports sur

la valeur des Actions Apportées

Dans son rapport sur la valeur des Actions Apportées en date du

20 octobre 2021, le Commissaire aux Apports indique que : « la

valeur de l’apport retenue s’élevant à 28.700.000,00 € n’est pas

surévaluée ».

Conclusion du Commissaire aux Apports sur

la rémunération de l’Apport

Dans son rapport sur la rémunération de l’Apport en date du 20

octobre 2021, le Commissaire aux Apports indique que : « En

conclusion de nos travaux et étant rappelé les modalités

spécifiques de détermination de la parité (i.e. la libre

négociation), à la date du présent rapport, nous sommes d’avis que

la rémunération proposée pour l’apport conduisant à émettre

4.100.000 actions nouvelles de la société Claranova, présente un

caractère équitable ».

L’admission des Actions Nouvelles aux négociations sur le marché

réglementé Euronext Paris ne fait pas l’objet d’un prospectus

soumis à l’approbation préalable de l’AMF conformément aux

dispositions de l'article 1er, paragraphe 5, point a) du règlement

(UE) n°2017/1129 du Parlement européen et du Conseil du 14 juin

2017.

Principales dispositions de l'Accord d'Investissement

Minoritaire

L’émission des Nouvelles actions donne lieu à la signature d’un

Accord d’Investissement Minoritaire avec les Apporteurs. Ses

principales dispositions seraient les suivantes :

- maintien de la détention au nominatif, avec

passage au porteur afin d’éviter le déclenchement des droits de

vote double, pendant la durée du pacte ;

- clause d’inaliénabilité (lock-up)

interdisant la cession de titres par les actionnaires minoritaires

pendant une durée de 12 mois, sous réserve des exceptions usuelles

;

- post période de lock-up, restrictions à la

cession de l’intégralité des titres, avec des volumes de vente

maximum ;

- droit de préemption de la Société pour

toute vente par un minoritaire d'actions Claranova représentant 2%

ou plus du capital social.

Informations accessibles au public et facteurs de

risque

Les informations détaillées relatives à la Société, notamment

son activité, ses informations financières, ses résultats, ses

perspectives et les facteurs de risques y afférents, figurent dans

le Document d’enregistrement universel de la Société 2020-2021

déposé auprès de l’Autorité des marchés financiers le 20 octobre

2021 sous le numéro D. 21-0869. Ce document, ainsi que d’autres

informations réglementées et l’ensemble des communiqués de presse

de la Société, sont disponibles sur le site Internet de la Société

(www.claranova.com).

Votre attention est attirée sur les facteurs de risques liés à

la Société et à ses activités présentés au chapitre 4 de son

Document d’enregistrement universel 2020-2021.

Le présent communiqué de presse ne constitue pas un prospectus

au sens du Règlement (UE) 2017/1129 (le « Règlement Prospectus »),

ni une offre de valeurs mobilières au public.

Calendrier indicatif et informations légales concernant la

transaction :

3 novembre 2021 - Règlement et livraison de l’Apport

Démission du censeur :

M. Marc Goldberg, censeur au Conseil d’administration de la

Société, a informé la Société de sa démission de son poste de

censeur au 28 octobre 2021, pour raisons personnelles.

Agenda financier : 9 novembre 2021 :

Chiffre d’affaires 1er trimestre 2021-2022

Numéro dédié aux actionnaires individuels :

0805 29 10 00 (appel non surtaxé). Ligne ouverte du mardi au

jeudi de 14h à 16h.

À propos de Claranova :

Acteur technologique global et diversifié, Claranova gère et

anime un portefeuille de participations majoritaires dans des

entreprises numériques à fort potentiel de croissance. S’appuyant

sur une équipe combinant plusieurs dizaines d’années d’expérience

dans le monde technologique, Claranova a acquis un savoir-faire

unique de retournement, de création et de développement

d’entreprises innovantes.

Avec un chiffre d’affaires de 472 millions d’euros sur

l’exercice 2020-2021, en hausse de plus 40% en moyenne par an

depuis 3 ans, Claranova a démontré en quelques années sa capacité à

faire d’une simple idée, un véritable succès à l’échelle mondiale.

Présent dans 15 pays et s’appuyant sur l’expertise de près de 800

collaborateurs en Amérique du Nord et en Europe, Claranova est un

groupe résolument international, réalisant 95% de son chiffre

d’affaires à l’étranger.

Au sein de son portefeuille de participations, Claranova réunit

3 plateformes technologiques uniques présentes sur l’ensemble des

grands secteurs du numérique. Leader de l’e-commerce personnalisé,

Claranova s’illustre également par son expertise technologique dans

les domaines de l’édition de logiciels et de l’Internet des Objets

à travers ses activités PlanetArt, Avanquest et myDevices. Ces

trois activités partagent une mission commune : mettre l’innovation

à la portée de tous grâce à des solutions simples et intuitives qui

facilitent au quotidien l’accès au meilleur de la technologie.

Pour plus d'informations sur le groupe Claranova :

https://www.claranova.com ou

https://twitter.com/claranova_group

*****

Avertissement important :

Toutes les déclarations autres que les énoncés de faits

historiques qui pourraient être inclus dans le présent communiqué

de presse au sujet d'événements futurs sont sujettes à (i) des

changements sans préavis et (ii) des facteurs indépendants de la

volonté de la Société. Les déclarations prospectives sont

assujetties à des risques et à des incertitudes inhérents

indépendants de la volonté de la Société qui pourraient conduire à

ce que les résultats ou les performances réels de la Société

diffèrent considérablement des résultats ou des performances

attendus exprimés ou sous-entendus dans ces déclarations

prospectives. Ce communiqué de presse a été rédigé en français et

en anglais. En cas de différences entre les deux textes, la version

française prévaudra.

Annexe :

Evolution de la structure de capital de la Société avant et

après finalisation de l’Apport :

- Structure de capital de la Société avant finalisation de

l’Apport10 :

Actionnaires

Nombre d'actions

sur base

non diluée

Nombre d'actions

sur base

diluée11

% capital sur

base non-diluée

% capital sur

base diluée

Nombre de

droits de vote

exerçables

% droits de

vote exerçables

Dirigeants et administrateurs

3.103.722

3.291.332

7,41%

7,78%

3.992.810

9,14%

Fonds institutionnels

5.066.163

5.066.163

12,10%

11,98%

5 066.163

11,59%

Flottant

33.459.501

33.691.180

79,91%

79,67%

34 634.689

79,27%

Auto-détention

242.125

242.125

0,58%

0,57%

0,00%

Total

41.871.511

42.290.800

100,00%

100,00%

43.693.662

100,00%

- Structure de capital de la Société après finalisation de

l’Apport :

Actionnaires

Nombre d'actions

sur base

non diluée

Nombre d'actions

sur base

diluée10

% capital sur

base non diluée

% capital sur

base diluée

Nombre de

droits de vote

exerçables

% droits de

vote exerçables

Dirigeants et administrateurs

3.103.722

3.291.332

6,75%

7,09%

3.992.810

8,35%

Fonds institutionnels

5.066.163

5.066.163

11,02%

10,92%

5.066.163

10,60%

Minoritaires Avanquest

4.100.000

4.100.000

8,92%

8,84%

4.100.000

8,58%

Flottant

33.459.501

33.691.180

72,78%

72,62%

34.634.689

72,47%

Auto-détention

242.125

242.125

0,53%

0,52%

0,00%

Total

45.971.511

46.390.800

100,00%

100,00%

47.793.662

100,00%

1 Ajustement de prix négocié dans le cadre de l’accord ferme

d’août 2021, calculé sur la base du niveau de trésorerie de la

division Avanquest à fin août 2021. 2 Avant réalisation de

l’émission, sur la base d’un nombre d’actions de 41.871.511

actions, intégrant les actions auto-détenues par la Société. 3 Soit

182,7 millions de dollars américains, convertis à un taux EUR/USD

négocié de 1,1718. 4 Software as a Service. 5 Le Résultat

Opérationnel Courant (ROC) normalisé est un agrégat non strictement

comptable utilisé pour mesurer la performance opérationnelle des

activités. Il correspond au Résultat Opérationnel Courant avant

impact des paiements fondés sur des actions, y compris charges

sociales afférentes, des dotations aux amortissements, et de

l’impact IFRS 16 sur la comptabilisation des contrats de location.

6 Sur la base d’une dette financière nette contributive de -12,4 M€

à fin juin 2021, hors impact de la norme IFRS 16 sur la

comptabilisation des contrats de location. 7 Sur la base d’une

valeur des titres Avanquest de 162,2 M$, soit 146,0 M€ convertis à

un taux de change EUR / USD de 1,1113, et d’une dette financière

nette contributive de -6,7 M€ à fin juin 2020, hors impact de la

norme IFRS 16 sur la comptabilisation des contrats de location. 8

Sur la base des résultats de l’exercice 2019-2020 d’Avanquest. 9

Source : Capital IQ, sur la base de l’EBITDA d’un échantillon

d’entreprises comparables cotées comprenant : Nitro Software (ASX :

NTO), Foxit Software (SHSE : 688095), Avast (LES : AVST), Kape

Technologies (AIM : KAPE) et Wondershare (SZSE : 300624). 10 Sur la

base de l’enquête TPI (Titre au Porteur Identifiable) réalisée le 9

septembre 2021 auprès d’Euroclear et du dernier recensement des

droits de vote. 11 Le nombre d’actions sur base diluée ne tient pas

compte de l’émission d’ORNANE de juin 2018, ni de l’émission

d’OCEANE d’août 2021, la Société n’ayant à date pas décidé de la

méthode de remboursement de ces obligations.

CODES Ticker : CLA ISIN : FR0013426004

www.claranova.com

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20211101005262/fr/

ANALYSTES - INVESTISSEURS +33 1 41 27 19 74

ir@claranova.com

COMMUNICATION FINANCIÈRE +33 1 75 77 54 65

ir@claranova.com

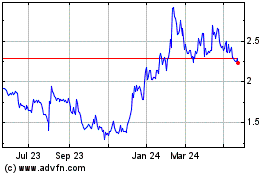

Claranova (EU:CLA)

Historical Stock Chart

From Nov 2024 to Dec 2024

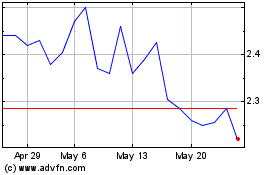

Claranova (EU:CLA)

Historical Stock Chart

From Dec 2023 to Dec 2024