(ビジネスワイヤ) -- 世界の投資コミュニティーに重要な判断支援ツールとサービスを提供する大手企業のMSCI(NYSE:

MSCI)は、MSCI 2024 Market Classification

Review(2024年MSCI市場分類見直し)の結果を発表しました。

今年の見直しに関するハイライトは以下の通りです。

- ブルガリアの分類をスタンドアロン市場からフロンティア市場に変更することについて協議を開始

-

韓国の株式市場の海外投資�へのアクセシビリティ向上を目指した措置の実施�況を引き�き注視する一方、最近の空売り禁止措置が市場アクセシビリティの�限につながることに留意

-

エジプトにおける外国為替市場の流動性が�もと改善していることに注目する一方、今後再び流動性が低下する可能性があることに警鐘を鳴らす

- バングラデシュ株式市場の市場アクセシビリティに関するモニタリングの��

- グローバル市場におけるクリアリングおよび決済サイクルの進展を強調

「市場のボラティリティに直面する中、世界の市場規�当局のなかには、率先して市場アクセシビリティの基準を引き上げるべきという意見も上がっています。さまざまな開発・措置が発表・実施される一方で、市場アクセシビリティの強化に向けた行動は投資�の期待に沿うものであり、新たな規�が市場アクセシビリティの進展を阻害するものでないことが極めて重要となります」と、MSCI指数政策委員会の議長兼指数リサーチ・商品開発担当グローバル責任者を務めるディミトリス・メラス博士は述べています。「当社は、日々変化する新たな改革がグローバルな機関投資�の市場アクセシビリティにどのような影響を与えるかを引き�き評価し、次の市場見直しサイクルを通じてその有効性を見定めていきます。」

2024年MSCIグローバル・マーケット・アクセシビリティ見直し結果を含む、2024年MSCI市場分類見直しに関する詳細は、www.msci.com/market-classificationをご覧ください。

ブルガリアのフロンティア市場への分類見直しに関する協議

MSCIは、2026年5月に実施する指数見直しに合わせ、ブルガリアの分類を現在のスタンドアローン市場からフロンティア市場に一段階引き上げる可能性について、協議を開始すると発表しました。

MSCIの2016年8月における指数見直しの一環として、ブルガリア株式市場の規模と流動性が��的に低下していることから、ブルガリアの分類がフロンティア市場からスタンドアローン市場に格下げとなりました。2023年8月の指数見直しにおいて、MSCIは「MSCIフロンティア・マーケット・インデックス」のインデックス銘柄構成およびメンテナンス方法を変更しました。この変更により、ブルガリアはフロンティア市場の規模および流動性要�を満たす十分な企業数を有することになりました。

MSCIは2025年4月15日まで、今回の分類見直しの可能性に関する提案について市場参加者からの意見を求めています。その後、2025年MSCI市場分類見直しの一環としてその決定に関する発表を行う予定です。

韓国の市場アクセシビリティ

2008年から2014年にかけて、MSCIは韓国を新興市場から先進国市場に再分類する可能性について世界の市場参加者と協議を行いました。この協議期間およびその後の期間を含め、市場参加者は、オフショア通貨市場における韓国ウォンの限定的な兌換性、同種通貨の送金および取引所外の取引を煩雑にする本人確認システムの過度な厳格さ、そして金融商品組成のために用いられる取引所データに課される�約により投資商品の利用促進が阻害されている等、アクセシビリティ上の重大な懸念を指摘しました。

MSCIは、韓国株式市場のアクセシビリティ向上を目的としてこのほど提案された措置を評価し、前向きに受け止めています。

- 外国為替市場:2023年2月、企画財政部(MOEF)により韓国外国為替(FX)市場の構造に関する改善計画が発表されました。2024年1月以降、登録海外機関(RFI)はオンショア・インターバンクFX市場に参加し、銀行と直接外国為替取引を行うことができるようになりました。取引時間の拡大に関するパイロット運用も開始され、今年後半には完全実装される予定となっています。これらの措置が施され、インフラが整備されたことにより、韓国の外国為替市場がグローバルスタンダードと照らし合わせてどの程度の水準まで改善したかを評価するには、さらに時間が必要と考えています。

- 取引主体識別コード:金融サービス委員会(FSC)は2023年1月、資本市場を高度化すると発表しました。しかるべき規�緩和と関連

IT

インフラの開発を2023年末までに終了した後、企業は投資�登録証明書(IRC)システムの代わりに取引主体識別コード(LEI)の利用を開始しました。オムニバス口座保有者に各最終投資�の取引について詳細を報告するよう義務付けているルールが緩和され、事後報告の対象となる店頭取引の範囲が拡大されました。しかしながら、市場参加者は、法的に有効なLEIを取得するための要�が複雑であり、海外投資�の市場アクセスを簡素化するどころか更なる障害を生み出しているとの懸念を表明しています。MSCIは、これらの改革の実施�況を引き�き注視していきます。

- 強�開示:FSCが発表した改善策の一環として、英文開示の義務化(資産規模及び外国人持株比率に基づき段階的に導入)の第一段階が今年開始されました。また、昨年FSCとMOEFが発表した配当分配規約の最新版が2024年に施行されました。それにもかかわらず、これらの措置を取り入れている企業は少数に留まっています。

金融商品を組成するためには取引所データが必要となりますが、当該データの利用に関し現地の証券取引所が�限を課しています。そして前述の改革はこうした問題に対処していないという事実に十分に留意する必要があります。また、当局は2023年11月に空売りを全面的に禁止するなどアクセス上の�約をさらに取り入れています。

COVID-19を受け、韓国は2020年3月16日に空売りの禁止措置を講じました。2021年5月までに、KOSPI200指数およびコスダック150指数の構成銘柄に採用されている有価証券については、禁止措置が一時的に解除されました。しかし、2023年11月には空売りの全面禁止が再び施行されています。当該禁止措置は一時的なものと予想されますが、市場ルールの突発的な変更は望ましいものではありません。

将来的な分類の見直しには、すべての問題が解決され、改革が完全に実施され、市場参加者が変更の有効性を評価するための十分な時間が必要である旨、念のため申し添えます。

エジプト外国為替市場の流動性向上

外国為替市場の流動性の低さと、外国為替取引に関する順番待ちが再び発生したことにより、外国人投資�は2023年のエジプト株式市場でリパトリエーション(本国向け送金)の問題に直面しました。2023年5月、MSCIはMSCI株価指数にエジプトに対する特別措置を適用しました。この特別措置は、指数の見直し変更とコーポレート・イベントの実施を�期するというもので、関連指数の変更回数を潜在的に減少させることで指数の再現性に関する懸念に対処することを目的としています。MSCIはまた、2023年における市場分類見直しの一環として、エジプト市場のアクセシビリティの悪化を強調し、市場のアクセシビリティがさらに悪化した場合、分類見直しの提案に関する協議が開始される可能性があると警鐘を鳴らしました。2024年3月、エジプト中央銀行はエジプト・ポンド切り下げを容認し、より柔軟な為替システムへの移行に取り組むことで、通貨の利用可能性を高めることに成功しました。2023年初頭から発生していた海外機関投資�向けの外貨建て未決済案�が解�されたことで、リパトリエーションの問題も緩和されました。このように市場のアクセシビリティが大幅に改善したことから、MSCIは2024年6月3日付でエジプトの特別措置を解除しています。

「資金のリパトリエーションにおける著しい摩擦は、指数の再現性にマイナスの影響を与えます。そしてこれは本来新興市場でみられる特徴ではありません」と、MSCI指数政策委員会のメンバー兼指数マネジメント・リサーチ担当グローバル責任者であるJean-Maurice

Ladureは述べています。

「近い将来、エジプトが同様の外国為替の流動性に関する�約に再度直面することになれば、MSCIはエジプトを新興市場からフロンティア市場またはスタンドアローン市場へ分類見直しをすることについて、オフサイクルでの協議開始を検討する可能性があります。」

MSCIは前述のポジティブな進展を前向きに受け止めています。そして、オンショアの米ドルに関する流動性レベルと、海外投資�がエジプト市場から滞りなく資金を本国に送金できるかについて、引き�き注視していきます。

バングラデシュにおける市場アクセシビリティの問題

2022年7月、バングラデシュ証券取引委員会(BSEC)はすべての上場有価証券について下限価格(フロアプライス)を再び設定しました。以降、BSECはこれらの�限を徐々に解除していますが、6つの上場有価証券は依�としてフロアプライスを�持したままです。また、最近、市場参加者から、オンショアFX市場の流動性が低いため、本国への送金に遅れが生じているとの報告を受けています。

このような市場アクセシビリティの問題の結果、MSCIは2023年2月に導入した特別措置を引き�き適用する予定です。当該特別措置は、MSCIバングラデシュ・インデックスの変更回数を潜在的に減らし、インデックスの再現性に関する懸念を軽減することを目的として、インデックスの見直し変更とコーポレート・イベントの実施を�期するものです。

MSCIはバングラデシュ市場のアクセシビリティに関する意見を引き�き求めています。今後さらなる進展があった場合には、市場参加者と協議する可能性があります。

世界の株式市場における決済サイクルの進展

株式市場のクリアリング・決済メカニズムにおけるサイクルの短縮に��的に取り組んでいます。2024年5月、米国、カナダ、メキシコ、アルゼンチン、ジャマイカはT+2からT+1の決済サイクルに移行しました。EU、英国、スイス、オーストラリアを含むその他の市場はT+1の決済サイクルへの短縮の選択肢について協議・検討段階にあります。

これらの進展を受けて、MSCIは2023年12月21日から2024年3月15日までの間、世界の市場参加者に対し、これらの変更が投資プロセスにおいてどのような影響を与える可能性があるかについてフィードバックを求めました。市場参加者は、これらの変更伴い運用上の調整は必要であるものの、インデックス・プロバイダーからの修正は必要ないとの認識で一致しました。さらに、市場参加者の間では、決済サイクルの短縮の流れは��し、最終的にはT+1が新たな標準となるとの見方が広がっています。また、決済サイクルの短縮が、事前の資金調達が必要となるなど、運用上の課題やリスクをさらに増大させるものであってはならないという意見が改めて浮き彫りとなりました。同時に、株式の決済サイクルがグローバル市場全体で整合性を欠くことは望ましくないことも強調されました。

MSCIは引き�きこれらの動向を注視していきます。

-以上-

MSCIについて

MSCIは世界の投資コミュニティーに重要な投資判断支援ツールとサービスを提供する大手企業です。50年以上にわたるリサーチ、データ、テクノロジーの専門知識を有する当社は、クライアントがリスクとリターンの重要な推進要因を理解して分析し、自信を持ってより効果的なポートフォリオを構築できるようにすることで、投資判断を向上させます。当社は業界をリードするリサーチ強化ソリューションを構築し、クライアントはこれを用いて投資プロセス全体を把握し、透明性を高めることができます。詳細は、

www.msci.com をご覧ください。

文字、データ、グラフ、チャート(まとめて「情報」と言います)などに限らず、本書面および含まれるすべての情報は、MSCIまたはその子会社(集合的に、「MSCI」と言います)、またはMSCIによりライセンシー、直接または非直接のサプライヤーまたはあらゆる情報の作成または集計に関わったすべての第三者(集合的に、MSCIと併せ、「情報プロバイダー」と言います)の財産であり、参考情報としてのみ提供しています。同情報は、MSCIによる書面での許可なしに、その一部またはすべてを修正、リバースエンジニアリング、再現、再配布することはできません。同情報のすべての権利は、MSCIおよび情報プロバイダーに帰属します。

同情報は、派生物の�作またはその他データまたは情報の検証または修正目的で使用することはできません。例えば、情報用いての指数、データベース、リスクモデル、分析、ソフトウェアの作成、またはその他あらゆる、同情報またはその他MSCIのデータ、情報、プロダクトまたはサービスを活用するもしくは基盤とする、関連した、トラッキングするなどによる金融証券、ポートフォリオ、金融商品、投資商品の発行、オファー、後援、管理またはマーケティングに関連した使用などが該当します。

同情報の利用者は、同情報のあらゆる利用または利用許可により発生するあらゆるリスクを受け入れるものとします。情報プロバイダーは、情報(もしくはその利用に関し発生する結果)に関し一切の明言または暗示的保証をするものではなく、法で許される最大限の範囲において、各情報プロバイダーは一切の情報に関するあらゆる暗示的保証(特定の目的における情報源、精度、適時性、あらゆる非侵性、商品適格性、適格性を含むがこれに限らない)から免責となることを明言します。

前記のいずれの規定も損なうことなく、また適用法が認める最大限の範囲で、情報提供者は、損害の可能性について通知を受けた場合でも、いかなる場合も本情報に関して、直接的、間接的、特別、懲罰的、結果的(遺失利益を含む)あるいは他の損害に対して責任を負うものではありません。この記述は、適用法により除外または�限できない責任を除外または�限するものではありません。これには、場合によって自己、その従業員、代理人または下請け業者の過失または意図的な義務不履行によって発生した死亡事故または怪我に対する責任が含まれますがこれらに限定されません。

過去の情報、データまたは分析を含む情報は、将来の業績、分析、見通しまたは予測を予示または保証するものではありません。過去の業績は将来の結果を保証するものではありません。

投資およびその他の経�上の意思決定に際して本情報を信頼すべきではなく、本情報は利用者、経�陣、従業員、アドバイ�ーまたは顧客のスキル、判断力、経験の代わりとなるものではありません。いかなる情報も個人のためのものではなく、特定の個人、機関、グループのニーズに合わせて準備されたものではありません。

本情報のいずれも、証券、金融商品または他の投資手段や取引戦略の販売申し出(または購入申し出の勧誘)に当たるものではありません。

指数に直接投資することはできません。指数が示す資産クラス、投資戦略、その他の商品へのエクスポージャーは、当該指数に基づき第三者が投資可能な金融商品があれば、それを通じてのみ確保することができます。MSCIは、MSCI指数のパフォーマンスに基づくあるいはこれに連動する可能性のあるファンド、ETF、デリバティブ商品、その他の証券、投資、金融商品または投資戦略(総称:指数連動型投資商品)に関するいかなる意見も、発表、支持、是認、販売、提供、検討または表明するものではありません。MSCIは、指数連動型投資商品が指数のパフォーマンスに正確に連動する、またはプラスの投資リターンを保証するものではありません。MSCIは投資アドバイ�ーあるいは受託者ではなく、いかなる指数連動型投資商品についてもその投資の可否について何ら表明するものではありません。

指数のリターンは、投資可能な資産や証券の実際の取引の結果を示すものではありません。MSCIは指数を�持し、集計しますが、現物の資産を運用するわけではありません。指数のリターンは、指数や指数連動型投資商品の原証券を購入する際に投資�が支払う可能性のある販売手数料の支払いを反映していません。これらの手数料が課されることにより、指数連動型投資商品のパフォーマンスはMSCIの指数のパフォーマンスと異なるものとなる可能性があります。

この情報には、バックテストされたデータが含まれる場合があります。バックテストされた成績は実際の成績ではなく、仮説となります。バックテストされた成績の結果と投資戦略によって結果的に達成される実際の結果との間には、しばしば重大な差異が発生します。

MSCI株式指数を構成するのは、該当の指数算出手法の適用により指数化に含まれるまたは除外される上場企業となっています。したがって、MSCI株式指数の構成要素は、MSCIの顧客またはMSCIのサプライヤーを含む場合があります。MSCI指数に証券が含まれることは、証券の購入、売却、または保有に関するMSCIによる推奨ではなく、投資助言として捉えられるべきでもありません。

MSCI ESG Research LLCおよびBarra

LLCを含めMSCIの各提携機関により作成されたデータおよび情報は、特定のMSCI指数の計算に用いられます。指数の算出方法に関する詳細情報は、www.msci.comでご覧いただけます。

MSCIは、第三者への指数のライセンス供与により報酬を受け取っています。MSCIの収入は、指数連動投資商品を構成する資産に基づいて支払われる手数料を含みます。詳細情報については、MSCIのウェブサイト(msci.com)の「インベスター・リレーションズ」にMSCIが掲載する文書をご覧ください。

MSCI ESGリサーチは1940年投資顧問法に基づく登録投資顧問会社で、MSCIの子会社です。MSCI

ESGリサーチが提供する商品またはサービスで該当するものを除き、MSCIおよびその商品やサービスは、いかなる発行者、証券、金融商品または投資戦略について推奨、是認、承認または何らかの意見を表明するものではなく、またMSCIの商品やサービスは投資意思決定(または意思決定を行わないこと)に対する助言や推奨を行うものではなく、またそのように信頼されるべきものではありません。MSCI

ESG指数または他の商品で使用される資料を含むMSCI

ESGリサーチの資料は、米国証券取引委員会または他の規�当局に提出されておらず、これらの承認を受けていません。MSCI

ESGおよび景況評価、リサーチ、およびデータは、MSCIの子会社であるMSCI ESGリサーチにより作成されています。MSCI

ESG指数、分析、および不動産は、MACI ESGリサーチからの情報を用いたMSCIの商品です。MSCI指数は、MSCI

Limited(UK)により管理されています。

MSCI ESGリサーチで言及される発行者は時に、MSCI

ESGリサーチおよびMSCI(集合的に、「MSCI」と言います)と潜在的な利益の相反につながる取引関係を持っている場合があります。発行者またはその提携機関がリサーチまたはその他の製品またはサービスを1つ以上のMSCI提携機関から購入する場合があります。また、MSCI

ESGリサーチは、MSCIの顧客またはその提携機関により管理される、またはMSCI指数に基づく投資信託または上場投資信託などの金融商品を評価する場合があります。加えて、MSCI株式指数の構成要素には、MSCI製品またはサービスを利用する企業が含まれる場合があります。MSCIの顧客は、その管理する資産全体または部分に基づき、MSCIに手数料を支払っています。MSCIリサーチは、潜在的な利益相反を軽減するために数々の手段を講じており、リサーチおよび評価の誠実さおよび独立性を守っています。利益相反軽減手段の詳細は、当社フォームADV(https://adviserinfo.sec.gov/firm/summary/169222)をご覧ください。

MSCIの商品、サービスまたは情報の利用または入手には、MSCIの許諾が必要です。MSCI、Barra、RiskMetrics、IPDおよび他のMSCIブランドと商品名は、米国および他法域におけるMSCIまたはその子会社の商標、サービスマーク、または登録商標です。世界産業分類基準(GICS)はMSCIおよびS&Pグローバル・マーケット・インテリジェンスが開発したものであり、両社の独占的財産です。「Global

Industry Classification Standard

(GICS)」は、MSCIおよびS&Pグローバル・マーケット・インテリジェンスのサービスマークです。

MIFID2/MIFIRに関する注記:MSCI

ESGリサーチは、金融商品または仕組預金を販売したりその仲介を行うものではなく、また、自社口座で取引を行ったり、他者に執行サービスを提供したり、あるいは顧客口座を管理したりすることはありません。MSCI

ESGリサーチの商品またはサービスは、このような活動をサポートまたは促進するものではなく、また、サポートまたは促進することを目的としていません。MSCI

ESGリサーチは、公表されている手法に基づいてESGデータの独立したプロバイダーです。

個人情報告知:MSCIによる個人情報の収集および使用については、当社の個人情報告知(https://www.msci.com/privacy-pledge)をご覧ください。

本記者発表文の公式バージョンはオリジナル言語版です。翻訳言語版は、読者の便宜を図る目的で提供されたものであり、法的効力を持ちません。翻訳言語版を資料としてご利用になる際には、法的効力を有する唯一のバージョンであるオリジナル言語版と照らし合わせて頂くようお願い致します。

businesswire.comでソースバージョンを見る:https://www.businesswire.com/news/home/20240620615912/ja/

Media Inquiries PR@msci.com Melanie Blanco +1 212

981 1049 Konstantinos Makrygiannis +44 (0) 7768 930056 Tina Tan

+852 2844 9320

MSCI Global Client Service EMEA Client Service + 44 20

7618.2222 Americas Client Service +1 888 588 4567 (toll-free) Asia

Pacific Client Service + 852 2844 9333

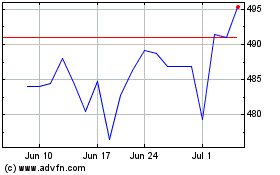

MSCI (NYSE:MSCI)

Historical Stock Chart

From Jun 2024 to Jul 2024

MSCI (NYSE:MSCI)

Historical Stock Chart

From Jul 2023 to Jul 2024