Chiffre d’affaires : 264 M€ (+3,2 % à données publiées)

CA produits Essentiels : 160 M€ (+6,0 % à données publiées)

Résultat net part du Groupe : 24 M€ (9,0 % du CA) EBITDA

: 45 M€ (17,0 % du CA) Génération de cash-flow : 27

M€

Regulatory News:

Le Conseil d’administration de Vetoquinol SA (Paris:VETO), réuni

le 10 septembre 2024, a examiné l’activité et arrêté les comptes du

1er semestre de l’exercice 2024. Le rapport d’examen limité des

comptes au 30 juin 2024 a été émis par les Commissaires aux

comptes.

Le laboratoire Vetoquinol enregistre un chiffre d’affaires de

264 M€, pour les 6 premiers mois de l’exercice 2024, en

hausse de +3,2 % à données publiées. La poursuite de la

simplification de la gamme des produits Complémentaires se traduit

par une baisse volontaire d’environ 1,6% du chiffre d’affaires du

1er semestre de l’exercice 2024. L’impact de change est non

significatif (-0,3 M€) à fin juin 2024 vs. -2,0 M€ sur la même

période de l’exercice 2023.

L’activité des produits Essentiels s’élève à 160 M€, en

progression de +6,0 % à données publiées et représente 61 % des

ventes du laboratoire du 1er semestre 2024 vs. 59 % au S1 2023.

Le principal moteur de la stratégie du Groupe continue de porter le

développement du laboratoire.

Au 30 juin 2024, la quasi-totalité des pays stratégiques du

Groupe est en croissance. C’est le fruit du travail continu des

équipes sur le terrain. Le territoire stratégique Europe augmente

de +5,0 % à données publiées, avec le retour des croissances en

volume, résultat de la performance soutenue des produits Essentiels

sur le 1er territoire du laboratoire. Le territoire

Asie/Pacifique/Reste du monde est en hausse de +10,0 % à données

publiées. Les Amériques hors États-Unis, c’est à dire le Canada, le

Brésil et le Mexique sont également en progression. Aux États-Unis

en revanche, l’atterrissage attendu après plusieurs années de forte

croissance, a été plus rude qu’anticipé en raison de la baisse des

stocks chez les grossistes américains à laquelle s’est ajoutée, de

manière ponctuelle, l’indisponibilité temporaire d’une gamme de

produits. Ces éléments impactent négativement les ventes sur ce

territoire de -8,7 %.

Les ventes des produits destinés aux animaux de compagnie (188

M€) sont en hausse à données publiées de +3,8 % et représentent

71,2 % des ventes totales du laboratoire (vs. 181 M€ au S1 2023).

Les ventes à destination des animaux d’élevage s’établissent quant

à elles à 76 M€ en croissance de +1,8 % à données publiées (vs. 75

M€ au S1 2023).

La marge sur achats consommés ressort à 72,3 %, en

légère hausse par rapport à celle du 1er semestre 2023. Cette

évolution est liée au mix-produits et plus particulièrement à la

poursuite de la croissance des produits Essentiels, ainsi qu’à la

hausse des prix de vente supérieure à +3 %. Ces éléments ont

compensé la hausse des coûts d’achats des matières premières et des

fabrications externalisées.

Les autres achats et charges externes sont en forte hausse de

+20,8 % (vs. -7,9 % au S1 2023), soit un montant de +10,3 M€ sans

impact significatif de change, reflétant l’accroissement des

dépenses en R & D et en marketing (+9,0 M€). Les charges de

personnel croissent de +4,3 M€ reflétant principalement les

inflations salariales dans le Groupe. L’effectif du laboratoire est

en légère progression : 2 519 au 30 juin 2024 vs 2497 au 30 juin

2023.

Les dotations aux amortissements liés à l’application de la

norme IFRS 16 engendrent une charge d’amortissement de -3,0 M€ vs

-2,9 M€ à fin juin 2023.

Le Résultat opérationnel courant avant amortissement des

actifs incorporels issus d’acquisitions s’élève à 38,5

M€ pour l’exercice arrêté au 30 juin 2024, Il représente

14,6 % du chiffre d’affaires consolidé.

Le Résultat opérationnel courant du Groupe s’établit à 32

M€ (12,1 % du CA).

Les autres produits et charges opérationnels s’élèvent à 1,1 M€

contre 2,6 M€ à fin juin 2023. Ce produit net est lié à la vente

d’un site industriel au Brésil. Pour rappel, le produit net de 2,6

M€ enregistré à fin juin 2023 incluait une renégociation du prix

d’acquisition de Clarion (filiale brésilienne) et reflétait une

situation macro-économique locale incertaine.

La charge d’impôt s’élève pour le 1er semestre 2024 à -11,2 M€

(vs. -10,4 M€ au S1 2023). Le taux d’impôt apparent s’établit à

32,0 % (vs. 24,4 % à fin juin 2023).

L’EBITDA du laboratoire Vetoquinol s’établit à 45 M€ au 30

juin 2024, soit 17,0 % du chiffre d’affaires. Il est impacté

par la baisse d’activité aux États-Unis, par l’accroissement du

rythme des dépenses en R & D (8,1 % du CA vs. 6,9 % du CA S1

2023) pour accompagner le développement du laboratoire et par la

décision d’engager dès le 1er semestre une part importante du

budget de marketing annuel.

Le Résultat net du laboratoire Vetoquinol s’élève à 24

M€, soit 9,0 % du chiffre d’affaires du S1 2024.

Le Groupe Vetoquinol affiche une position globale nette de

trésorerie positive de 142 M€, en hausse de +12 M€

sur les 6 premiers mois de l’exercice 2024.

Le Groupe Vetoquinol dispose de solides fondamentaux

(rentabilité opérationnelle, génération de cash-flow, et capitaux

propres renforcés) pour poursuivre sa stratégie de développement et

a les moyens de financer ses ambitions de croissance externe.

Le support de présentation des Résultats semestriels 2024 ainsi

que la plaquette des comptes semestriels sont disponibles sur le

site Internet du laboratoire :

https://vetoquinol.com/fr/investisseurs

Prochaine publication : CA 3e trimestre 2024, le 30

octobre 2024

À PROPOS DE VETOQUINOL Vetoquinol est un acteur international de

référence de la santé animale, présent en Europe, aux Amériques et

en Asie/Pacifique. Indépendant et « pure player », Vetoquinol

innove, développe et commercialise des médicaments vétérinaires et

des produits non médicamenteux destinés aux animaux d’élevage

(bovins, porc) et aux animaux de compagnie (chiens, chats). Depuis

sa création en 1933, Vetoquinol conjugue innovation et

diversification géographique. Le renforcement du

portefeuille-produits et les acquisitions réalisées sur des

territoires à fort potentiel assurent une croissance hybride au

Groupe. Au 30 juin 2024, Vetoquinol employait 2 519 personnes.

Vetoquinol est coté sur Euronext Paris depuis 2006 (code

mnémonique : VETO). Vetoquinol est éligible aux PEA et PEA-PME.

ANNEXE

CHIFFRE D’AFFAIRES

En millions d’euros

2024

2023

Variation à données

publiées

Variation à cours de change

constants

CA 1er trimestre

133,6

145,4

-8,1%

-8,0%

CA 2e trimestre

130,8

110,8

+18,0%

+17,8%

CA cumulé 6 mois

264,4

256,2

+3,2%

+3,1%

COMPTE DE RÉSULTAT SIMPLIFIÉ

En millions d’euros

30/06/2024

30/06/2023

Variation

Chiffre d’affaires total

dont produits Essentiels

264,4

160,2

256,2

151,0

+3,2%

+6,0%

Résultat opérationnel courant av.

amort. actifs acquis

en % du CA total

38,5

14,6

45,4

17,7

-15,1%

Résultat net part du Groupe

en % du CA total

23,8

9,0

32,2

12,6

-26,1%

EBITDA

en % du CA total

45,0

17,0

59,7*

23,3

-24,6%

* Données publiées prenant en compte l’impact non récurrent

positif au Brésil (+6,1 M€)

RÉCONCILIATION DE L’EBITDA

En millions d’euros

30/06/2024

30/06/2023

Résultat net avant mise en

équivalence

23,8

32,2

Charge d’impôt

11,2

10,4

Résultat financier

(2,0)

(1,3)

Provisions comptabilisées en autres

produits et charges opérationnelles

(1,0)

3,5

Dotations et reprises aux provisions

(2,9)

(0,7)

Dotations aux amortissements (inclus IFRS

16)

15,9

15,5

EBITDA

45,0

59,7*

* Hors impact non récurrent du Brésil au S1 2023, l’EBITDA

ressort à 53,6 M€ (21%)

INDICATEURS ALTERNATIFS DE PERFORMANCE

La direction du Groupe Vetoquinol estime que ces indicateurs non

définis par les normes IFRS fournissent des informations

supplémentaires qui sont pertinentes pour les actionnaires dans

leur analyse des tendances sous-jacentes, de la performance et de

la position financière du Groupe. Ces indicateurs sont utilisés

pour l’analyse des performances par le Management.

Produits Essentiels : Les produits dits Essentiels sont

des médicaments vétérinaires et des produits non médicamenteux

commercialisés par le Groupe Vetoquinol. Ce sont des produits

leaders ou avec le potentiel pour le devenir et qui répondent à des

besoins quotidiens des vétérinaires dans le segment des animaux de

rente ou dans le segment des animaux de compagnie. Ces produits ont

vocation à être commercialisés mondialement, d’où un effet de

levier sur leur performance économique.

Taux de change constant : Le terme à « taux de change

constant » correspond au fait d’appliquer les taux de change de la

période précédente sur l’exercice actuel, toutes choses restant

égales par ailleurs.

Croissance organique : La croissance organique désigne la

croissance du chiffre d’affaires de Vetoquinol liée à une

augmentation de ses ventes en volume et/ou en prix de l’exercice N

comparée à l’exercice N-1, à taux et périmètre constant.

Résultat opérationnel courant avant amortissement des actifs

issus d’acquisitions : Cet indicateur permet d’isoler les

impacts non cash des amortissements comptabilisés sur les actifs

incorporels en lien avec des opérations de croissance externe.

Trésorerie nette : La trésorerie nette correspond à la

trésorerie et équivalents de trésorerie diminuée des concours

bancaires courants et des dettes bancaires, ce, en conformité avec

la norme IFRS 16.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20240912870630/fr/

POUR TOUTE INFORMATION CONTACTER :

VETOQUINOL

Relations investisseurs Fanny Toillon Tél. : +33

(0)3 84 62 59 88 relations.investisseurs@vetoquinol.com

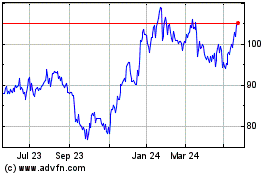

Vetoquinol (EU:VETO)

Historical Stock Chart

From Oct 2024 to Nov 2024

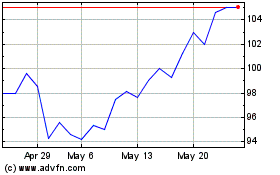

Vetoquinol (EU:VETO)

Historical Stock Chart

From Nov 2023 to Nov 2024