Regulatory News:

Les comptes consolidés du 1er semestre 2022 arrêtés par le

Conseil d’Administration du 28 juillet 2022, ont été revus par les

Commissaires aux comptes. Ils ont été établis selon le principe de

continuité d’exploitation compte-tenu des prévisions, établies pour

les douze prochains mois pour Rallye (Paris:RAL), qui font

apparaître une situation de trésorerie compatible avec les

engagements prévisionnels pris dans le cadre de la procédure de

sauvegarde1 et les frais de fonctionnement en tenant compte de la

trésorerie disponible de Rallye (25 M€2 au 30 juin 2022).

(en millions d'euros)

1er semestre 2022

1er semestre 2021 (retraité)

Chiffre d’affaires

15 905

14 482

EBITDA 3

1 064

1 087

Marge EBITDA

6,7%

7,5%

Résultat opérationnel courant

(ROC)

375

434

Marge ROC

2,4%

3,0%

Résultat net des activités poursuivies,

part du Groupe

(48)

18

Résultat net normalisé des activités

poursuivies, part du Groupe

(132)

(116)

Résultat net de l’ensemble consolidé, part

du Groupe

(54)

(72)

Le chiffre d’affaires consolidé de Rallye s’élève à 15,9 Md€ et

le résultat opérationnel courant (ROC) à 375 M€ au 30 juin 2022. Le

résultat net normalisé des activités poursuivies part du Groupe

Rallye s’établit à -132 M€ à fin juin 2022.

1. Périmètre holding4

Offre globale de rachat par Rallye sur sa dette non

sécurisée

Le 9 mai 2022, le Tribunal de commerce de Paris a approuvé la

modification du plan de sauvegarde de Rallye, autorisant la

réalisation effective de l’offre globale de rachat de sa dette non

sécurisée lancée le 23 mars 2022. Rallye a ainsi racheté un montant

total de dette non sécurisée de 242,3 M€, moyennant un prix de

rachat total de 36,6 M€, soit une réduction du montant de dette de

234,8 M€ (incluant les intérêts courus). Le règlement-livraison de

l’Offre de Rachat est intervenu le 16 mai 2022.

Dette financière nette du périmètre Rallye holding

Le passage de la dette financière brute à la dette financière

nette du périmètre holding de Rallye est détaillé ci-dessous :

(en millions d'euros)

30/06/2022

31/12/2021

Créances sécurisées avec nantissements

(titres Casino)

1 247

1 228

Créances non sécurisées

1 270

1 518

Créances sécurisées avec nantissements

(sur d'autres filiales de Rallye)

139

137

Total - créances du plan de

sauvegarde

2 656

2 883

Financements mis en place après l'arrêté

du plan de sauvegarde

373

295

Total - dette financière brute

3 029

3 178

Trésorerie et autres actifs financiers

(1)

(25)

(17)

Total - dette financière nette avant

retraitements IFRS

3 004

3 161

Retraitements IFRS (incluant l’impact de

l’arrêté du plan de sauvegarde) (2)

(271)

(343)

Total - dette financière nette

2 733

2 818

- Dont 25 M€ au 30 juin 2022 au niveau de la société Rallye,

comprenant le tirage réalisé en juin 2022 des 15 M€ souscrit auprès

de Fimalac, contre 16 M€ au 31 décembre 2021.

- En 2020, la société Rallye avait analysé le traitement

comptable découlant des modifications induites par le plan

d’apurement des passifs et les autres modifications apportées sur

les passifs financiers et plus particulièrement l’existence de

modification substantielle au sens de la norme IFRS 9 « Instruments

financiers ».

La mise en œuvre de cette norme, au regard des spécificités de

la procédure de sauvegarde, avait entrainé un retraitement des

passifs financiers de 334 M€ au 31 décembre 2020, depuis porté à

343 M€ au 31 décembre 2021 suite d’une part, à l’opération de

rachat de dette, et d’autre part, au report de deux des échéances

du plan de sauvegarde et enfin ramené à un montant de 271 M€ au 30

juin 2022 suite principalement à la deuxième opération de rachat de

dette effectuée sur le 1er semestre 2022. Ce montant, comptabilisé

en réduction de la dette financière consolidée, est amorti de façon

actuarielle (à travers le taux d’intérêt effectif de la dette) via

une majoration du coût d’endettement financier net selon les

modalités de remboursement tel que défini dans le plan de

sauvegarde.

Le traitement comptable de l’opération avec la réduction du

passif financier et son corollaire en majoration future de la

charge d’intérêts est la traduction de la norme IFRS 9 et ne

modifie pas les dispositions du plan de sauvegarde et le montant du

passif financier à rembourser conformément au plan d’apurement.

La dette financière brute du périmètre holding de Rallye s’élève

à 3 029 M€ au 30 juin 2022, en baisse de 149 M€ sur le semestre, en

raison principalement :

- des frais financiers (hors IFRS) de 63 M€ enregistrés sur le

premier semestre 2022 qui seront payés conformément aux termes du

plan de sauvegarde de Rallye arrêté par les jugements du 28 février

2020 et du 26 octobre 2021 du Tribunal de Commerce de Paris, et

leur documentation contractuelle.

- de l’offre de rachat de la dette non sécurisée de Rallye pour

un montant de 242,3 M€ moyennant un prix de rachat total de 36,6

M€, soit une réduction du montant total de sa dette nette de 234,8

M€ (incluant les intérêts courus).

La dette financière nette du périmètre holding de Rallye, avant

retraitement IFRS, s’établit à 3 004 M€ au 30 juin 2022, contre 3

161 M€ au 31 décembre 2021.

La variation de la dette financière nette du périmètre holding

de Rallye sur le premier semestre 2022 s’explique de la façon

suivante :

(en millions d'euros)

S1 2022

2021

Dette financière nette (position

d'ouverture)

2 818

2 839

Frais financiers (hors IFRS)

63

123

Frais de holding

9

19

Impacts nets des opérations de rachat de

dettes non sécurisées (1)

(166)

(113)

Divers

6

1

Variation des retraitements IFRS (incluant

l’impact de l’arrêté du plan de sauvegarde)

3

(52)

Dette financière nette (position de

clôture)

2 733

2 818

- Hors retraitements IFRS (i.e. l’accélération des passifs à

amortir selon la norme IFRS 9 sur la dette rachetée), les impacts

nets des opérations de rachat de dettes réalisées au 1er semestre

2021 et au 1er semestre 2022 s’élèvent respectivement à 156 M€ et

235 M€.

Après prise en compte des retraitements IFRS pour -271 M€, la

dette financière nette du périmètre holding de Rallye s’élève à 2

733 M€ au 30 juin 2022.

Rallye est exposée aux facteurs de risques et aléas inhérents à

la bonne exécution du plan de sauvegarde sur la durée, qui font

l’objet d’une description détaillée dans le Document

d’enregistrement universel de Rallye afférent à l’exercice 2021,

disponible sur le site internet du groupe, et déposé auprès de

l’Autorité des marchés financiers le 20 avril 2022 sous le numéro

D.22-0314.

L’exécution des plans de sauvegarde de Rallye et de ses sociétés

mères dépend essentiellement de la capacité distributive de Casino

ainsi que de différentes options de refinancement. La capacité

distributive de Casino est encadrée par sa documentation financière

qui autorise la distribution de dividendes 1 dès lors que le ratio

de dette financière brute / EBITDA après loyers (France Retail +

E-commerce) est inférieur à 3,5x. Au 30 juin 2022, le ratio de

dette financière brute / EBITDA après loyers s’établit à 7,12x

contre 6,47x au 31 décembre 2021 et 5,50x au 30 juin 2021 (cf.

tableau en annexe).

2. Activité de Casino 2

Au S1 2022, le chiffre d’affaires consolidé de

Casino atteint 15,9 Md€, en progression de +5,7 % en données

comparables 3, +3,0 % en organique 3 et +9,8 % en données publiées

après prise en compte notamment des effets de change et

d’hyperinflation en Argentine de +6,6 %, d’un effet périmètre de

-0,1 %, d’un effet essence de +0,7 % et d’un effet calendaire de

-0,4 % :

- Sur le périmètre France Retail, le chiffre d’affaires est en

progression de +1,0 % en comparable.

- Le E-commerce (Cdiscount) affiche un volume d’affaires (« GMV

») de 1,8 Md€, en recul de -9,9 % 4 (+2,3 % 4 par rapport au S1

2019), dans un contexte de marché difficile et une base de

comparaison élevée au S1 2021 en raison de la pandémie.

- Les ventes en Amérique latine sont en progression de +13,2 % en

comparable 3, principalement soutenues par les très bonnes

performances du Cash & Carry (Assaí) et Grupo Éxito.

Le ROC de Casino s’établit à 380 M€, en recul de -13,7 %

(-21,8 % à change constant).

- Le ROC France Retail s’élève à 141 M€ (163 M€ au S1 2021), dont

86 M€ pour les enseignes de distribution (hors GreenYellow et

promotion immobilière). Le ROC de GreenYellow s’élève à 27 M€ et

celui de la promotion immobilière à 28 M€ 5. La marge de ROC France

Retail s’élève à 2,0 %.

- Le ROC E-commerce est de -32 M€ contre 6 M€ au S1 2021 et -17

M€ au S1 2019. L’évolution par rapport au S1 2019 s’explique par

les coûts de développement d’Octopia.

- En Amérique latine, le ROC s’établit à 271 M€ stable par

rapport au S1 2021 (-9,7 % hors crédits fiscaux et effet de

change), tiré par la poursuite de la forte dynamique des ventes

chez Assaí et Grupo Éxito, avec un recul de GPA Brésil lié aux

fermetures des hypermarchés (déstockages avant cessions) et à un

effort promotionnel renforcé.

La Dette financière nette de Casino hors IFRS 5 s’établit

à 7,5 Md€, dont 5,1 Md€ en France et 2,4 Md€ en Amérique latine, en

hausse par rapport au niveau de fin 2021 en raison de la

saisonnalité de l’activité. Y compris IFRS 5, elle ressort à 6,6

Md€, dont 4,3 Md€ en France et 2,3 Md€ en Amérique latine.

Au 30 juin 2022, la liquidité de Casino en France (y

compris Cdiscount) est de 2,2 Md€, dont 405 M€ de trésorerie et

équivalents de trésorerie 1 et 1,8 Md€ de lignes de crédit

confirmées non tirées disponibles à tout moment 2. Casino dispose

par ailleurs de 111 M€ sur un compte séquestre sécurisé dédié au

remboursement de la dette brute sécurisée au 30 juin 2022 (95 M€ au

11 juillet 2022 suite à des rachats de dette obligataire sécurisée

de maturité janvier 2024).

Les covenants du RCF sont respectés 2 avec une marge de

227 M€ sur la dette brute pour le covenant dette brute sécurisée /

EBITDA après loyers, et une marge de 215 M€ sur l’EBITDA pour le

covenant EBITDA après loyers / Coûts financiers nets.

Le 28 juillet 2022, Casino a signé avec Ardian un accord en vue

de la cession de GreenYellow pour une valeur d’entreprise de

1,4 Md€ et une valeur des capitaux propres de 1,1 Md€. Après

réinvestissement de 165 M€, Casino percevrait 600 M€ 3. Suite à

l’accord en vue de la cession de GreenYellow, le plan de cession

atteint désormais 4,0 Md€.

3. Perspectives

Les perspectives de Casino en France sur le second semestre 2022

sont les suivantes :

Dans un contexte inflationniste, la priorité de Casino reste

la croissance et le maintien d’un bon niveau de rentabilité

assurant la progression de la génération de cash-flow.

Au premier semestre 2022, malgré un environnement économique

instable, Casino a renoué avec la croissance.

Pour le second semestre 2022, dans un contexte de forte

inflation, Casino entend maintenir sa dynamique de croissance

:

- Poursuite du plan d’expansion de 800 ouvertures sur les formats

de proximité (Monop’, Franprix, Naturalia, Spar, Vival…),

principalement en franchise (376 réalisées à fin S1)

- Développement des activités retail et e-commerce les plus

porteuses (Casino Hyper Frais, partenariats Gorillas, Amazon et

Ocado)

Pour l’année 2022, Casino confirme viser :

- Le maintien d’un niveau de rentabilité élevé et

l’amélioration de la génération de cash-flow

- La poursuite du plan de cession de 4,5 Md€ en France

dont la réalisation complète est attendue d’ici fin

2023

Disclaimer

Ce communiqué de presse a été préparé uniquement à titre

informatif et ne constitue pas, et ne saurait être considéré comme

une sollicitation ou une offre pour la vente ou l’achat de valeurs

mobilières ou d’instruments financiers. De même, il ne constitue

pas et ne saurait être considéré comme un conseil en

investissement. Il n’a, à aucun égard, de liens avec les objectifs

d’investissement, la situation financière ou les besoins

spécifiques de tout destinataire. Aucune déclaration ou garantie,

expresse ou implicite, n'est fournie en ce qui concerne

l'exactitude, l'exhaustivité ou la fiabilité des informations

contenues dans le présent communiqué. Il ne constitue pas et ne

saurait être considéré par les destinataires comme un substitut à

l’exercice de leur propre jugement. Toutes les opinions exprimées

dans ce communiqué peuvent être modifiées sans préavis.

Annexes

Résultats semestriels 2022

(données consolidées)

(en millions d'euros)

1er semestre 2022

1er semestre 2021 (retraité)

Chiffre d'affaires

15 905

14 482

EBITDA

1 064

1 087

Résultat opérationnel courant

(ROC)

375

434

Autres produits et charges

opérationnels

(286)

8

Coût endettement financier net

(292)

(280)

Autres produits et charges financiers

(95)

(63)

Résultat avant impôt

(298)

99

Produit (charge) d'impôt

112

(44)

Quote-part du résultat des entreprises

associées

5

29

Résultat net des activités poursuivies,

part du Groupe

(48)

18

Résultat net normalisé des activités

poursuivies, part du Groupe

(132)

(116)

Résultat net de l’ensemble consolidé,

part du Groupe

(54)

(72)

Passage du résultat net publie au résultat net

normalisé

Le résultat net normalisé correspond au Résultat net des

activités poursuivies corrigé (i) des effets des autres produits et

charges opérationnels tels que définis dans la partie « Principes

Comptables » de l’annexe annuelle aux comptes consolidés, (ii) des

effets des éléments financiers non récurrents ainsi que (iii) des

produits et charges d’impôts afférents à ces retraitements et (iv)

de l’application des règles IFRIC 23.

Les éléments financiers non récurrents regroupent les variations

de juste valeur des dérivés actions, les effets d’actualisation

monétaire de passifs fiscaux brésiliens, les retraitements et les

impacts de l’application de la norme IFRS 9 suite à l’arrêté, et le

report de 2 années supplémentaires, du plan de sauvegarde de Rallye

(nets du résultat des Offres de Rachat sur sa dette non sécurisée

réalisées en 2021 et 2022).

(en millions d'euros)

S1 2022

Éléments de normalisation

S1 2022 normalisé

S1 2021 (retraité)

Éléments de normalisation

S1 2021 normalisé (retraité)

Résultat opérationnel courant

(ROC)

375

375

434

434

Autres produits et charges

opérationnels

(286)

286

8

(8)

Résultat opérationnel

89

286

375

442

(8)

434

Coût de l'endettement financier net

(1)

(292)

(24)

(316)

(280)

(4)

(284)

Autres produits et charges financiers

(2)

(95)

(137)

(232)

(63)

(113)

(176)

Produit / (Charge) d'impôt (3)

112

(86)

26

(44)

(9)

(53)

Quote-part de résultat net des entreprises

associées et des coentreprises

5

5

29

29

Résultat net des activités

poursuivies

(181)

39

(142)

84

(134)

(50)

Dont intérêts ne donnant pas le contrôle

(4)

(133)

123

(10)

66

66

Dont part du Groupe

(48)

(84)

(132)

18

(134)

(116)

1. Sont retraités du coût de l’endettement

financier net, principalement les effets liés à l’application de la

norme IFRS 9 relative aux instruments financiers suite à l’arrêté

du plan de sauvegarde de Rallye en 2020 tel qu’amendé en 2021 ainsi

que l'annulation des intérêts calculés, depuis l’ouverture de la

procédure de sauvegarde, sur la dette non sécurisée de Rallye

rachetée lors de l'Offre de Rachat réalisée au 1er semestre 2022

.

2. Sont retraités des autres produits et

charges financiers, les impacts nets positifs liés aux Offres de

Rachat de la dette non sécurisée de Rallye réalisées au cours du

1er semestre 2021 et du 1er semestre 2022.

3. Sont retraités de la charge d’impôt,

les effets d’impôt correspondants aux éléments retraités

ci-dessus.

4. Sont retraités des intérêts ne donnant

pas le contrôle les montants associés aux éléments retraités

ci-dessus.

Profil d’amortissement estimé des passifs de

Rallye

(en millions d’euros)

Le profil d’amortissement estimé du passif de Rallye intègre

l’impact de l’offre de rachat sur la dette non sécurisée (cf. « 1.

Périmètre holding » de ce communiqué) et la prise en compte de

l’impact de la courbe forward des taux.

Il est détaillé dans le communiqué joint à cet article et

disponible sur le site Internet de la société :

http://www.rallye.fr/fr/presse/communiques-de-presse.

Informations additionnelles

Détail du ratio dette financière brute / EBITDA

encadrant la distribution de dividendes dans la documentation

financière de Casino

Données 12 mois glissants (France Retail +

E-commerce)

(en millions d'euros)

30/06/2022

31/12/2021

30/06/2021

Chiffre d’affaires (1)

16 021

16 101

16 319

EBITDA (1)

1 393

1 464

1 599

(-) impact des loyers (2)

(601)

(622)

(640)

(i) EBITDA consolidé ajusté yc loyers

(1)(3)

792

842

959

(ii) Dette financière brute

(1)(4)

5 639

5 450

5 279

(iii) Trésorerie et équivalents de

trésorerie (1)

413

569

538

Ratio dette financière brute / EBITDA

(ii/i) (1)

7,12x

6,47x

5,50x

Le comptes du 1er semestre 2021 ont été retraités permettant

leurs comparabilités aux comptes du 1er semestre 2022. Ces

retraitements résultent principalement de l’application

rétrospective des décisions de l’IFRS IC portant sur les coûts

d’implémentation, de configuration et de personnalisation des

logiciels en mode SaaS et relative à la norme IAS 19. 1 Pour rappel

aucun versement n’est prévu au titre du plan de sauvegarde en 2022

et 2023. 2 Après tirage du financement de 15 M€ souscrit auprès de

Fimalac. 3 EBITDA = ROC + dotations aux amortissements

opérationnels courants 4 Le périmètre holding de Rallye comprend

Rallye et ses filiales ayant une activité liée au portefeuille

d’investissements

1 Au-delà d’un dividende ordinaire représentant 50 % du Résultat

Net Part du Groupe (RNPG) avec un minimum de 100 M€ par an dès 2021

et 100 M€ supplémentaires utilisables en une ou plusieurs fois

pendant la durée de vie des instruments. 2 Une information plus

détaillée de l'activité de Casino est communiquée directement par

la filiale. 3 Hors essence et calendaire 4 Donnée publiée par la

filiale 5 Liés à la déneutralisation de promotion immobilière

réalisée avec Mercialys (les opérations de promotion immobilière

réalisées avec Mercialys sont neutralisées dans l’EBITDA à hauteur

de la participation du Groupe dans Mercialys ; une baisse de la

participation de Casino dans Mercialys ou une cession par Mercialys

de ces actifs se traduisent donc par une reconnaissance d’EBITDA

antérieurement neutralisé)

1 Montant hors GreenYellow, classé en IFRS 5 2 Covenants testés

le dernier jour de chaque trimestre – en dehors de ces dates, le

montant du tirage n’est pas limité 3 Dont 30 M€ versés au closing

dans un compte séquestre sous réserve du respect d’indicateurs

opérationnels

1 Données non auditées, périmètre tel que défini dans les

documentations de refinancement de novembre 2019 avec

principalement Segisor comptabilisé dans le périmètre France Retail

+ E-commerce 2 Intérêts payés sur les dettes de loyer et le

remboursement des passifs de loyer tels que définis dans la

documentation 3 L’EBITDA après loyers (ie. remboursements des

passifs de loyers et des intérêts au titre des contrats de

location) 4 Emprunts et dettes financières

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20220728005890/fr/

Contact presse : PLEAD Étienne Dubanchet +33 6 62 70 09

43 etienne.dubanchet@plead.fr

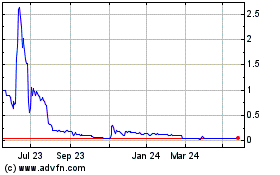

Rallye (EU:RAL)

Historical Stock Chart

From Oct 2024 to Nov 2024

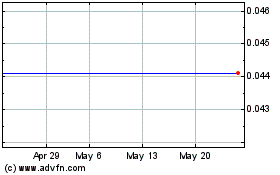

Rallye (EU:RAL)

Historical Stock Chart

From Nov 2023 to Nov 2024