La visibilité qu'offre Capgemini aidera à résorber sa décote face à Accenture -DJ Plus

October 27 2020 - 11:01AM

Bourse Web Dow Jones (French)

Julien Marion,

Agefi-Dow Jones

PARIS (Agefi-Dow Jones)--Capgemini n'aura pas mis longtemps à

dissiper les craintes suscitées par l'avertissement de SAP.

L'entreprise de services numériques a publié mardi une activité en

net redressement au titre du troisième trimestre.

Le chiffre d'affaires a accusé un repli de 3,6% en variation

organique, soit une amélioration sensible par rapport à la chute de

7,7% observée au deuxième trimestre. Cette performance s'avère

largement meilleure à la prévision moyenne des analystes, qui

tablaient sur un recul de 4,7%, note Morgan Stanley.

La robuste publication de Capgemini redonne des couleurs à son

cours de Bourse, en hausse de 3% en milieu d'après-midi après avoir

bondi de 7,5% à l'ouverture. Dans le même temps, le CAC 40 cède

plus de 1,5%, pénalisé par les craintes d'un durcissement des

mesures sanitaires en Europe.

Capgemini rassure donc les investisseurs au lendemain du coup de

froid provoqué par SAP. L'éditeur de logiciels d'entreprises a

abaissé dimanche ses prévisions de résultats pour 2020 et ses

objectifs à moyen terme, invoquant l'impact de la crise sanitaire.

L'annonce du groupe allemand a déclenché un mouvement de repli sur

les valeurs technologiques lundi, dont une chute de 6,3% pour

Capgemini, le marché s'inquiétant de l'évolution de la demande dans

le secteur.

Un retour de la croissance anticipé au deuxième trimestre 2021

"Moins de 3%" du chiffre d'affaires de Capgemini "est lié à des

déploiements de progiciels SAP", a fait valoir mardi le directeur

général du groupe français, Aiman Ezzat, lors d'une conférence

téléphonique avec des journalistes. "Franchement, ce n'est pas SAP

qui fait la pluie et le beau temps pour Capgemini", a-t-il

asséné.

Rassurés sur ce point, les actionnaires de la société peuvent

surtout apprécier les indications données pour les prochains mois.

Aiman Ezzat a souligné que son groupe prévoyait une poursuite du

redressement de l'activité au quatrième trimestre 2020, même si le

"saut" devrait être plus limité qu'entre le deuxième et le

troisième, en raison de l'évolution de la crise sanitaire. "Nous

sommes confiants sur la fin de l'année", a-t-il insisté.

Cette amélioration séquentielle devrait se prolonger au premier

trimestre de 2021, avant un retour de la croissance organique

anticipé au deuxième trimestre, a également indiqué le dirigeant

aux analystes financiers.

"Capgemini a donné de la visibilité avec une trajectoire qui semble

assez claire et des prises de commandes qui justifient cette même

trajectoire. Au regard de la prudence de certains concurrents et

partenaires, le message envoyé par la direction du groupe est

particulièrement rassurant", apprécie Nicolas David, analyste chez

Oddo BHF.

"La bonne publication de ce mardi et le discours du management nous

permettent d'avoir une vue beaucoup plus claire de la trajectoire

des performances de Capgemini. Nous estimons que la visibilité qui

est offerte aux investisseurs sur la trajectoire du groupe est un

élément positif", abonde Matthieu Lavillunière, d'Invest

Securities.

Une décote difficilement justifiable face à Accenture

Si les investisseurs peuvent légitimement se montrer prudents au

regard des incertitudes liées à la pandémie, le bilan de la société

plaide pour que le marché croit à ces promesses. "La direction de

Capgemini bénéficie d'un niveau élevé de crédibilité", auprès des

intervenants de marché, souligne Matthieu Lavillunière.

A un moment où les actionnaires sont en quête de repères, Capgemini

présente des perspectives qui pourraient permettre au titre de

prolonger sa hausse. "S'ils parviennent à respecter la trajectoire

qu'ils ont annoncée ce mardi et si la génération de trésorerie est

bonne, la décote avec Accenture devrait se résorber", considère

Nicolas David, d'Oddo BHF. "Capgemini pourrait afficher une

dynamique de croissance au moins au même niveau que le groupe

américain, ce qui est rare", poursuit-il.

A 101,70 euros, le cours de Capgemini fait ressortir une valeur

d'entreprise de 12,5 fois le résultat opérationnel attendu pour

l'année civile 2021, contre 19,3 fois pour Accenture, selon

FactSet. Au vu des promesses affichées par la société française,

cette décote d'environ 35% paraît désormais injustifiée.

-Julien Marion, Agefi-Dow Jones; +33 (0)1 41 27 47 94;

jmarion@agefi.fr ed: ECH

Agefi-Dow Jones The financial newswire

(END) Dow Jones Newswires

October 27, 2020 10:41 ET (14:41 GMT)

Copyright (c) 2020 L'AGEFI SA

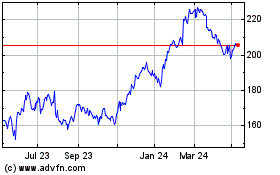

Capgemini (EU:CAP)

Historical Stock Chart

From Jul 2024 to Aug 2024

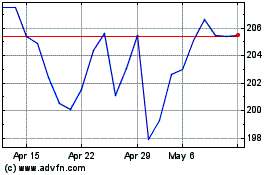

Capgemini (EU:CAP)

Historical Stock Chart

From Aug 2023 to Aug 2024