Fnac Darty : RÉSULTATS SEMESTRIELS 2023

RÉSULTATS SEMESTRIELS

2023Ivry, le 27 juillet 2023 – 17h45 CEST

Recul limité du chiffre d’affaires au S1

2023 dans un environnement de

consommation difficile

Solide exécution opérationnelle :

progression du taux de marge brute

(+35 bps) et économies de

coûts

Perspectives 2023 confirmées

dans un contexte attendu plus favorable au S2

- Chiffre

d’affaires du 2ème trimestre 2023

à 1 563

millions d’euros, en baisse de

-5.1% en données publiées et de

-4.7% en données

comparables1 par rapport au

2ème trimestre 2022 reflétant un

contexte de marché difficile et des effets

calendaires2

défavorables

(~-1,5%)

- Chiffre

d’affaires du 1er semestre 2023 à

3 344

millions d’euros, en baisse de -2,5% en

données publiées et de

-2.3% en données

comparables1 par rapport au

1er semestre 2022

-

Solide performance

du Groupe

par rapport au commerce de détail en

France au S1 2023

(-2,5%

vs.

-3,9%3)

- Taux de

marge brute solide à

31,1%, en

croissance de +20

pdb par rapport à l’année précédente,

et de +35 bps hors effet dilutif de la franchise,

traduisant la solidité du modèle

commercial du Groupe

- Résultat

opérationnel courant en baisse de 54 millions

d’euros par rapport au

1er semestre 2022,

conséquence d’un chiffre d’affaire en

repli et d’une inflation des

coûts d’exploitation et d’énergie

partiellement compensée par les plans de performance

engagés

- Poursuite

du déploiement du plan stratégique Everyday et accélération dans

les services et la réparation

Enrique Martinez,

Directeur général de Fnac Darty, a déclaré :

« Le Groupe a démontré une bonne résistance

sur ce premier semestre dans un contexte dégradé, grâce à une

exécution opérationnelle de qualité et l’implication de nos équipes

pour un contrôle rigoureux de nos coûts et de notre consommation

énergétique. Nous affichons une solide marge brute supportée par la

pertinence de notre modèle commercial et de l’apport des services.

Dans un contexte économique qui malgré tout reste incertain nous

restons mobilisés pour atteindre nos objectifs annuels et

poursuivre l’avancement de notre plan stratégique Everyday.

Pour finir, je tiens à saluer le courage et la

mobilisation des équipes face aux actes de dégradation survenus en

France, et l’agilité dont elles ont fait preuve pour une

réouverture rapide de nos magasins. »CHIFFRES CLÉS DU

1ER SEMESTRE 2023

| |

|

|

|

|

|

(en M€) |

S1 2022 |

S1 2023 |

Var. |

|

|

|

|

|

|

|

|

|

|

Chiffre d'affaires |

3 428 |

3 344 |

(2,5)% |

|

|

|

Var. en données comparables4 |

|

|

(2,3)% |

|

|

|

Marge brute |

1 058 |

1 039 |

(19) |

|

|

|

% Chiffre d'affaires |

30,9% |

31,1% |

+20 pdb |

|

|

|

Résultat opérationnel courant |

19 |

(35) |

(54) |

|

|

|

Résultat net part du Groupe

hors ADLC5 |

(17) |

(78) |

(61) |

|

|

|

Résultat net part du Groupe des activités poursuivies |

(17) |

(163) |

(146) |

|

|

|

Cash-flow libre opérationnel

hors IFRS 16 |

(764) |

(660) |

104 |

|

|

RECUL LIMITÉ DU

CHIFFRE D’AFFAIRES AU S1 2023 DANS UN

ENVIRONNEMENT DE CONSOMMATION

DIFFICILE

Au deuxième trimestre 2023, le chiffre

d’affaires du Groupe s’établit à 1 563 millions

d’euros, en repli de -5,1% en données publiées et de -4,7% à

données comparables1 par rapport à l’année précédente. Le trimestre

a été marqué par une situation macro-économique pesant sur le

pouvoir d’achat des ménages. Les volumes ont ainsi été impactés,

mais le Groupe n’a pas constaté de descente en gamme des clients,

confortant le positionnement du Groupe sur les produits premium.

Des effets calendaires non favorables sont intervenus au cours de

la période avec les nombreux ponts du mois de mai et le décalage

des soldes par rapport à l’an dernier. Retraité de cet effet, le

chiffre d’affaires au deuxième trimestre est en repli de -3,2% en

données publiées.Par ailleurs, 22 magasins du Groupe ont été

touchés par les émeutes en France au commencement des soldes d’été.

Ils ont rapidement rouvert début juillet. Seuls 2 magasins,

entièrement dévastés, restent fermés à ce jour.

Le chiffre d’affaires au 1er semestre 2023

s’établit à 3 344 millions d’euros, en baisse de -2,5% à

données publiées et de -2,3% en données comparables1 par rapport au

1er semestre 2022.

Evolution par canal de

distribution

Au cours du 1er semestre, les ventes en magasins

restent à un bon niveau traduisant l’attractivité des points de

vente et leur fréquentation soutenue post pandémie. L’activité

digitale représente 21% du total des ventes du Groupe, en léger

recul par rapport à 2022 mais toujours en progression par rapport à

2019 (+3 points et +24% en valeur). Enfin, l’omnicanalité reste un

des points forts du Groupe, le Click&Collect représente ainsi

plus de 49% du total des ventes en ligne, en hausse de plus de 2

points par rapport au premier semestre 2022.

Evolution par catégorie de

produits

Au cours du 1er semestre, les produits

éditoriaux continuent d’afficher une croissance

significative de leurs ventes, portée principalement par le livre

grâce au « Pass Culture » en France, l’audio et une activité record

du gaming, cette catégorie ayant bénéficié d’un approvisionnement

normalisé de la dernière génération de console et du lancement du

jeu Zelda au mois de mai. Les activités de

services poursuivent leur croissance sur la

plupart des zones, et ont bénéficié de la poursuite du

développement des souscriptions à l’offre Darty Max/Vanden Borre

Life, ainsi que de la reprise de la billetterie. Les catégories de

diversification ont été portées par un segment du

jeux-jouet très dynamique, tandis que la mobilité urbaine est en

retrait. Les tendances sont aussi contrastées sur la catégorie des

produits techniques, avec une bonne performance

sur les activités photo et son (principalement les casques), alors

que les ordinateurs et les télévisions affichent un fort recul dû à

un équipement accru des ménages sur ces catégories pendant la crise

sanitaire. Enfin, le Groupe affiche un retrait de ses ventes

d’électroménager lié principalement à un repli des

volumes sur le marché alors que le prix de vente moyen du gros

électroménager continue de progresser.

Evolution par région

L’activité de la zone France et

Suisse est en recul, à données comparables6 de -4,9% sur

le 2ème trimestre et de -2,5% sur le 1er semestre. Malgré ce recul

des ventes, la zone continue d’afficher une solide performance dans

un marché marqué par une consommation des ménages dégradée,

particulièrement visible au second trimestre. L’effet périmètre

correspond principalement à l’impact de la fermeture en 2022 du

magasin d’Italie 2 et des 10 shop-in-shop Manor en Suisse

alémanique au 1er semestre 2023.

En Péninsule Ibérique, le

chiffre d’affaires est en baisse, à données comparables1, de -7,2%

sur le 2ème trimestre et de -4,3% sur le 1er semestre. Le Portugal

est en légère progression, tandis que l’Espagne souffre de

conditions macro-économiques difficiles couplées à un environnement

concurrentiel toujours soutenu.

Pour rappel, Fnac Darty a annoncé en avril

dernier la signature d’un accord avec MediaMarktSaturn, filiale de

Ceconomy, en vue de l’acquisition de 100% de leurs opérations au

Portugal. L’opération est soumise aux conditions usuelles,

notamment des autorités portugaises de la concurrence, avec pour

objectif d’être finalisée fin septembre 2023.

La zone Belgique et Luxembourg

affiche des ventes, à données comparables1, stables sur le 2ème

trimestre et en croissance de +1,7% sur le 1er semestre.

L’évolution des ventes est expliquée en partie par l’amélioration

du pouvoir d’achat des ménages, conséquence directe de

l’augmentation à deux chiffres des salaires observées en 2022 et de

la normalisation des dépenses énergétiques.

TAUX DE MARGE BRUTE SOLIDE, EN

CROISSANCE PAR RAPPORT AU 1ER

SEMESTRE 2022

Le taux de marge brute s’élève

à 31,1%. Hors impact dilutif de la franchise (-15 pdb), il est en

progression de +35 points de base par rapport au 1er semestre 2022,

poussé par les services et un effet mix canal/produit favorable

(+25 pdb). La billetterie a aussi contribué à la hausse (+10 pdb),

ayant bénéficié d’un effet de base au premier trimestre, alors que

le second trimestre s’est normalisé. La marge

brute, sur le semestre, atteint 1 039 millions

d’euros, en recul de 19 millions d’euros par rapport au 1er

semestre 2022.

AUTRES

ÉLÉMENTS

DU COMPTE DE RESULTAT

Les coûts opérationnels

atteignent 1 075 millions d’euros, en hausse de 35 millions

d’euros sur le 1er semestre, dont 18 millions d’euros liés aux

coûts de l’énergie. Les plans de performance déclinés dans

l’ensemble des directions du Groupe ont démontré leur efficacité,

limitant fortement l’impact de l’inflation hors énergie. Par

ailleurs, l’accélération de la mise en œuvre du plan de réduction

de la consommation énergétique du Groupe a partiellement compensé

le renchérissement des coûts de marché de l’électricité.

Pour rappel, le Groupe a pour objectif une

réduction d’au moins 15% de la consommation électrique en France

d’ici 2024 par rapport à 20227, un objectif réalisable grâce à des

investissements de près de 20 millions d’euros, dont près de 8

millions d’euros déjà investis au cours du 1er semestre 2023. À la

fin juin 2023, plus de 31% du parc de magasins a été converti en

éclairage full LED. D’ici la fin de l’année 2023 environ 60% du

parc devrait être converti et l’ensemble sera achevé à la fin du

premier semestre 2024. En parallèle, le plan d’investissement

soutiendra aussi un équipement de gestion centralisé du chauffage

et de la climatisation, tandis que certaines amplitudes d’horaires

d’ouverture ont été réduites pour s’adapter à la fréquentation.

Les coûts opérationnels exprimés en pourcentage

du chiffre d’affaires durant le 1er semestre – hors impact de

l’énergie – ne sont en hausse que de +1,4 point par rapport à

l’année dernière, bien en deçà des niveaux d’inflation réels

observés sur les différentes catégories de coûts.

L’EBITDA Courant s’établit à

143 millions d’euros, dont 128 millions d’euros liés à

l’application de la norme IFRS 16, en retrait de -50 millions

d’euros par rapport au 1er semestre 2022.

Le résultat opérationnel

courant s’élève à -35 millions d’euros au 1er semestre

2023 contre +19 millions d’euros au 1er semestre 2022,

conséquence de la baisse de l’activité et de l’accroissement des

coûts opérationnels sur la période.

Les éléments non courants

s’établissent à -100 millions d’euros sur le semestre, constitués

principalement de -85 millions d’euros de charges exceptionnelles

non cash liée à la provision ADLC8. Le résultat

opérationnel s’établit ainsi à -136 millions d’euros

sur le semestre.

Les frais financiers sont en

hausse de 26 millions d’euros par rapport au 1er semestre 2022, à

- 44 millions d’euros. Cette hausse s’explique par des

éléments non-récurrents en hausse de 19 millions d’euros,

principalement liés à la dépréciation et la cession de la

participation dans le fonds Daphni Purple (pour rappel, depuis son

origine en 2016, l’investissement du Groupe dans le fonds Daphni

Purple a dégagé une plus-value de cession cumulée de 10,4 millions

d’euros). À ceux-ci s’ajoutent des charges IFRS 16 en augmentation

de 5 millions d’euros suite à la hausse des taux d’intérêt. Le coût

de l’endettement financier net reste quasiment stable.

Après prise en compte d’un produit d’impôt de 19

millions d’euros, le résultat net part du Groupe des

activités poursuivies du 1er semestre 2023 s’affiche en

retrait à -163 millions d’euros. Retraité de l’impact négatif des

85 millions d’euros provisionnés au regard de la future décision de

l’ADLC, le résultat net part du Groupe des activités poursuivies

s’établit à -78 millions d’euros par rapport à -17 millions

d’euros au 1er semestre 2022.

UNE STRUCTURE

FINANCIÈRE

SAINE AU 30 JUIN 2023

L’endettement financier net

hors IFRS 16 du Groupe s’élève à 674 millions d’euros au 30

juin 2023. La variation de l’endettement financier net entre le 31

décembre et le 30 juin s’explique par la saisonnalité de

l’activité, l’endettement net au 31 décembre étant structurellement

plus faible compte tenu du volume d’affaires important enregistré

en fin d’année.

Au 1er

semestre 2023, le

cash-flow libre opérationnel hors IFRS 16 s’élève

à -660 millions d’euros à comparer à -764 millions d’euros au

1er semestre 2022, et provient principalement des éléments

suivants :

- Une capacité d’autofinancement hors

IFRS 16 qui s’établit à 2 millions d’euros (contre 68 millions

d’euros au 1er semestre 2022) reflétant la baisse du résultat

opérationnel ;

- Une variation du besoin en fonds de

roulement qui s’élève à -635 millions d’euros contre -735 millions

d’euros au 1er semestre 2022 témoignant de la normalisation du BFR

du Groupe et ce, malgré des ventes en baisse sur le mois de juin

2023 ;

- Des investissements opérationnels

nets pour -63 millions d’euros , incluant près de 8 millions

d’euros d’investissements liés à la réduction des consommations

d’énergie du Groupe.

Au 30 juin 2023, la position de

liquidité s’élève à 427 millions d’euros, à laquelle

s’ajoute une ligne de crédit RCF de 500 millions d’euros,

confirmée et non tirée à date. Au mois de mars 2023, Fnac Darty a

exercé la dernière option d’extension de mars 2027 à mars 2028.

Cette option ayant été souscrite à 98,5% des engagements bancaires,

le Groupe dispose ainsi d’une ligne de 500 millions d’euros jusqu’à

mars 2027 puis de 492,5 millions d’euros jusqu’à mars 2028.

Par ailleurs, les notations du Groupe par les

principales agences Standard & Poor’s (BB+ perspectives

négatives), Scope Ratings et Moody’s (respectivement BBB et Ba2,

perspectives stables) traduisent leur confiance dans la pertinence

du modèle omnicanal du Groupe, ses performances opérationnelles, et

sa discipline financière.

Enfin, Fnac Darty a versé, pour la troisième

année consécutive un dividende. Il s’élève à 1,40

euro par action et a été payé le 6 juillet dernier, représentant un

taux de distribution de près de 38%9, en ligne avec son objectif

d’un taux de distribution d’au moins 30% annoncé lors de son plan

stratégique Everyday. Mis en place pour la première année, le

paiement du dividende en actions nouvelles a été choisi à hauteur

de 44%, traduisant la confiance des actionnaires dans la pertinence

du modèle et de la stratégie du Groupe. 535 616 actions ont été

consécutivement créées.

CONCLUSION ET PERSPECTIVES

Le 1er semestre 2023 a été marqué par un

contexte inflationniste pesant sur la consommation des ménages et

un effet calendaire non favorable, tous deux particulièrement

significatifs au second trimestre. Néanmoins, le Groupe Fnac Darty

s’est démarqué avec une solide performance dans les marchés où il

évolue, tout en préservant sa marge brute.

Les conditions de marché sont attendues plus

favorables au 2nd semestre, et les grands rendez-vous commerciaux

de fin d’année seront cruciaux pour le résultat de l’exercice. Par

ailleurs, le Groupe pourra continuer de compter sur ses atouts,

propres au plan stratégique Everyday, à l’omnicanalité de son

activité, un positionnement centré sur les produits premium, ainsi

que la contribution croissante des services, et notamment Darty

Max.

La solide maîtrise des coûts, particulièrement

grâce aux plans de performance du Groupe, permettra de compenser

une grande partie de l’inflation de l’exercice. En parallèle, un

maintien de niveau de stock sous contrôle et une enveloppe

d’investissement opérationnels limitée à 120 millions d’euros pour

l’année, permettront de renouer avec un niveau de cash-flow libre

normalisé par rapport aux années précédentes.

Le second semestre sera aussi marqué par la

signature définitive de l’acquisition de MediaMarkt au Portugal –

attendue à la fin du mois de septembre, tandis que le Groupe

continue de rester attentif aux éventuelles opportunités de

marché.

Dans ces conditions, le Fnac Darty confirme ses

objectifs d’atteindre un Résultat Opérationnel Courant (ROC) 2023

aux alentours de 200 millions d’euros, un cash-flow libre

opérationnel cumulé d’environ 500 millions d’euros sur la période

2021-2024, et un cash-flow libre opérationnel10 d’au moins 240

millions d’euros en rythme annuel à partir de 2025.

***

PRÉSENTATION DES RÉSULTATS SEMESTRIELS

2023

Enrique Martinez, Directeur Général et

Jean-Brieuc Le Tinier, Directeur Financier du Groupe,

animeront une conférence téléphonique en français, avec traduction

simultanée en anglais, pour les investisseurs et les analystes le

jeudi 27 juillet 2023 à 18h00 (heure

continentale) ; 5:00 p.m. (UK) ; 12:00 p.m. (East Coast

USA).

En français

La présentation sera diffusée en français en direct en cliquant

sur le lien suivant : ici

Pour les personnes souhaitant se connecter à la conférence

téléphonique en français pour écouter par téléphone et poser des

questions à l’oral : France : +33 1 70 91 87 04

En anglais

La présentation sera également diffusée en anglais en direct en

cliquant sur le lien suivant : ici

Pour les personnes souhaitant se connecter à la conférence

téléphonique en anglais pour écouter par téléphone et poser des

questions à l’oral : UK : +44 1 212 818 004 /

USA : +1 718 705 8796

Réécoute

La réécoute, en français ou en anglais, sera ensuite possible

depuis le site internet www.fnacdarty.com.

Par ailleurs, Fnac Darty publie également ce

jour son rapport semestriel sur son site internet, rubrique

Investisseurs. Il sera disponible sur le site du Groupe et sur le

site de l’AMF.

CONTACTS

|

ANALYSTES / INVESTISSEURS |

Domitille Vielle |

domitille.vielle@fnacdarty.com+33 (0)6 03 86 05 02 |

|

Laura Parisot |

laura.parisot@fnacdarty.com+33 (0)6 64 74 27 18 |

|

|

|

|

|

PRESSE |

Audrey Bouchard |

audrey.bouchard@fnacdarty.com+33 (0)6 17 25 03 77 |

|

Alexandra Redin |

alexandra.redin@fnacdarty.com+33 (0)6 66 26 05 18 |

ANNEXES

Les procédures d’examen limitées sur les comptes

semestriels approuvés par le Conseil d’administration du 27 juillet

2023, ont été effectuées par les commissaires aux comptes.

Les tableaux suivants comportent des données

arrondies individuellement. Les calculs arithmétiques effectués sur

la base des éléments arrondis peuvent présenter des divergences

avec les agrégats ou sous totaux affichés.

COMPTE DE RÉSULTAT SYNTHÉTIQUE

|

|

|

|

|

|

(en M€) |

S1 2022 |

S1 2023 |

Var. |

|

|

|

|

|

|

|

|

|

|

Chiffre d'affaires |

3 428 |

3 344 |

(2,5)% |

|

|

|

Marge brute |

1 058 |

1 039 |

(1.8)% |

|

|

|

% Chiffre d'affaires |

30,9% |

31,1% |

+0,2 pt |

|

|

|

Total coûts |

1 039 |

1 075 |

+3.4% |

|

|

|

% Chiffre d'affaires |

30,3% |

32,1% |

+1,8 pt |

|

|

|

Résultat opérationnel courant |

19 |

(35) |

(54) |

|

|

|

Autres produits et charges opérationnels non courants |

(14) |

|

(100) |

|

|

|

Résultat opérationnel |

5 |

(136) |

(141) |

|

|

|

Charges financières nettes |

(18) |

(44) |

|

|

|

|

Impôt sur le résultat |

(3) |

19 |

|

|

|

|

Résultat net part du Groupe

des activités poursuivies |

(17) |

(163) |

(146) |

|

|

|

Résultat net part du Groupe des activités non poursuivies |

(0) |

29 |

|

|

|

|

Résultat net part du Groupe de l’ensemble

consolidé |

(18) |

(134) |

(116) |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

EBITDA Courant11 |

192 |

143 |

(50) |

|

|

|

% Chiffre d'affaires |

5,6% |

4,3% |

|

|

|

|

EBITDA Courant hors IFRS 16 |

66 |

14 |

(52) |

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

CHIFFRE D’AFFAIRES DU PREMIER SEMESTRE 2023

| |

|

|

|

|

|

|

(en M€) |

S1 2023 |

Variation vs S1 2022 |

|

|

|

Réelle |

À périmètre et à taux de change constants |

À données comparables |

|

| France et

Suisse |

2 766 |

(2,7)% |

(2,9)% |

(2,5)% |

|

| Péninsule

Ibérique |

292 |

(4,3)% |

(4,3)% |

(4,3)% |

|

| Belgique et

Luxembourg |

286 |

+2,3% |

+2,3% |

+1,7% |

|

|

Groupe |

3 344 |

(2,5)% |

(2,6)% |

(2,3)% |

|

CHIFFRE D’AFFAIRES DU DEUXIÈME TRIMESTRE

2023

| |

|

|

|

|

|

| (en M€) |

T2 2023 |

Variation vs T2 2022 |

|

|

|

Réelle |

À périmètre et à taux de change constants |

À données comparables |

|

| France et

Suisse |

1 300 |

(5,3)% |

(5,5)% |

(4,9)% |

|

| Péninsule

Ibérique |

137 |

(7,2)% |

(7,2)% |

(7,2)% |

|

| Belgique et

Luxembourg |

126 |

+0,2% |

+0,2% |

0,0% |

|

|

Groupe |

1 563 |

(5,1)% |

(5,2)% |

(4,7)% |

|

RÉSULTAT OPÉRATIONNEL COURANT PAR SECTEUR

OPÉRATIONNEL

| |

|

|

|

|

|

|

| (en

M€) |

S1 2022 |

% du CA |

S1 2023 |

% du CA |

Variation |

|

|

France et Suisse |

16,7 |

0,6% |

(27,7) |

(1,0)% |

(44,4) |

|

|

Péninsule Ibérique |

(1,9) |

(0,6)% |

(6,8) |

(2,3)% |

(4,9) |

|

|

Belgique et Luxembourg |

3,8 |

1,4% |

(1,0) |

(0,4)% |

(4,8) |

|

|

Groupe |

18,6 |

0,5% |

(35,5) |

(1,1)% |

(54,1) |

|

TABLEAU DE FLUX DE TRÉSORERIE

| |

|

|

|

| (en

M€) |

S1 2022 |

S1 2023 |

|

|

Capacité d'autofinancement avant impôts, dividendes et

intérêts |

195 |

131 |

|

|

Impact IFRS 16 |

(126) |

(129) |

|

|

Capacité d'autofinancement avant impôts, dividendes et

intérêts, hors IFRS 16 |

68 |

2 |

|

|

Variation du besoin en fonds de roulement, hors IFRS 16 |

(735) |

(635) |

|

|

Impôts sur le résultat payés |

(40) |

36 |

|

|

Flux nets liés aux activités opérationnelles, hors IFRS

16 |

(707) |

(597) |

|

|

Investissements opérationnels |

(57) |

(60) |

|

|

Variation des dettes et créances sur immobilisations |

1 |

(19) |

|

|

Désinvestissements opérationnels |

0 |

16 |

|

|

Flux nets liés aux activités d'investissement

opérationnels |

(56) |

(63) |

|

|

Cash-flow libre opérationnel, hors IFRS 16 |

(764) |

(660) |

|

BILAN

|

Actif (en M€) |

Au 31 décembre 2022 |

Au 30 juin 2023 |

|

|

Goodwill |

1 654 |

1 654 |

|

|

Immobilisations incorporelles |

562 |

575 |

|

|

Immobilisations corporelles |

570 |

543 |

|

|

Droits d'utilisation relatifs aux contrats de location |

1 115 |

1 035 |

|

|

Participations dans les sociétés mises en équivalence |

2 |

1 |

|

|

Actifs financiers non courants |

44 |

22 |

|

|

Actifs d’impôts différés |

60 |

48 |

|

|

Autres actifs non courants |

0 |

0 |

|

|

Actifs non courants |

4 008 |

3 879 |

|

|

Stocks |

1 144 |

1 146 |

|

|

Créances clients |

250 |

160 |

|

|

Créances d’impôts exigibles |

6 |

43 |

|

|

Autres actifs financiers courants |

19 |

19 |

|

|

Autres actifs courants |

389 |

321 |

|

|

Trésorerie et équivalents de trésorerie |

932 |

427 |

|

|

Actifs courants |

2 739 |

2 116 |

|

|

Actifs détenus en vue de la vente |

0 |

0 |

|

|

Total actif |

6 747 |

5 995 |

|

|

|

|

|

|

|

|

|

|

|

|

Passif (en M€) |

Au 31 décembre 2022 |

Au 30 juin 2023 |

|

|

Capital social |

27 |

27 |

|

|

Réserves liées au capital |

971 |

971 |

|

|

Réserves de conversion |

(4) |

(5) |

|

|

Autres réserves et résultat net |

518 |

349 |

|

|

Capitaux propres part du Groupe |

1 512 |

1 342 |

|

|

Capitaux propres – Part revenant aux intérêts non contrôlés |

11 |

13 |

|

|

Capitaux propres |

1 523 |

1 355 |

|

|

Emprunts et dettes financières à long terme |

917 |

919 |

|

|

Dettes locatives à long terme |

897 |

827 |

|

|

Provisions pour retraites et autres avantages similaires |

145 |

146 |

|

|

Autres passifs non-courants |

22 |

11 |

|

|

Passifs d’impôts différés |

165 |

165 |

|

|

Passifs non courants |

2 147 |

2 067 |

|

|

Emprunts et dettes financières à court terme |

20 |

183 |

|

|

Dettes locatives à court terme |

244 |

238 |

|

|

Autres passifs financiers courants |

10 |

8 |

|

|

Dettes fournisseurs |

1 965 |

1 375 |

|

|

Provisions |

37 |

119 |

|

|

Dettes d’impôts exigibles |

0 |

9 |

|

|

Autres passifs courants |

803 |

641 |

|

|

Passifs courants |

3 078 |

2 573 |

|

|

Dettes associées à des actifs détenus en vue de la

vente |

0 |

0 |

|

|

Total passif et capitaux propres |

6 747 |

5 995 |

|

PARC DE MAGASINS

| |

31-déc.-22 |

Ouverture |

Fermeture |

30-juin-23 |

|

France et Suisse* |

826 |

8 |

6 |

828 |

|

Traditionnel Fnac |

96 |

0 |

2 |

94 |

|

Périphérie Fnac |

17 |

0 |

0 |

17 |

|

Travel Fnac |

36 |

2 |

0 |

38 |

|

Proximité Fnac |

79 |

0 |

0 |

79 |

|

Connect Fnac |

7 |

0 |

0 |

7 |

|

Darty |

486 |

6 |

3 |

489 |

|

Fnac/Darty France franchise |

1 |

0 |

0 |

1 |

|

Nature & Découvertes** |

104 |

0 |

1 |

103 |

| Dont magasins

franchisés |

414 |

8 |

2 |

420 |

| |

|

|

|

|

|

Péninsule Ibérique |

75 |

0 |

1 |

74 |

|

Traditionnel Fnac |

53 |

0 |

0 |

53 |

|

Travel Fnac |

2 |

0 |

0 |

2 |

|

Proximité Fnac |

16 |

0 |

0 |

16 |

|

Connect Fnac |

4 |

0 |

1 |

3 |

| Dont magasins

franchisés |

6 |

0 |

0 |

6 |

| |

|

|

|

|

|

Belgique et Luxembourg |

86 |

1 |

1 |

86 |

|

Traditionnel Fnac*** |

13 |

0 |

0 |

13 |

|

Proximité Fnac |

1 |

0 |

0 |

1 |

|

Vanden Borre/Darty |

72 |

1 |

1 |

72 |

| Dont magasins

franchisés |

0 |

0 |

0 |

0 |

| |

|

|

|

|

|

Groupe Fnac Darty |

987 |

9 |

8 |

988 |

|

Traditionnel Fnac |

162 |

0 |

2 |

160 |

|

Périphérie Fnac |

17 |

0 |

0 |

17 |

|

Travel Fnac |

38 |

2 |

0 |

40 |

|

Proximité Fnac |

96 |

0 |

0 |

96 |

|

Connect Fnac |

11 |

0 |

1 |

10 |

|

Darty / VDB |

558 |

7 |

4 |

561 |

|

Fnac/Darty |

1 |

0 |

0 |

1 |

|

Nature & Découvertes |

104 |

0 |

1 |

103 |

| Dont magasins

franchisés |

420 |

8 |

2 |

426 |

*

y compris 13

magasins à l’étranger : 1 au Cameroun, 1 au Congo, 2 en Côte

d'Ivoire, 3 au Qatar, 2 au Sénégal et 4 en Tunisie ; et y compris

17 magasins dans les Outre-mer. Hors 17 shop-in-shops Fnac déployés

dans les magasins Manor.**

y compris filiales

de Nature & Découvertes dirigées depuis la France : 4

magasins en Belgique, 1 magasin au Luxembourg, 7 franchises en

Suisse, 5 franchises dans les Outre-mer et 1 franchise au

Portugal.*** dont un magasin au Luxembourg géré depuis la

Belgique.

DÉFINITIONS DES INDICATEURS ALTERNATIFS DE

PERFORMANCE

VARIATION DU CHIFFRE D’AFFAIRES A TAUX

DE CHANGE CONSTANT ET PÉRIMÈTRE

COMPARABLELa variation du chiffre d’affaires à taux de

change constant et à périmètre comparable signifie que l’impact des

variations de taux de change a été exclu et que l’effet des

changements de périmètre est corrigé afin de ne pas tenir compte

des modifications (acquisition, cession de filiale). L’impact des

taux de change est éliminé en recalculant les ventes de l’exercice

N-1, sur la base des taux de change utilisés pour l’exercice N. Le

chiffre d’affaires des filiales acquises ou cédées depuis le 1er

janvier de l’exercice N-1 est exclu du calcul de la variation. Cet

indicateur permet de mesurer l’évolution du chiffre d’affaires hors

effet de change et hors effet des périmètres de consolidation.

VARIATION DU CHIFFRE D’AFFAIRES A

DONNÉES COMPARABLESLa variation du chiffre d’affaires à

données comparables signifie que l’impact des variations de taux de

change a été exclu, que l’effet des changements de périmètre est

corrigé afin de ne pas tenir compte des modifications (acquisition,

cession de filiale) et que l’effet des ouvertures et des fermetures

de magasins en propre depuis le 1er janvier de l’exercice N-1 a été

exclu. Cet indicateur permet de mesurer l’évolution du chiffre

d’affaires hors effet de change, hors effet des périmètres de

consolidation et hors effet des ouvertures et des fermetures de

magasins en propre.

EBITDA CourantL’EBITDA Courant

représente le résultat opérationnel courant avant dotations nettes

aux amortissements et provisions sur actifs opérationnels

immobilisés comptabilisés en résultat opérationnel courant.

|

Avec l’application de la norme IFRS 16 |

Retraitement IFRS 16 |

Sans l’application de la norme IFRS 16 |

|

EBITDA Courant |

Loyers entrant dans le champ d'IFRS 16 |

EBITDA Courant hors IFRS 16 |

|

Résultat opérationnel courant avant dotations nettes aux

amortissements et provisions sur actifs opérationnels immobilisés

comptabilisés en résultat opérationnel courant |

EBITDA Courant incluant les charges de loyers entrant dans le champ

d’application de la norme IFRS 16 |

| |

|

|

|

Cash-Flow Libre opérationnel |

Décaissement des loyers entrant dans le champ d'IFRS

16 |

Cash-Flow Libre opérationnel hors IFRS 16 |

|

Flux nets de trésorerie liés aux activités opérationnelles moins

les investissements opérationnels nets |

Cash-flow libre opérationnel incluant les impacts relatifs aux

loyers entrant dans le champ d’application de la norme IFRS 16 |

| |

|

|

|

Endettement financier net |

Dette locative |

Endettement financier net hors IFRS 16 |

|

Dette financière brute moins la trésorerie brute et équivalents de

trésorerie |

Endettement financier net minoré de la dette locative |

| |

|

|

|

Résultat financier |

Intérêts financiers des dettes

locatives |

Résultat financier hors intérêts financiers sur la dette

locative |

1 Données comparables : excluent les effets

de change, les variations de périmètre, les ouvertures et

fermetures de magasins en propre.2 A savoir, les ponts du mois de

mai et le décalage des soldes par rapport à l’an dernier.3 Données

Banque de France à fin juin 2023, publiées le 21 juillet 2023.

4 Données comparables : excluent les effets de

change, les variations de périmètre, les ouvertures et fermetures

de magasins.5 Correspond au résultat net part du Groupe des

activités poursuivies retraité de la provision relative à la

transaction envisagée avec l’Autorité de la concurrence.6 Données

comparables : excluent les effets de change, les variations de

périmètre, les ouvertures et fermetures de magasins.

7 Consommations ajustées en degrés jours unifiés

; c’est-à-dire ramenées à une météo standard (sur la base d’un

climat de référence calculé sur la moyenne des 20 dernières

années).8 Fnac Darty a renoncé à contester un grief qui lui a été

notifié par les services d’instruction de l’Autorité de la

concurrence concernant, notamment, une entente verticale de Darty

avec certains distributeurs sur une période limitée ayant pris fin

en décembre 2014 – soit antérieurement à l’acquisition de Darty par

Fnac. Ce choix ne constitue ni un aveu ni une reconnaissance de la

part du Groupe, mais s’inscrit dans une volonté de mettre fin à une

procédure complexe et de pouvoir se consacrer à la réalisation du

plan stratégique « Everyday ». Cf. communiqué publié le

29 juin 2023.9 Calculé sur le résultat net part du Groupe des

activités poursuivies 2022.10 Hors IFRS 16.

11 EBITDA Courant : résultat opérationnel

courant avant dotations nettes aux amortissements et provisions sur

actifs opérationnels immobilisés.

- Fnac_Darty_CP_S1 2023_FR_27072023_FOR RELEASE

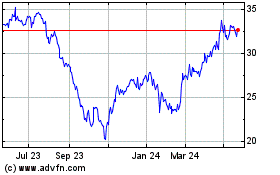

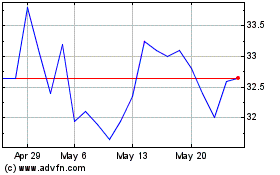

Fnac Darty (EU:FNAC)

Historical Stock Chart

From May 2024 to Jun 2024

Fnac Darty (EU:FNAC)

Historical Stock Chart

From Jun 2023 to Jun 2024