- 31 % der gr�ßten institutionellen Anleger sagen, dass der

Klimawandel in den nächsten drei bis fünf Jahren den gr�ßten

Einfluss auf die Art und Weise haben wird, wie ihre Organisation

investiert

- Fast ein Drittel nutzt regelmäßig Klimadaten zur

Risikosteuerung

Die globale Pandemie hat sowohl die Bedeutung von ESG-Themen

hervorgehoben als auch die ESG-Integration durch institutionelle

Anleger beschleunigt, so die Befragten der MSCI Global

Institutional Investor Survey1 für das Jahr 2021, einer Umfrage

unter 200 sogenannten Asset Owner Institutions mit einem

Gesamtverm�gen von rund 18 Billionen US-Dollar.

Die Umfrage unter Staatsfonds, Versicherern, Stiftungen und

Pensionsfonds ergab, dass mehr als drei Viertel (77 %) der

institutionellen Anleger ihre ESG-Anlagen als Reaktion auf COVID-19

„erheblich“ oder „moderat“ erh�ht haben, wobei diese Zahl bei den

gr�ßten Institutionen (mit einem verwalteten Verm�gen von über 200

Milliarden US-Dollar) auf 90 % anstieg.

„Die Kombination von klimabezogenen Ereignissen wie verheerenden

Waldbränden, Überschwemmungen und Dürren sowie eine globale

Pandemie haben den Paradigmenwechsel bei ESG und Klimawandel

beschleunigt. Einst ein Thema für 'grüne Fonds' und

Nebenschauplätze, haben sich ESG und Klima nun als Themen mit hoher

Priorität etabliert“, sagt Baer Pettit, President und Chief

Operating Officer von MSCI. „Das Jahr 2020 markiert einen

tiefgreifenden Wandel in der Art und Weise, wie Institutionen

Verm�gen anlegen, da viele Anleger erkannt haben, dass viele

Unternehmen mit starken Umwelt-, Sozial- und Governance-Praktiken

während der Pandemie eine Outperformance erzielt haben.“

Die Umfrage zeigt, dass US-Anleger, die in der Vergangenheit

beim Thema ESG im Allgemeinen (bis auf wenige prominente Ausnahmen)

eher z�gerlich waren, 2020 ihre Sichtweise dramatisch verändert

haben – näher an die ihrer internationalen Kollegen. Von den

befragten US-Anlegern gaben 78 % an, dass sie ihre

ESG-Investitionen als Reaktion auf COVID-19 entweder deutlich oder

moderat erh�hen würden, während diese Zahl in Asien-Pazifik und

EMEA bei 79 % bzw. 68 % lag.

Bei der Untersuchung zukünftiger ESG-Anlagen gaben die Anleger

an, dass sie mehr Wert auf das „S“ in ESG legen, wobei mehr als ein

Drittel (36 %) wünscht, dass „Social“ im Jahr 2021 einen gr�ßeren

Anteil im Mix ausmacht. Dieser Anteil steigt auf 50 % bzw. 48 % in

Großbritannien und den USA, wo die Befragten COVID-19 zusammen mit

einer Neubewertung der Ungleichheit in der Gesellschaft als

treibenden Faktor nannten.

Vielfältige Herausforderungen - Klimawandel als gr�ßtes

Risiko

Während institutionelle Anleger ihre Anlageprozesse umgestalten,

um den heutigen Anforderungen gerecht zu werden, sehen sie sich

mittel- und langfristig mit einer langen Liste von

Herausforderungen konfrontiert, wobei die Nuancen von der Gr�ße,

dem Standort und den langfristigen Anlagezielen abhängen.

Obwohl die Umfrage globale Unterschiede aufzeigte, sind

ESG-Herausforderungen für viele Anleger ein Hauptanliegen. Fast ein

Drittel (31 %) der institutionellen Anleger mit einem Verm�gen von

mehr als 200 Mrd. US-Dollar gab an, dass das Klimarisiko in den

nächsten drei bis fünf Jahren den gr�ßten Einfluss auf die Art und

Weise haben werde, wie ihre Organisation investiere. Danach folgen

für fast ein Fünftel (19 %) der Anleger disruptive Technologien,

wie z. B. künstliche Intelligenz, während 14 % glauben, dass die

zunehmende Verfeinerung der ESG-Messung die gr�ßten Auswirkungen

haben wird. Auf der anderen Seite gaben kleinere institutionelle

Anleger (weniger als 25 Milliarden Dollar Verm�gen) an, dass

zunehmende Regulierungen und Marktvolatilität die wichtigsten

Trends seien, die ihre Investitionen in den nächsten drei bis fünf

Jahren beeinflussen würden.

Klimadaten im Fokus des globalen Risikomanagements

Aufgrund der vielfältigen globalen Herausforderungen, mit denen

sich Anleger konfrontiert sehen, ergab die Umfrage, dass die

Befragten für das Erreichen herausragender Anlagen das Risiko als

wichtiger erachten als die traditionelle Verm�gensallokation.

Der Klimawandel wurde als eine der gr�ßten Herausforderungen

genannt, und gr�ßere Anleger setzen verstärkt auf den Zugang zu

aktuellen Klimadaten und deren Überwachung. Kleinere Institutionen

befinden sich jedoch noch in einem frühen Stadium der Einbeziehung

von Klimadaten in ihre Anlagestrategien. Etwa 50 % der Anleger mit

einem Verm�gen von mehr als 200 Milliarden US-Dollar gaben an, dass

sie regelmäßig Klimadaten für das Risikomanagement nutzten,

verglichen mit nur 16 % derjenigen mit weniger als 25 Milliarden

US-Dollar. Anleger mit einem Verm�gen von mehr als 200 Milliarden

Dollar nutzen außerdem viermal häufiger Klimadaten, um

Anlagem�glichkeiten zu identifizieren als solche mit weniger als 25

Milliarden Dollar.

„Institutionelle Anleger stehen in den nächsten fünf Jahren vor

vielen Herausforderungen, was durch die Tatsache, dass diese

Herausforderungen miteinander verbunden sind, noch verstärkt wird.

Diese Zusammenhänge erh�hen die Komplexität und erfordern schnelles

Handeln. Die Realität ist, dass der Klimawandel mit einem sich

schnell verändernden sozialen Kontext zusammenhängt, der wiederum

Veränderungen in den Anforderungen der anleger vorantreibt, und das

alles in einem sehr dynamischen regulatorischen Umfeld. Verstärkt

werden diese Trends durch technologische Innovationen, die einen

erheblichen Kosten- und Zeitdruck mit sich bringen. Einfach gesagt:

Nie gab es ein komplexeres Ökosystem für das Anlegen von Verm�gen“,

so Pettit abschließend.

Über MSCI

MSCI ist ein führender Anbieter von Tools und Dienstleistungen

zur Unterstützung kritischer Entscheidungen für die globale

Anlegergemeinschaft. Mit über 50 Jahren Erfahrung in den Bereichen

Research, Daten und Technologie erm�glichen wir bessere

Anlageentscheidungen, indem wir unseren Kunden ein besseres

Verständnis der wichtigsten Treiber für Risiken und Renditen

vermitteln und ihnen helfen, auf dieser Basis effektivere

Portfolios aufzubauen. Wir entwickeln branchenführende,

analysengestützte L�sungen, mit denen Kunden Einblicke in die

Anlageprozesse erhalten und von einer verbesserten Transparenz

profitieren k�nnen. Weitere Informationen finden Sie unter

www.msci.com.

Die hierin enthaltenen Informationen (die „Informationen“)

dürfen ohne vorherige schriftliche Genehmigung von MSCI weder ganz

noch teilweise vervielfältigt oder weiterverbreitet werden. Die

Informationen dürfen nicht verwendet werden, um andere Daten zu

verifizieren oder zu korrigieren, um abgeleitete Werke zu

erstellen, um Indizes, Risikomodelle oder Analysen zu erstellen

oder in Verbindung mit der Ausgabe, dem Angebot, dem Sponsoring,

der Verwaltung oder der Vermarktung von Wertpapieren, Portfolios,

Finanzprodukten oder anderen Anlageformen. Historische Daten und

Analysen sollten nicht als Hinweis oder Garantie für zukünftige

Wertentwicklungen, Analysen, Prognosen oder Vorhersagen verstanden

werden. Keine der Informationen oder MSCI-Indizes oder andere

Produkte oder Dienstleistungen stellen ein Angebot zum Kauf oder

Verkauf oder eine Bewerbung oder Empfehlung von Wertpapieren,

Finanzinstrumenten oder Produkten oder Handelsstrategien dar.

Darüber hinaus stellen weder die Informationen noch ein MSCI-Index

eine Anlageberatung oder eine Empfehlung dar, irgendeine Art von

Anlageentscheidung zu treffen (oder zu unterlassen), und dürfen

nicht als solche angesehen werden. Die Informationen werden im

Ist-Zustand zur Verfügung gestellt, und der Nutzer der

Informationen trägt das gesamte Risiko der Nutzung, die er im

Hinblick auf die Informationen vornimmt oder zulässt. WEDER MSCI

INC. NOCH EINE IHRER TOCHTERGESELLSCHAFTEN ODER IHRE ODER DEREN

DIREKTEN ODER INDIREKTEN ZULIEFERER ODER DRITTE, DIE AN DER

ERSTELLUNG ODER ZUSAMMENSTELLUNG DER INFORMATIONEN BETEILIGT SIND

(JEWEILS EIN „INFORMATIONSANBIETER“), GIBT IRGENDWELCHE GARANTIEN

ODER ZUSICHERUNGEN AB, UND IM GRÖSSTMÖGLICHEN GESETZLICH ZULÄSSIGEN

UMFANG LEHNT JEDER INFORMATIONSANBIETER HIERMIT AUSDRÜCKLICH ALLE

STILLSCHWEIGENDEN GARANTIEN AB, EINSCHLIESSLICH GARANTIEN DER

MARKTGÄNGIGKEIT UND EIGNUNG FÜR EINEN BESTIMMTEN ZWECK. OHNE

EINSCHRÄNKUNG DES VORSTEHENDEN UND IM GRÖSSTMÖGLICHEN GESETZLICH

ZULÄSSIGEN UMFANG HAFTET KEINER DER INFORMATIONSANBIETER IN BEZUG

AUF DIE INFORMATIONEN FÜR DIREKTE, INDIREKTE, SPEZIELLE, STRAFENDE,

FOLGE- ODER SONSTIGE SCHÄDEN (EINSCHLIESSLICH ENTGANGENER GEWINNE),

SELBST WENN ER ÜBER DIE MÖGLICHKEIT SOLCHER SCHÄDEN INFORMIERT

WURDE. Durch das Vorstehende wird keine Haftung ausgeschlossen oder

beschränkt, die nach geltendem Recht nicht ausgeschlossen oder

beschränkt werden darf. Hinweis zum Datenschutz: Informationen

darüber, wie MSCI personenbezogene Daten sammelt und verwendet,

finden Sie in unseren Datenschutzhinweisen unter

https://www.msci.com/privacy-pledge.

___________________________ 1 Alle quantitativen Daten im

„Global Institutional Investor“-Report stammen aus einer Umfrage

unter 200 Führungskräften bei 200 verschiedenen Verm�genseignern in

Nord- und Südamerika, Europa, dem Nahen Osten und Afrika (EMEA)

sowie im asiatisch-pazifischen Raum. Die Umfragen wurden im

September 2020 per Telefon durchgeführt. Qualitative Interviews und

Zitate stammten aus einer separaten Reihe von

Telefoninterviews.

Die Ausgangssprache, in der der Originaltext ver�ffentlicht

wird, ist die offizielle und autorisierte Version. Übersetzungen

werden zur besseren Verständigung mitgeliefert. Nur die

Sprachversion, die im Original ver�ffentlicht wurde, ist

rechtsgültig. Gleichen Sie deshalb Übersetzungen mit der originalen

Sprachversion der Ver�ffentlichung ab.

Originalversion auf businesswire.com

ansehen: https://www.businesswire.com/news/home/20210209006314/de/

Medienanfragen PR@msci.com Melanie Blanco +1 212 981 1049

MSCI Global Client Service EMEA Client Service + 44 20 7618.2222

Americas Client Service +1 888 588 4567 (gebührenfrei) Asia Pacific

Client Service + 852 2844 9333

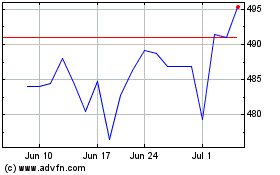

MSCI (NYSE:MSCI)

Historical Stock Chart

From Mar 2024 to Apr 2024

MSCI (NYSE:MSCI)

Historical Stock Chart

From Apr 2023 to Apr 2024