Le ZYNLONTA® (loncastuximab tésirine-lpyl)

enregistre des ventes nettes de 17,3 millions USD au deuxième

trimestre 2022

Le contrat de licence du ZYNLONTA hors

États-Unis conclu avec Sobi® offre un accès mondial aux patients et

ménage les liquidités jusqu'au début de 2025

La société organise une conférence téléphonique

aujourd'hui à 8h30 (heure de l’est nord-américain)

ADC Therapeutics SA (NYSE: ADCT) publie ce jour ses résultats

financiers pour le T2 clos au 30 juin 2022 ainsi que des mises à

jour sur ses activités.

«Le lancement du ZYNLONTA® est en bonne voie et nous poursuivons

nos activités de sensibilisation et de promotion. D'importantes

opportunités se dessinent et nous avons mis en place un plan

spécifique pour générer une croissance continue dans les trimestres

à venir, déclare Ameet Mallik, PDG d'ADC Therapeutics. Notre

pipeline en hématologie et nos programmes relatifs aux tumeurs

solides progressent de façon satisfaisante; les impressionnantes

données de Phase 2 du Cami pour le traitement du lymphome

hodgkinien ont été présentées au congrès de l'EHA en juin. Notre

récent accord de licence conclu avec Sobi® pour l’Europe ouvre un

accès mondial au ZYNLONTA. La visibilité sur notre trésorerie

s'étend jusqu'au début 2025, ce qui nous met en bonne position pour

atteindre nos objectifs clés.»

Faits marquants et développements

récents

Mise à jour concernant la Société

- Conclusion d'un contrat de licence exclusive avec Swedish

Orphan Biovitrum AB (Sobi) pour le développement et la mise sur le

marché du ZYNLONTA pour toutes les indications hématologiques et de

tumeurs solides, hors États-Unis, Grande Chine, Singapour et

Japon.

- Nomination de David Gilman au poste de responsable commercial

et de la stratégie.

- Élection au conseil d'administration de la Société du Dr

Jean-Pierre Bizzari, vétéran du développement de médicaments

oncologiques, et d’Ameet Mallik, PDG de la Société

Franchise en hématologie

ZYNLONTA (loncastuximab tésirine-lpyl)

- ZYNLONTA a généré des ventes nettes de 17,3 millions USD au T2

2022.

- Lancement de LOTIS-9, l'essai clinique de Phase 2 du ZYNLONTA

en combinaison avec le rituximab chez les patients inaptes ou

fragiles atteints d’un lymphome diffus à grandes cellules B

(LDGCB), en première intention.

- Lancement de LOTIS-7, l'essai clinique de Phase 1b du ZYNLONTA

en combinaison avec d'autres agents anticancéreux.

- Clôture de LOTIS-6, l'essai clinique de Phase 2 du ZYNLONTA

chez les patients atteints d'un lymphome folliculaire récidivant ou

réfractaire.

- La coentreprise Overland ADCT BioPharma a recruté le premier

patient en Chine pour l'essai clinique mondial confirmatoire de

Phase 3 LOTIS-5 du Lonca et rituximab chez des patients atteints

d'un LDGCB inéligibles à une greffe en deuxième intention ou

d’intention ultérieure.

- La coentreprise Overland ADCT Biopharma a terminé le

recrutement pour l'étude de transition à agent unique pour le LDGCB

en troisième intention et d'intention ultérieure, qui sert de base

à la demande d'AMM en Chine.

Cami (camidanlumab tésirine) en traitement du lymphome

hodgkinien

- Résultats de l'essai d'enregistrement de Phase 2 sur le

lymphome hodgkinien (LH) présentés en juin au congrès 2022 de

l'Association européenne d'hématologie (EHA). Ces résultats font

état d'un taux de réponse globale (TRG) de 70%, un taux de réponse

complète (RC) de 33% et une durée de réponse (DR) médiane de 13,7

mois. Les données d'innocuité ont confirmé la la tolérance gérable

du Cami chez ces patients.

Franchise pour les tumeurs solides

ADCT-601 (ciblant l'AXL)

- Lancement de l'essai de combinaison de Phase 1b pour les

tumeurs solides multiples.

Prochaines étapes

importantes

Franchise en hématologie

ZYNLONTA

- Présentation des données d'innocuité préparatoires de LOTIS-5

lors d'un congrès médical au cours du 2e semestre 2022

- Décision réglementaire pour le LDGCB en troisième intention du

comité des médicaments à usage humain (CHMP) de l'Agence européenne

des médicaments (EMA) attendue d'ici le T1 2023

Cami

- Réunion en septembre 2022 avec l'Agence américaine des produits

alimentaires et médicamenteux (FDA) en vue de la demande de licence

pour produit biologique (BLA) pour le LH (lymphome hodgkinien)

- Soumission de la BLA pour le LH auprès de la FDA au cours du 2e

semestre 2023

Franchise pour les tumeurs solides

Cami (ciblant le CD25)

- Les résultats préliminaires concernant l'innocuité et

l'activité clinique dans l'essai de Phase 1b évaluant le Cami en

combinaison avec le pembrolizumab pour les tumeurs solides sont

attendus en 2023

ADCT-901 (ciblant le KAAG1)

- Les résultats préliminaires relatifs à l'innocuité et à la

réponse tumorale pour l'essai de Phase 1 à augmentation de la dose

pour de multiples tumeurs solides sont attendus en 2023

Résultats financiers du

T2

Trésorerie et équivalents de trésorerie

Au 30 juin 2022, la trésorerie et les équivalents de trésorerie

s'élevaient à 376,8 millions USD contre 466,5 millions USD au 31

décembre 2021.

Revenus des produits

Les revenus des produits (nets) ont atteint 17,3 millions USD

pour le trimestre, contre 3,8 millions USD pour le même trimestre

de 2021. Les revenus nets correspondent aux ventes aux États-Unis

du ZYNLONTA, qui a bénéficié d'une procédure d'autorisation

accélérée de la FDA le 23 avril 2021.

Coût des ventes de produits

Le coût des ventes de produits s'élève à 2,3 millions USD pour

le trimestre, contre 0,1 million USD pour le même trimestre de

2021, soit une augmentation de 2,1 millions USD, due à une

provisions pour dépréciation de 1,9 million USD principalement liée

à la fabrication d'anticorps qui ne répondait pas aux

spécifications de la Société. Les problématiques liées aux

spécifications n'ont pas et ne devraient pas avoir d'impact sur la

capacité de la Société à fournir ses produits commercialisés. En

outre, le coût des ventes de produits a augmenté en raison d'une

activité de ventes qui s’est déroulée sur l'intégralité du T2 en

2022, alors que pour la même période de 2021 les ventes de ZYNLONTA

n'ont commencé qu'en mai 2021.

Frais de recherche et développement (R&D)

Les frais de R&D ont été de 48,5 millions USD pour le

trimestre clos au 30 juin 2022, contre 39,5 millions USD pour le

même trimestre de 2021. Suite à l'autorisation du ZYNLONTA accordée

par la FDA en avril 2021, la Société a repris 6,8 millions USD de

provisions pour dépréciation précédemment comptabilisées durant le

trimestre clos au 30 juin 2021, liées aux coûts d'inventaire

encourus pour la fabrication du produit avant l'approbation de la

FDA. De plus, les frais de R&D ont augmenté en raison des

activités cliniques visant à élargir les opportunités de marché

potentielles du ZYNLONTA en tant qu’option thérapeutique précoce et

à promouvoir les programmes de la Société en matière de tumeurs

solides.

Frais de vente et de marketing

Les frais de vente et de marketing se sont élevés à 17,7

millions USD pour le trimestre clos au 30 juin 2022, contre 15,2

millions USD pour le même trimestre de 2021. L'augmentation des

frais de vente et de marketing est liée à la poursuite du lancement

du ZYNLONTA.

Frais généraux et administratifs

Les frais généraux et administratifs se sont élevés à 18,2

millions USD pour le trimestre clos au 30 juin 2022, contre 19,4

millions USD pour le même trimestre en 2021. La baisse des frais

généraux et administratifs s’explique principalement par la

diminution des rémunérations en actions.

Perte nette et perte nette ajustée

La perte nette s'élève à 64,4 millions USD, soit une perte nette

de 0,84 USD par action de base et diluée, pour le trimestre clos au

30 juin 2022, contre une perte nette de 72,6 millions USD, soit une

perte nette de 0,95 USD par action de base et diluée, pour le même

trimestre en 2021. La diminution de la perte nette pour le

trimestre clos au 30 juin 2022, par rapport à la même période de

2021, s’explique principalement par l’augmentation des revenus de

produits, en partie contrebalancée par la hausse des frais de

ventes de produits et des frais de R&D et de vente et

marketing. En outre, au T2 2022 la perte nette a diminué en raison

de la hausse des revenus provenant des variations de la juste

valeur des produits dérivés liés à la facilité de crédit octroyée

par Deerfield, en partie contrebalancée par la hausse des charges

d'intérêt liées à l'obligation différée avec Healthcare Royalty

Partners.

La perte nette ajustée s'élève à 56,3 millions USD, soit une

perte nette ajustée de 0,73 USD par action de base et diluée, pour

le trimestre clos au 30 juin 2022, contre une perte nette ajustée

de 53,7 millions USD, soit une perte nette ajustée de 0,70 USD par

action de base et diluée, pour le même trimestre en 2021.

Informations relatives à la conférence téléphonique

La direction d'ADC Therapeutics organise aujourd'hui à 8h30,

heure de l'est nord-américain, une conférence téléphonique et une

webdiffusion audio en direct afin de commenter les résultats

financiers du T2 2022 et de faire le point sur les activités de la

Société. Pour participer à la conférence téléphonique, veuillez

vous inscrire ici. Le numéro à composer et un code unique seront

communiqués aux participants. Il est recommandé de rejoindre la

conférence téléphonique 10 minutes avant le début, même s’il est

possible de s’inscrire à tout moment. Une webdiffusion en direct de

la conférence téléphonique sera disponible via la partie «Events

and Presentations» de la section «Investors» du site web d'ADC

Therapeutics à l'adresse www.ir.adctherapeutics.com.

L'enregistrement de la webdiffusion sera disponible durant 30

jours.

À propos de ZYNLONTA® (loncastuximab

tésirine-lpyl)

ZYNLONTA® est un conjugué anticorps-médicament (CAM) ciblant le

CD19. Une fois lié à une cellule exprimant le CD19, ZYNLONTA est

internalisé par la cellule, où des enzymes libèrent une charge

utile de pyrrolobenzodiazépine (PBD). Cette charge utile puissante

se lie au sillon mineur de l'ADN avec une faible distorsion,

demeurant ainsi moins visible pour les mécanismes de réparation de

l'ADN. Il en résulte un arrêt du cycle cellulaire et la mort des

cellules tumorales.

L'Agence américaine des produits alimentaires et médicamenteux

(FDA) a approuvé ZYNLONTA (loncastuximab tésirine-lpyl) pour le

traitement des patients adultes atteints d'un lymphome à grandes

cellules B récidivant ou réfractaire (r/r) à la suite d'au moins

deux lignes ou plus de traitement systémique, y compris le LDGCB

non spécifié, le LDGCB issu d'un lymphome de bas grade et le

lymphome à grandes cellules B de haut grade. L'essai a porté sur un

large éventail de patients lourdement prétraités (le nombre médian

de traitements antérieurs était de trois) et atteints d’une

pathologie difficile à traiter, notamment des patients n'ayant pas

répondu au traitement de première intention, des patients

réfractaires à toutes les lignes de traitement antérieures, des

patients présentant un double/triple événement génétique et des

patients ayant reçu une greffe de cellules souches et suivi une

thérapie CAR-T avant leur traitement avec le ZYNLONTA. Cette

indication est approuvée par la FDA en vertu de la procédure

d’autorisation accélérée basée sur le taux de réponse global.

L’autorisation continue pour cette indication pourrait être

subordonnée à la vérification et à la description des avantages

cliniques observés dans le cadre d’un essai de confirmation.

Le ZYNLONTA fait également l'objet d'une évaluation en

association avec de précédentes lignes thérapeutiques et dans

d'autres affections malignes à cellules B.

À propos d’ADC Therapeutics

ADC Therapeutics (NYSE: ADCT) est une société biotechnologique

en phase commerciale qui améliore la qualité de vie des personnes

atteintes de cancer grâce à ses conjugués anticorps-médicament

(CAM) ciblés de prochaine génération. La Société s'appuie sur sa

technologie CAM exclusive, basée sur les PBD, pour transformer le

paradigme thérapeutique des patients atteints d'affections malignes

hématologiques et de tumeurs solides.

Le CAM ZYNLONTA (loncastuximab tésirine-lpyl) d'ADC Therapeutics

ciblant le CD19 est approuvé par la FDA pour le traitement du

lymphome diffus à grandes cellules B récidivant ou réfractaire

après au moins deux lignes de traitement systémique. Le ZYNLONTA

fait également l'objet d'un développement en association avec

d'autres agents. Le Cami (camidanlumab tésirine) fait l'objet d'un

essai pivot de Phase 2 pour le lymphome hodgkinien récidivant ou

réfractaire et d'un essai clinique de Phase 1b pour le traitement

de diverses tumeurs solides avancées. Outre le ZYNLONTA et le Cami,

ADC Therapeutics dispose de plusieurs CAM en cours de développement

clinique et préclinique.

ADC Therapeutics est basé à Lausanne (Biopôle), en Suisse, et

dispose de bureaux à Londres, dans la baie de San Francisco et dans

le New Jersey. Pour plus d'informations, rendez-vous sur

https://adctherapeutics.com/ et suivez la Société sur Twitter et

LinkedIn.

ZYNLONTA® est une marque déposée d'ADC Therapeutics SA.

Utilisation d'indicateurs financiers non IFRS

En plus des informations financières préparées conformément aux

normes IFRS, le présent document contient également certains

indicateurs financiers non IFRS basés sur l'avis de l’équipe de

direction sur les performances, notamment:

- Perte nette ajustée

- Perte nette ajustée par action

La direction utilise ces mesures en interne pour suivre et

évaluer la performance opérationnelle, élaborer des plans

d'exploitation futurs et prendre des décisions stratégiques

concernant l'allocation des capitaux. Nous pensons que ces mesures

financières ajustées fournissent des informations utiles aux

investisseurs et autres parties intéressées pour comprendre et

évaluer nos résultats d'exploitation de la même manière que notre

direction, et qu’elles facilitent la comparaison des performances

opérationnelles entre périodes comptables passées et futures. Ces

mesures non IFRS comportent des limites en tant que mesures

financières et doivent être prises en considération parallèlement

aux informations établies conformément aux normes IFRS, et non de

manière isolée ou comme informations de substitution. Pour préparer

ces mesures complémentaires non IFRS, la direction exclut

généralement certains éléments IFRS qu'elle estime ne pas être

représentatifs de nos performances opérationnelles actuelles. De

plus, la direction ne considère pas ces éléments IFRS comme des

dépenses de trésorerie normales et récurrentes; toutefois, ces

mesures peuvent ne pas répondre à la définition IFRS des éléments

exceptionnels ou non récurrents. Étant donné que les mesures

financières non IFRS n'ont pas de définition ni de signification

standardisée, elles peuvent différer des mesures financières non

IFRS utilisées par d'autres entreprises, ce qui diminue leur

pertinence en tant que mesures financières comparatives. En raison

de ces limites, le lecteur est invité à considérer ces mesures

financières ajustées parallèlement à d'autres mesures financières

IFRS.

Les éléments suivants sont exclus de la perte nette ajustée et

de la perte nette ajustée par action:

Charge liée aux rémunérations en actions: Charge liée aux

rémunérations en actions: nous excluons les rémunérations en

actions de nos mesures financières ajustées étant donné que la

charge liée à ces rémunérations, qui est hors trésorerie, fluctue

d'une période à l'autre en fonction de facteurs se trouvant hors de

notre contrôle, comme le cours de nos actions aux dates d'émission

desdites rémunérations. Les rémunérations en actions ont été, et

continueront d'être, dans un avenir prévisible, une charge

récurrente de notre activité et un élément important de notre

stratégie de rémunération.

Autres éléments: nous excluons de nos mesures financières

ajustées certains autres éléments significatifs qui, selon nous, ne

reflètent pas les performances de nos activités. Ces éléments sont

évalués au cas par cas par la direction, en fonction de leurs

aspects quantitatifs et qualitatifs. Bien que la liste ne soit pas

exhaustive, voici des exemples d'autres éléments significatifs

exclus de nos mesures financières ajustées: les variations de la

juste valeur des produits dérivés et des charges d'intérêt

effectives liées à la facilité de crédit octroyée par Deerfield,

les coûts de transaction liés aux émissions de dette ou d'actions

qui constituent des dépenses selon les normes IFRS, les charges

d'intérêt effectives, et un ajustement cumulatif lié à l'obligation

de redevances différées en vertu de l'accord d'achat de redevances

conclu avec HealthCare Royalty Partners.

Pour plus d’explications sur les éléments exclus et inclus

utilisés pour obtenir les mesures financières non IFRS, consulter

le document en annexe intitulé «Reconciliation of IFRS Measures to

Non-IFRS Measure».

Énoncés prospectifs

Le présent communiqué de presse contient des déclarations qui

constituent des énoncés prospectifs. Toutes les déclarations autres

que les déclarations de faits avérés mentionnées dans le présent

communiqué de presse, y compris les déclarations concernant nos

résultats d'exploitation et notre situation financière futurs,

notre stratégie commerciale, nos opportunités de marché, nos

produits et produits candidats, notre portefeuille de recherche,

les études précliniques et les essais cliniques en cours et prévus,

les soumissions et autorisations réglementaires, les revenus et

dépenses projetés et le calendrier des revenus et dépenses, le

calendrier et la probabilité de succès, ainsi que les plans et les

objectifs de la direction pour les opérations futures, sont des

énoncés prospectifs. Les énoncés prospectifs sont fondés sur les

convictions et les hypothèses de notre direction et sur les

informations dont elle dispose actuellement. Ces déclarations sont

soumises à des risques et à des incertitudes, et les résultats

réels peuvent différer considérablement de ceux exprimés ou

sous-entendus dans les énoncés prospectifs en raison de divers

facteurs, y compris ceux décrits dans les documents que nous

déposons auprès de la Securities and Exchange Commission. Aucune

garantie ne peut être donnée quant à la réalisation de ces

résultats futurs. Les énoncés prospectifs figurant dans le présent

document ne sont valables qu'à la date du présent communiqué de

presse. Nous déclinons expressément toute obligation ou tout

engagement de mettre à jour les énoncés prospectifs contenus dans

ce communiqué de presse afin de refléter tout changement dans nos

attentes ou tout changement dans les événements, les conditions ou

les circonstances sur lesquels ces énoncés sont fondés, sauf si la

législation en vigueur l'exige. Aucune déclaration ou garantie

(expresse ou implicite) n'est faite quant à l'exactitude de ces

énoncés prospectifs.

ADC Therapeutics SA État des résultats intermédiaires

condensés et consolidés (non vérifiés) (en milliers d'USD,

sauf pour les données des actions et par action)

Trimestre clos au30 juin

Semestre clos au30 juin

2022

2021

2022

2021

Revenus des produits, nets

17

291

3 760

33 789

3

760

Revenus des licences

-

-

30 000

-

Total des revenus

17

291

3 760

63 789

3

760

Frais

d'exploitation

Coût des ventes de produits

(2 266)

(121)

(2 795)

(121)

Frais de R&D

(48 537)

(39 533)

(97 489)

(78 705)

Frais de vente et de marketing

(17 659)

(15 221)

(36 029)

(29 132)

Frais généraux et administratifs

(18 240)

(19 367)

(37 251)

(36 949)

Total des des frais d’exploitation

(86 702)

(74 242)

(173 564)

(144 907)

Perte d'exploitation

(69 411)

(70 482)

(109 775)

(141 147)

Autres

revenus (dépenses)

Revenus financiers

16

15

18 324

30

Charges financières

(8 801)

(2 555)

(18 018)

(4 555)

Revenus (charges) hors exploitation

12

875

693

26 317

21 923

Total des autres revenus (dépenses)

4 090

(1 847)

26 623

17 398

Perte avant impôts

(65

321)

(72 329)

(83 152)

(123 749)

Économies d'impôts (charge d'impôts)

947

(240)

2 117

(347)

Perte nette

(64

374)

(72 569)

(81 035)

(124 096)

Perte

nette attribuable aux:

Propriétaires de la société mère

(64

374)

(72 569)

(81 035)

(124 096)

Perte nette

par action, de base et diluée

(0,84)

(0,95)

(1,05)

(1,62)

ADC Therapeutics SA Bilan intermédiaire consolidé

condensé (non vérifié) (en milliers d'USD)

30 juin2022 31 décembre2021

ACTIF Actifs

courants Trésorerie et équivalents de

trésorerie

376 778

466 544

Comptes débiteurs, nets

20 863

30 218

Stocks

14 650

11 122

Autres actifs courants

12 151

17 298

Total des actifs courants

424 442

525 182

Actifs non courants Immobilisations

corporelles

3 596

4 066

Droits d'utilisation

6 094

7 164

Immobilisations incorporelles

14 575

13 582

Participation dans une coentreprise

36 817

41 236

Actif d'impôt différé

34 040

26 049

Autres actifs à long terme

899

693

Total des actifs non courants

96 021

92 790

Total de

l'actif

520 463

617 972

PASSIF ET CAPITAUX PROPRES

Passif courant

Comptes créditeurs

13 019

12 080

Autres passifs courants

52 384

50 497

Dettes de location-financement à court terme

909

1 029

Impôt exigible sur le bénéfice courant

799

3 754

Obligations convertibles à court terme

6 573

6 575

Total du passif courant

73 684

73 935

Passifs non courants Obligations

convertibles à long terme

89 844

87 153

Obligations convertibles, produits dérivés

7 637

37 947

Obligation de redevances différées, à long terme

204 423

218 664

Revenus différés de la coentreprise

23 539

23 539

Dettes de location-financement à long terme

5 990

6 994

Indemnités de départ en retraite

-

3 652

Total du passif non courant

331 433

377 949

Total du

passif

405 117

451 884

Capitaux attribuables aux

propriétaires de la société mère Capital

social

6 445

6 445

Prime d'émission

981 818

981 827

Actions propres

(119)

(128)

Autres réserves

133 480

102 646

Écarts de conversion cumulés

(358)

183

Pertes cumulées

(1 005

920)

(924 885)

Total des capitaux propres attribuables aux propriétaires de la

société mère

115 346

166 088

Total du passif et des capitaux propres

520 463

617 972

ADC Therapeutics SA Rapprochement des mesures IFRS et des

mesures non IFRS (non vérifié) (en milliers d'USD, sauf pour

les données des actions et par action)

Trimestre

clos au 30 juin

Semestre clos au 30 juin

en milliers d'USD (sauf pour les données des actions et par

action)

2022

2021

2022

2021

Perte nette

(64

374)

(72

569)

(81 035)

(124 096)

Ajustements: Charge liée aux rémunérations en

actions (i)

13 818

18 267

27 728

32 218

Variation de la juste valeur des prêts convertibles, dérivés

(revenus) (ii)

(14 455)

(2 053)

(30 310)

(23 222)

Obligations convertibles, première et seconde tranche, dérivés,

frais de transaction (iii)

-

148

-

148

Charges d'intérêt effectives sur les obligations convertibles (iv)

3 126

2 450

6 148

4

432

Charges d'intérêt de l'obligation de redevances différées (v)

5 545

-

11 687

-

Ajustement cumulatif de rattrapage de l'obligation de redevances

différées, bénéfice (v)

-

-

(18 288)

-

Perte nette ajustée

(56

340)

(53

757)

(84 070)

(110 520)

Perte nette

par action, de base et diluée

(0,84)

(0,95)

(1,05)

(1,62)

Ajustement à la perte nette par action, de base et diluée

0,11

0,25

(0,04)

0,18

Perte nette ajustée par action, de base et diluée

(0,73)

(0,70)

(1,09)

(1,44)

Moyenne pondérée du nombre d'actions en circulation, de base et

diluées

76 911 713

76 728 714

76 866 968

76 725 210

(i)

La charge liée aux rémunérations en

actions représente le coût des attributions en actions accordées

aux directeurs, aux cadres et aux employés. La juste valeur des

attributions est calculée au moment de l'attribution, en tenant

compte de toutes les conditions de marché et de performance, et

constatée sur la période d'acquisition des droits sous la forme

d'une charge comptabilisée au bilan et d'une augmentation

correspondante dans les autres réserves de capitaux propres. Voir

la note 15 «Rémunérations en actions» des états financiers

intermédiaires condensés et consolidés non vérifiés. Ces éléments

comptables n'ont pas d'incidence sur la trésorerie.

(ii)

La variation de la juste valeur des

dérivés des emprunts convertibles résulte de l'évaluation, en fin

de chaque période comptable, des dérivés associés aux emprunts

convertibles. Voir la note 14 «Emprunts convertibles» des états

financiers intermédiaires condensés et consolidés non vérifiés.

Différentes données sont prises en compte dans ces évaluations,

mais les éléments susceptibles d'entraîner les variations les plus

importantes sont les fluctuations de la valeur de l'instrument

sous-jacent (c'est-à-dire les variations du cours de nos actions

ordinaires) et les variations de la volatilité prévue de ce cours.

Ces écritures comptables sont sans incidence sur la trésorerie.

(iii)

Les coûts de transactions affectés au

produit dérivé de première et seconde tranche de l’emprunt

convertible représentent des frais réels. Ces coûts ne devraient

pas être récurrents.

(iv)

Les charges d'intérêt effectives sur les

emprunts convertibles sont liées à l'augmentation de la valeur de

nos emprunts convertibles conformément à la méthode de l'intérêt

effectif. Voir la note 14 «Emprunts convertibles» des états

financiers intermédiaires condensés et consolidés non vérifiés.

(v)

La charge financière relative aux

redevances différées et l'ajustement cumulatif concernent la charge

de désactualisation de nos redevances différées conformément à

notre accord d'achat de redevances conclu avec HCR et les

variations des paiements prévus en faveur de HCR sur la base d'une

évaluation périodique de nos projections de revenus sous-jacents.

Voir la note 16 «Obligation de redevances différées» des états

financiers intermédiaires condensés et consolidés non vérifiés.

Le texte du communiqué issu d’une traduction ne doit d’aucune

manière être considéré comme officiel. La seule version du

communiqué qui fasse foi est celle du communiqué dans sa langue

d’origine. La traduction devra toujours être confrontée au texte

source, qui fera jurisprudence.

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20220809005175/fr/

Relations avec les investisseurs Eugenia Litz ADC

Therapeutics Eugenia.Litz@adctherapeutics.com +44 7879 627205

Amanda Hamilton ADC Therapeutics

amanda.hamilton@adctherapeutics.com +1 917-288-7023 Relations

avec les médias Mary Ann Ondish ADC Therapeutics

maryann.ondish@adctherapeutics.com +1 914-552-4625

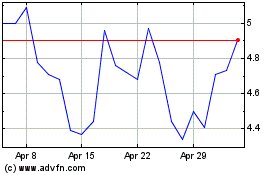

ADC Therapeutics (NYSE:ADCT)

Historical Stock Chart

From Mar 2024 to Apr 2024

ADC Therapeutics (NYSE:ADCT)

Historical Stock Chart

From Apr 2023 to Apr 2024