Willis Lease Finance Corporation annonce un bénéfice annuel avant impôts record de 56,3 millions de dollars

March 13 2019 - 11:48AM

Willis Lease Finance Corporation annonce un bénéfice annuel avant

impôts record de 56,3 millions de dollars

Willis Lease Finance Corporation (NASDAQ : WLFC) a annoncé

aujourd'hui un bénéfice annuel avant impôts record de 56,3 millions

de dollars, par rapport aux 36,0 millions de dollars en 2017, y

compris un chiffre d'affaires record de 348,3 millions de dollars.

Les résultats avant impôts de la Société pour 2018 ont été stimulés

par la croissance continue des revenus de l’activité principale de

leasing et une augmentation des ventes de pièces détachées et

d’équipements. Le total des revenus de la location et de la réserve

d'entretien s'élevant à 262,6 millions de dollars était stimulé par

la forte utilisation d'un portefeuille de contrats de location qui

a augmenté de 24,6 % pour atteindre 1 673 milliards de dollars à la

fin de l'exercice.

« Nous sommes très heureux d'avoir réalisé de

solides performances sur la Plateforme Willis Lease en 2018 », a

déclaré Charles F. Willis, Président-directeur général. « Notre

clientèle mondiale reconnaît la valeur de notre offre intégrée

verticalement de services de location de base, matériaux, solutions

de transition de flotte, gestion d'actifs et services de matériaux

».

« L’évolution continue de notre Plateforme nous

permet de proposer au secteur de nouvelles options de financement,

de gestion et de transition vers l’équipement et hors de celui-ci

», a déclaré Brian R. Hole, Président. « Cela inclut notre

programme ConstantAccess, qui permet aux clients à la recherche

d'une efficacité opérationnelle et économique de tirer parti de

notre portefeuille au lieu d'acheter un trop grand nombre de

nouveaux moteurs de rechange spécifiques. Nous sommes heureux de

pouvoir aider nos clients quant à ces produits et services uniques

pendant une période de très forte demande sur le marché ».

Faits saillants de l’exercice

2018 (au 31 décembre 2018 ou pour la période terminée à

cette date par rapport au 31 décembre 2017) :

- Le total des revenus a augmenté de

26,7 % pour atteindre 348,3 millions de dollars en 2018,

comparativement aux 274,8 millions de dollars en 2017.

- Les revenus de location à bail ont

atteint un sommet annuel de 175,6 millions de dollars en

2018 ; une croissance de 34,7 % par rapport aux 130,4 millions

de dollars en 2017.

- Le bénéfice avant impôts s'est

établi à 56,3 millions de dollars en 2018, en hausse de 56,3 % par

rapport à 36,0 millions de dollars en 2017.

- Les frais généraux et

administratifs ont augmenté, principalement en raison de coûts

ponctuels liés aux réinstallations et transitions d’employés, à

l’augmentation des effectifs pour appuyer notre Plateforme

d’élargissement et à l’augmentation des indemnités versées en

raison des résultats opérationnels.

- L'utilisation à la fin 2018 était

de 89 % et correspondait aux niveaux de fin d'année 2017.

- Notre portefeuille de bail de

matériel a augmenté de 24,6 % pour atteindre 1 673 milliards de

dollars, au lieu de 1 343 milliards de dollars au 31 décembre 2017,

déduction faite de la vente d'actifs et des d'amortissements.

- La valeur comptable des 308 actifs

de location que nous possédons directement ou par l’intermédiaire

de nos coentreprises s’élevait à 2,0 milliards de dollars au 31

décembre 2018. Au 31 décembre 2018, la Société gérait 422 moteurs,

aéronefs et matériel connexe pour le compte de tiers.

- La société maintenait une capacité

de renouvellement inutilisée de 463 millions de dollars au 31

décembre 2018.

- Un total de 471 595 actions

ordinaires a été rachetée en 2018 dans le cadre du plan de rachat

de la Société pour 16,2 millions de dollars. Le 31 décembre 2018,

le Conseil d’administration de la Société a approuvé le

renouvellement du plan de rachat d’actions, prolongeant celui-ci

jusqu’au 31 décembre 2020, permettant ainsi un rachat pouvant

atteindre 60 millions de dollars.

- Le bénéfice moyen pondéré dilué par

action ordinaire était de 6,60 dollars par action pour l'année

2018.

- La valeur comptable par action

moyenne pondérée diluée en circulation a augmenté pour atteindre

47,43 dollars au 31 décembre 2018, comparativement à 41,63 dollars

au 31 décembre 2017.

Bilan

Au 31 décembre 2018, la Société avait un

portefeuille de location composé de 244 moteurs et équipements

connexes, 17 avions et 10 autres pièces et équipements loués, d'une

valeur comptable nette de 1 643 milliards de dollars. Au 31

décembre 2017, la Société avait un portefeuille de location composé

de 225 moteurs, 16 aéronefs et 7 autres pièces et équipements

loués, d'une valeur comptable nette de 1 343 milliards de

dollars.

Willis Lease Finance

Corporation

Willis Lease Finance Corporation loue des

moteurs d'avions commerciaux de grande taille et régionaux de

remplacement, des groupes auxiliaires de puissance et des aéronefs

aux grandes compagnies aériennes, aux fabricants de moteurs d'avion

et aux fournisseurs de services de maintenance, réparation et

révision dans 120 pays. Ces activités de leasing sont intégrées au

négoce moteurs et avions, aux pools locatifs de moteurs et aux

services de gestion d'actifs soutenus par une technologie de pointe

via sa filiale Willis Asset Management Limited, ainsi que diverses

solutions de fin de vie pour les avions, les moteurs et le matériel

d'aviation à travers sa filiale, Willis Aeronautical Services,

Inc.

À l'exception des informations historiques, les

sujets abordés dans le présent communiqué de presse contiennent des

énoncés prospectifs comportant des risques et incertitudes. Ne pas

se fier indûment aux déclarations prospectives, qui ne donnent que

des anticipations sur l'avenir et ne constituent pas des

garanties. Les énoncés prospectifs ne sont valables qu'à la

date de leur publication et nous ne nous engageons nullement à les

mettre à jour. Nos résultats réels peuvent différer

sensiblement des résultats discutés dans les énoncés prospectifs.

Les facteurs susceptibles de causer une telle différence

comprennent, mais sans s'y limiter : les effets sur l'industrie du

transport aérien et l'économie mondiale d'événements tels que

l'activité terroriste, l'évolution des prix du pétrole et d'autres

perturbations des marchés mondiaux ; les tendances dans le secteur

du transport aérien et notre capacité à tirer parti de ces

tendances, y compris les taux de croissance des marchés et d'autres

facteurs économiques ; risques associés à la possession et à

la location de moteurs à réaction et d'aéronefs ; notre

capacité à négocier avec succès les achats d'équipement, les ventes

et les baux, à recouvrer les montants dus et à contrôler les coûts

et les dépenses ; les changements dans les taux d'intérêt et la

disponibilité du capital, à la fois pour nous et nos clients ;

notre capacité de continuer à répondre aux demandes changeantes des

clients ; les modifications réglementaires touchant les opérations

aériennes, la maintenance des aéronefs, les normes comptables et

les taxes et impôts ; la valeur marchande des moteurs et autres

actifs de notre portefeuille, et les risques décrits dans le

Rapport annuel de la Société sur le Formulaire 10-K et d'autres

rapports continus déposés auprès de la Securities and Exchange

Commission.

| Unaudited Consolidated

Statements of Income |

|

|

|

|

|

|

|

|

|

|

|

|

| (In thousands, except per

share data) |

|

|

|

|

|

|

|

|

|

|

|

|

| |

Three Months Ended |

|

|

|

|

Years Ended |

|

|

| |

December 31, |

|

|

% |

|

December 31, |

|

% |

| |

|

2018 |

|

|

2017 |

|

|

|

Change |

|

|

2018 |

|

|

2017 |

|

|

Change |

| REVENUE |

|

|

|

|

|

|

|

|

|

|

|

|

| Lease rent revenue |

$ |

45,900 |

|

$ |

35,324 |

|

|

|

29.9 |

% |

|

$ |

175,609 |

|

$ |

130,369 |

|

|

34.7 |

% |

| Maintenance reserve

revenue |

|

30,154 |

|

|

15,977 |

|

|

|

88.7 |

% |

|

|

87,009 |

|

|

80,189 |

|

|

8.5 |

% |

| Spare parts and equipment

sales (1) |

|

34,973 |

|

|

10,150 |

|

|

|

244.6 |

% |

|

|

71,141 |

|

|

51,423 |

|

|

38.3 |

% |

| Gain on sale of leased

equipment (1) |

|

5,282 |

|

|

245 |

|

|

|

2055.9 |

% |

|

|

6,944 |

|

|

4,929 |

|

|

40.9 |

% |

| Other revenue |

|

1,881 |

|

|

1,493 |

|

|

|

26.0 |

% |

|

|

7,644 |

|

|

7,930 |

|

|

(3.6 |

)% |

| Total revenue |

|

118,190 |

|

|

63,189 |

|

|

|

87.0 |

% |

|

|

348,347 |

|

|

274,840 |

|

|

26.7 |

% |

| |

|

|

|

|

|

|

|

|

|

|

|

|

| EXPENSES |

|

|

|

|

|

|

|

|

|

|

|

|

| Depreciation and amortization

expense |

|

21,214 |

|

|

17,238 |

|

|

|

23.1 |

% |

|

|

76,814 |

|

|

66,023 |

|

|

16.3 |

% |

| Cost of spare parts and

equipment sales (1) |

|

30,501 |

|

|

11,302 |

|

|

|

169.9 |

% |

|

|

61,025 |

|

|

40,848 |

|

|

49.4 |

% |

| Write-down of equipment |

|

5,858 |

|

|

2,687 |

|

|

|

118.0 |

% |

|

|

10,651 |

|

|

24,930 |

|

|

(57.3 |

)% |

| General and

administrative |

|

21,504 |

|

|

15,164 |

|

|

|

41.8 |

% |

|

|

72,021 |

|

|

55,737 |

|

|

29.2 |

% |

| Technical expense |

|

1,943 |

|

|

2,384 |

|

|

|

(18.5 |

)% |

|

|

11,142 |

|

|

9,729 |

|

|

14.5 |

% |

| Interest expense |

|

17,603 |

|

|

12,322 |

|

|

|

42.9 |

% |

|

|

64,220 |

|

|

48,720 |

|

|

31.8 |

% |

| Total expenses |

|

98,623 |

|

|

61,097 |

|

|

|

61.4 |

% |

|

|

295,873 |

|

|

245,987 |

|

|

20.3 |

% |

| |

|

|

|

|

|

|

|

|

|

|

|

|

| Earnings from operations |

|

19,567 |

|

|

2,092 |

|

|

|

835.3 |

% |

|

|

52,474 |

|

|

28,853 |

|

|

81.9 |

% |

| Earnings from joint

ventures |

|

2,231 |

|

|

1,103 |

|

|

|

102.3 |

% |

|

|

3,800 |

|

|

7,158 |

|

|

(46.9 |

)% |

| Income before income

taxes |

|

21,798 |

|

|

3,195 |

|

|

|

582.3 |

% |

|

|

56,274 |

|

|

36,011 |

|

|

56.3 |

% |

| Income tax expense

(benefit) |

|

3,684 |

|

|

(39,515 |

) |

|

|

(109.3 |

)% |

|

|

13,043 |

|

|

(26,147 |

) |

|

(149.9 |

)% |

| Net income |

|

18,114 |

|

|

42,710 |

|

|

|

(57.6 |

)% |

|

|

43,231 |

|

|

62,158 |

|

|

(30.4 |

)% |

|

Preferred stock dividends |

|

819 |

|

|

825 |

|

|

|

(0.7 |

)% |

|

|

3,250 |

|

|

1,813 |

|

|

79.3 |

% |

|

Accretion of preferred stock issuance costs |

|

21 |

|

|

21 |

|

|

|

0.0 |

% |

|

|

83 |

|

|

46 |

|

|

80.4 |

% |

| Net income attributable to

common shareholders |

$ |

17,274 |

|

$ |

41,864 |

|

|

|

(58.7 |

)% |

|

$ |

39,898 |

|

$ |

60,299 |

|

|

(33.8 |

)% |

| |

|

|

|

|

|

|

|

|

|

|

|

|

| Basic weighted average

earnings per common share |

$ |

2.99 |

|

$ |

6.87 |

|

|

|

|

|

$ |

6.75 |

|

$ |

9.93 |

|

|

|

| Diluted weighted average

earnings per common share |

$ |

2.91 |

|

$ |

6.75 |

|

|

|

|

|

$ |

6.60 |

|

$ |

9.69 |

|

|

|

| |

|

|

|

|

|

|

|

|

|

|

|

|

| Basic weighted average common

shares outstanding |

|

5,782 |

|

|

6,090 |

|

|

|

|

|

|

5,915 |

|

|

6,074 |

|

|

|

| Diluted weighted average

common shares outstanding |

|

5,939 |

|

|

6,201 |

|

|

|

|

|

|

6,046 |

|

|

6,220 |

|

|

|

(1) À compter du 1er janvier 2018, la Société a

adopté l’ASC 606 – Revenue from Contracts with Customers, et a

identifié le transfert de moteurs et de cellules d'aéronefs du

portefeuille de contrats de location au secteur des pièces de

rechange (Spare Parts) pour une partie des ventes aux clients

conformément aux opérations ordinaires de notre segment isolable

Pièces de rechange. En tant que tels, nous présentons la vente de

ces actifs sur une base brute et avons reclassé le revenu brut et

les coûts de vente dans les postes de la catégorie Ventes de pièces

de rechange et d’équipements et Coût des ventes de pièces de

rechange et d’équipement à partir de la présentation du gain (de la

perte) net(te) dans le poste individuel Gain sur la vente

d’équipements loués. Le reclassement a entraîné une augmentation

des ventes de Pièces de rechange et d’équipements de 1,9 million de

dollars, une diminution du Gain sur la vente d’équipements loués de

0,2 million de dollars et une augmentation du Coût des ventes de

pièces de rechange et d’équipements de 1,7 million de dollars pour

le trimestre clos le 31 décembre 2018. De plus, le reclassement a

entraîné une augmentation des ventes de Pièces de rechange et

équipements de 16,4 millions de dollars, une diminution du Gain sur

la vente d’équipements loués de 0,7 million de dollars et une

augmentation du Coût des ventes de pièces de rechange et

d’équipements de 15,7 millions de dollars pour l’exercice clos le

31 décembre 2018. La Société a adopté l'ASC 606 le 1er janvier 2018

en appliquant la méthode rétrospective modifiée appliquée

uniquement aux contrats non terminés à la date d'adoption, sans

retraitement des périodes comparatives. Par conséquent, les

informations comparatives n’ont pas été ajustées et continuent

d’être déclarées en vertu de l’ASC – Topic 605 – Revenue

Recognition.

| |

|

|

|

|

| Unaudited Consolidated

Balance Sheets |

|

|

|

|

| (In thousands, except per

share data) |

|

|

|

|

| |

December 31, 2018 |

|

|

December 31, 2017 |

| ASSETS |

|

|

|

|

| Cash and cash equivalents |

$ |

11,688 |

|

|

$ |

7,052 |

| Restricted cash |

|

70,261 |

|

|

|

40,272 |

| Equipment held for operating

lease, less accumulated depreciation |

|

1,673,135 |

|

|

|

1,342,571 |

| Maintenance rights |

|

14,763 |

|

|

|

14,763 |

| Equipment held for sale

(1) |

|

789 |

|

|

|

34,172 |

| Receivables, net of

allowances |

|

23,270 |

|

|

|

18,848 |

| Spare parts inventory (1) |

|

48,874 |

|

|

|

16,379 |

| Investments |

|

47,941 |

|

|

|

50,641 |

| Property, equipment &

furnishings, less accumulated depreciation |

|

27,679 |

|

|

|

26,074 |

| Intangible assets, net |

|

1,379 |

|

|

|

1,727 |

| Other assets |

|

15,164 |

|

|

|

50,932 |

| Total assets |

$ |

1,934,943 |

|

|

$ |

1,603,431 |

| |

|

|

|

|

| LIABILITIES, REDEEMABLE

PREFERRED STOCK AND SHAREHOLDERS' EQUITY |

|

|

|

|

| Liabilities: |

|

|

|

|

| Accounts payable and accrued

expenses |

$ |

42,939 |

|

|

$ |

22,072 |

| Deferred income taxes |

|

90,285 |

|

|

|

78,280 |

| Debt obligations |

|

1,337,349 |

|

|

|

1,085,405 |

| Maintenance reserves |

|

94,522 |

|

|

|

75,889 |

| Security deposits |

|

28,047 |

|

|

|

25,302 |

| Unearned revenue |

|

5,460 |

|

|

|

8,102 |

| Total liabilities |

|

1,598,602 |

|

|

|

1,295,050 |

| |

|

|

|

|

| Redeemable preferred stock

($0.01 par value) |

|

49,554 |

|

|

|

49,471 |

| |

|

|

|

|

| Shareholders' equity: |

|

|

|

|

| Common stock ($0.01 par

value) |

|

62 |

|

|

|

64 |

| Paid-in capital in excess of

par |

|

- |

|

|

|

2,319 |

| Retained earnings |

|

286,623 |

|

|

|

256,301 |

| Accumulated other

comprehensive income, net of tax |

|

102 |

|

|

|

226 |

| Total shareholders'

equity |

|

286,787 |

|

|

|

258,910 |

| Total liabilities, redeemable

preferred stock and shareholders' equity |

$ |

1,934,943 |

|

|

$ |

1,603,431 |

| |

|

|

|

|

(1) À compter du 1er janvier 2018, la Société a

adopté l’ASC 606 – Revenue from Contracts with Customers, et a

identifié le transfert de moteurs et cellules d'aéronefs du

portefeuille de contrats de location au secteur des Pièces de

rechange (Spare Parts) pour une partie des ventes d’actifs non

financiers aux clients de l’entité non isolable. Ainsi, au 31

décembre 2018, 22,9 millions de dollars de ces actifs qui étaient

auparavant inclus dans les Équipements destinés à la vente se

trouvent maintenant dans le poste inventaire des Pièces de rechange

(Spare parts) de notre bilan consolidé. Le 1er janvier 2018, la

Société a adopté l'ASC 606 selon la méthode rétrospective modifiée

appliquée uniquement aux contrats non terminés à la date

d'adoption, sans retraitement des périodes comparatives de 2017.

Par conséquent, les informations comparatives n’ont pas été

ajustées et continuent d’être déclarées en vertu de l’ASC – Topic

605 – Revenue Recognition.

Contact : Scott B. Flaherty Directeur

financier (415) 408-4700

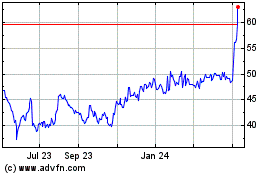

Willis Lease Finance (NASDAQ:WLFC)

Historical Stock Chart

From Mar 2024 to Apr 2024

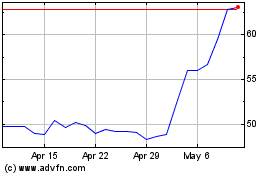

Willis Lease Finance (NASDAQ:WLFC)

Historical Stock Chart

From Apr 2023 to Apr 2024