Groupe Casino: Résultats du premier semestre 2019 et chiffre

d'affaires du deuxième trimestre 2019

Accélération de l’activité en France dans

l’ensemble des enseignes

Confirmation des objectifs 2019 de

résultats et de cash-flows, en lien avec l’avancée rapide des

réductions de coûts

Accélération du désendettement : nouvelle

cible de dette nette France à moins de 1,5 Md€ à

fin 2020 et au-delà, avec l’absence du dividende en

2020

- Croissance organique de + 3,5 %1 du

chiffre d’affaires Groupe à 17,8 Mds€ au premier semestre

2019

- En France, accélération de la croissance

comparable au deuxième trimestre à + 0,7 % (+ 0,7 pt vs

T1) et à + 2,5 % sur deux ans (+ 1,2 pt vs T1)

- Cdiscount : forte

accélération de la croissance du

volume d’affaires (« GMV ») de + 13,0 %2

au T2 2019 (vs + 9,2 %2 au T1 2019) avec une quote-part

marketplace à 40,1 % du GMV (+ 3,5 pts)

- En Amérique latine, maintien d’une

croissance forte (10,1 %4) tirée par Assaí au Brésil

- Résultat Opérationnel Courant (ROC) Groupe hors crédits

fiscaux3 de 347 M€, en hausse de + 12,9

%4

- ROC France à 151 M€, avec une

croissance de la marge de ROC de distribution

de + 11 bp, les loyers additionnels liés aux plans

de cession étant plus que compensés par les réductions nettes de

coûts

- Progression de la marge d’EBITDA Cdiscount de + 96

bp, en lien avec la quote-part marketplace

- Croissance organique du ROC de GPA de + 7,0 %

hors crédits fiscaux

- Avancée rapide sur les priorités stratégiques en

France

- Réalisation de 60 M€ d’économies de coûts

(frais centraux, magasins, logistique) et relèvement de

l’objectif 2019 à 130 M€ (pour une cible initiale à 100

M€)

- Plan de cessions et fermetures de magasins

déficitaires (dit

« Plan Rocade ») : 15

HM déjà cédés, 52 M€ de gains ROC en année pleine

sécurisés et produits de cessions de 233

M€ (150 M€ nets des coûts de fermetures) ;

confirmation de l’objectif de 90 M€ de gains

annuels récurrents sécurisés à fin 2019

- Poursuite de la croissance des formats

porteurs (30 ouvertures au S1 et 50 prévues au S2)

- Forte croissance du E-commerce de + 28 % et

extension de l’offre Amazon au S2 2019 à Paris, banlieue et

grandes villes de province

- Accélération des nouvelles activités dans

l’énergie (pipeline de projets GreenYellow de 350 MWc à

fin juin contre 150 MWc à fin décembre) et la data

(CA RelevanC de 24 M€, en hausse de + 38 %)

- Cession de Via Varejo le 14 juin et lancement d’un

projet majeur de simplification de la structure en Amérique

latine

- Confirmation des objectifs annuels 2019 en

France. La réduction des CAPEX et les plans d’action sur

les stocks (en baisse de 105 M€ au premier semestre) sont cohérents

avec la cible de génération de cash-flow de 0,5 Md€ à l’année

- Accélération du plan de désendettement pour atteindre

moins de 1,5 Md€ de dette nette France à fin 2020

et la maintenir durablement sous ce niveau, grâce

à l’achèvement du plan de cession de 2,5 Mds€, dont 2,1 Mds€ ont

déjà été signés, et l’absence de dividende en 2020

représentant une économie totale sur les dividendes d’environ 500

M€ sur 18 mois

|

En M€ |

S1 2018 |

S1 2019 |

Var.totale |

Var. organique4 |

S1 2018yc IFRS 16 |

S1 2019yc IFRS 16 |

|

Chiffre d’affaires |

17 787 |

17 841 |

+ 0,3 % |

+ 3,5 % |

17 787 |

17 841 |

|

EBITDA |

772 |

663 |

- 14,0 % |

- 8,6 % |

1 200 |

1 127 |

|

ROC |

437 |

347 |

- 20,7 % |

- 12,1 % |

517 |

437 |

|

ROC hors crédits fiscaux |

337 |

347 |

+ 2,9 % |

+ 12,9 % |

417 |

437 |

|

Résultat net normalisé, Part du Groupe5 |

46 |

(16) |

n.s. |

n.s. |

36 |

(35) |

|

Dette financière nette |

(5 441) |

(4 738) |

+ 703 |

|

(5 383) |

(4 698) |

|

dont France |

(4 019) |

(2 901) |

+ 1 117 |

|

(4 009) |

(2 894) |

Faits marquants du S1 2019

- Plan d’économies : avance sur le rythme prévu et

relèvement de 100 M€ à 130 M€ l’objectif annuel

Le Groupe a initié un plan d’économies

de coûts devant générer au moins 200 M€ en

2020. Les gains réalisés au

premier semestre totalisent 60 M€ : (i) optimisation

des frais de siège (enseignes et centraux) et des coûts magasins

(gain de + 29 M€) ; (ii) meilleures conditions d’achat sur les

frais généraux (gain de + 16 M€) ; (iii) synergies logistiques

entre les enseignes (gain de + 15 M€). Au second semestre,

le Groupe prévoit de réaliser

70 M€ d’économies

supplémentaires soit 130 M€ sur l’année (pour un objectif

initial de 100 M€) compte tenu de l’avance acquise à ce jour.

- Plan Rocade : gain récurrent sécurisé de 52 M€ en ROC

annuel et objectif de 90 M€ confirmé

Le Groupe a initié fin 2018 un plan de cessions

et fermetures de magasins déficitaires (Plan Rocade). À ce jour,

56 magasins ont été cédés dont 39 intégrés y compris 15

hypermarchés, 118 magasins ont été fermés dont 56

intégrés. Ces opérations représentent un gain ROC de

52 M€ en année pleine pour les intégrés et de

27 M€ pour les masterfranchisés dans lesquels

le Groupe est associé à 49 % (soit un gain de

13 M€ sur le RNPG Casino). Les coûts

exceptionnels décaissés liés à ce plan s’élèvent à 85 M€

(dont 35 M€ au S2 2018

et 50 M€ au S1 2019) et

sont donc largement couverts par les produits de cession de

233 M€. Au second

semestre, le Groupe poursuivra la mise en œuvre de ce plan, pour

atteindre l’objectif de gain ROC total de

90 M€ en année pleine.

- Accélération de la croissance sur les formats porteurs, le

E-commerce et le digital

Les ouvertures de magasins dans les formats

porteurs se poursuivent, avec près de 30 nouveaux magasins

premium et de proximité au S1 2019.

50 nouvelles ouvertures sont prévues au S2 sur ces

formats.

L’activité reste dynamique sur les

segments prioritaires : bio en croissance de

+ 7,8 %6

et E-commerce en croissance

+ 11,5 %1.

Sur le semestre, le volume d’affaires du E-commerce

alimentaire est en croissance de

+ 28 %

à 187 M€, porté

notamment par le partenariat avec Amazon. Ce

partenariat a été étendu sur trois volets : l’extension de la

livraison des produits Monoprix à de nouvelles grandes villes

françaises, l’intégration de 3 500 produits de la marque

Casino à la plateforme et l’installation de consignes Amazon

Lockers dans 1 000 magasins, avec un déploiement à partir du

S2 2019.

Le E-commerce non-alimentaire avec

Cdiscount a connu une croissance du GMV de + 11,0

%7 en organique sur le semestre portée par la

contribution croissante de la

marketplace au GMV (quote-part de

40,1 % au T2 2019) et la solide croissance

des revenus de monétisation B2B (doublement entre

T2 2018 et T2 2019) et B2C (+ 41 % entre T1 2019

et T2 2019, dont Cdiscount Voyage et énergie).

- Croissance des nouvelles activités du Groupe dans l’énergie, la

data, les data centers

GreenYellow a conforté sa position de

leader dans le photovoltaïque décentralisé, en faisant

plus que doubler son pipeline de projets solaires

en 6 mois, passant de 150 MWc fin 2018 à 350 MWc

fin juin 2019. Le Groupe a signé de nouveaux contrats de

performance énergétique et a enrichi sa plateforme de solutions

avec le déploiement du premier maillage de bornes de

recharge ultra rapide de véhicules électriques en

France.

L’activité data avec 3W-relevanC

enregistre une forte croissance de 38 % au premier

semestre, portée par l’activité cœur d’exploitation de données

transactionnelles pour les campagnes publicitaires.

L’activité de data center avec

ScaleMax a débuté au cours du premier semestre 2019 avec

l’installation d’un premier centre dans un entrepôt de Cdiscount

d’une capacité actuelle de 10 000 cœurs.

- Cession de Via Varejo et lancement d’un projet de

simplification de la structure du Groupe en Amérique latine

Le processus de cession de Via

Varejo a été achevé le 14 juin 2019 avec la cession de la

participation de GPA dans Via Varejo pour un prix total de cession

de 615 M€.

Le Groupe a lancé, le 27 juin 2019, un

projet de simplification de sa structure en Amérique

latine incluant le regroupement de l’ensemble de ses

activités dans la région sous GPA et la migration des actions GPA

vers le Novo Mercado, marché liquide donnant accès à une base plus

large d’investisseurs internationaux.

Après examen par un comité d’administrateurs

indépendants, le conseil d’administration de GPA a approuvé

le 24 juillet 2019 une OPA sur Éxito au prix de

18 000 COP. Le dépôt par GPA de son offre

interviendra après l’approbation par Éxito des accords conférant à

Casino un contrôle exclusif sur Segisor (holding de contrôle de

GPA) et lui permettant d’acheter la participation d’Éxito dans

Segisor sur la base d’un prix de 109 BRL par action GPA. Le

conseil d’administration de Casino a approuvé ce même jour l’offre

d’achat à 109 BRL par action, qui a été transmise à Éxito

pour examen.

- Avancée du plan de cession d’actifs et accélération du

désendettement en France

Le Groupe a poursuivi son plan de cessions

d’actifs non stratégiques au cours du premier semestre. Le

total des cessions signées atteint à date 2,1 Mds€ pour un objectif

de 2,5 Mds€ à fin T1 2020 au plus tard. Sur ces montants,

1,5 Md€ sont déjà encaissés (dont 380 M€ au S1

2019). Les opérations restant à finaliser sont la vente de murs au

fond Apollo pour 374 M€ dont le closing est prévu d’ici octobre, et

la vente de Vindémia à GBH pour 219 M€ dont le closing est

prévu après la phase d’examen par l’autorité de la concurrence.

Le Groupe entend accélérer son

désendettement et vise une dette nette inférieure à

1,5 Md€ en France à fin 2020

et maintenue durablement sous ce niveau dans les années

suivantes, compte tenu (i) de l’absence de dividende

intérimaire en 2019 et de tout versement de dividende en

2020 ; (ii) de l’achèvement du plan de cession prévu pour

la fin T1 2020 ; et (iii) de l’objectif de cash-flow annuel France

de 0,5 Md€ avant intérêts et dividendes.

Le 23 mai 2019, Casino a été informé par son

actionnaire de référence, Rallye, de l’ouverture de procédures de

sauvegarde concernant respectivement Rallye et ses maisons mères.

Elles ne concernent pas le groupe Casino, ni ses activités, ni la

poursuite de son plan stratégique en cours d’exécution (cf. note 2

« faits marquants » des états financiers

semestriels).

Chiffre d’affaires du second trimestre

2019

Au second trimestre 2019, le chiffre

d’affaire du Groupe atteint 8 988 M€, en hausse de + 1,1 % au

total. Sur la période les effets de change et d’essence

ont un effet défavorable de respectivement - 1,6 % et - 0,2 %,

tandis que l’effet calendaire a un effet positif de + 0,3 %.

La croissance comparable du Groupe s’établit à + 2,3

%8 tirée par une activité dynamique en Amérique latine à

+ 3,8 % et une

progression de + 0,7 %

en France, y compris le E-commerce (Cdiscount).

En France, les ventes sont en

croissance de + 0,7 % en comparable (en

accélération de + 0,7 pt vs T1 et + 1,2 pt sur deux ans à

+ 2,5 %).

Toutes les enseignes progressent, notamment les hypermarchés

Géant

(+ 1,6 %)

et les supermarchés Casino

(+ 1,4 %).

Monoprix et Franprix maintiennent un trafic client

en magasin positif avec un chiffre d’affaires en

amélioration progressive, suite à la

fin de l’effet gilets jaunes à Paris. La dynamique

commerciale est favorable avec la poursuite de la

croissance sur les segments porteurs bio

et E-commerce alimentaire.

Cdiscount accélère au second

trimestre, affichant une croissance organique de +

13,0 %9 du GMV tirée par le poids

croissant de la marketplace représentant désormais 40,1 %

du GMV, en hausse de + 3,5 pts par rapport à l’année dernière,

soutenue par la progression rapide du Fulfillment (+ 57

%). Les services B2C poursuivent une très

forte dynamique (+ 41 % au T2 vs T1), portés par

l’extension de l’offre au voyage et à la santé. La plateforme

poursuit son internationalisation avec désormais

25 pays couverts pour la livraison.

En Amérique latine (GPA Food et

Éxito), les ventes progressent de + 3,8 % en comparable et

de + 8,8 % en organique. Le chiffre d’affaire total en

croissance de + 5,6 % est impacté par un effet de change

défavorable de - 3,9 %. GPA Food enregistre des ventes en

croissance de + 3,4 % en comparable et de + 10,3 % en

organique. Assaí continue d’enregistrer de très fortes

croissances, de + 8,1 %2 en comparable et + 23,2 % en

organique portée par le succès du modèle commercial et

l’expansion continue. Multivarejo ralentit ce trimestre, notamment

impacté par un effet de base défavorable compte tenu de la coupe du

monde en 2018. Le E-commerce, en croissance de plus de + 37

%, continue de se développer fortement avec la mise en

place de nouveaux services de livraison et la pénétration

croissante de l’application digitale Meu Desconto (9,2 millions de

téléchargements). Les ventes

d’Éxito accélèrent par

rapport au 1er trimestre.

Résultats du premier semestre

201910

Au S1 2019, le chiffre d’affaires

consolidé du Groupe atteint 17 841 M€, soit une

hausse de + 3,5 % en organique (hors

essence et calendaire) et une variation de + 0,3 % au

total.

En France, le chiffre

d’affaires du S1 est en variation de - 2,9 % au total, de - 1,6 %

en organique et en hausse de

+ 0,5 % en comparable,

avec une bonne tendance des hypermarchés Géant (+1,0 % en

comparable) et de la proximité (+ 3,1 % en comparable).

Le E-commerce (Cdiscount)

affiche un fort dynamisme avec un volume d’affaires (GMV) en hausse

de + 11,0 %11 en organique, porté par la

contribution croissante de la marketplace qui

atteint 40,1% du GMV au T2 2019 et de la solide croissance des

revenus de monétisation.

Les ventes en Amérique latine

sont en hausse de + 10,1 % en organique et de + 4,9 % en

comparable, soutenues par la très bonne performance

d’Assaí (+ 24,5 % en organique).

Le ROC Groupe s’établit à

347 M€ soit une baisse de - 12,1 % en

organique et de - 20,7 % au total en lien avec un effet base dans

la saisonnalité des crédits fiscaux au Brésil (100 M€ au S1 2018

pour 112 M€ à l’année). Hors crédits fiscaux, le ROC Groupe

s’inscrit en hausse de + 12,9 % en

organique et de + 2,9 % au total.

En France, le ROC s’élève à 151

M€, en progression de + 22,3 % en organique et de + 11,3

% au total. Le ROC de la distribution s’établit à 121 M€ soit une

hausse de + 19,5 % en organique. Les plans d’économies

de coûts de + 60 M€ au premier semestre ainsi que le Plan

Rocade d’un impact positif de + 6 M€ ont plus que compensé les

loyers additionnels de - 29 M€, la prime exceptionnelle pour le

pouvoir d’achat12 de - 10 M€ et l’inflation des coûts salariaux et

de l’énergie de - 10 M€. Le taux de marge opérationnelle courante

de la France s’élève à 1,7 %, en hausse de + 43 bp

en organique.

Le marge de ROC

de Cdiscount progresse de

+ 83 bp en organique grâce à la

croissance de la quote-part marketplace et des revenus de

monétisation.

Le ROC en Amérique latine

s’élève à 214 M€, soit une hausse de + 2,1 % en organique

hors crédits fiscaux.

Résultat financier et Résultat net Part

du Groupe normalisés13

Le Résultat financier normalisé

de la période s’établit quasi-stable au premier semestre à

- 213 M€ contre - 206

M€ au S1 2018.

Le Résultat net normalisé

des activités poursuivies Part du Groupe s’inscrit

en baisse ce semestre, à - 16 M€ contre 46 M€ au S1 2018 du

fait de la base élevée des crédits fiscaux au Brésil au S1 2018 et

d’une hausse de la charge d’impôt liée notamment à la

transformation du CICE en exonération de charges sociales soumise à

l’impôt.

Résultat net de l’ensemble consolidé,

Part du Groupe

Le Résultat net de l’ensemble consolidé

Part du Groupe, s’établit à

- 232 M€ ce semestre

contre - 64 M€ au S1

2018 compte tenu des charges exceptionnelles liées au plan Rocade

et au plan de cession.

Situation financière au 30 juin

2019

Le cash-flow opérationnel de la France (capacité

d’autofinancement – CAPEX bruts) hors plan Rocade s’améliore de 46

M€ sur les 6 premiers mois de l’année grâce aux baisses nettes de

coûts (compensant les loyers additionnels), aux baisses de

CAPEX bruts en ligne avec l’objectif annuel de 350 M€, et

à la diminution des charges exceptionnelles.

Les stocks, dont la réduction sous-tend

l’objectif annuel d’amélioration du BFR de 200 M€,

s’inscrivent en baisse de

105 M€ sous l’effet

des plans d’actions (réduction des références coûteuses en cash,

mutualisation entre enseignes, pilotage fin des stocks

promotionnels). Il en résulte une variation de BFR améliorée

d’environ 100 M€ par rapport à la saisonnalité moyenne du S1

depuis 2015 (- 247 M€ vs - 350 M€). L’objectif de 200 M€ est donc

confirmé.

Le cash-flow libre14

France augmenté du plan de cession et plan Rocade s’élève à

133 M€. La réduction des CAPEX et les plans d’action sur

les stocks (en baisse de 105 M€ au premier semestre) sont cohérents

avec la cible de génération de cash-flow de 0,5 Md€ à

l’année.

La Dette financière nette de Casino en

France au 30 juin 2019 diminue de 1,1 Md€

pour atteindre 2,9 Mds€, contre 4,0 Mds€ au 30 juin 2018,

grâce au plan de cession d’actifs. Entre le 30 juin 2018 et le 6

août 2019, le Groupe aura significativement réduit sa dette

brute de 1,2 Md€, avec le remboursement d’une échéance de

348 M€ et le rachat de 128 M€ au S2, ainsi que le prochain

remboursement de l’échéance de 675 M€ d’août 2019.

La Dette financière nette du groupe

Casino15 au 30 juin 2019 est de 4,7 Mds€

contre 5,4 Mds€ au 30 juin 2018.

Casino en

France2 dispose de 4,4 Mds€

de liquidités, se composant d’une position

de trésorerie brute de 1,7 Md€ et de

lignes de crédit disponibles,

tirables à tout moment, de 2,7 Mds€. Le

tirage d’une fraction des lignes de crédit compense la diminution

de l’encours des billets de trésorerie16. Au 30 juin 2019 150 M€ de

lignes de crédit étaient tirées.

Casino est noté B1 (perspective négative) par

Moody’s depuis le 31 mai 2019 et B par Standard & Poor’s

(surveillance négative) depuis le 28 mai 2019.

Perspectives 201917

Le Groupe confirme ses objectifs annuels

de résultat et de free cash-flow en France avec :

- + 10 % de croissance du ROC de la distribution (hors

immobilier)

- Au moins 2,5 Mds€ de plan de cession d’ici le T1 2020 et

réduction de la dette

- 0,5 Md€ de cash-flow libre1 hors plan de cession et plan

Rocade

Le Conseil d’administration proposera à

l’Assemblée générale 2020 de ne pas verser de dividende en 2020 au

titre de l’exercice 2019 et a décidé de ne pas payer d’acompte sur

dividende en 2020 au titre de l’exercice 2020.

Cela représente une économie d’environ 500 M€ à

fin 202018 en tenant compte de l’absence de dividende intérimaire

décidée pour l’année 2019.

Compte tenu des objectifs de cash-flow et du

plan de cession de 2,5 Mds€ dont l’achèvement est prévu d’ici le T1

2020, le Groupe cible une dette nette en France inférieure

à 1,5 Md€ à fin 2020 et prévoit de la maintenir dans la durée sous

ce niveau.

Le paiement des coupons TSSDI sera maintenu.

Le Groupe rappelle, par ailleurs, les objectifs

de ses filiales, à savoir :

- Cdiscount : forte amélioration de l’EBITDA

- GPA : amélioration de la marge d’EBITDA de respectivement

+ 30-40 bp et + 30 bp chez Assaí et

Multivarejo

- Éxito : amélioration de la marge d’EBITDA

La présentation des

résultats semestriels 2019 est accessible sur le site du groupe

Casino (www.groupe-casino.fr)

ANNEXES – RÉSULTATS

SEMESTRIELS

Chiffre d’affaires semestriel consolidé

par segment

|

Chiffre d’affaires Données hors IFRS 16 En M€ |

S1 2018 |

S1 2019 |

Var. organique |

|

France Retail |

9 310 |

9 044 |

- 1,6 % |

|

Latam Retail |

7 601 |

7 908 |

+ 10,1 % |

|

E-commerce (Cdiscount) |

876 |

889 |

- 0,5 % |

|

Total Groupe |

17 787 |

17 841 |

+ 3,5 % |

EBITDA semestriel consolidé par

segment

|

EBITDA Données hors IFRS 16 En M€ |

S1 2018 |

S1 2019 |

Var. organique |

|

France Retail |

307 |

296 |

+ 1,9 % |

|

Latam Retail |

472 |

366 |

- 17,9 % |

|

E-commerce (Cdiscount) |

(7) |

2 |

n.s. |

|

Total Groupe |

772 |

663 |

- 8,6 % |

Résultat Opérationnel Courant semestriel

consolidé par segment

|

ROC Données hors IFRS 16 En M€ |

S1 2018 |

S1 2019 |

Var. organique |

|

France Retail |

136 |

151 |

+ 22,3 % |

|

Latam Retail |

324 |

214 |

- 29,3 % |

|

E-commerce (Cdiscount) |

(23) |

(18) |

+ 32,5 % |

|

Total Groupe |

437 |

347 |

- 12,1 % |

Résultat net semestriel

normalisé

|

Données hors IFRS 16 En M€ |

S1 2018 |

Éléments retraités |

2018 Normalisé |

S1 2019 |

Éléments retraités |

S1 2019 Normalisé |

|

Résultat Opérationnel Courant |

437 |

0 |

437 |

347 |

0 |

347 |

|

Autres produits et charges opérationnels |

(137) |

137 |

0 |

(308) |

308 |

0 |

|

Résultat opérationnel |

301 |

137 |

437 |

39 |

308 |

347 |

|

Coût de l'endettement financier net |

(155) |

0 |

(155) |

(159) |

0 |

(159) |

|

Autres produits et charges financiers19 |

(94) |

43 |

(51) |

(7) |

(47) |

(54) |

|

Charge d'impôt20 |

(24) |

(39) |

(63) |

(47) |

(27) |

(74) |

|

Quote-part de résultat des entreprises associées |

11 |

0 |

11 |

(0) |

0 |

(0) |

|

Résultat net des activités poursuivies |

39 |

141 |

180 |

(174) |

234 |

60 |

|

Dont intérêts minoritaires21 |

107 |

26 |

133 |

52 |

24 |

76 |

|

Dont Part du Groupe |

(68) |

115 |

46 |

(226) |

210 |

(16) |

Le résultat net normalisé correspond au résultat

net des activités poursuivies corrigé (i) des effets des autres

produits et charges opérationnels tels que définis dans la partie «

principes comptables » de l'annexe annuelle aux comptes consolidés,

(ii) des effets des éléments financiers non récurrents ainsi que

(iii) des produits et charges d'impôts afférents à ces

retraitements.

Les éléments financiers non récurrents

regroupent les variations de juste valeur des dérivés actions (par

exemple les instruments de Total Return Swap et Forward portant sur

les titres GPA) et les effets d’actualisation monétaire de passifs

fiscaux brésiliens.

Compte de résultat semestriel avec

impact IFRS 16

|

En M€ |

S1 2018 |

Impact IFRS 16 |

S1 2018Yc IFRS 16 |

S1 2019 |

ImpactIFRS 16 |

S1 2019Yc IFRS 16 |

|

Chiffre d’affaires |

17 787 |

- |

17 787 |

17 841 |

- |

17 841 |

|

EBITDA |

772 |

429 |

1 200 |

663 |

463 |

1 127 |

|

ROC |

437 |

79 |

517 |

347 |

90 |

437 |

|

Autres produits et charges opérationnels |

(137) |

1 |

(136) |

(308) |

(75) |

(383) |

|

Résultat opérationnel |

301 |

80 |

381 |

39 |

14 |

54 |

|

Coût de l’endettement financier net |

(155) |

4 |

(151) |

(159) |

3 |

(157) |

|

Autres produits et charges financiers |

(94) |

(116) |

(210) |

(7) |

(134) |

(141) |

|

Charge d’impôt |

(24) |

9 |

(15) |

(47) |

29 |

(18) |

|

Quote-part de résultats des sociétés associées et

co-entreprises |

11 |

(0) |

11 |

(0) |

(0) |

(0) |

|

Résultat net des activités poursuivies part du Groupe |

(68) |

(10) |

(79) |

(226) |

(75) |

(302) |

|

Résultat net activités abandonnées part du Groupe |

4 |

2 |

6 |

(6) |

(4) |

(2) |

|

Résultat net, Part du Groupe (RNPG) |

(64) |

(8) |

(72) |

(232) |

(72) |

(304) |

Évolution de la dette financière nette

semestrielle par entité

|

Données hors IFRS 16 En M€ |

Au 30/06/2018 |

Au 31/12/2018 |

Au 30/06/2019 |

Évolution 1 an |

|

| |

France Retail |

(4 019) |

(2 709) |

(2 901) |

+ 1 117 |

| |

E-commerce (Cdiscount) |

(269) |

(199) |

(356) |

- 87 |

| |

Latam Retail |

(1 715) |

(1 056) |

(1 481) |

+ 234 |

| |

dont GPA Food |

(528) |

(224) |

(331) |

+ 197 |

| |

dont Éxito |

(789) |

(426) |

(732) |

+ 57 |

| |

dont Segisor |

(400) |

(400) |

(400) |

0 |

| |

Latam Electronics |

562 |

543 |

- |

- 562 |

| |

Total |

(5 441) |

(3 421) |

(4 738) |

+ 703 |

Dette financière nette Groupe

semestrielle (6 mois)

| Données

hors IFRS 16 En M€ |

S1 2018 |

S1 2019 |

|

DFN Groupe au 1er janvier |

(4 126) |

(3 421) |

|

Cash-flow libre22 |

(649) |

(1 017) |

| Frais

financiers |

(297) |

(257) |

|

Dividendes versés aux actionnaires et porteurs de TSSDI |

(247) |

(274) |

| Rachats

d’actions et transactions avec les intérêts ne donnant pas le

contrôle |

(135) |

(90) |

| Autres

investissements financiers |

(41) |

162 |

| Autres

éléments non cash |

16 |

212 |

|

Activités destinées à la vente classées en IFRS 5 |

96 |

(111) |

| Impact

des activités abandonnées |

(67) |

59 |

|

DFN Groupe au 30 juin |

(5 441) |

(4 738) |

Dette financière semestrielle France (6

mois)

|

Données hors IFRS 16 En M€ |

S1 2018 |

S1 2019 |

|

DFN France au 1er janvier |

(3 715) |

(2 709) |

|

Cash flow libre1 + produit net des plans de cession et

Rocade |

150 |

133 |

|

Frais financiers |

(143) |

(143) |

|

Dividendes versés aux actionnaires et porteurs de TSSDI |

(204) |

(218) |

|

Rachats d’actions et transactions avec les intérêts ne donnant pas

le contrôle |

(134) |

(95) |

|

Autres investissements financiers (hors plan de cession et

Rocade) |

(78) |

28 |

|

Autres éléments non cash |

(70) |

210 |

|

dont frais financiers non cash |

77 |

69 |

|

Activités destinées à la vente classées en IFRS 5 |

(25) |

(108) |

|

Segisor |

200 |

0 |

|

Variation de DFN |

(304) |

(192) |

|

DFN France au 30 juin |

(4 019) |

(2 901) |

Bilan semestriel simplifié avec impact

IFRS 16

|

En M€ |

31/12/2018 |

Retraitements IFRS 16 |

31/12/2018 Yc IFRS 16 |

30/06/2019 |

Retraitements IFRS 16 |

30/06/2019 Yc IFRS 16 |

|

Actifs au titre de droits d’utilisation |

- |

4 811 |

4 811 |

0 |

4 982 |

4 982 |

|

Autres actifs non courants |

20 302 |

(746) |

19 556 |

20 196 |

(665) |

19 531 |

|

Actifs courants |

17 141 |

1 273 |

18 414 |

10 856 |

149 |

11 005 |

|

Total actifs |

37 443 |

5 339 |

42 781 |

31 052 |

4 467 |

35 519 |

|

Capitaux propres |

12 019 |

(255) |

11 763 |

10 889 |

(367) |

10 522 |

|

Passifs financiers non courants |

6 817 |

(35) |

6 782 |

6 328 |

(25) |

6 302 |

|

Passifs de loyers non courants |

- |

3 771 |

3 771 |

0 |

4 074 |

4 074 |

|

Autres passifs non courants |

2 023 |

(18) |

2 041 |

1 665 |

(11) |

1 656 |

|

Passifs de loyers courants |

- |

666 |

666 |

0 |

692 |

692 |

|

Autres passifs courants |

16 584 |

1 174 |

17 758 |

12 170 |

103 |

12 273 |

|

Total capitaux propres et passifs |

37 443 |

5 339 |

42 781 |

31 052 |

4 467 |

35 519 |

ANNEXES – CHIFFRE D’AFFAIRES

TRIMESTRIEL

Chiffre d’affaires trimestriel consolidé

par segment

|

CA HT En M€ |

CA T22019 |

Croissance CA totale |

Croissance CA organique23 |

Croissance CA comparable1 |

|

France Retail |

4 643 |

- 2,4 % |

- 1,8 % |

+ 0,7 % |

|

Cdiscount |

412 |

+ 2,4 % |

+ 0,0 % |

+ 0,0 % |

|

Total France |

5 055 |

- 2,1 % |

- 1,6 % |

+ 0,7 % |

|

Latam Retail |

3 933 |

+ 5,6 % |

+ 8,8 % |

+ 3,8 % |

|

TOTAL GROUPE |

8 988 |

+ 1,1 % |

+ 2,9 % |

+ 2,3 % |

Chiffre d’affaires trimestriel consolidé

France par enseigne

|

CA HT PAR ENSEIGNE |

T1 2019 |

Croissance comparable1 |

Croissance comparable1 sur 2

ans |

T2 2019 |

Croissance totale |

Croissance organique1 |

Croissance comparable1 |

Croissance comparable1 sur 2

ans |

|

Monoprix |

1 119 |

+ 0,0 % |

+ 1,2 % |

1 143 |

+ 1,3 % |

+ 0,5 % |

+ 0,2 % |

+ 1,6 % |

|

Supermarchés |

723 |

+ 0,0 % |

+ 1,3 % |

790 |

- 1,8 % |

- 1,1 % |

+ 1,2 % |

+ 2,7 % |

|

dont SM Casino24 |

689 |

+ 0,0 % |

+ 1,4 % |

746 |

- 2,1 % |

- 1,3 % |

+ 1,4 % |

+ 2,8 % |

|

Franprix |

381 |

- 0,5 % |

+ 0,5 % |

399 |

- 4,1 % |

- 2,2 % |

+ 0,1 % |

+ 1,4 % |

|

Proximité & Divers25 |

582 |

+ 0,9 % |

+ 1,6 % |

595 |

+ 0,3 % |

+ 0,5 % |

+ 1,7 % |

+ 2,4 % |

|

dont Proximité26 |

308 |

+ 3,6 % |

+ 4,7 % |

325 |

+ 2,1 % |

+ 3,4 % |

+ 2,5 % |

+ 2,7 % |

|

Hypermarchés |

1 054 |

+ 0,0 % |

+ 1,6 % |

1 164 |

- 0,9 % |

+ 2,2 % |

+ 1,4 % |

+ 3,9 % |

|

dont Géant2 |

1 010 |

+ 0,3 % |

+ 2,4 % |

1 112 |

- 0,5 % |

+ 3,0 % |

+ 1,6 % |

+ 4,4 % |

|

dont Alimentaire |

694 |

+ 0,7 % |

+ 4,9 % |

741 |

- 4,0 % |

- 4,1 % |

+ 0,5 % |

+ 4,8 % |

|

dont Non-alimentaire |

119 |

- 1,8 % |

- 10,5 % |

104 |

+ 5,0 % |

+ 4,9 % |

+ 5,3 % |

- 0,2 % |

|

Leader Price |

543 |

- 1,9 % |

- 1,0 % |

551 |

- 14,1 % |

- 13,7 % |

- 1,6 % |

+ 0,6 % |

|

FRANCE RETAIL |

4 402 |

+ 0,0 % |

+ 1,3 % |

4 643 |

- 2,4 % |

- 1,8 % |

+ 0,7 % |

+ 2,5 % |

Principales données trimestrielles

Cdiscount27

|

CHIFFRES CLÉS |

T2 2018 |

T2 2019 |

CroissancePubliée |

Croissance organique |

|

GMV (volume d’affaires) total TTC |

760 |

847 |

+11,5 % |

+ 13,0 % |

|

dont ventes en propre |

428 |

416 |

- 2,9 % |

|

|

dont marketplace |

252 |

284 |

+ 12,6 % |

|

|

Quote-part marketplace (%) |

36,6% |

40,1 % |

+ 3,5 pts |

|

Chiffre d’affaires (en M€) |

445 |

469 |

+ 5,4 % |

+ 7,0 % |

|

|

|

|

|

|

Trafic (en millions de visites) |

214 |

235 |

+ 10,2 % |

|

Quote-part trafic mobile (%) |

65,4 % |

71,5 % |

+ 6,1 pts |

|

Clients actifs (en millions) |

8,7 |

9,2 |

+ 5,3 % |

Volume d’affaires France par

enseigne

|

Volume d’affaire alimentaire Total HT Par enseigne

estimé En M€, hors essence |

T2 2019 |

Variation (hors calendaire) |

|

Monoprix |

1 160 |

+ 0,2 % |

|

Franprix |

461 |

- 2,3 % |

|

Supermarchés |

737 |

- 1,9 % |

|

Proximité & Divers |

688 |

+ 0,9 % |

|

dont Proximité |

400 |

+ 4,1 % |

|

Hypermarchés |

863 |

+ 2,7 % |

|

Leader Price |

674 |

- 9,7 % |

|

Total Alimentaire |

4 584 |

- 1,5 % |

|

|

|

|

|

Volume d’affaire non-alimentaire Total HT Par enseigne

estimé En M€, hors essence |

T2 2019 |

Variation(hors calendaire) |

|

Hypermarchés |

148 |

+ 9,8 % |

|

Cdiscount |

634 |

+ 11,4 % |

|

Total Non-alimentaire |

782 |

+ 11,1 % |

|

|

|

|

| |

|

|

|

Volume d’affaire Total HT En M€, hors essence |

T2 2019 |

Variation (hors calendaire) |

|

Total France et Cdiscount |

5 366 |

+ 0,1 % |

Parc de magasins à fin

d’exercice

|

FRANCE |

|

31/12/2018 |

31/03/2019 |

30/06/2019 |

|

HM Géant Casino |

|

122 |

122 |

113 |

|

dont Affiliés Franchisés France |

|

7 |

7 |

6 |

|

Affiliés International |

|

5 |

5 |

5 |

|

SM Casino |

|

442 |

439 |

420 |

|

dont Affiliés Franchisés France |

|

104 |

104 |

92 |

|

Affiliés Franchisés International |

|

19 |

20 |

20 |

|

Monoprix |

|

795 |

765 |

771 |

|

dont Affiliés Franchisés |

|

203 |

174 |

178 |

|

Naturalia |

|

175 |

177 |

179 |

|

Naturalia franchisé |

|

13 |

14 |

16 |

|

Franprix |

|

894 |

892 |

888 |

|

dont Franchisés |

|

433 |

435 |

443 |

|

Leader Price |

|

726 |

689 |

665 |

|

dont Franchisés |

|

394 |

342 |

330 |

|

Proximité |

|

5 153 |

5 139 |

5 142 |

|

Autres activités (Restauration, Drive…) |

|

591 |

579 |

395 |

|

Océan Indien |

|

239 |

243 |

246 |

|

Total France |

|

8 962 |

8 868 |

8 640 |

| |

|

|

|

|

|

|

|

|

|

|

|

INTERNATIONAL |

|

31/12/2018 |

31/03/2019 |

30/06/2019 |

|

ARGENTINE |

|

27 |

26 |

24 |

|

HM Libertad |

|

15 |

15 |

15 |

|

SUP Mini Libertad et Petit Libertad |

|

12 |

11 |

9 |

|

URUGUAY |

|

89 |

91 |

91 |

|

HM Géant |

|

2 |

2 |

2 |

|

SM Disco |

|

29 |

29 |

29 |

|

SM Devoto |

|

24 |

24 |

24 |

|

SUP Devoto Express |

|

34 |

36 |

36 |

|

BRÉSIL |

|

1 057 |

1 059 |

1 059 |

|

HM Extra |

|

112 |

112 |

112 |

|

SM Pão de Açúcar |

|

186 |

186 |

185 |

|

SM Extra |

|

173 |

173 |

171 |

|

Compre Bem |

|

13 |

13 |

13 |

|

Assaí (Cash & Carry) |

|

144 |

145 |

148 |

|

SUP Mini Mercado Extra & Minuto Pão de Açúcar |

|

235 |

235 |

235 |

|

Drugstores |

|

123 |

124 |

124 |

|

+ Stations-service |

|

71 |

71 |

71 |

|

COLOMBIE |

|

1 973 |

1 959 |

2 000 |

|

HM Éxito |

|

92 |

92 |

92 |

|

SM Éxito et Carulla |

|

161 |

161 |

158 |

|

SM Super Inter |

|

73 |

70 |

70 |

|

Surtimax (discount) |

|

1 531 |

1 520 |

1 561 |

|

dont « Aliados » |

|

1 419 |

1 419 |

1 469 |

|

B2B |

|

18 |

20 |

25 |

|

SUP Éxito Express et Carulla Express |

|

98 |

96 |

94 |

|

CAMEROUN |

|

1 |

1 |

1 |

|

Cash & Carry |

|

1 |

1 |

1 |

|

Total International |

|

3 147 |

3 136 |

3 175 |

CONTACTS ANALYSTES ET

INVESTISSEURS

Régine GAGGIOLI – Tél : +33

(0)1 53 65 64 17 rgaggioli@groupe-casino.fr

ou

+33 (0)1 53 65 24 17

IR_Casino@groupe-casino.fr

CONTACTS PRESSE

Groupe Casino – Direction de la

CommunicationStéphanie ABADIE - sabadie@groupe-casino.fr -

+33 (0)6 26 27 37 05

ou

+33(0)1 53 65 24 78 -

directiondelacommunication@groupe-casino.fr

Agence IMAGE 7Karine ALLOUIS –

Tel : +33(0)1 53 70 74 84 - kallouis@image7.frGrégoire LUCAS -

gregoire.lucas@image7.fr

Disclaimer

Ce communiqué a été préparé uniquement à

titre informatif et ne doit pas être interprété comme une

sollicitation ou une offre d'achat ou de vente de valeurs

mobilières ou instruments financiers connexes. De même, il ne donne

pas et ne doit pas être traité comme un conseil d'investissement.

Il n'a aucun égard aux objectifs de placement, la situation

financière ou des besoins particuliers de tout récepteur. Aucune

représentation ou garantie, expresse ou implicite, n'est fournie

par rapport à l'exactitude, l'exhaustivité ou la fiabilité des

informations contenues dans ce document. Il ne devrait pas être

considéré par les bénéficiaires comme un substitut à l'exercice de

leur propre jugement. Toutes les opinions exprimées dans ce

document sont sujettes à changement sans préavis.

Note : Les données financières de cette partie sont présentées

hors IFRS 16. Les données IFRS 16 sont présentées en annexe. Les

comptes S1 2018 tiennent également compte de l’application de la

norme IAS 29 relative au traitement de l’hyperinflation en

Argentine [1] Croissance organique du chiffre d’affaires hors

essence et calendaire 2 Données publiées par la filiale3 Crédits

fiscaux au Brésil4 Croissance organique. La variation organique

correspond à la variation totale retraitée des effets de change et

de périmètre5 Des activités poursuivies6 Croissance comparable

S1 2019 vs S1 20187 Données publiées par la filiale8 Hors

essence et calendaire9 Données publiées par la filiale10 Par souci

de comparabilité, les commentaires sont établis sur des données

hors IFRS 1611 Donnée publiée par Cdiscount. Les variations

organiques incluent les services et les ventes en corners mais

excluent les ventes réalisées avec les clients des

hypermarchés et supermarchés du groupe Casino (exclusion totale de

+ 2,5 pts de la croissance du GMV) et le GMV de 1001Pneus/Stootie,

sociétés acquises au T4 18, (exclusion totale de - 1,7 pt de

la croissance du GMV)12 Prime exceptionnelle dans le cadre de la

loi du 24 décembre 2018

13 Définitions données en page 714 Avant

dividendes versés aux actionnaires de la société mère et aux

porteurs de TSSDI, avant frais financiers

15 Périmètre holding du Groupe Casino, incluant

notamment les activités françaises et les holdings détenues à 100

%16 L’encours de billets de trésorerie a atteint un maximum de 750

M€ sur les 12 derniers mois. Par ailleurs le seul convenant

financier sur les lignes Casino est le ratio consolidé

DFN/EBITDA (3,5x pour le plus restrictif) testé en fin d’année, et

l’ensemble des lignes de crédit sont sans nantissement17

Indicateurs hors IFRS 1618 Calculé sur la base des dividendes

201819 Sont retraités des autres produits et charges financiers,

principalement les effets d'actualisation monétaire des passifs

fiscaux, ainsi que les variations de juste valeur des Total

Return Swaps portant sur les actions GPA et du forward GPA20 Sont

retraités de la charge d'impôt, les effets d’impôt correspondants

aux éléments retraités ci-dessus, ainsi que les produits et charges

d'impôts afférents à ces retraitements21 Sont retraités des

intérêts ne donnant pas le contrôle les montants associés aux

éléments retraités ci-dessus22 Avant dividendes versés aux

actionnaires de la société mère et aux porteurs de TSSDI, avant

frais financiers23 Hors essence et calendaire24 Excluant les

magasins Codim en Corse : 8 supermarchés et 4 hypermarchés25

Divers : essentiellement Vindémia et Restauration26 Proximité

hors Leader Price Express. Le chiffre d’affaires comparable de la

Proximité inclut la performance comparable des magasins

franchisés27 Données publiées par la filiale

- Résultats S1 2019 - Communiqué VF

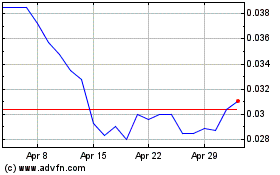

Casino Guichard Perrachon (EU:CO)

Historical Stock Chart

From Mar 2024 to Apr 2024

Casino Guichard Perrachon (EU:CO)

Historical Stock Chart

From Apr 2023 to Apr 2024