La baisse des coûts décaissés de l’argent et de

l’or et de tous les coûts de maintien opérationnel, déduction faite

des crédits liés aux sous-produits, entraîne un excellent rendement

financier

Montants en dollars américains à moins

d’indication contraire

Hecla Mining Company (NYSE:HL) (Hecla ou la société) a dévoilé

aujourd’hui ses résultats financiers et d’exploitation du premier

trimestre 2018.

FAITS SAILLANTS

- Bénéfice net attribuable aux

actionnaires ordinaires de 8,1 millions de dollars, soit

0,02 $ par action ordinaire.

- Bénéfice net ajusté attribuable aux

actionnaires ordinaires de 9,1 millions de dollars, ou

0,02 $ par action ordinaire.1

- Chiffre d’affaires de

139,7 millions de dollars.

- Trésorerie issue des activités

d’exploitation de 16,4 millions de dollars.

- BAIIA rajusté de 58,4 millions de

dollars et rapport dette nette/BAIIA rajusté (12 derniers

mois) de 1,2.2,3

- Coût des ventes et autres coûts de

production directs et amortissement pour dépréciation et épuisement

(« coût des ventes ») de 100,9 millions de

dollars.

- Coût décaissé, déduction faite des

crédits liés aux sous-produits, de (3,35) $ par once

d’argent.4

- Coût de maintien opérationnel total

(CMOT), déduction faite des crédits liés aux sous-produits, de

5,66 $ par once d’argent.5

- Réception d’un investissement de

30,8 millions de dollars (40 millions de dollars

canadiens) de Ressources Québec, une filiale en propriété exclusive

d’Investissement Québec.

- Trésorerie, équivalents de trésorerie

et investissements à court terme de 246,9 millions de

dollars.

- Entente pour l’acquisition de Klondex

Mines Ltd. (« Klondex »), dont la fermeture est prévue

vers la fin du deuxième trimestre 2018, sous réserve de

l’approbation de ses actionnaires.

« Les investissements que nous avons réalisés afin

d’améliorer nos mines se traduisent par des opérations plus

cohérentes, un débit plus élevé, une forte production de métaux et

des coûts plus bas, augmentant ainsi la vigueur financière de

Hecla » a déclaré Phillips S. Baker, Jr, président et chef de

la direction. « Ces améliorations se voient dans le débit

trimestriel, qui a atteint un sommet à Casa Berardi et qui

s’approche d’un record à Greens Creek, et dans la baisse des coûts

décaissés, déduction faite des crédits liés aux sous-produits, par

once d’or et d’argent. Nous profitons toujours des prix élevés du

plomb et du zinc, et nous constatons une tension continue sur les

marchés des concentrés, ce qui se traduit par une amélioration

importante des modalités de paiement des fonderies, de sorte que

les coûts pourraient demeurer moins élevés pendant encore un

certain temps. »

« Nous sommes très enthousiastes à l’idée d’ajouter les

actifs de Klondex Nevada au portefeuille de Hecla », a ajouté

M. Baker. « Un avantage clé de cette transaction est le

potentiel d’exploration de plus de 285 kilomètres carrés le

long d’importantes tendances structurales sur un territoire minier

fructueux comme le Nevada. Nous y voyons aussi un grand potentiel

de découverte de ressources additionnelles et la conversion

ultérieure en réserves. Nous croyons pouvoir appliquer notre

expertise en métallurgie, en manutention de matières et en

exploitation minière souterraine de filons étroits à ces actifs,

renforçant ainsi notre profil de production de métaux précieux et

augmentant davantage les flux de trésorerie et notre solidité

financière. »

APERÇU FINANCIER

Premier trimestre terminé le FAITS SAILLANTS

31 mars 2018 31 mars 2017

DONNÉES FINANCIÈRES

Ventes (milliers de dollars)

$ 139 709

$ 142 544 Marge brute (milliers de dollars)

$ 38 786

$ 34 916 Bénéfice attribuable aux actionnaires ordinaires (000)

$ 8 102 $ 26 696 Bénéfice de base et dilué par action

ordinaire

$ 0,02 $ 0,07 Bénéfice net (milliers de

dollars)

$ 8 240 $ 26 834 Encaisse issue des

activités d’exploitation (000)

$ 16 383 $ 38 285

Le bénéfice net du premier trimestre s’est établi à

8,2 millions de dollars, en baisse de 18,6 millions de

dollars par rapport au premier trimestre 2017. La variation

s’explique par les facteurs suivants :

- Provision pour impôts de

0,8 million de dollars comparativement à une économie d’impôts

de 29,1 millions de dollars au premier trimestre 2017.

Les économies d’impôts en 2017 étaient principalement liées au fait

que l’IRS nous avait permis de devancer les déductions visant les

coûts d’aménagement du puits no 4 de la mine Lucky Friday.

- Il y a eu des coûts liés à la

suspension des activités de Lucky Friday de 4,1 millions de

dollars, ainsi qu’une dotation aux amortissements sans effet sur la

trésorerie de 0,9 million de dollars, phénomènes liés à la

grève qui a commencé à la mi-mars 2017, comparativement à

1,2 million de dollars de coûts liés à la suspension des

activités et à 0,4 million de dollars en dotation aux

amortissements sans effet sur la trésorerie enregistrés au premier

trimestre de 2017.

- Les dépenses d’exploration et de

préexploitation ont augmenté de 2,6 millions de dollars par

rapport au premier trimestre de 2017. En 2018, les travaux

d’exploration se poursuivent à Greens Creek, San Sebastian et Casa

Berardi, ainsi que sur l'ensemble des terrains près de Lucky

Friday. Les travaux de préexploitation sont liés à l’avancement des

projets à Montanore et à Rock Creek.

- 2,5 millions de dollars en coûts

liés à l’acquisition proposée de Klondex.

- Les intérêts débiteurs, déduction faite

du montant incorporé, ont été de 9,6 millions de dollars au

premier trimestre de 2018, ont augmenté par rapport aux

8,5 millions de dollars enregistrés au premier

trimestre 2017 qui s’explique par un recul des intérêts

incorporés en raison de l’achèvement du puits no 4 et de l’ajout du

financement de Ressources Québec reçu en mars 2018.

Les flux de trésorerie d’exploitation de 16,4 millions de

dollars ont diminué de 57% par rapport au premier

trimestre 2017, ce qui est principalement attribuable à la

baisse de la production d’argent et de plomb et de la baisse des

prix de l’argent, de la hausse des stocks de produits en raison des

moments où ont lieu les ventes à Greens Creek et des échéances de

versement de la rémunération incitative liée au rendement de

l’exercice précédent, effets partiellement contrebalancés par la

hausse de la production d’or et la hausse des prix de l’or et des

métaux de base.

Le BAIIA rajusté de 58,4 millions de dollars a augmenté de

8% pendant le premier trimestre 2017, principalement en raison

de la hausse des prix de l’or et des métaux de base et de la

production d’or à Casa Berardi.2

Les dépenses en capital (hors intérêts capitalisés) ont totalisé

20,0 millions de dollars pour le premier trimestre de 2018

comparativement à 23,3 millions de dollars pour la période

correspondante de l’exercice précédent, la diminution étant

principalement attribuable à la baisse des dépenses à Casa Berardi

de 3,3 millions de dollars, à Lucky Friday de

3,0 millions de dollars et à San Sebastian de 1,3 million

de dollars, partiellement atténuée par une augmentation des

dépenses à Greens Creek de 4,2 millions de dollars. Les

dépenses à Greens Creek, à Casa Berardi, à Lucky Friday et à San

Sebastian se sont élevées à 9,5 millions, à 9,1 millions,

à 1,0 million et à 0,4 million de dollars respectivement.

Prix des métaux

Le prix réalisé pour l’argent au premier trimestre 2018

était en moyenne de 16,84 $ l’once, soit 6% de moins que le

prix de 17,90 $ réalisé au premier trimestre 2017. Les

prix réalisés pour l’or, le plomb et le zinc ont connu des hausses

respectives de 9 %, 12 % et 18 %.

Contrats de vente à terme de métaux communs

Le tableau suivant résume les quantités de métaux communs

engagées aux termes de contrats de vente à terme réglés

financièrement au 31 mars 2018 :

Livres sous contrat (en

milliers) Prix moyen par livre Zinc

Plomb Zinc Plomb Contrats sur ventes

prévues Règlements 2018 26 841 15 598 $ 1,23 $ 1,07 Règlements 2019

48 502 20 283 $ 1,40 $ 1,10 Règlements 2020 42 329 19 401 $ 1,40 $

1,13

Les contrats représentent 51 % de la production payable

prévue de zinc pour une période de trois ans allant de 2018 à 2020

à un prix moyen de 1,36 $ la livre et 57 % de la

production payable prévue de plomb pour une période de trois ans

allant de 2018 à 2020 à un prix moyen de 1,10 $ la livre.

APERÇU DES OPÉRATIONS

Le tableau suivant résume la production sur une base consolidée

pour les trimestres ayant pris fin le 31 mars 2018 et 2017.

Premier trimestre terminé le

31 mars 2018 31 mars 2017

RÉSUMÉ DE LA

PRODUCTION Argent – Onces produites

2 534

095 3 369 427 Onces payables vendues

2 091 464 2 869 114

Or – Onces produites

57 808 56 113 Onces payables vendues

54 839 51 371 Plomb – Tonnes produites

5 627 8 636

Tonnes payables vendues

3 868 6 426 Zinc – Tonnes produites

15 211 15 537 Tonnes payables vendues

10 104 11 847

Le tableau ci-dessous présente un résumé final de la production,

du coût des ventes, du coût décaissé par once d’argent ou d’or,

déduction faite des crédits liés aux sous-produits, et du CMOT par

once d’argent ou d’or, déduction faite des crédits liés aux

sous-produits pour les trimestres et exercices terminés au

31 mars 2018 et 2017.

Greens Creek

Lucky Friday Casa Berardi

San Sebastian Argent

Or Argent Or

Argent Or Argent

Argent Or Production (onces)

Trimestre terminé le 31 mars 2018 2 534 095

57 808 1 913 232

13 118 99 780 40

177 8 891 512 192

4 513 Trimestre terminé le 31 mars 2017

3 369 427 56 113 1 929 297

14 022 680 782 35 807

8 545 750 803 6 284

Hausse/(baisse) (835 332 ) 1 695

(16 065 ) (904 ) (581 002 ) 4 370

346 (238 611 ) (1 771 )

Coût des

ventes et autres coûts de production directs et amortissement pour

dépréciation et épuisement (en milliers) Trimestre terminé

le 31 mars 2018 $ 51 736

$ 49 187 $ 41 861

$ — $ 4 100 $

49 187 $ — $ 5 775

$ — Trimestre terminé le 31 mars 2017

$ 65 162 $ 42 466 $ 43 996

$ — $ 14 543 $ 42 466 $ —

$ 6 623 $ —

Hausse/(baisse)

$ (13 426 ) $ 6 721 $ (2 135 ) $

— $ (10 443 ) $ 6 721 $ — $ (848

) $ —

Coûts décaissés, déduction faite des crédits liés

aux sous-produits,

par once d’argent ou d’or 4,

6

Trimestre terminé le 31 mars 2018 $

(3,35 ) $ 827 $

(4,99 ) $ — $ —

$ 827 $ —

$ 2,81 $ — Trimestre

terminé le 31 mars 2017 $ 0,84 $ 886 $

0,65 $ — $ 5,93 $ 886

$ — $ (3,27 ) $ —

Hausse/(baisse)

$ (4,19 ) $ (59 ) $ (5,64 ) $ —

$ — $ (59 ) $ — $ 6,08

$ —

CMOT, déduction faite des crédits liés aux

sous-produits, par once d’argent ou d’or5 Trimestre

terminé le 31 mars 2018 $ 5,66

$ 1 086 $ 0,59

$ — $ — $ 1 086

$ — $ 8,37

$ — Trimestre terminé le 31 mars 2017 $ 7,60

$ 1 256 $ 3,86 $ — $

12,06 $ 1 256 $ — $ 0,43

$ —

Hausse/(baisse) $ (1,94 )

$ (170 ) $ (3,27 ) $ — $ — $

(170 ) $ — $ 7,94 $ —

Mine Greens Creek – Alaska

Nous avons produit 1,9 million d’onces d’argent et

13 118 onces d’or à la mine Greens Creek lors du premier

trimestre 2018, par rapport à 1,9 million d’onces et

14 022 onces, respectivement, au premier

trimestre 2017. L’incidence des teneurs plus faibles qu’au

premier trimestre 2017 a été largement compensée par

l’augmentation du débit de traitement du minerai. L’usine a traité

en moyenne 2 349 tonnes par jour (tpj) au premier

trimestre comparativement à 2 190 tonnes au premier

trimestre 2017.

Le coût des ventes pour le premier trimestre a été de

41,9 millions de dollars et le coût décaissé, déduction faite

des crédits liés aux sous-produits, par once d’argent s’est établi

à (4,99) $, comparativement à 44,0 millions de dollars et

0,65 $, respectivement, pour la même période en 2017.4 Le

CMOT, déduction faite des crédits liés aux sous-produits, s’est

établi à 0,59 $ par once d’argent pour le trimestre, à

comparer à 3,86 $ pour le deuxième trimestre 2017.5 La

baisse des coûts par once d’argent est principalement attribuable à

la hausse des prix et de la production des sous-produits des

métaux.

Mine Lucky Friday – Idaho

La production de 99 780 onces d’argent représente une

baisse de 85% par rapport à la même période de l’exercice

précédent, ce qui est principalement attribuable à la grève des

employés syndiqués qui a commencé le 13 mars 2017. Le

coût des ventes pour le premier trimestre était de

4,1 millions de dollars comparativement à 14,5 millions

de dollars, la baisse étant aussi attribuable à la grève.

La semaine dernière, Hecla a annoncé qu’elle a conclu une

entente avec le National Labor Relations Board (le Conseil national

américain des relations de travail) pour régler la plainte au sujet

de pratiques de travail déloyales déposée par le syndicat United

Steelworkers en mars 2017. Depuis mars 2017, les deux parties se

sont rencontrées plus de vingt fois, mais elles n’ont eu que

deux séances de négociation depuis que Hecla a présenté une offre

finale révisée le 15 décembre 2017, et ces séances n’ont pas

fait progresser les négociations en vue d’une nouvelle entente. Le

4 mai 2018, Hecla a informé le syndicat que les parties sont

dans une impasse et qu’à compter de cette date, certaines parties

de l’offre finale révisée étaient mises en œuvre.

Le personnel salarié continue de réaliser une forme limitée de

production et d’amélioration des immobilisations, et les

préparatifs se poursuivent en vue de l’arrivée de la machine

d’extraction opérée à distance, prévue vers la fin de 2019, une

machine qui pourrait révolutionner l’exploitation de la mine Lucky

Friday.

Mine Casa Berardi – Québec

À la mine Casa Berardi, 40 177 onces d’or ont été

produites au premier trimestre, dont 10 655 onces tirées

de la fosse East Mine Crown Pillar (ECMP), par rapport à

35 807 onces au premier trimestre 2017, ce qui s’explique

principalement par une hausse du débit. L’usine a traité en moyenne

3 873 onces par jour au premier trimestre, soit une

augmentation de 19 % par rapport au premier trimestre de 2017,

ce qui représente un record de débit trimestriel pour cette mine.

La Société poursuit ses recherches sur le débit moyen optimal de

l’usine de traitement.

Le coût des ventes s’est établi à 49,2 millions de dollars

pour le premier trimestre, alors que le coût décaissé par once

d’or, déduction faite des crédits liés aux sous-produits, s’est

chiffré à 827 $ par rapport à 42,5 millions de dollars et

886 $, respectivement, pour les mêmes périodes l’année

précédente.4,6 La baisse du coût décaissé par once d’or, déduction

faite des crédits liés aux sous-produits, s’explique en partie par

une production d’or accrue et une baisse des activités de décapage

de la fosse EMCP. Les mêmes facteurs, ainsi qu’un recul des

dépenses en immobilisations, ont entraîné une baisse du CMOT,

déduction faite des crédits liés aux sous-produits, de

1 086 $ l’once d’or au premier trimestre, comparativement

à 1 256 $ au premier trimestre 2017.5

Le projet d’automatisation de la galerie 985 fait des

progrès, et la livraison d’un deuxième véhicule autonome Sandvik de

40 tonnes est prévue plus tard cette année. Cela devrait se

traduire par des économies d’exploitation de plusieurs millions de

dollars par année.

San Sebastian – Mexique

À la mine San Sebastian, 512 192 onces d’argent et

4 513 onces d’or ont été extraites au cours du premier

trimestre, comparativement à 750 803 onces d’argent et

6 284 onces d’or au cours de la même période de l’exercice

précédent. Bien que la production d’argent et d’or ait été

inférieure à celle du premier trimestre 2017, la production de

ces deux trimestres a tout de même dépassé nos estimations en

raison de la quantité de minerais à teneur élevée qui a été

traitée. L’usine a traité en moyenne 382 tonnes par jour au

cours du premier trimestre, soit une baisse de 6 % par rapport

à la même période de l’exercice 2017.

Le coût des ventes pour le premier trimestre s’est chiffré à

5,8 millions de dollars alors que le coût décaissé, déduction

faite des crédits liés aux sous-produits, a été de 2,81 $ par

once d’argent, par rapport à 6,6 millions de dollars et

(3,27) $, respectivement, au premier trimestre 2017.4 Le

coût décaissé, déduction faite des crédits liés aux sous-produits,

a augmenté, comme prévu, ce qui est attribuable à une baisse de la

production d’argent et à une hausse des coûts miniers résultant de

la transition de la production des fosses peu profondes à ciel

ouvert et à teneur élevée vers des mines souterraines. Le CMOT,

déduction faite des crédits liés aux sous-produits, a été de

8,37 $ par once d’argent au premier trimestre, comparativement

à 0,43 $ pour le premier trimestre 2017, ce qui est

principalement attribuable aux mêmes facteurs et à une hausse des

coûts d’exploration, partiellement atténuée par une réduction des

dépenses en capital.5

La société planifie toujours le prélèvement cette année d’un

échantillon en vrac du matériau de la zone Hugh du filon

Francine et de le traiter à l’usine d’Excellon afin de déterminer

la pertinence d’une entente à plus long terme.

EXPLORATION

Les dépenses d’exploration (y compris l’expansion des activités)

se sont établies à 7,4 millions au premier

trimestre 2018, soit 2,8 millions de dollars de plus

qu’au premier trimestre 2017. Nous prévoyons que les dépenses

d’exploration de nos projets actuels pour l’ensemble de l’exercice

(y compris l’expansion des activités) se situeront entre 30 et

37 millions de dollars, par rapport à 23,5 millions de

dollars en 2017, notamment en raison de programmes d’exploration

plus ambitieux à San Sebastian, Casa Berardi et Greens Creek et de

la poursuite des projets d’exploration de Kinskuch, Little Baldy et

Opinaca-Wildcat.

Un sommaire complet des activités d’exploration a été publié le

8 mai 2018 sous forme d’un communiqué de presse intitulé

« Hecla Reports Continued Discoveries at Casa Berardi, San

Sebastian and Greens Creek ».

PRÉ-EXPLOITATION

Les dépenses de préexploitation se sont chiffrées à

1,0 million de dollars ce trimestre et ont principalement

servi aux procédures d’obtention de permis pour Rock Creek et

Montanore.

RECHERCHE ET DÉVELOPPEMENT

Les dépenses en recherche et développement se sont élevées à 1,4

million de dollars pour le trimestre, ce qui inclut la fabrication

de composants importants de la machine d’extraction opérée à

distance dans les installations d’Epiroc (anciennement Atlas

Copco), en Suède. L’assemblage de la machine est prévu pour le

quatrième trimestre 2018, et on planifie une phase d’essais en

Suède au cours du premier semestre 2019. La machine devrait

être livrée à Lucky Friday fin 2019.

ESTIMATIONS 20187

Pour 2018, les estimations de la société demeurent inchangées

pour le moment. Il est prévu qu’elles seront révisées au moment de

la déclaration des résultats du deuxième trimestre si les prix des

sous-produits de l’exploitation des métaux demeurent élevés ou pour

y inclure l’incidence sur Hecla prévue des activités de Klondex au

Nevada.

DIVIDENDES

Actions ordinaires

Le conseil d’administration a décidé de déclarer un dividende

trimestriel en numéraire de 0,0025 $ par action ordinaire, à

verser le ou vers le 4 juin 2018 aux actionnaires inscrits au

registre au 24 mai 2018. Le prix réalisé pour l’argent a été de

16,84$ au premier trimestre et par conséquent, il n’a pas satisfait

aux critères permettant de déclarer un dividende plus élevé selon

la politique de la société en matière de dividendes.

Actions privilégiées

Le conseil d’administration a décidé de déclarer un dividende

trimestriel en numéraire de 0,875 $ par action privilégiée, à

verser le ou vers le 2 juillet 2018 aux actionnaires inscrits

au registre au 15 juin 2018.

TÉLÉCONFÉRENCE ET WEBÉMISSION

Une téléconférence et une webémission sont prévues le jeudi

10 mai à 11 h, heure de l’Est, pour discuter de ces

résultats. Vous pouvez participer à la téléconférence en composant

le numéro sans frais 1 855 760-8158 ou, pour les appels

internationaux, le 1 720 634-2922. Le mot de passe des

participants est HECLA. Ils pourront accéder à la webémission en

direct et archivée de Hecla sur www.hecla-mining.com sous

« Investors » ou via Thomson StreetEvents Network.

À PROPOS DE HECLA

Fondée en 1891, Hecla Mining Company (NYSE:HL) est un producteur

d’argent à faible coût américain de premier plan qui exploite des

mines en Alaska, en Idaho et au Mexique. La société est aussi un

producteur d’or, grâce à une mine située au Québec (Canada). Hecla

possède également des propriétés en phase d’exploration et de pré-

exploitation dans sept districts d’exploitation minière aurifère et

argentifère de classe internationale aux États-Unis, au Canada et

au Mexique, ainsi qu’un bureau d’exploration et des investissements

dans des projets d’exploration argentifères au stade préliminaire

au Canada.

NOTES

Mesures financières ne correspondant pas aux PCGR

Les mesures financières ne correspondant pas aux PCGR ont pour

objectif de fournir des renseignements supplémentaires, et ne sont

associées à aucune signification précise en fonction des principes

comptables généralement reconnus (PCGR) aux États-Unis. On ne

devrait ni analyser ces mesures par elles-mêmes ni les utiliser

comme substituts des mesures du rendement créées en fonction des

PCGR.

(1) Le bénéfice (perte) net rajusté attribuable aux actionnaires

ordinaires est une mesure non conforme aux PCGR. Un rapprochement

de cette mesure avec le bénéfice (perte) net attribuable aux

actionnaires ordinaires, la mesure conforme aux PCGR qui y

correspond le mieux lors de la publication du présent document, est

présenté à la fin du présent communiqué. Le bénéfice (perte) net

rajusté est une mesure qu’emploie la direction pour évaluer le

rendement de l’exploitation de l’entreprise, mais on ne devrait pas

la considérer comme une solution de rechange au bénéfice net ou à

la perte nette, ou à la trésorerie tirée des activités

d’exploitation, car ces termes sont définis dans les PCGR, et ils

ne permettent pas nécessairement d’établir si les flux de

trésorerie seront suffisants pour satisfaire aux besoins de

trésorerie. La société pourrait de plus utiliser cette mesure pour

formuler des objectifs et cibles de rendement dans le cadre de son

programme d’encouragement.

(2) Le BAIIA rajusté est une mesure non conforme aux PCGR et le

rapprochement de celle-ci avec le bénéfice (perte) net, la mesure

conforme aux PCGR dont la correspondance est la plus proche, est

présenté à la fin du communiqué. Le BAIIA rajusté est une mesure

qu’emploie la direction pour évaluer le rendement de l’exploitation

de l’entreprise, mais on ne devrait pas la considérer comme une

solution de rechange au bénéfice net ou à la perte nette, ou à la

trésorerie tirée des activités d’exploitation, car ces termes sont

définis dans les PCGR, et ils ne permettent pas nécessairement

d’établir si les flux de trésorerie seront suffisants pour

satisfaire aux besoins de trésorerie. La société pourrait de plus

utiliser cette mesure pour formuler des objectifs et cibles de

rendement dans le cadre de son programme d’encouragement.

(3) Le ratio dette nette/BAIIA rajusté est une mesure non

conforme aux PCGR dont le rapprochement entre d’une part la dette

nette et le BAIIA rajusté, et d’autre part le bénéfice (perte) net

et la dette nette, les mesures conformes aux PCGR dont la

correspondance est la plus proche, est présenté à la fin du

communiqué. Il s’agit d’une mesure importante qui permet à la

direction de mesurer l’endettement relatif et la capacité d’assurer

le service de la dette par rapport aux pairs. Elle est calculée en

soustrayant l’encaisse de l’encours de la dette et en divisant le

résultat par le BAIIA rajusté.

(4) Le coût décaissé par once d’or ou d’argent, déduction faite

des crédits liés aux sous-produits, est une mesure non conforme aux

PCGR dont le rapprochement avec le coût des ventes et autres coûts

de production directs et l’amortissement pour dépréciation et

épuisement (que l’on appelle parfois « coût des ventes »

dans le présent document) est présenté à la fin du présent

communiqué. Il s’agit d’une importante statistique sur

l’exploitation que la direction emploie pour mesurer le rendement

d’exploitation de chacune des mines. Elle est également utilisée

pour établir des données de référence en matière de rendement

permettant de comparer chacune des mines à celles de nos

concurrents. Puisque la société qui extrait principalement de

l’argent, la direction emploie également cette statistique de façon

globale en combinant les mines Greens Creek, Lucky Friday et San

Sebastian en vue de comparer le rendement d’Hecla à celui des

autres sociétés principalement argentifères. En ce qui a trait à

Casa Berardi, la direction emploie les coûts décaissés par once

d’or, déduction faite des crédits liés aux sous-produits, pour

comparer le rendement de la mine à celui des autres mines d’or.

Cette statistique peut également s’avérer utile pour cibler des

occasions de réaliser des achats ou des investissements, car elle

permet de comparer le rendement financier d’autres mines ayant

d’autres caractéristiques sur les plans de la géologie, de la

métallurgie et de l’exploitation. La société pourrait de plus

utiliser cette mesure pour formuler des objectifs et cibles de

rendement dans le cadre de son programme d’encouragement. Le coût

décaissé, déduction faite des crédits liés aux sous-produits, par

once d’argent n’est pas présenté pour Lucky Friday pour le premier

trimestre 2018, car la production a été limitée en raison de

la grève. Les résultats ne sont donc pas comparables à ceux des

périodes précédentes et ne sont pas indicatifs des futurs résultats

d’exploitation en pleine production.

(5) Le coût de maintien opérationnel total (CMOT), déduction

faite des crédits liés aux sous-produits, est une mesure non

conforme aux PCGR dont le rapprochement avec le coût des ventes et

autres coûts de production directs et l’amortissement pour

dépréciation et épuisement, la mesure conforme aux PCGR dont la

correspondance est la plus proche, est présenté à la fin du présent

communiqué. Le CMOT, déduction faite des crédits liés aux

sous-produits, comprend le coût des ventes et autres coûts de

production directs, les frais de réhabilitation et d’exploration et

les réinvestissements de maintien aux sites miniers. Le calcul

du CMOT, déduction faite des crédits liés aux sous-produits,

comprend également une déduction de l’amortissement pour

dépréciation et épuisement. Le CMOT, déduction faite des crédits

liés aux sous-produits, par once d’argent n’est pas présenté pour

Lucky Friday pour le premier trimestre 2018, car la production

a été limitée en raison de la grève. Les résultats ne sont donc pas

comparables à ceux des périodes précédentes et ne sont pas

indicatifs des résultats d’exploitation en pleine production à

l’avenir.

Les mesures conformes aux PCGR qui sont utilisées à l’heure

actuelle dans le secteur minier, comme le coût des produits vendus,

ne tiennent pas compte des dépenses engagées pour découvrir de l’or

et de l’argent, aménager les sites et maintenir la production. La

direction est d’avis que le coût de maintien opérationnel total est

une mesure non conforme aux PCGR qui offre des renseignements

supplémentaires à la direction, aux investisseurs et aux analystes,

ce qui les aide à comprendre les éléments économiques de notre

exploitation et de notre rendement et à les comparer à ceux

d’autres producteurs. Cette mesure aide de plus les investisseurs à

mieux définir la totalité des coûts associés à la production. Cette

statistique peut également s’avérer utile pour cibler des occasions

de réaliser des achats ou des investissements, car elle permet de

comparer le rendement financier d’autres mines ayant d’autres

caractéristiques sur les plans de la géologie, de la métallurgie et

de l’exploitation. La société pourrait de plus utiliser cette

mesure pour formuler des objectifs et cibles de rendement dans le

cadre de son programme d’encouragement.

(6) Le coût décaissé par once d’or, déduction faite des crédits

liés aux sous-produits, concerne uniquement la production de la

mine Casa Berardi. L’or produit aux mines Greens Creek et San

Sebastian est déduit des coûts décaissés de la production d’argent

à titre de crédit lié aux sous-produits.

Autres

(7) Nos attentes en matière de production d’argent, d’or, de

plomb et de zinc à Greens Creek, San Sebastian et Casa Berardi pour

2018 ont été converties en utilisant les prix suivants : Au

1225 $/oz, Ag 17,25 $/oz, Zn 1,30 $/lb, Pb 1,00$/lb

Nous suspendons les attentes portant sur Lucky Friday à l’heure

actuelle en raison de la grève qui y a lieu. Il est possible que

les nombres soient arrondis.

Mise en garde pour les investisseurs concernant les énoncés

prospectifs

Le présent communiqué comprend des énoncés prospectifs au sens

où le terme « forward-looking statements » est défini à

l’article 27A de la Securities Act of 1933 et ses

modifications successives, et à l’article 21E de la Securities

Exchange Act of 1934 et ses modifications successives, qui sont

assujettis aux règles d’exonération établies par ces lois et

d’autres lois applicables dont les lois canadiennes sur les valeurs

mobilières. Ces énoncés prospectifs peuvent notamment comprendre

les éléments suivants : i) estimations relatives à la

production et aux ventes futures; ii) réalisation de l’acquisition

de Klondex et son incidence sur les activités et les résultats de

Hecla; iii) prévisions concernant l’aménagement, le potentiel de

croissance et d’exploration et le rendement financier des projets

de la société, dont les fosses EMCP de nos installations du Québec

et à San Sebastian; iv) réserves et ressources minérales de la

société; v) capacité d’optimiser les opérations à Casa Berardi; vi)

capacité d’achever la construction de la machine d’extraction

commandée à distance et de l’employer avec succès; vii) impact de

la grève à Lucky Friday sur la production et les flux de

trésorerie; viii) capacité de générer de la valeur grâce aux

innovations introduites dans les mines; ix) impact des prix des

métaux sur les coûts décaissés, déduction faite des crédits liés

aux sous-produits; et x) estimation de la demande future des

fonderies. Les estimations et les prévisions relatives à des

événements ou des résultats futurs sont fondées sur certaines

hypothèses qui pourraient s’avérer erronées. Ces hypothèses

comprennent notamment les suivantes : i) il n’y aura

aucun changement important en ce qui concerne les conditions

géotechniques, métallurgiques et hydrologiques et les autres

conditions matérielles; ii) l’obtention des permis et

l’aménagement, l’exploitation et l’expansion des projets de la

société seront conformes aux prévisions et aux plans d’exploitation

actuels; iii) l’évolution des paysages politique et

réglementaire dans les pays où la société est présente sera

conforme aux prévisions actuelles; iv) le taux de change entre

les dollars canadien et américain se maintiendra plus ou moins aux

niveaux actuels; v) certaines hypothèses de prix concernant

l’or, l’argent, le plomb et le zinc; vi) le prix des

principales fournitures se maintiendra plus ou moins aux niveaux

actuels; vii) l’exactitude de nos estimations actuelles en ce

qui concerne les réserves minérales et les ressources minérales;

viii) les plans d’aménagement et de production de la société

se dérouleront comme prévu, et il ne sera pas nécessaire de les

modifier pour tenir compte de certains risques ou éléments

incertains connus, inconnus ou imprévus. Lorsque la société

présente explicitement ou implicitement une prévision ou une

opinion concernant des événements ou des résultats futurs, elle

exprime cette prévision ou cette opinion en étant convaincue de

bonne foi que cette prévision ou cette opinion est raisonnablement

fondée. Toutefois, ces énoncés sont assujettis à certains risques,

éléments incertains et autres facteurs qui pourraient faire en

sorte que les résultats réels soient notablement différents des

résultats futurs exprimés, projetés ou présumés dans ces énoncés

prospectifs. Ces risques comprennent entre autres la volatilité du

prix de l’or, de l’argent et des autres métaux, les risques

opérationnels, la fluctuation des taux de change, la hausse des

coûts de production et des teneurs du minerai, ou des taux de

récupération différents de ceux prévus dans les plans

d’exploitation, les relations avec la collectivité, la résolution

des litiges et l’issue des projets ou des oppositions, les litiges,

les risques politiques, réglementaires et environnementaux et les

risques en matière de travail, de même que les risques et les

résultats d’exploration, ce qui comprend le risque que les

ressources minérales ne soient pas des réserves minérales, que leur

viabilité économique ne soit pas établie et que les ressources

minérales ne soient pas converties en réserves minérales avec la

poursuite des efforts d’exploration. Pour obtenir une description

plus complète de ces risques et des autres facteurs, consultez les

formulaires 10-K et 10-Q que la société a déposés le

10 mai 2018 et le 15 février 2018, respectivement, auprès

de la Securities and Exchange Commission (SEC) pour

l’exercice 2017. La société ne s’engage pas à diffuser

publiquement des versions mises à jour des énoncés prospectifs, y

compris notamment les perspectives, pour tenir compte des

événements ou des circonstances ultérieurs à la publication du

présent communiqué, ou pour tenir compte de la survenue de tout

événement imprévu, sauf dans la mesure où les lois sur les valeurs

mobilières applicables l’exigent. Les investisseurs ne doivent pas

présumer que l’absence de mise à jour de tout énoncé prospectif

diffusé antérieurement constitue une reconduction de cet énoncé.

Les investisseurs utilisent les énoncés prospectifs à leur propre

risque.

Mise en garde au sujet des réserves et des ressources à

l’intention des investisseurs

Les exigences d’information aux États-Unis en ce qui concerne

les actifs miniers sont régies par la SEC et elles sont décrites

dans le guide no 7 publié par la SEC à l’intention du secteur

des valeurs mobilières, intitulé « Description of Property by

Issuers Engaged or to be Engaged in Significant Mining

Operations » (le guide no 7). Toutefois, la société est

également un « émetteur assujetti » sous le régime des

lois sur les valeurs mobilières canadiennes, et ces lois exigent

que des estimations des ressources et des réserves minérales soient

préparées conformément au Règlement 43-101. Le

Règlement 43-101 exige que toutes les estimations de

ressources et réserves minérales éventuelles soient divulguées

conformément aux exigences de ce règlement. Ces renseignements

canadiens sont inclus afin de satisfaire aux obligations

d’information de la société en vertu de la réglementation de la SEC

relative à la divulgation loyale (Regulation Fair Disclosure), et

afin de faciliter aux investisseurs américains l’accès à

l’information accessible au public au Canada.

Les exigences d’information aux États-Unis en ce qui concerne la

divulgation des actifs miniers en vertu du guide no 7 sont

notablement différentes des exigences du Règlement 43-101 au

Canada. Ce document contient un résumé de certaines estimations de

la société, non seulement les estimations des réserves prouvées et

probables au sens du guide no 7, qui exige la préparation

d’une étude de faisabilité « finale » ou

« présentable à la banque » démontrant la faisabilité

économique de l’extraction et du traitement du minerai selon le

prix moyen historique sur trois ans pour toute analyse des réserves

ou des flux de trésorerie aux fins de la désignation des réserves,

et qui exige que l’analyse environnementale préliminaire ou le

rapport connexe soit déposé auprès des autorités gouvernementales

concernées, mais aussi les estimations des ressources et des

réserves minérales établies conformément aux normes de définition

de l’Institut canadien des mines, de la métallurgie et du pétrole

mentionnées dans le Règlement 43-101. Les termes

« ressources mesurées », « ressources

indiquées » et « ressources inférées » sont des

termes miniers canadiens définis conformément au

Règlement 43-101. Ces termes ne sont pas définis dans le guide

n° 7 et leur utilisation n’est habituellement pas autorisée

dans les rapports et les déclarations d’enregistrement déposés

auprès de la SEC aux États-Unis, à moins qu’une loi étrangère ne

l’exige. Le terme « ressource » n’a pas la même

signification que le terme « réserve ». Selon les

exigences du guide n° 7, le matériel décrit comme des

« ressources indiquées » ou des « ressources

mesurées » serait plutôt désigné par le terme « matériel

minéralisé », et il ne pourrait être présenté que sous forme

de tonnes et de teneurs seulement, et non en onces. La catégorie

des « ressources inférées » n’est pas reconnue par le

guide n° 7. Les investisseurs sont invités à ne pas présumer

que les gisements minéraux de cette catégorie seront nécessairement

convertis en réserves prouvées ou probables. Les

« ressources » comportent un niveau élevé d’incertitude

quant à leur existence et quant à la faisabilité de leur

exploitation sur les plans économique et juridique. On ne peut

présumer que toute partie ou la totalité de ces

« ressources » sera nécessairement reclassée dans une

catégorie supérieure, ou qu’elle sera nécessairement exploitée de

manière rentable. Les investisseurs sont invités à ne pas présumer

que toute partie ou la totalité d’une « ressource »

existe ou peut être exploitée de manière rentable ou conformément à

la loi. Les investisseurs sont plus particulièrement mis en garde

sur le fait que même si ces ressources peuvent être exprimées en

onces d’argent ou d’or, plutôt qu’en tonnes de minerai et en

teneurs d’argent ou d’or estimatives par tonne, cela ne signifie

pas que ces matières donneront nécessairement lieu à du minerai

exploité et transformé en argent ou en or commercialisable.

Personne qualifiée au sens du

Règlement 43-101

Dean McDonald, Ph. D., P. Géo., premier vice-président,

Exploration de Hecla Mining Company, qui agit en qualité de

Personne qualifiée en vertu du Règlement 43-101, a supervisé la

préparation des informations scientifiques et techniques relatives

aux projets miniers de Hecla de ce communiqué de presse. Les

renseignements relatifs à la vérification des données, aux relevés

et investigations, au programme d’assurance de la qualité et aux

mesures de contrôle de la qualité, ainsi qu’un résumé des

procédures d’analyse ou d’essai sont présentés dans un rapport

technique préparé pour Hecla et intitulé « Technical Report

for the Greens Creek Mine, Juneau, Alaska, USA » du

28 mars 2013 pour la mine Greens Creek, dans un rapport

technique préparé pour Hecla et intitulé « Technical Report on

the Lucky Friday Mine Shoshone County, Idaho, USA » du

2 avril 2014 pour la mine Lucky Friday, dans un rapport

technique préparé pour Hecla et intitulé « Technical Report on

the Mineral Resource and Mineral Reserve Estimate for the Casa

Berardi Mine, Northwestern Quebec, Canada » du

31 mars 2014 pour la mine Casa Beradi (le « rapport

technique de Casa Berardi »), et dans un rapport technique

préparé pour Hecla et intitulé « Technical Report for the San

Sebastian Ag-Au Property, Durango, Mexico » du

8 septembre 2015. Ces trois rapports techniques

contiennent également une description des principales hypothèses et

méthodes et des principaux paramètres utilisés pour évaluer les

réserves et les ressources minérales, ainsi qu’une analyse générale

expliquant en quoi certains facteurs connus en matière

d’environnement, de permis, de titres ou de commercialisation,

certains aspects juridiques, fiscaux ou sociopolitiques, ou

d’autres facteurs pertinents pourraient avoir une incidence sur les

estimations. Ces rapports techniques sont disponibles dans le

profil de Hecla sur le site de SEDAR à www.sedar.com.

Le programme de forage actuel à Casa Berardi a été réalisé sur

des carottes sciées en deux et comprenait l’ajout d’échantillons de

contrôle et de référence de teneurs variables dans les

24 échantillons de carotte. Les échantillons de référence ont

été fournis essentiellement par Analytical Solutions Ltd et

préparés dans des sacs de 30 grammes. Les échantillons ont été

envoyés à Swastika Laboratories à Swastika, en Ontario, un

laboratoire agréé autorisé, où ils ont été séchés, écrasés et

fendus à des fins d’analyse de l’or. L’analyse de l’or a été

effectuée au moyen d’essais pyrognostiques avec fini AA. Les

teneurs très élevées d’or ont été analysées au moyen d’essais

pyrognostiques avec fini gravimétrique. Les données transmises par

le laboratoire ont été validées au moyen de déclencheurs intégrés

au programme, afin de repérer les essais de contrôle ou de

référence hors limite qui nécessitent de nouvelles analyses. Plus

de 5 % des pulpes et des rejets originaux ont été envoyés pour

subir de nouveaux essais à ALS Chemex, à Val-d’Or, à des fins de

contrôle de la qualité.

Le Dr McDonald a examiné et vérifié les renseignements

concernant les prélèvements de forage, les données collectées de

façon numérique, les levés de forage et les déterminations de la

gravité spécifique concernant la mine Casa Berardi. L’examen

comprenait des programmes d’assurance de la qualité et des mesures

de contrôle de la qualité, notamment des pratiques de test et

d’analyse, des procédures relatives à la chaîne de possession et au

stockage d’échantillons, ainsi qu’une prise et une analyse

indépendantes d’échantillons. Cet examen a permis de conclure que

les renseignements et les procédures étaient conformes aux normes

de l’industrie et pouvaient servir aux fins de l’estimation des

ressources et des réserves minérales, ainsi qu’à l’aménagement

minier.

HECLA MINING COMPANY

État consolidé condensé des résultats

(perte)

(dollars et actions en milliers, sauf

données par action – non audité)

Trimestre terminé le

31 mars 2018 31 mars 2017

Ventes de produits

$ 139 709 $ 142 544

Coût des ventes et autres coûts de production directs

72 869

78 676 Amortissement pour dépréciation et épuisement

28 054

28 952

100 923 107 628 Bénéfice

brut

38 786 34 916 Autres dépenses

d’exploitation : Frais généraux et administratifs

7 735 9

206 Exploration

7 360 4 514 Pré-exploitation

1 005 1

252 Recherche et développement

1 436 683 Autres dépenses

d’exploitation

515 663 Provision pour mines fermées et

questions environnementales

1 262 1 119 Coûts liés à la

suspension des activités à Lucky Friday

5 017 1 581 Coûts

d’acquisition

2 507 27

26 837 19

045 Bénéfice issu des opérations

11 949 15 871

Autre produit financier (dépense) : Gain (perte) sur les

contrats dérivés

4 007 (7 809 ) Intérêts et autres Produits

(dépenses) d’exploitation

(56 ) 325 Perte sur la

vente de placements

— (167 ) Gain non réalisé sur les

placements

310 327 Gain (perte) net sur les opérations de

change

2 592 (2 262 ) Intérêts débiteurs, déduction faite

des montants incorporés

(9 794 ) (8 522 )

(2

941 ) (18 108 ) Bénéfice (perte) avant impôts

9

008 (2 237 ) Économie (provision) d’impôts

(768 )

29 071 Bénéfice net

8 240 26 834 Dividende sur

actions privilégiées

(138 ) (138 ) Bénéfice

attribuable aux actionnaires ordinaires

$ 8 102

$ 26 696 Bénéfice de base par action ordinaire après

dividendes privilégiés

$ 0,02 $ 0,07

Bénéfice dilué par action ordinaire après dividendes privilégiés

$ 0,02 $ 0,07 Nombre moyen pondéré

d’actions ordinaires en circulation – non dilué

399 322

395 370 Nombre moyen pondéré d’actions ordinaires en

circulation – dilué

401 923 398 149

HECLA MINING COMPANY

Bilans consolidés condensés

(dollars et actions en milliers – non

audité)

31 mars 2018 31 décembre

2017

ACTIF Actif à court

terme : Trésorerie et équivalents de trésorerie

$ 212

569 $ 186 107 Placements

34 358 33 758 Comptes clients :

Opérations

19 713 14 805 Autres, net

19 293 17 385

Stocks

62 803 54 555 Autre actif à court terme

17 369

13 715 Total de l’actif à court terme

366 105

320 325 Investissements à long terme

7 652 7 561 Encaisse et

investissements à long terme soumis à des restrictions

1 005

1 032 Immobilisations corporelles et intérêts miniers, nets

2

008 704 2 020 021 Impôts reportés à long terme

671 1 509

Autre actif à long terme

13 954 14 509

Total de l’actif $ 2 398 091 $ 2 364

957

PASSIF

Passif à court terme : Comptes

fournisseurs et charges à payer

$ 51 636 $ 46 549

Salaires et avantages connexes à payer

21 420 31 259 Dettes

fiscales

7 273 5 919 Partie à court terme des contrats de

location-acquisition

5 669 5 608 Partie à court terme des

charges comptabilisées pour la remise en état et la fermeture

8

315 6 679 Autre passif à court terme

21 621 16

116 Total du passif à court terme

115 934 112 130

Contrats de location-acquisition

7 094 6 193 Dette à long

terme

533 566 502 229 Charge d’impôts différés à long terme

116 866 121 546 Charges de remise en état et de fermeture à

payer

78 887 79 366 Dette consolidée au titre du régime de

retraite

48 459 46 628 Autre passif à long terme

2

784 12 983

Total du passif 903 590

881 075

FONDS PROPRES Actions

privilégiées

39 39 Actions ordinaires

101 290 100 926

Excédent de capital

1 626 298 1 619 816 Déficit accumulé

(187 092 ) (195 484 ) Cumul des pertes du résultat

étendu

(26 767 ) (23 373 ) Actions autodétenues

(19 267 ) (18 042 )

Total des fonds propres

1 494 501 1 483 882

Total du passif et des

fonds propres $ 2 398 091 $ 2 364 957

Actions ordinaires en circulation

400 302 399 176

HECLA MINING COMPANY

Tableau consolidé résumé des flux de

trésorerie

(dollars en milliers – non audité)

Trimestre terminé le

31 mars 2018

31 mars 2017

ACTIVITÉS D’EXPLOITATION

Bénéfice net

$ 8 240 $ 26 834

Éléments non monétaires inclus dans le bénéfice net :

Amortissement pour dépréciation et

épuisement

29 490 29 590 Perte sur la vente de placements

— 167

Gain non réalisé sur les placements

(310 ) (327 )

Gain sur la cession d’immobilisations corporelles et d’intérêts

miniers

(129 ) (32 ) Provision pour coûts de remise

en état et fermeture

1 323 1 026 Rémunération à base

d’actions

1 127 1 349 Impôts reportés

(438 )

(21 234 ) Amortissement des frais financiers

449 480 Perte

(gain) sur les contrats dérivés

(9 094 ) 7 343 Perte

(gain) sur les opérations de change

(3 399 ) 506

Autres charges non monétaires, net

(36 ) 2 Variation

de l’actif et du passif : Comptes clients

(7 266 ) (8

738 ) Stocks

(6 762 ) (3 358 ) Autre actif à court et

à long terme

(3 171 ) 1 363 Comptes fournisseurs et

charges à payer

13 956 (1 510 ) Salaires et avantages

connexes à payer

(3 927 ) 6 881 Dettes fiscales

218 1 754 Charges comptabilisées pour la remise en état et

la fermeture et autre passif à long terme

(3 888 )

(3 811 )

Trésorerie issue des activités

d’exploitation 16 383 38 285

ACTIVITÉS D’INVESTISSEMENT

Ajouts aux immobilisations corporelles

et intérêts miniers

(17 635 ) (21 658 ) Placements

arrivant à échéance

30 501 3 634 Produit de la cession

d’immobilisations corporelles

151 61 Achat de placements

(31 182 ) (11 113 )

Flux de trésorerie nets

utilisés dans les activités d’investissement (18 165

) (29 076 )

ACTIVITÉS DE FINANCEMENT Actions

rachetées

(1 225 ) (731 ) Dividendes versés aux

actionnaires ordinaires

(998 ) (989 ) Dividendes

versés aux actionnaires privilégiés

(138 ) (138 )

Commissions de montage de prêts

— (91 ) Emprunts sur titres

de créance

31 024 — Remboursement de la dette

— (470

) Remboursements des contrats de location-acquisition

(1 322

) (1 595 )

Flux de trésorerie nets fournis par

(utilisés dans) les activités de financement 27 341

(4 014 ) Incidence des taux de change sur les flux de

trésorerie

876 1 814 Augmentation nette de trésorerie, des

équivalents de trésorerie et des liquidités soumises à des

restrictions et des équivalents de liquidités soumises à des

restrictions

26 435 7 009 Trésorerie, équivalents de

trésorerie et liquidités soumises à des restrictions et équivalents

de trésorerie en début de période

187 139 171

977 Trésorerie, équivalents de trésorerie et liquidités

soumises à des restrictions et équivalents de trésorerie en fin de

période

$ 213 574 $ 178 986

HECLA MINING COMPANY

Données de production

Trimestre terminé le

31 mars 2018

31 mars 2017

MINE GREENS CREEK

Tonnes de minerai broyé

211 430 197 129 Coût

d’extraction par tonne de minerai

$ 68,99 $ 71,41

Coût de traitement par tonne de minerai

$ 32,64 $

33,72 Teneur du minerai broyé – Argent (oz/tonne)

11,71

12,71 Teneur du minerai broyé – Or (oz/tonne)

0,10 0,10

Teneur du minerai broyé – Plomb (%)

2,96 3,06 Teneur du

minerai broyé – Zinc (%)

8,05 7,82 Argent produit (oz)

1

913 232 1 929 297 Or produit (oz)

13 118 14 022 Plomb

produit (tonnes)

5 021 4 809 Zinc produit (tonnes)

14

799 13 406 Coûts décaissés par once d’argent, déduction faite

des crédits liés aux sous-produits1

$ (4,99 )

$ 0,65 CMOT par once d’argent, déduction faite des crédits liés aux

sous-produits1

$ 0,59 $ 3,86 Acquisitions

d’immobilisations (en milliers)

$ 9 482

$ 5 234

MINE LUCKY FRIDAY

Tonnes de minerai traitées

9 559 57 069 Coût

d’extraction par tonne de minerai

$ 114,76 $ 104,72

Coût de traitement par tonne de minerai

$ 21,67 $

27,16 Teneur du minerai broyé – Argent (oz/tonne)

11,10

12,39 Teneur du minerai broyé – Plomb (%)

6,92 7,05 Teneur

du minerai broyé – Zinc (%)

4,79 3,99 Argent produit (oz)

99 780 680 782 Plomb produit (tonnes)

606 3 827 Zinc

produit (tonnes)

412 2 131 Coûts décaissés par once

d’argent, déduction faite des crédits liés aux sous-produits1

$ — $ 5,93 CMOT par once d’argent, déduction faite

des crédits liés aux sous-produits1

$ — $ 12,06

Acquisitions d’immobilisations (en milliers)

$

988 $ 3 987

MINE CASA BERARDI

Tonnes de minerai traité – souterrain

191 333 204 957 Tonnes de minerai traité – ciel ouvert

157 216 88 739 Tonnes de minerai traité –

total

348 549 293 696 Tonnes traitées en

surface – minerai et résidus

1 676 434 2 310 235 Coût

d’extraction par tonne de minerai – souterrain

$

108,50 $ 98,14 Coût d’extraction par tonne de minerai –

combiné

$ 76,95 $ 86,58 Coûts d’extraction par tonne

extraite (minerai et résidus) – ciel ouvert

$ 3,62 $

2,61 Coût de traitement par tonne de minerai

$ 15,96

$ 17,26 Teneur du minerai traité – Or (oz/tonne) – souterrain

0,180 0,16 Teneur du minerai traité – Or (oz/tonne) – ciel

ouvert

0,079 0,09 Teneur du minerai traité – Or (oz/tonne) –

combinaison

0,135 0,14 Teneur du minerai broyé – Argent

(oz/tonne)

0,03 0,03 Or produit (oz) – souterrain

29

522 28 650 Or produit (oz) – ciel ouvert

10 655 7

157 Or produit (oz) – total

40 177 35 807

Argent produit (oz)

8 891 8 545 Coût décaissé par

once d’or, déduction faite des crédits liés aux sous-produits1

$ 827 $ 886

CMOT par once d’or, déduction faite des

crédits liés aux sous-produits1

$ 1 086 $ 1 256 Acquisitions d’immobilisations (en

milliers)

$ 9 067 $ 12 411

MINE SAN SEBASTIAN Tonnes

de minerai broyé

34 397 36 663 Coût d’extraction par tonne

de minerai

$ 115,12 $ 38,99 Coût de traitement par

tonne de minerai

$ 67,13 $ 64,15 Teneur du minerai

broyé – Argent (oz/tonne)

16,10 21,78 Teneur du minerai

broyé – Or (oz/tonne)

0,142 0,183 Argent produit (oz)

512

192 750 803 Or produit (oz)

4 513 6 284

Coûts décaissés par once d’argent,

déduction faite des crédits liés aux sous-produits1

$ 2,81 $ (3,27 ) CMOT par once d’argent, déduction

faite des crédits liés aux sous-produits1

$ 8,37 $

0,43 Acquisitions d’immobilisations (en milliers)

$

430 $ 1 707 (1) Le coût décaissé par once,

déduction faite des crédits liés aux sous-produits et le CMOT par

once, déduction faite des crédits liés aux sous-produits

représentent une mesure non conforme aux PCGR aux États-Unis. Le

rapprochement du coût décaissé, déduction faite des crédits liés

aux sous-produits, et du CMOT, déduction faite des crédits liés aux

sous-produits, avec le coût des ventes et autres coûts de

production directs et l’amortissement pour dépréciation et

épuisement (mesures PCGR) est présenté dans la section sur le

rapprochement des coûts décaissés totaux par once de ce communiqué.

L’or, le plomb et le zinc produits ont été traités en tant que

crédits liés aux sous-produits pour calculer les coûts par once

d’argent. Le principal métal produit à la mine Casa Berardi étant

l’or, le crédit lié aux sous-produits concerne la valeur de la

production d’argent.

Rapprochement du coût des ventes et autres coûts de

production directs et de l’amortissement pour dépréciation et

épuisement (mesures conformes aux PCGR) au coût décaissé, avant

déduction des crédits liés aux sous-produits, au coût décaissé,

déduction faite des crédits liés aux sous-produits, au coût de

maintien opérationnel total, avant déduction des crédits liés aux

sous-produits et au coût de maintien total, déduction faite des

crédits liés aux sous-produits (mesures non conformes aux

PCGR).

Les tableaux ci-dessous présentent des rapprochements entre les

mesures conformes aux PCGR qui sont les plus similaires au coût des

ventes et autres coûts de production directs et amortissement pour

dépréciation et épuisement et les mesures non conformes aux PCGR

que sont le coût décaissé, avant déduction des crédits liés aux

sous-produits, le coût décaissé, déduction faite des crédits liés

aux sous-produits, le CMOT, avant déduction des crédits liés aux

sous-produits et le CMOT, déduction faite des crédits liés aux

sous-produits pour nos activités à Greens Creek, Lucky Friday, San

Sebastian et Casa Berardi durant les trimestres ayant pris fin les

31 mars 2018 et 2017.

Le coût décaissé par once, déduction faite des crédits liés aux

sous-produits est une statistique d’exploitation importante que

nous utilisons pour mesurer le rendement opérationnel de chacune de

nos mines. Le CMOT par once, déduction faite des crédits liés aux

sous-produits est une statistique d’exploitation importante que

nous utilisons à titre de mesure des flux de trésorerie nets de nos

mines, déduction faite des coûts associés à l’exploration, à la

pré-exploitation, à la réhabilitation et au réinvestissement de

maintien. Les mesures conformes aux PCGR qui sont utilisées à

l’heure actuelle dans le secteur minier, comme le coût des produits

vendus, ne tiennent pas compte des dépenses engagées pour découvrir

de l’or et de l’argent, aménager les sites et maintenir la

production. Le coût décaissé par once, déduction faite des crédits

liés aux sous-produits et le CMOT par once, déduction faite des

crédits liés aux sous-produits, nous permettent de comparer le

rendement de nos mines à celui des mines de nos concurrents.

Puisque la société extrait principalement de l’argent, nous

employons également cette statistique de façon globale en combinant

les mines Greens Creek, Lucky Friday et San Sebastian en vue de

comparer le rendement d’Hecla à celui des autres sociétés

principalement argentifères. En ce qui a trait à Casa Berardi, nous

employons les coûts décaissés par once d’or, déduction faite des

crédits liés aux sous-produits et le CMOT par once d’or, déduction

faite des crédits liés aux sous-produits pour comparer le rendement

de la mine à celui des autres mines d’or. Ces statistiques peuvent

également s’avérer utiles pour cibler des occasions de réaliser des

achats ou des investissements, car elles permettent de comparer le

rendement financier d’autres mines ayant d’autres caractéristiques

sur les plans de la géologie, de la métallurgie et de

l’exploitation.

Le coût décaissé, avant déduction des crédits liés aux

sous-produits et le CMOT, avant déduction des crédits liés aux

sous-produits comprennent tous les coûts d’exploitation décaissés

directs et indirects se rapportant directement aux activités

matérielles de production de métaux, incluant l’extraction, le

traitement et les autres coûts de transformation, les frais

d’affinage et de commercialisation par des tiers, les frais

généraux et administratifs sur place, les redevances et les taxes

sur la production minière. Le CMOT, avant déduction des crédits

liés aux sous-produits pour chacune des mines comprend également

les coûts d’exploration sur le site et de réhabilitation et les

réinvestissements de maintien. Le CMOT, déduction faite des crédits

liés aux sous-produits, comprend également, pour nos mines d’argent

analysées de façon consolidée, les coûts organiques pour la

totalité des frais d’administration, de réhabilitation,

d’exploration et de pré-exploitation. Les crédits liés aux

sous-produits comprennent les recettes tirées de tous les métaux,

exception faite du métal primaire produit par chacune des mines.

Comme l’indiquent les tableaux ci-dessous, les crédits liés aux

sous-produits sont un élément essentiel de la structure des coûts

de nos mines d’argent, ce qui distingue nos opérations d’extraction

d’argent en raison de la nature polymétallique de leurs gisements.

Le coût décaissé par once, déduction faite des crédits liés aux

sous-produits et le CMOT par once, déduction faite des crédits liés

aux sous-produits offrent à la direction et aux investisseurs,

après une détermination du prix moyen, une indication des flux de

trésorerie d’exploitation tirés de la production. Nous utilisons

également ces mesures pour le suivi comparatif du rendement des

opérations minières de période en période du point de vue des flux

de trésorerie. Le coût décaissé par once, déduction faite des

crédits liés aux sous-produits est une mesure créée par des

sociétés d’exploitation de métaux précieux (dont le Silver

Institute) à titre de norme commune à des fins de comparaison. Nous

ne pouvons toutefois pas garantir que notre façon de déclarer ces

mesures non conformes aux PCGR est la même que celle des autres

sociétés minières.

La section Casa Berardi ci-dessous communique le coût décaissé

par once d’or, déduction faite des crédits liés aux sous-produits

et le CMOT par once d’or, déduction faite des crédits liés aux

sous-produits, l’or constituant sa production primaire. Les crédits

liés aux sous-produits comprennent donc les produits de

l’extraction d’argent, qui est considéré comme un sous-produit à

Casa Berardi. Seuls les coûts et les onces produites associés aux

mines produisant le même métal primaire sont combinés pour

représenter le coût décaissé par once, déduction faite des crédits

liés aux sous-produits et le CMOT par once, déduction faite des

crédits liés aux sous-produits. L’or produit à notre mine Casa

Berardi ne fait donc pas partie des crédits liés aux sous-produits

figurant dans le calcul du coût décaissé par once d’argent,

déduction faite des crédits liés aux sous-produits et du CMOT par

once d’argent, déduction faite des crédits liés aux sous-produits

totaux pour nos propriétés argentifères que sont Greens Creek,

Lucky Friday et San Sebastian.

En milliers (sauf les montants par once) Trimestre terminé

le 31 mars 2018

GreensCreek

LuckyFriday2

SanSebastian

Siège social3

Totalpourl’argent

CasaBerardi(or)

Total Coût des ventes et autres coûts de production directs

et amortissement pour dépréciation et épuisement $ 41 861 $ 4 100 $

5 775 $ 51 736 $ 49 187 $ 100 923 Amortissement pour dépréciation

et épuisement (10 639 ) (621 ) (684 ) (11 944 ) (16 110 ) (28 054 )

Coûts de traitement 11 388 572 204 12 164 535 12 699 Variation des

stocks de produits 5 154 (1 022 ) 2 638 6 770 (101 ) 6 669 Remise

en état et autres coûts (912 ) (45 ) (494 ) (1 451 ) (142 ) (1 593

) Exclusion des coûts reliés à Lucky Friday — (2 984 ) —

(2 984 ) — (2 984 ) Coût décaissé, avant déduction

des crédits liés aux sous-produits1 46 852 — 7 439 54 291 33 369 87

660 Remise en état et autres coûts 849 — 106 955 143 1 098

Exploration 360 — 2 312 444 3 116 1 190 4 306 Réinvestissements de

maintien 9 482 — 430 117 10 029 9 067 19 096 Frais généraux et

administratifs 7 735 7 735 7 735

CMOT, avant déduction des crédits liés aux sous-produits1 57

543 — 10 287 76 126 43 769 119 895 Crédits liés aux sous-produits :

Zinc (32 142 ) — (32 142 ) (32 142 ) Or (15 292 ) — (5 998 ) (21

290 ) (21 290 ) Plomb (8 974 ) — (8 974 ) (8 974 ) Argent

(148 ) (148 ) Total des crédits liés aux

sous-produits (56 408 ) — (5 998 ) (62 406 ) (148 ) (62 554

) Coûts décaissés, déduction faite des crédits liés aux

sous-produits $ (9 556 ) $ — $ 1 441 $ (8 115 ) $ 33

221 $ 25 106 CMOT, déduction faite des crédits liés

aux sous-produits $ 1 135 $ — $ 4 289 $ 13 720

$ 43 621 $ 57 341 Divisé par les onces

produites 1 913 — 512 2 425 40 Coûts décaissés par once, avant

déduction des crédits liés aux sous-produits $ 24,49 $ — $ 14,52 $

22,38 $ 831 Crédits liés aux sous-produits par once (29,48 ) —

(11,71 ) (25,73 ) (4 ) Coûts décaissés par once, déduction

faite des crédits liés aux sous-produits $ (4,99 ) $ — $

2,81 $ (3,35 ) $ 827 CMOT par once, avant déduction

des crédits liés aux sous-produits $ 30,07 $ — $ 20,08 $ 31,39 $ 1

090 Crédits liés aux sous-produits par once (29,48 ) —

(11,71 ) (25,73 ) (4 ) CMOT par once, déduction faite des crédits

liés aux sous-produits $ 0,59 $ — $ 8,37 $

5,66 $ 1 086 En milliers (sauf les

montants par once) Trimestre terminé le 31 mars 2017

GreensCreek

LuckyFriday2

SanSebastian

Siège social3

Totalpourl’argent

CasaBerardi(or)

Total Coût des ventes et autres coûts de production directs

et amortissement pour dépréciation et épuisement $ 43 996 $ 14 543

$ 6 623 $ 65 162 $ 42 466 $ 107 628 Amortissement pour dépréciation

et épuisement (13 332 ) (2 433 ) (673 ) (16 438 ) (12 514 ) (28 952

) Coûts de traitement 14 131 3 817 225 18 173 571 18 744 Variation

des stocks de produits 3 265 (149 ) (380 ) 2 736 1 381 4 117 Remise

en état et autres coûts (386 ) (182 ) (590 ) (1 158 ) (17 ) (1 175

) Coût décaissé, avant déduction des crédits liés aux

sous-produits1 47 674 15 596 5 205 68 475 31 887 100 362 Remise en

état et autres coûts 666 179 117 962 17 979 Exploration 278 1 1 532

378 2 189 797 2 986 Réinvestissements de maintien 5 234 3 990 1 132

5 10 361 12 411 22 772 Frais généraux et administratifs

9 206 9 206 9 206 CMOT, avant

déduction des crédits liés aux sous-produits1 53 852 19 766 7 986

91 193 45 112 136 305 Crédits liés aux sous-produits : Zinc (23 779

) (4 060 ) (27 839 ) (27 839 ) Or (14 852 ) (7 657 ) (22 509 ) (22

509 ) Plomb (7 782 ) (7 496 ) (15 278 ) (15 278 ) Argent

(147 ) (147 ) Total des crédits liés aux

sous-produits (46 413 ) (11 556 ) (7 657 ) (65 626 ) (147 ) (65 773

) Coûts décaissés, déduction faite des crédits liés aux

sous-produits $ 1 261 $ 4 040 $ (2 452 ) $ 2 849

$ 31 740 $ 34 589 CMOT, déduction faite des

crédits liés aux sous-produits $ 7 439 $ 8 210 $ 329

$ 25 567 $ 44 965 $ 70 532 Divisé par

les onces produites 1 929 681 751 3 361 36 Coûts décaissés par

once, avant déduction des crédits liés aux sous-produits $ 24,71 $

22,90 $ 6,93 $ 20,37 $ 890 Crédits liés aux sous-produits par once

(24,06 ) (16,97 ) (10,20 ) (19,53 ) (4 ) Coûts décaissés par once,

déduction faite des crédits liés aux sous-produits $ 0,65 $

5,93 $ (3,27 ) $ 0,84 $ 886 CMOT par once,

avant déduction des crédits liés aux sous-produits $ 27,92 $ 29,03

$ 10,63 $ 27,13 $ 1 260 Crédits liés aux sous-produits par once

(24,06 ) (16,97 ) (10,20 ) (19,53 ) (4 ) CMOT par once, déduction

faite des crédits liés aux sous-produits $ 3,86 $ 12,06

$ 0,43 $ 7,60 $ 1 256 (1)

Comprend tous les coûts d’exploitation directs et indirects liés

directement aux activités physiques de production de métaux, y

compris l’extraction, le traitement, et autres coûts d’usine,

dépenses de raffinage tiers et de marketing, coûts généraux et

administratifs sur le site, redevances et taxes de production

minière, déduction faite des Produits d’exploitation de

sous-produits générés de tous les métaux autres que le métal

primaire produit par chacune des mines. Le CMOT, avant déduction

des crédits liés aux sous-produits comprend également les coûts

d’exploration sur le site et de réhabilitation et les

réinvestissements de maintien. (2) Les employés syndiqués de

la mine Lucky Friday sont en grève depuis le 13 mars 2017, et la

production à Lucky Friday a été réduite depuis ce moment. Par

conséquent, pour le premier trimestre 2018, le coût décaissé, avant

la déduction des crédits liés aux sous-produits, le coût décaissé,

déduction faite des crédits liés aux sous-produits, le CMOT, avant

la déduction des crédits liés aux sous-produits, et le CMOT,

déduction faite des crédits liés aux sous-produits, ne sont pas

présentés pour Lucky Friday, et les coûts liés à la production

limitée à Lucky Friday sont exclus du calcul du coût décaissé,

avant la déduction des crédits liés aux sous-produits, du coût

décaissé, déduction faite des crédits liés aux sous-produits, du

CMOT, avant la déduction des crédits liés aux sous-produits, et du

CMOT, déduction faite des crédits liés aux sous-produits, pour nos

exploitations argentifères. (3) Le CMOT, avant déduction des

crédits liés aux sous-produits, comprend également, pour nos mines

d’argent analysées de façon consolidée, les coûts organiques pour

la totalité des frais d’administration et d’exploration et les

réinvestissements de maintien.

Rapprochement du bénéfice net attribuable aux actionnaires

ordinaires, une mesure conforme aux PCGR, et du bénéfice net

rajusté attribuable aux actionnaires ordinaires, une mesure non

conforme aux PCGR

Dans le présent communiqué, il est fait mention du bénéfice net

rajusté attribuable aux actionnaires ordinaires et du bénéfice net

rajusté par action, des mesures non conformes aux PCGR, mais qui

sont des indicateurs de notre rendement. Ces mesures excluent

certaines incidences qui selon nous, en raison de leur nature, ne

reflètent pas fidèlement notre rendement sous-jacent. La direction

pense que le bénéfice net rajusté par action ordinaire permet aux

investisseurs de mieux évaluer notre rendement opérationnel

sous-jacent.

En milliers de dollars (sauf les montants par action)

Trimestre terminé le 31 mars

2018 2017 Bénéfice net

attribuable aux actionnaires ordinaires (PCGR)

$ 8

102 $ 26 696 Rajustements : (Perte) gain sur les

contrats d’instruments dérivés

(4 007 ) 7 809 Coûts

liés à la suspension de Lucky Friday

5 017 1 581 Pertes

(gains) sur les prix provisoires

65 (627 ) Perte (gain)

nette sur les opérations de change

(2 592 ) 2 262

Coûts d’acquisition

2 507 27 Rajustements fiscaux reportés

ponctuels — (17 486 ) Bénéfice net ajusté attribuable aux

actionnaires ordinaires

$ 9 092 $ 20 262

Nombre moyen pondéré d’actions – avant dilution

399

322 395 370 Nombre moyen pondéré d’actions – dilué

401

923 398 149 Bénéfice net rajusté dilué et non dilué par action

ordinaire

$ 0,02 $ 0,05

Rapprochement du bénéfice (perte) net et du ratio dette/BAIIA

rajusté (mesures conformes aux PCGR) et de la dette nette (mesure

non conforme aux PCGR)

Le présent communiqué fait référence à des mesures non conformes

aux PCGR : le bénéfice rajusté avant les intérêts, les taxes,

la dépréciation et l’amortissement (« BAIIA rajusté »)

qui mesure notre rendement opérationnel, et le ratio dette

nette/BAIIA rajusté des 12 derniers mois (« BAIIA rajusté

DDM »), que sert à évaluer notre capacité d’assurer le service

de notre dette. Le BAIIA rajusté se définit comme le bénéfice

(perte) net avant les postes suivants : intérêts débiteurs,

provision pour impôts, dépréciation, amortissement pour épuisement

et dépenses d’amortissement, dépenses d’exploration, dépenses de

pré-exploitation, coûts d’acquisition, gains et pertes sur les

opérations de change, gains et pertes sur les contrats dérivés,

coûts liés à la suspension des activités à Lucky Friday, coûts

d’acquisition, gains et pertes sur les prix provisoires,

rémunération à base d’actions, gains non réalisés sur les

placements, provisions pour mines fermées et intérêts et autres

produits d’exploitation (dépenses). On calcule la dette nette en

prenant la dette totale, qui est composée des soldes de passif de

nos billets de premier rang, de nos billets, de nos contrats de

location-acquisition et des autres effets à payer et en en

déduisant le total de notre trésorerie et équivalents de trésorerie

et nos investissements à court terme. La direction est d’avis que

lorsqu’ils sont présentés en compagnie de mesures conformes aux

PCGR semblables, le BAIIA rajusté et le ratio dette nette/BAIIA

rajusté DDM sont utiles aux investisseurs pour évaluer notre

rendement opérationnel et notre capacité d’assurer le service de

notre dette. Le tableau suivant rapproche le bénéfice (perte) net

avec le rapport dette nette/BAIIA rajusté et la dette

nette :

En milliers de dollars Trimestre terminé le 31

mars Exercice terminé le 31 mars

2018

2017

2018 2017 Bénéfice (perte) net

$ 8 240 $ 26 834

$ (42 113

) $ 96 999 Plus : Frais d’intérêt

9 794 8 522

39 284 24 607 Plus : Impôts sur les bénéfices

768 (29

071 )

49 718 (3 297 ) Plus : Amortissement pour dépréciation

et épuisement

28 054 28 952

115 164 119 203 Plus :

Dépenses d’exploration

7 360 4 514

26 356 16 284 Plus

: Dépenses de pré-exploitation

1 005 1 252

5 201 3

985 Plus : Coûts d’acquisition

2 507 27

2 505 2 722

Plus/(moins) : Perte (gain) sur les opérations de change

(2

592 ) 2 262

5 446 (3 015 ) Plus/(moins) : Perte

(gain) sur les contrats d’instruments dérivés

(4 007

) 7 809

9 434 3 386 Plus : Coûts liés à la suspension

de Lucky Friday

5 017 1 581

24 737 1 581 Plus/(moins)

: Pertes (gains) sur les prix provisoires

65 (627 )

(50 ) 797 Plus : Rémunération à base d’actions

1

090 1 349

6 072 6 109 Plus : Provision pour mines

fermées et questions environnementales

1 323 1 026

4

805 5 839 Plus/(moins) : Perte (gain) non réalisée sur les

placements

(310 ) (327 )

264 (861 )

Plus/(moins) : Autres

56 (158 )

(1 312

) (1 576 ) BAIIA rajusté

$ 58 370 $ 53

945

$ 245 511 $ 272 763 Total

des dettes

$ 546 329 $ 513 027 Moins : Trésorerie,

équivalents de trésorerie et investissements à court terme

$

(246 927 ) $ (213 291 ) Dette nette

$ 299

402 $ 299 736 Dette nette/BAIIA rajusté DDM (non

conforme aux PCGR)

1,2 1,1

Consultez la

version source sur businesswire.com : https://www.businesswire.com/news/home/20180531006517/fr/

Hecla Mining CompanyMike Westerlund, 1 800 HECLA91

(1 800 432-5291)Vice-président des Relations avec les

investisseursCourriel : hmc-info@hecla-mining.comSite Web :

www.hecla-mining.com/

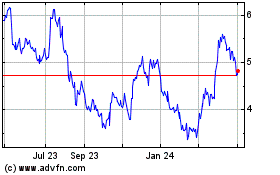

Hecla Mining (NYSE:HL)

Historical Stock Chart

From Mar 2024 to Apr 2024

Hecla Mining (NYSE:HL)

Historical Stock Chart

From Apr 2023 to Apr 2024