- Le prix de la transaction représente

pour Formula One une valeur d'entreprise de

8,0 milliards USD

- Chase Carey nommé

président ; Bernie Ecclestone conserve son poste de

directeur général

- Vente initiale d'une participation

minoritaire de 18,7 % dans Formula One, avec la vente des

100 % sujette à la satisfaction de conditions

Liberty Media Corporation (« Liberty Media »)

(Nasdaq : LSXMA, LSXMB, LSXMK, BATRA, BATRK, LMCA, LMCK) et

CVC Capital Partners (« CVC ») ont annoncé aujourd'hui

que Liberty Media a accepté de racheter Formula One, l'emblématique

entreprise mondiale de sport automobile, à un consortium de

vendeurs dirigé par CVC.

Liberty Media possède des intérêts dans un large éventail

d'entreprises de médias, de communications et de divertissement.

Ces intérêts sont attribués à trois groupes d'actions

reflets : le groupe Liberty SiriusXM, le groupe Liberty Braves

et le groupe Liberty Media.

La contrepartie est constituée d'argent comptant et d'actions

nouvellement émises dans les actions reflets du groupe Liberty

Media (LMCK) ainsi que d'un titre de créance échangeable en actions

de LMCK. Le prix de la transaction représente pour Formula One une

valeur d'entreprise de 8,0 milliards USD et une valeur nette

réelle de 4,4 milliards USD(1).

L'acquisition se fera à travers le rachat par Liberty Media

de 100 % des actions de Delta Topco, société mère de

Formula One (Delta Topco ci-après désignée sous le nom de

« Formula One »)(2). L'acquisition est sujette à la

satisfaction de certaines conditions et est décrite plus en détails

ci-dessous.

Parallèlement à la signature de l'accord pour effectuer

l'acquisition, Liberty Media a racheté une participation

minoritaire de 18,7 % dans Formula One

pour 746 millions USD, entièrement financée en

liquide (ce qui revient à 821 millions USD en

contrepartie, moins une réduction de 75 millions USD

qui seront remboursés par Liberty Media aux actionnaires vendeurs

dès la finalisation de l'acquisition). CVC Funds continuera d'être

l'actionnaire majoritaire de Formula One jusqu'à la

finalisation.

Après la finalisation du rachat, Liberty Media sera propriétaire

de Formula One, qui sera attribué au groupe Liberty Media, lui-même

renommé groupe Formula One. Le consortium de vendeurs dirigé par

CVC détiendra environ 65 %(1)(3) des capitaux propres du

groupe Formula One et aura une représentation au sein du conseil

chez Formula One, afin d'aider Liberty Media à poursuivre le

développement du plein potentiel de ce sport. De plus, un

représentant de CVC rejoindra le conseil d'administration de

Liberty Media.

Chase Carey a été nommé par Delta Topco et sera le nouveau

président de Formula One, succédant à Peter Brabeck-Letmathe, qui

conservera sa place au sein du conseil de Formula One en tant que

directeur non exécutif. Bernie Ecclestone conservera son poste de

directeur général de Formula One.

Greg Maffei, président-directeur général de Liberty Media a

déclaré : « Nous sommes excités à l'idée de faire partie

de Formula One. Nous sommes convaincus que notre vision à long

terme et notre expertise en actifs médiatiques et sportifs, vont

nous permettre d'être de bons régisseurs de Formula One au profit

des fans, des équipes et de nos actionnaires. Nous avons hâte de

travailler en étroite collaboration avec Chase Carey et Bernie

Ecclestone, afin de mener à bien la prochaine étape de croissance

pour ce sport mondial extrêmement populaire ».

Chase Carey, président de Formula One a affirmé : « Je

me réjouis de prendre le poste de président de Formula One et

d'avoir l'opportunité de travailler avec Bernie Ecclestone, CVC et

l'équipe Liberty Media. J'admire énormément Formula One en tant que

franchise mondiale unique de divertissement sportif qui attire des

centaines de millions de fans chaque saison en provenance des

quatre coins du monde. J'y vois une opportunité en or d'aider

Formula One à continuer à se développer et à prospérer au profit

aussi bien du sport, des fans, des équipes, que des

investisseurs ».

Bernie Ecclestone, directeur général de Formula One a

déclaré : « Je tiens à souhaiter la bienvenue à Liberty

Media et à Chase Carey chez Formula One et ai hâte de travailler

avec eux ».

Donald Mackenzie, co-président de CVC a commenté :

« Nous sommes ravis que Chase Carey rejoigne Formula One en

tant que nouveau président et qu'il travaille en collaboration avec

Bernie Ecclestone. Chase a une expérience du sport, des médias et

du divertissement qu'il connaît comme personne, nous sommes donc

très heureux de pouvoir compter sur ces services. Bernie a été pour

nous un formidable directeur général pendant ces 10 dernières

années. Nous avons remporté de nombreux succès et relevé plus d'un

défi, mais nous n'avons jamais eu le temps de nous ennuyer et nous

sommes beaucoup amusés. Les compétences combinées de Chase et de

Bernie augurent de nouveaux succès et nous leur souhaitons bonne

continuation. Nous tenons à remercier Peter Brabeck-Letmathe pour

son excellente contribution au cours de son mandat en tant que

président. Ses qualités de dirigeant ont été grandement appréciées

au sein de la société et nous sommes heureux qu'il conserve sa

position au sein du conseil en tant que directeur non

exécutif ».

Lors du rachat, les actionnaires vendeurs recevront un mélange

de la contrepartie comprenant : 1,1 milliard USD

comptant, 138 millions d'actions nouvellement émises de LMCK

et un titre de créance échangeable de 351 millions USD

qui seront émis par Formula One et échangeables en actions de LMCK.

Le financement de la fraction au comptant de l'acquisition devrait

provenir de liquidités disponibles chez le groupe Liberty Media.

Les actions LMCK nouvellement émises seront sujettes à des accords

de coordination et de blocage des marchés.

Les équipes auront la possibilité de participer à

l'investissement dans Formula One, selon des conditions détaillées

qui seront convenues en temps utile. Certaines équipes ont déjà

exprimé leur désir d'investir une fois l'acquisition finalisée.

L'intérêt dans Formula One déjà acquis par Liberty Media et

l'intérêt restant à acquérir dès la clôture de l'acquisition, ainsi

que les 4,1 milliards USD de dette existante de Formula

One (qui sera sans recours pour Liberty Media) et

les 0,7 milliard USD en liquidités Formula One, est

en train d'être attribué aux actions reflets du groupe Liberty

Media.

Dès la finalisation du rachat, le groupe Liberty Media sera

rebaptisé en groupe Formula One et les symboles boursiers pour les

actions reflets des séries A, B et C du groupe Liberty Media

passeront respectivement de LMC (A/B/K) à FWON (A/B/K). Formula One

conservera son siège de Londres.

La finalisation du rachat est soumise à certaines conditions,

notamment la réception de : (i) certaines autorisations et

approbations de la part des autorités compétentes en matière de

lois antitrust et de lois sur la concurrence dans plusieurs pays,

(ii) certains consentements et certaines approbations de tierces

parties, notamment ceux de la Fédération Internationale de

l’Automobile, organe directeur de Formula One et (iii)

l'approbation par les actionnaires de Liberty Media de l'émission

d'actions LMCK en relation avec le rachat et le changement de nom

du groupe Liberty Media en groupe Formula One ; le rachat

devrait être conclu d'ici le premier trimestre 2017. Des

informations supplémentaires concernant l'acquisition et Formula

One seront incluses dans une déclaration de procuration qui sera

déposée par Liberty Media auprès de la Commission des valeurs

mobilières des États-Unis, en relation avec les questions sujettes

au vote des actionnaires de Liberty Media décrites plus haut.

Le président-directeur général de Liberty Media, Greg Maffei

et le président de Formula One, Chase Carey organiseront une

téléconférence destinée aux investisseurs à 16 h 30

ET / 14 h 30 MT le

mercredi 7 septembre 2016, afin de discuter plus en

détails du rachat. Cet appel est accessible en composant le :

(i) (844) 838-8043 (États-Unis / Canada), (ii) (678) 509-7480

(International) ou le (iii) 0800-028-8438 (Royaume-Uni) au

moins 10 minutes avant l'heure de début de la conférence.

L'appel sera également diffusé en direct sur Internet et archivé

sur le site Web de Liberty Media. Les documents de présentation qui

seront utilisés lors de la téléconférence destinée aux

investisseurs ont été publiés sur le site Web de Liberty Media.

Pour accéder à la webémission et aux documents de présentation

connexes, rendez-vous sur la page

http://www.libertymedia.com/events. Une archive de la

webémission sera également disponible sur le site Web de Liberty

Media pendant un an, après le dépôt des dossiers appropriés auprès

de la SEC. Des images pertinentes à l'usage des médias seront

publiées sur le sites Web de Liberty Media dans la section

« What’s New » (Nouveautés) de la page d'accueil Liberty

Media.

Morgan Stanley intervient à titre de conseiller financier

exclusif et Baker Botts LLP à titre de conseiller juridique de

Liberty Media. Goldman Sachs intervient à titre de conseiller

financier exclusif et Freshfields Bruckhaus Deringer and Weil,

Gotshal & Manges à titre de conseillers juridiques de Delta

Topco.

Déclarations prévisionnelles

Ce communiqué de presse comprend certaines déclarations

prévisionnelles au sens de la loi Private Securities Litigation

Reform de 1995, notamment des déclarations concernant le

rachat proposé de Formula One, les bénéfices attendus de la

transaction, d'autres investissements tiers potentiels dans Formula

One, le changement de nom du groupe Liberty Media et le changement

des symboles boursiers qui en découle, ainsi que d'autres questions

qui ne sont pas des faits historiques. Ces déclarations

prévisionnelles comprennent de nombreux risques et incertitudes

susceptibles de faire différer sensiblement les résultats réels de

ceux exprimés ou impliqués par de telles déclarations, notamment

mais sans s'y limiter, la satisfaction de conditions pour le rachat

proposé de Formula One. Ces déclarations prévisionnelles ne valent

qu'à la date de ce communiqué de presse et Liberty Media rejette

expressément toute obligation ou engagement concernant la

dissémination de mises à jour ou de révisions de toute déclaration

prévisionnelle quelle qu’elle soit figurant dans ce document, afin

qu’elle reflète un changement quelconque au niveau des attentes de

Liberty Media à cet égard ou un changement quelconque au niveau des

événements, des situations ou des circonstances sur lesquelles

reposent ces déclarations. Veuillez consulter les documents publics

de Liberty Media, notamment son rapport annuel le plus récent sur

déposé sur formulaire 10-K et ses rapports trimestriels

déposés sur formulaire 10-Q, afin de connaître les risques et

incertitudes liés à l'activité de Liberty Media et susceptibles

d'affecter les déclarations faites dans ce communiqué de

presse.

Informations supplémentaires

Rien dans ce communiqué de presse ne saurait constituer une

sollicitation d'achat ou une offre de vente d'actions de

série C de Liberty Media des actions ordinaires Liberty Media

ou de toute autre série de ses actions ordinaires. Il est vivement

conseillé aux actionnaires et autres investisseurs Liberty Media de

lire la déclaration de procuration qui sera déposée auprès de la

SEC, car elle contiendra des informations importantes concernant le

rachat proposé de Formula One. Des copies des dossiers déposés par

Liberty Media auprès de la SEC sont disponibles gratuitement sur le

site Web de la SEC (http://www.sec.gov). Des copies des dossiers

déposés ainsi que des documents incorporés à titre de référence

dans le présent document, seront également disponibles, sans frais,

en adressant une demande à Relations avec les investisseurs, (720)

875-5420.

Participants à la sollicitation

Les directeurs et cadres supérieurs de Liberty Media, ainsi que

d'autres personnes sont susceptibles de participer à la

sollicitation de procurations concernant toutes les propositions en

rapport avec le rachat proposé de Formula One. Les informations

concernant les directeurs et cadres supérieurs de Liberty Media et

d'autres participants à la sollicitation de procuration et une

description de leurs intérêts directs et indirects respectifs, sous

forme de titres ou autrement, seront disponibles dans les documents

de procuration concernant ce qui précède, qui sera déposé auprès de

la SEC.

À propos de Liberty Media

Corporation

Liberty Media Corporation exploite et possède des intérêts dans

un large éventail d'entreprises de médias, de communications et de

divertissement. Ces entreprises sont attribuées à trois groupes

d'actions reflets : le groupe Liberty SiriusXM, le groupe

Liberty Braves et le groupe Liberty Media. Les entreprises et les

actifs attribués au groupe Liberty SiriusXM (Nasdaq : LSXMA,

LSXMB, LSXMK) comprennent notre intérêt pour SiriusXM. Les

entreprises et les actifs attribués au groupe Liberty Braves

(Nasdaq : BATRA, BATRK) comprennent notre filiale Braves

Holdings, LLC. Les entreprises et les actifs attribués au groupe

Liberty Media (Nasdaq : LMCA, LMCK) comprennent toutes les

entreprises et tous les actifs de Liberty Media Corporation autres

que ceux attribués au groupe Liberty SiriusXM et au groupe Liberty

Braves, notamment ses intérêts dans Live Nation Entertainment et

Formula One, ainsi que des placements minoritaires en actions dans

Time Warner Inc. et Viacom.

À propos de CVC Capital

Partners

CVC Capital Partners est l'un des principaux cabinets de conseil

en investissements et en capitaux privés au monde. Fondé

en 1981, CVC possède aujourd'hui un réseau

de 24 bureaux et plus de 400 employés à travers

l'Europe, l'Asie et les États-Unis. À ce jour, CVC a obtenu des

engagements pour plus de 85 milliards USD en fonds de la part

d'une base d'investisseurs variés et fidèles, finalisant plus

de 300 investissements dans un vaste éventail de secteurs

et de pays autour du monde, avec une valeur totale d'achat

d'entreprise supérieure à 250 milliards USD.

Pour plus d'informations concernant CVC, rendez-vous sur le

site : www.cvc.com.

1)

Calculé au moment de l'annonce de la transaction.

2)

Autre qu'un nombre nominal d'actions détenues par certaines équipes

Formula One.

3)

65 % sur la base du nombre d'actions non diluées à la date du

31/7/2016 et en incluant l'impact dilutif du titre de créance

échangeable de 351 millions USD.

Le texte du communiqué issu d’une traduction ne doit d’aucune

manière être considéré comme officiel. La seule version du

communiqué qui fasse foi est celle du communiqué dans sa langue

d’origine. La traduction devra toujours être confrontée au texte

source, qui fera jurisprudence.

Consultez la

version source sur businesswire.com : http://www.businesswire.com/news/home/20160909005723/fr/

Liberty Media CorporationCourtnee Chun,

720-875-5420ouCVC Capital PartnersCarsten Huwendiek, 44(0)

20 7420 4200

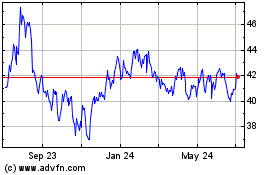

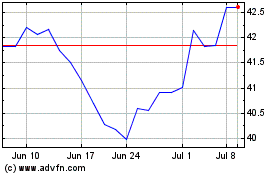

Atlanta Braves (NASDAQ:BATRA)

Historical Stock Chart

From Mar 2024 to Apr 2024

Atlanta Braves (NASDAQ:BATRA)

Historical Stock Chart

From Apr 2023 to Apr 2024