● Retour à la rentabilité

● Croissance continue du chiffre

d’affaires des magasins comparables

● Hausse substantielle du bénéfice

d’exploitation et du bénéfice net

Groupe Birks inc. (la « société » ou « Groupe

Birks ») (NYSE MKT LLC : BGI), qui exploite

46 bijouteries de luxe au Canada, en Floride et en Géorgie, a

présenté le 30 juin 2016 ses résultats financiers pour

l’exercice clos le 26 mars 2016

(« l’exercice 2016 »). Tous les montants sont en

dollars américains.

Monsieur Jean-Christophe Bédos, président et chef de la

direction du Groupe Birks, a déclaré : « Nous sommes

ravis que la société ait augmenté son bénéfice net de

14,0 millions de dollars, transformant la perte nette de

8,6 millions de dollars subie l’an dernier en un bénéfice net

de 5,4 millions de dollars cette année. Nous sommes

particulièrement fiers de constater que les ventes des magasins

comparables ont augmenté de 3 % et ce, dans une conjoncture

très difficile pour le commerce de détail. Outre les mesures de

restructuration prises au cours de l’année précédente, les

principaux facteurs qui ont contribué au succès de la société au

cours de l’exercice 2016 sont notamment nos efforts continus

pour améliorer l’expérience client grâce au nouvel aménagement de

nos magasins ainsi qu’au lancement réussi de nos nouvelles

collections et de nos campagnes de marketing créatives. Nous avons

aussi concentré nos efforts sur des mesures strictes de contrôle

des coûts et sur une gestion rigoureuse de la trésorerie, et nous

avons investi dans la mise en œuvre d’un nouveau système de

planification des ressources de l’entreprise (« système

ERP ») qui, une fois mis en œuvre, aidera la société à offrir

un meilleur service grâce à l’accroissement de l’efficacité et de

la productivité. En outre, toute l’attention que nous avons

accordée au développement de la marque Birks en modernisant les

magasins, en lançant des campagnes de marketing créatives et en

proposant de nouvelles collections de bijoux s’est soldée par une

bonne performance tant au Canada qu’aux États-Unis. Nous croyons

que la société se positionne avantageusement pour faire face à la

conjoncture difficile que connaît le commerce de détail et pour

continuer de dégager de bons résultats dans

l’exercice 2017. »

Aperçu financier de

l’exercice 2016

- Hausse de 3 % des ventes des

magasins comparables (calculées en fonction d’un taux de change

constant) par rapport à l’exercice précédent clos le 28 mars

2015 (« exercice 2015 »).

- Hausse de 4,4 millions de dollars

des ventes nettes par rapport à l’exercice précédent, calculées en

fonction d’un taux de change constant et compte non tenu d’une

diminution de 20,2 millions de dollars des ventes attribuable

à la conversion en dollars américains des ventes de la société au

Canada à un taux de change plus faible du dollar canadien. Les

ventes nettes se sont chiffrées à 285,8 millions de dollars

pour l’exercice 2016, comparativement à 301,6 millions de

dollars pour l’exercice 2015.

- Le bénéfice brut enregistré pour

l’exercice 2016, calculé en fonction d’un taux de change

constant, est comparable à celui de l’exercice précédent si l’on ne

tient pas compte de la diminution de 8,3 millions de dollars

du bénéfice brut attribuable à la conversion en dollars américains

du bénéfice brut tiré des activités au Canada à un taux de change

plus faible du dollar canadien. Le bénéfice brut s’est établi à

109,4 millions de dollars, soit 38,3 % des ventes nettes

de l’exercice 2016, comparativement à 117,8 millions de

dollars, soit 39,1 % des ventes nettes de

l’exercice 2015. La diminution de 80 points de base du

pourcentage de marge brute est attribuable essentiellement à la

combinaison de produits vendus et à l’incidence du taux de

change.

- Les frais de vente et frais généraux et

administratifs ont diminué et sont passés à 91,1 millions de

dollars, soit 31,9 % des ventes nettes, pour

l’exercice 2016, alors qu’ils étaient de 103,7 millions

de dollars, soit 34,4 % des ventes nettes, pour

l’exercice 2015. La diminution s’explique essentiellement par

les gains d’efficience qui découlent du plan de restructuration de

l’exploitation lancé au cours de l’exercice 2015 et par la

conversion en dollars américains, à un taux de change plus faible

du dollar canadien, des frais de vente et frais généraux et

administratifs engagés par la société au Canada.

- Le bénéfice d’exploitation de la

société s’est chiffré à 15,5 millions de dollars pour

l’exercice 2016, soit une hausse de 10,2 millions de dollars

par rapport au bénéfice d’exploitation de 5,3 millions de

dollars réalisé pour l’exercice 2015. La hausse de

10,2 millions de dollars s’explique par un gain de

3,2 millions de dollars réalisé à la vente d’actifs, par une

diminution des charges de restructuration et une diminution des

frais de vente et frais généraux et administratifs.

- La société a comptabilisé un bénéfice

net d’environ 5,4 millions de dollars, soit 0,30 $ par

action, pour l’exercice 2016, comparativement à une perte

d’environ 8,6 millions de dollars, soit 0,48 $ par

action, pour l’exercice 2015. Si l’on exclut l’incidence des

charges de restructuration de 0,8 million de dollars et le

gain de 3,2 millions de dollars réalisé à la vente d’actifs

enregistrés dans l’exercice 2016, le bénéfice net de la

société pour l’exercice 2016 s’établit à 3,0 millions de

dollars, soit 0,17 $ par action, par rapport à une perte de

3,1 millions de dollars, soit 0,17 $ par action, pour

l’exercice 2015, compte non tenu des charges de

restructuration de 2,6 millions de dollars et des frais

d’extinction de la dette de 2,6 millions de dollars.

Résultats de

l’exercice 2016

Les ventes nettes se sont chiffrées à 285,8 millions de

dollars pour l’exercice 2016, comparé à 301,6 millions de

dollars pour l’exercice 2015, soit une baisse de 15,8 millions

de dollars, ou de 5,2 %, par rapport aux ventes nettes de

l’exercice 2015. Les ventes nettes, calculées en fonction d’un

taux de change constant, sont supérieures de 4,4 millions de

dollars à celles de l’exercice précédent si l’on exclut la

diminution de 20,2 millions de dollars des ventes attribuable

à la conversion en dollars américains des ventes de la société au

Canada à un taux de change plus faible du dollar canadien. La

hausse des ventes nettes dans l’exercice 2016, déduction faite

de l’effet de la conversion des devises, est attribuable à la

hausse de 3 % des ventes des magasins comparables ainsi qu’à

l’augmentation de 6,4 millions de dollars des ventes de deux

nouveaux magasins et de deux magasins qui étaient temporairement

fermés aux fins de relocalisation pendant l’exercice 2015.

Cette hausse est atténuée en partie par une baisse de

7,3 millions de dollars des ventes liée à la fermeture, au

cours des deux dernières années, de six magasins non rentables, à

la fermeture temporaire d’un magasin qui a été relocalisé au cours

de l’exercice 2016, ainsi qu’à une baisse de 3,9 millions

de dollars des produits liés à des activités autres que la vente au

détail, principalement attribuable à la disposition de la Division

des ventes aux entreprises au cours de l’exercice 2016.

La hausse de 3 % des ventes des magasins comparables

reflète une augmentation de 6 % des ventes des magasins

comparables au Canada et une hausse de 1 % des ventes des

magasins comparables aux États-Unis malgré une baisse du tourisme

en Floride attribuable à la vigueur du dollar américain. La hausse

des ventes des magasins comparables dans les deux pays découle

essentiellement de l’augmentation du montant moyen par vente de la

société. La hausse des ventes des magasins comparables aux

États-Unis s’explique essentiellement par la réussite de la

stratégie de vente de montres de la société, tandis qu’au Canada,

l’augmentation des ventes des magasins comparables est attribuable

principalement au secteur des bijoux de la société et à une

augmentation des ventes de montres. Les bijoux de marque Birks ont

aussi connu du succès dans les magasins Mayors au cours de

l’exercice.

Le bénéfice brut pour l’exercice 2016 s’est établi à

109,4 millions de dollars, soit 38,3 % des ventes nettes,

comparativement à 117,8 millions de dollars, soit 39,1 %

des ventes nettes, pour l’exercice 2015. Le bénéfice brut,

calculé en fonction d’un taux de change constant, est comparable à

celui de l’an dernier si l’on exclut la diminution de

8,3 millions de dollars du bénéfice brut qui est attribuable à

la conversion en dollars américains du bénéfice brut des activités

au Canada à un taux de change plus faible du dollar canadien. La

diminution de 80 points de base du pourcentage de marge brute

s’explique principalement par une diminution de la marge brute des

ventes au détail qui est liée à la combinaison de produits vendus

et à l’incidence du taux de change.

Les frais de vente et frais généraux et administratifs se sont

élevés à 91,1 millions de dollars, soit 31,9 % des ventes

nettes, pour l’exercice 2016, alors qu’ils étaient de

103,7 millions de dollars, soit 34,4 % des ventes nettes,

pour l’exercice 2015. Le plan de restructuration des activités

lancé au cours de l’exercice 2015, qui vise à réduire les

coûts indirects, à accroître la rentabilité et à favoriser

l’efficacité au sein de l’entreprise, a contribué grandement à la

diminution des frais de vente et frais généraux et administratifs

au cours de l’exercice 2016. D’autres facteurs qui expliquent

la diminution de 12,6 millions de dollars des frais de vente

et frais généraux et administratifs au cours de

l’exercice 2016, par rapport à

l’exercice 2015 incluent : une diminution de

2,5 millions de dollars des frais attribuable à la fermeture

de six magasins au cours des exercices 2016 et 2015; une

diminution de 1,2 million de dollars des frais en raison de la

disposition de la Division des ventes aux entreprises au cours de

l’exercice 2016; et une diminution de 7,5 millions de

dollars des frais liée à la conversion en dollars américains, à un

taux de change plus faible du dollar canadien, des frais de vente

et frais généraux et administratifs engagés au Canada. Ces facteurs

ont été contrebalancés en partie par une hausse de 1,3 million

de dollars des frais liée à l’ouverture de deux nouveaux magasins

au cours des deux derniers exercices et à la fermeture temporaire

de deux magasins qui ont été relocalisés au cours de

l’exercice 2015.

Au cours de l’exercice 2016, la société a aussi engagé des

charges de restructuration de 0,8 million de dollars dans le

cadre de son plan de restructuration des activités lancé au cours

de l’exercice 2015; ces charges sont inférieures de

1,8 million de dollars à celles engagées au cours de

l’exercice 2015.

Au cours de l’exercice 2016, la société a réalisé un gain à la

vente d’actifs de 3,2 millions de dollars dans le cadre de la

vente de sa Division des ventes aux entreprises. Dans le cadre de

cette transaction, la société a également conclu une entente

d’approvisionnement en produits Birks et de marque Birks et un

contrat de licence visant ces produits. Aux termes de l’entente

signée, les actifs de la Division des ventes aux entreprises ont

été vendus pour un produit brut de 4,3 millions de

dollars.

Les frais d’intérêt et autres coûts de financement engagés au

cours de l’exercice 2016 sont comparables à ceux de

l’exercice 2015 si l’on exclut la diminution de

0,7 million de dollars de ces frais et coûts qui découle de la

conversion en dollars américains des coûts de financement de la

société engagés en dollars canadiens à un taux de change plus

faible du dollar canadien. Au cours de l’exercice 2015, la

société a comptabilisé des frais d’extinction de la dette de

2,6 millions de dollars qui sont liés à des coûts de

financement nouveaux et reportés découlant de modifications

apportées en juin et en novembre 2014 à l’emprunt à terme de

premier rang garanti et à la ligne de crédit renouvelable de

premier rang garantie.

Les stocks se sont élevés à 137,8 millions de dollars au

26 mars 2016, comparé à 135,7 millions de dollars au

28 mars 2015, soit une hausse de 2,1 millions de

dollars, ou de 1,5 %. Si l’on ne tient pas compte de la

diminution de 3,6 millions de dollars des stocks en raison de

la conversion en dollars américains de nos activités au Canada à un

cours plus faible du dollar canadien, la hausse des stocks par

rapport à l’exercice 2015 est de 5,7 millions de dollars.

Elle s’explique principalement par une augmentation des stocks pour

soutenir la croissance des ventes de bijoux et de montres ainsi que

par l’achat, à la fin de l’exercice 2016, du stock de bagues

de fiançailles et d’alliances qui était auparavant mis en

consignation chez Mayors; elle a été atténuée en partie par une

diminution des stocks liée à la disposition de la Division des

ventes aux entreprises au cours de l’exercice 2016.

La dette portant intérêt totalisait 116,4 millions de

dollars à la fin de l’exercice 2016, contre

121,1 millions de dollars à la fin de l’exercice 2015,

soit une diminution de 4,7 millions de dollars. Si l’on exclut

l’incidence de la diminution de 2,8 millions de dollars de la

dette qui découle de la conversion en dollars américains de la

dette liée aux activités au Canada à un taux de change plus faible

du dollar canadien, la dette de la société est inférieure de

1,9 million de dollars à son niveau à la fin de

l’exercice 2015. Au 26 mars 2016, la société avait une

capacité d’emprunt inutilisée de 16,2 millions de dollars sur

sa facilité de crédit renouvelable de premier rang garantie,

comparativement à une capacité d’emprunt inutilisée de

12,9 millions de dollars à la fin de l’exercice 2015.

À propos de Groupe Birks

Inc.

Groupe Birks est un chef de file du commerce de détail possédant

des bijouteries de prestige au Canada et dans le sud-est des

États-Unis. Au 31 mai 2016, Groupe Birks exploitait 26 boutiques

Birks situées dans la majorité des grands centres urbains au

Canada, 17 boutiques Mayors établies en Floride et en Géorgie, un

établissement de détail Rolex à Orlando, Floride ainsi que 2

établissements de détail Brinkhaus à Calgary et à Vancouver. Fondée

en 1879, le bijoutier Birks est devenu, au fil des années, le plus

important détaillant et créateur canadien de joaillerie de luxe,

d'horlogerie et de cadeaux. Fondée en 1910, Mayors a su conserver

le caractère intime d'une entreprise familiale tout en se bâtissant

une réputation enviable pour ses bijoux et son horlogerie raffinés

et l'excellence de son service. Vous trouverez des renseignements

supplémentaires sur le site de Groupe Birks:

www.birksgroup.com.

Déclarations

prospectives

Le présent communiqué contient certaines déclarations

prospectives concernant le rendement et les stratégies de la

société, notamment : la mise en œuvre d’un nouveau système ERP

par la société l’aidera à offrir un meilleur service grâce à une

efficacité et à une productivité accrues, une fois le système mis

en œuvre; toute l’attention que la société a accordée au

développement de la marque Birks en modernisant les magasins, en

lançant des campagnes de marketing créatives et en proposant de

nouvelles collections de bijoux s’est soldée par une bonne

performance tant au Canada qu’aux États-Unis; et la société est

positionnée pour affronter une conjoncture difficile pour le

commerce de détail et pour continuer de produire des résultats

positifs au cours de l’exercice 2017. Ces déclarations sont

assujetties à des risques et à des incertitudes qui font en sorte

que les résultats réels peuvent différer considérablement des

résultats prévus, et aucune assurance ne peut être donnée que la

société obtiendra les résultats prévus dans les déclarations

prospectives. Ces risques et incertitudes incluent, sans y être

limités : i) la conjoncture économique et politique et les

conditions du marché, notamment aux États-Unis et au Canada, qui

pourraient avoir un effet défavorable sur les activités de la

société, à ses résultats d’exploitation ou à sa situation

financière, y compris à ses produits d’exploitation et à sa

rentabilité, à cause des incidences de changements sur le marché

immobilier (en particulier en Floride), de fluctuations sur les

marchés boursiers et d’une baisse de la confiance des consommateurs

ainsi que des changements afférents aux dépenses de consommation et

de leur incidence sur l’achalandage des magasins, le tourisme et

les ventes; ii) l’impact des fluctuations des taux de change,

l’augmentation des prix des produits de base et des coûts d’emprunt

ainsi que leurs incidences sur les coûts et les dépenses de la

société; et iii) la capacité de la société de maintenir et

d’obtenir des sources de liquidités suffisantes pour financer ses

activités, d’atteindre ses objectifs en matière de ventes, de marge

brute et de bénéfice net, de maintenir ses coûts à un bas niveau,

de mettre en œuvre sa stratégie d’affaires, d’entretenir ses

relations avec ses principaux fournisseurs, d’atténuer les effets

des fluctuations sur la disponibilité et les prix de sa

marchandise, de concurrencer d’autres joailliers, de réussir ses

initiatives de marketing et d’assurer le succès de son programme de

service à la clientèle. Des renseignements sur les facteurs qui

pourraient faire différer considérablement les résultats réels des

prévisions sont donnés dans le rapport annuel de Groupe Birks, sur

le formulaire 20-F déposé auprès de la Securities and Exchange

Commission (« SEC ») le 30 juin 2016 et dans

les documents déposés par la suite auprès de la SEC. La société

n’assume aucune obligation de mises à jour ni de publication de

révisions quelconques de ces déclarations prospectives, que ce soit

afin de refléter des événements ou des circonstances survenus après

la date du présent communiqué ou afin de refléter des événements

imprévus, sauf dans la mesure prévue par la loi.

GROUPE BIRKS INC.ÉTATS CONSOLIDÉS

RÉSUMÉS DES RÉSULTATS – NON AUDITÉS(en milliers de dollars,

sauf les montants par action)

Exerciceclos le26

mars2016

Exerciceclos le28

mars2015

Ventes nettes 285 826 $ 301 637 $ Coût des

produits vendus 176 439 183 832 Bénéfice brut 109 387 117

805 Frais de vente, frais généraux et administratifs 91 125

103 735 Charges de restructuration 754 2 604 Amortissement 5 229 5

932 Gain à la vente d’actifs (3 229) - Dépréciation d’actifs à long

terme - 238 Total des charges d’exploitation 93 879 112 509

Bénéfice d’exploitation 15 508 5 296 Frais d’intérêt

et autres coûts de financement 10 020 11 285 Frais d’extinction de

la dette - 2 643 Bénéfice (perte) avant impôts 5 488 (8 632)

Charge d’impôts 50 - Bénéfice net (perte) 5 438 $ (8 632) $

Nombre moyen pondéré d’actions en circulation : De base 17

961 17 937 Dilué 17 961 17 937 Bénéfice net (perte) par

action : De base 0,30 $ (0,48) $ Dilué 0,30 $ (0,48) $

GROUPE BIRKS INC.BILANS CONSOLIDÉS

RÉSUMÉS – NON AUDITÉS(en milliers de dollars)

26 mars2016

28 mars 2015

Actif Actif à court terme : Trésorerie

et équivalents de trésorerie 2 344 $ 2 356 $ Débiteurs 10 293 7 696

Stocks 137 839 135 739 Charges payées d’avance et autres éléments

d’actif à court terme 1 793 2 232 Total de l’actif à court

terme 152 269 148 023 Immobilisations 29 419 28 544 Actifs

incorporels 792 917 Autres actifs 2 160 2 720 Total de

l’actif à long terme 32 371 32 181 Total de l’actif 184 640

$ 180 204 $

Passif et capitaux propres Passif à court

terme : Dette bancaire 63 209 $ 64 347 $ Créditeurs 46 730 44 740

Charges à payer 9 040 8 079 Tranche de la dette à long terme

échéant à moins d’un an 5 670 4 745 Total du passif à court

terme 124 649 121 911 Dette à long terme 47 504 52 039

Autres éléments de passif à long terme 4 783 3 431 Total du

passif à long terme 52 287 55 470 Capitaux propres : Actions

ordinaires 69 601 69 601 Surplus d’apport 16 216 16 107 Déficit

cumulé (78 849) (84 287) Cumul des autres éléments du résultat

global 736 1 402 Total des capitaux propres 7 704 2 823

Total du passif et des capitaux propres 184 640 $ 180 204 $

Consultez la

version source sur businesswire.com : http://www.businesswire.com/news/home/20160705005730/fr/

Groupe BirksPersonnes-ressources :Affaires

financières :Pat Di Lillo,

1 514 397-2592Vice-président, Chef des affaires

financières et

administrativespdilillo@birksgroup.comouMédias :Eva

Hartling, 1 514 397-2496Vice-présidente, Marketing et

communicationsehartling@birksgroup.com

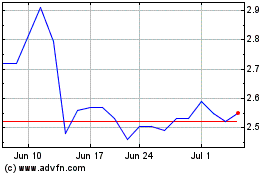

Birks (AMEX:BGI)

Historical Stock Chart

From Mar 2024 to Apr 2024

Birks (AMEX:BGI)

Historical Stock Chart

From Apr 2023 to Apr 2024